从果园、菜市场,到巨型冰箱式的仓库,再到你的餐桌,生鲜电商渗透进你生活的速度正在一点点变快。

但在2016年,这个资本市场有点冷清的年份,飞速扩张的生鲜电商还是经历了裁员、整合以及涌向巨头的站队:先是在2016年4月,美味七七出现资金链断裂,关闭官网暂停营业;6月,本来生活关闭线下“本来便利店”;7月,在D轮获得1亿美金的情况下,天天果园关闭大部分门店,估值下调后D+仅获得了1亿人民币融资;同一时间段,O2O 品牌爱鲜蜂被报道大规模裁员……

作 者 | 高倩

推 荐 | 以太资本(ID:xuetang2014)

来 源 | 正和岛(ID:zhenghedao)

▌裁员倒闭,但生鲜电商市场仍在增长

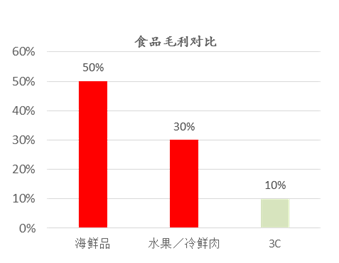

相对于3C商品,生鲜类电商产品毛利率更高的特点——3C类商品的毛利率在7%左右,而生鲜毛利率在30%左右。再加上生鲜类产品具有购买粘性大、购买周期短及复购率高的特点,刚需使生鲜类商品成为超级引流品。

资料来源:易观国际,以太资本整理;

考虑到生鲜电商目前市场渗透率仍比较低,创业者和投资人选择这样的细分赛道扩张总没有错——毕竟尽管竞争激烈,但整个市场距离增长的天花板还很远。根据波士顿咨询公司(BCG)联合阿里研究院推出的《中国生鲜消费趋势报告》中显示,城镇线上生鲜消费渗透率为7%,预计这个比例在2020年将达到15%-25%。

持续膨胀的市场是投资人和巨头选择all in而不是fold的另一个原因。根据咨询机构易观国际的数据显示,2016年中国生鲜市场约为3万亿;生鲜电商交易规模900亿——而在两年前的2014年,易观的《2015 中国食品电商市场报告》显示,当年中国生鲜电商交易规模仅为 289.8 亿——也就是说,在过去两年里这个市场增幅超过了200%。

资料来源:易观国际,以太资本整理;

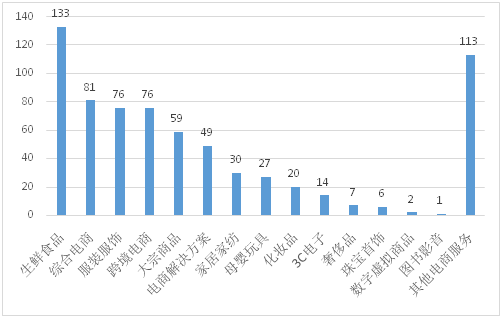

尽管今年是生鲜电商行业竞争比较惨烈的一年,但增长的市场规模和足够多的渗透空间让这个细分赛道继续成为投资人在电商领域关注的细分热点。根据 IT 桔子的数据,2016年有133家生鲜电商获得了融资,占获得融资并披露信息的所有电商类项目的19%,是电商领域获得融资数量最多的。

资料来源:IT桔子,以太资本整理;

▌喂,该好好计算下成本背后的构成了

如果说看到一直上涨的数字能让我们对这个细分领域更乐观的话——那么,答案或许否定的。即使市场再膨胀![]() 也无法改变大部分生鲜电商仍然处于亏损以及需要资本输血的局面。根据《中国农产品电子商务发展报告》统计,全国生鲜电商企业只有1%实现了盈利,4%盈亏持平,88%略亏,7%巨亏。

也无法改变大部分生鲜电商仍然处于亏损以及需要资本输血的局面。根据《中国农产品电子商务发展报告》统计,全国生鲜电商企业只有1%实现了盈利,4%盈亏持平,88%略亏,7%巨亏。

好了,如果你想知道为什么生鲜电商会大范围存在亏损,首先要知道生鲜电商类的项目的成本是如何构成的。

通常情况下,生鲜电商会包含采购成本、仓配成本、线上成本、营销成本、履约成本(仓储配送租用、咨询、技术方面等等产生的成本)。

通常情况下,一家生鲜电商具体的成本比例可能会呈如下的状态:

● 每单客单价可能在45-75元左右;

● 采购成本占据比较高的比例,也是大头(60-70%)

● 线下成本——仓配成本,需要包含其物流的中心仓以及运输成本(5-10%),包含前置仓以及最后一公里(20%-30%)

● 营销成本(通常情况下小于10%)

● 毛利可能在15-25%浮动;

由于补贴存在,如果补贴额度比较大,会导致每卖出一单的公司净利润可能是负数。

▌虽然亏损,生鲜电商们仍有改善空间

如果要从各个环节提升生鲜电商的成本控制和效率,那让我们一一分析道来。

首先来看采购这个成本最高的环节——这一环节也是生鲜电商成本控制中的难题。无论对于传统行业出身的创业者还是互联网背景出身的创业者,都亟需解决这个问题。特别是纯互联网背景出身的人在控制供应链成本可能不如具有传统生鲜、零售行业背景出身的人那么有优势——虽然可能在线上运营能力、产品研发等方面存在优势。

“具有互联网背景的人往往对农业方面上游资源获取能力没有传统行业走出来的人能力强,(比如同农民和供应商的关系),举例来说,一个产品从一级供应商拿下和从二级供应商价格拿下的差距会很大。降低采购成本,最重要的提高农产品直采、全球采购,提高线下规模化拿货能力。”以太资本高级投资经理高倩在分析生鲜电商的成本管理时提及,要想开源节流,降低采购成本,最重要的是供应链能力,拿货钱越低,采购成本也越容易控制。

另一项开源节流可以着手的领域是仓配物流。大部分生鲜电商的干线物流冷链物流,很多都是自建物流,而在最后一公里物流配送的选用上,运力调配是个小的难题。如果物流达不到最高运量的情况下,获客成本如果很高的情况下,很容易出现每单亏损的情况。“外包物流成本也不低,前置仓也需要付出人力成本。即便是体量比较大的是第三方物流(比如外卖平台)也会遭遇类似情况,每单物流都要抽15%以上,如果没有战略合作融资,在资源上会缺少支持。”

关于其他环节的成本控制,一些具体的举措可以参考下面的图表。

我们在上述表格中提到了英国生鲜零售电商Ocado(奥凯多)在过去三年里做了很多尝试,它的战略和策略或许会为中国生鲜电商提供一种新的思路。

▌扭亏为盈的Ocado或许为中国同行们提供了答案

作为英国最大的B2C零售商,总部位于赫特福德郡郡的Ocado于2002年1月正式商业运营,除了售卖生鲜外,也卖其它食品、玩具和医药产品等商品。

具体而言,Ocado属于纯线上独立运营模式,依靠大型客户服务中心(CFC,Customer Fulfillment Centre)进行集中储存、捡装和配送,除了Ocado之外,代表的公司还包括Fresh Direct、Amazon Fresh、Google Express等(但是2016年二月上线的Google这一项生鲜业务已经做不下去了);另一种是传统超市零售商延伸出的在线生鲜业务,一般依靠实体店运营,员工在店内捡装,如沃尔玛、Tesco、Sainsbury等。

在成立8年之后,这家公司于2010年7月21日在伦敦证券交易上市。2010年Ocado公司在线销售额实现8.9亿美元,为欧美食品、药物类在线销售额的第二名,2013年在线销售达到7.32亿英镑(即12.3亿美元)。这家生鲜电商Ocado的庞大的物流体系和配送区域覆盖了英国 70%的面积。

关键的是其配送链条:供货商-运营中心(CFC)-前置仓 (Spoke Site)-顾客

在看似简单的四个环节背后的仓配物流体系布满英国。这套体系包含2个运营中心和16个前置中转站。其中,1/3订单由运营中心直接配送至用户,2/3先经由驿站。运费有满额免运费以及包月/半年/年套餐购买两种模式,配送时间可自选。2015年Ocado的货品准时或提前到达率为 95.3%,货物精准率达到 99.3%。

但仓储的布局只能解决物流网点的密度问题。而为了解决效率问题,上述系统核心的是其智能分拣中心和物流体系。比如Ocado物流中心启动自动存储解决方案,由AutoStore提供将包括31个机器人,实现高效的自动化作业。目前Ocado仓库能支持 21500 个品项存储,并完成高精准的分拣流程。物流车辆按照单独的箱体排列,分别对应不同的冷藏温度,适用不同生鲜食品的储藏需求。

虽然听起来很高大上很智能,但直到2013年之前,Ocado的命运同中国的大部分生鲜电商没有太多不同——采用的这些技术好是好技术,但成本也高,而Ocado也都处于亏损状态。

但在2013年,这家英国最大的生鲜电商竟然扭亏为盈了!

嗯,上市两年多,一直亏钱也不是事儿啊,要不然没法给股东交代。所以这家公司CEO——Tim Steiner做出的一个大胆的决定。(话说,这个TimSteiner很是摇滚啊,今年46岁的Tim被爆料说他已经抛妻,额,但还没有弃子,和一个年纪可以做他女儿的波兰籍内衣模特PatrycjaPyka混在一起。)

抛开CEO的八卦不谈,真正对其盈利能力起作用的决定在于它决定开放物流给第三方。至于采用上述作用的结果,Ocado的财务数据如下图所示,是明显有效果的:

Ocado销售毛利率与综合毛利率(包括Morrizons收入)比较

资料来源:Ocado年报,中信证券研究部

Powered by 以太资本高级投资经理高倩

在2013年5月份,为了利用闲置的物流,提高运输效率、降低仓配成本,Ocado与英国Morrizons大型商超(全英第四大超市,生鲜占比超过70%)签订了25年期的合约,(真心好长……这是担心合作方跑了么……)合同许可了Ocado的部分技术以及物流配送服务,加速Morrizons网上商店的业务构建。

你可以这么看,Morrizons就像中国的永辉超市一样,可能它在线下拥有庞大的渠道,但是缺乏扩张线上销售的能力。这种线上零售能力匮乏也逼迫Morrizons走上合作的道路。Ocado则从这项合作中收取费用。

资料来源:Ocado年报,中信证券研究部

Powered by 以太资本高级投资经理高倩

财报显示,Ocado与Morrizons合作收入给Ocado带来增量利润。2013 年合作收入7.9百万英镑,2015 年增长至73.9百万英镑,占总收入 6.67%。

在同一年,Ocado同时还推出了垂直网站(Destination Site),通过增加产品类目拓宽客群。该系列的网站包括了 Fetch 宠物用品网站,Sizzle厨房用品网站,还有即将推出的与美妆品牌 Marie Claire 进行合作的美妆网站。垂直网站的订单量在 2015 年获得了 156%的增长,客单价增长 8%。2016H1垂直网站的订单量增长大于 80%,客单价增长率为 3.2%。

或许Ocado的“开放+合作”的做法给了大洋对岸的电商巨头和生鲜电商们一定启发。易果生鲜在2016年全年完成了总计约37亿人民币的融资后,最重要的是在投资方中,找到了资源的嫁接合作方。其C轮及C+轮投资方包括阿里、苏宁等电商巨头。自此,易果生鲜已成为天猫超市和“苏鲜生”的核心供应商。

易果生鲜或许不会像Ocado那样横向拓展电商品类。所以剩下的道路就是同战略投资者以及上下游资源方在生鲜电商这一垂直领域展开更加有效的合作。

一个乐观的猜想是,在线下层面,易果生鲜在前期前置物流仓储、冷链供应链等方面建设比较扎实的基础上,通过第三方开放物流,能够摊薄前期高额投入;在线上和线下场景结合的层面,战略投资者苏宁和阿里以及合作方联华通过不同的渠道给易果生鲜提供更多的用户场景,以此来降低用户获取的成本,毕竟现在电商从业都嚷嚷着获取流量成本越来越高,做大流量不如之前几年那么容易了。

▌也许我们不该太乐观了

当然,我们在上面的猜测都是基于最好的情况进行假设而得出的结论。考虑到目前阿里巴巴除了自营的天猫超市、喵鲜生,还投资了(易果生鲜前文已经提及)三江超市和盒马鲜生;京东自营的生鲜类业务线有京东超市、京东到家(已进行业务整合,将聚焦于生鲜配送,砍掉了上门服务等边缘业务)以及1号店,而投资的有永辉超市和天天果园——可以看到市场上,能够活到现在的好的标的已经越来越少,而幸存者则被阿里、京东们紧紧“死盯”。

归根到底,从缩减成本到寻找新的战略投资者,再到寻求开放物流、引入合作方,这都说明生鲜电商对于资源要求的壁垒已经越来越高,已经不是一个拿到天使轮、A轮的新企业能活得很好的市场——虽然仍然有资本青睐这个赛道,但显然大玩家更喜欢资源落到体量更大的幸存者身上——就像曾经的团购和共享出行领域出现的合并那样,缺乏资本、电商平台支持的生鲜电商的创业者或许在2017年将牺牲在抵达赛道终点前。

至于中国生鲜电商们效仿Ocado之前的做法是不是真正可以起作用,只有时间和市场能够告诉我们答案了。

高倩:以太资本高级投资经理。重点关注消费、电商、文娱等领域,曾帮助云店、搜芽、海绵保险、极客当道等多个项目完成融资。