天齐锂业

(碳

酸锂价格稳中略升、优质锂矿资源和布局良好)

诺德股份

(锂电铜箔旺季时提价、6um龙头弹性标的)

宏发股份

(通用和汽车继电器超预期增长、Tesla和汽车电子新龙头)

隆基股份

(单晶需求旺盛、公司产能扩张份额提升、估值低)

国轩高科

(三元电池稳健龙头、价格见底签订大单、估值极低)

杉杉股份

(正极龙头、电动和产业全方位布局、估值较低)

林洋能源

(光伏电站利润释放、单晶布局、高增长低估值)

华友钴业

(钴价重启涨势、中报预计超预期、有矿龙头标的)

星源材质

(干法隔膜龙头旺季供不应求、湿法隔膜投产)

汇川技术

(通用变频/伺服今年将进一步大超预期、电动车电控及布局好于预期)

天赐材料

(六氟磷酸锂价格见底预计8-9月反弹、龙头标的)

长园集团

(拟收购湖南中锂将可能大幅增厚、自动化和电池材料下半年均是旺季、估值低)

国电南瑞

(集团资产最优质资产整体上市、二次设备龙头、低估值蓝筹)

金风科技

(风电行业逐步恢复增长、低估值蓝筹)

自2016年10月开始我们积极看好工控,2017年1月23日我们全市场率先积极看好电动车板块并一直坚定看好,6月初再次率先推荐,并及时提示反转。首先,

继续强烈看好电动车反转行情,首推上游(锂、铜箔、钴)和中游优质龙头

,上周因为双积分制可能推迟消息影响,板块有明显的调整,我们认为

18年产销的核心在于19年补贴下降和众多新车型推出,2018年国内100万辆以上的产销目标不变,海外Model 3可能超预期,17年我们预测国内70-75万辆的产销

,2019年,尤其是2020年积分制的保障和众多新车型推出销量高增长有保障,因此,就算是

双积分短期调整不影响国内外电动化的大浪潮

,自6月国内政策(双积分、马凯、3万公里)和销量(6月商用车销量超预期和预期三季度高增长、锂电价格企稳趋涨)、海外Tesla如期交付,三大因素推动这波电动车行情,后续我们依然强烈看好,政策上预计

8月会开始第二批的补贴申报,积分制有望在8月出台,3万公里可能超预期放松;产销来看预计7月6.5-7万辆

,

8月7.5-8万辆,草根调研了解动力锂电7月以来需求旺盛,

环比增长40-50%,材料价格将有小幅上涨,旺季行情火爆;

国际来看,Tesla Model 3如期量产,

周六的交付仪式再次吸引世界的目光,

年底达到2万辆一周产能,

国际汽车巨头电动化战略全部显著加速,

2025年全球电动车有望达到450万辆以上,

电动车是三季度必配的战略板块,

继续强烈建议买入价格趋势向好的方向(锂、铜箔和钴)和中游的优质龙头,特别地

,

中游环节低点已过,同比环比增长可期,明年高增长可期,具备很强的性价比优势;

其次,光伏因下半年调电价,6月抢装大超预期,上半年装机24GW,分布式大超预期,3季度因为领跑者930并网要求和分布式,预计

今年装机有望达到40GW

,

未来也有望在35-50GW之间,

高效单晶和分布式需求远好于预期

,龙头公司业绩增速高,估值和预期较低,

继续积极看好光伏龙头

;再次,工控下游设备自16年7/8月出现拐点正增长后需求持续走高,

今年上半年需求继续超预期,下半年趋势向好,工控复苏贯穿全年,工控板块继续提示积极看好;

再次,风电行业底部17年招标较多,龙头在手订单充足,上半年低点已过,估值低且涨幅小,继续看好优质龙头;再次,一带一路是国家战略,电气设备蓝筹出海普遍、项目加速,继续看好龙头;再次,国企改革推进之中,传统电力设备和能源国企部分标的值积极关注;再次,增量配网放开是大蛋糕,电改深入推进,值关注;最后,储能十三五属于示范阶段,锂电成本下降和技术进步推动储能发展,值关注。

电动车:

2015年底和2016年上半年是电动车,尤其是电池及材料板块,表现最为靓丽的时间,政策的可能变化吸引市场持续的目光,业绩兑现几倍增长提供足够微观的支撑,供需紧张和价格弹性更加利好行业发展,但是国补调整方案迟迟未出台和市场对于板块的过高预期导致下半年回调幅度也相当大。国补方案最终在元旦前一天推出,客车补贴大幅度下降,同时新增了很多能量密度要求、提高了准入门槛和增加了事后监控要求,其中非个人用车需要达到3万公里才能申请补贴。2016年的产量为51.7万,销量为50.7万,我们预测17年的产销量为75万台,增量主要看物流车和乘用车,春节前工信部出台第一批推广目录,一季度是对于新政的适应和调整的时期,3月1日工信部推出了第二批推广目录,足见国家层面对于电动车产业的坚定拥护,其中乘用车和专用车中三元车型占比进一步提升,客车高档补贴车型数量大幅增加,调整速度超市场预期,目录推广进入常态化阶段。2月产销数据大超市场悲观预期,2月产销拐点远好于市场预期的最早的3月。4月1日出台第三批电动车推广目录,车型数量和调整速度均超出市场预期,3月销售3.1万台显示产销情况良好,4月销售3.4万较平淡。但4月底第十批免购置目录推出,车型数量达到776款,对拉动乘用车和专用车销量意义重大,5月新能源汽车销售4.5万辆,同环比增30%,销量拐点来临,物流车和乘用车产销向好趋势明朗,客车下半年将逐步放量。尽管5月中旬公布2016年电动车补贴申报情况低于预期,但申报并不完整,近期传出调整3万公里的可能。海外来看,Tesla一季度交付2.5万辆超预期及下半年model3正式投产,大众、福特等在未来几年会推出数款电动车,国际电动化浪潮也超预期。我们自1月底就提出机构在电动车方面的持仓也到了历史的低位,利空出尽明确看多,在一轮上涨后出现回调。6月初开始我们再次提示板块见底反弹,并及时提示反转!上周因为双积分制可能推迟消息影响,板块有明显的调整,我

们认为

18年产销的核心在于19年补贴下降和众多新车型推出,2018年国内100万

辆以上的产销目标不变,海外Model 3可能超预期,17年我们预测国内70-75万辆的产销

,2019年,尤其是2020年积分制的保障和众多新车型推出销量高增长有保障,因此,就算是

双积分短期调整不影响国内外电动化的大浪潮,

自6月国内政策(双积分、马凯、3万公里)和销量(6月商用车销量超预期和预期三季度高增长、锂电价格企稳趋涨)、海外Tesla如期交付,三大因素推动这波电动车行情,后续我们依然强烈看好,政策上预计

8月会开始第二批的补贴申报,积分制有望在8月出台,3万公里可能超预期放松;产销来看预计7月6.5-7万辆,8月7.5-8万辆,草根调研了解动力锂电7月以来需求旺盛,环比增长40-50%,材料价格将有小幅上涨,旺季行情火爆;国际来看,Tesla Model 3如期量产,周六的交付仪式再次吸引世界的目光,年底达到2万辆一周产能,国际汽车巨头电动化战略全部显著加速,2025年全球电动车有望达到450万辆以上,电动车是三季度必配的战略板块,继续强烈建议买入价格趋势向好的方向(锂、铜箔和钴)和中游的优质龙头,特别地,中游环节低点已过,同比环比增长可期,明年高增长可期,具备很强的性价比优势;

看好乘用车、三元电池及关键上游材料(湿法陶瓷隔膜、新型锂盐、高电压电解液)未来发展,看好龙头(比亚迪、北汽、CATL、Tesla等)供应链优质标的。

工控及工业4.0:

随着宏观经济自16年初开始好转,我们去年10月份观察到部分机械设备出货自16年7/8月开始正增长,调研反馈下半年低压变频/伺服需求好转,进口替代加快,一季度增长继续超预期,二季度势头很猛继续超预期,下半年订单向好,供货继续紧张,工控复苏贯穿全年,持续提示需特别重视;

光伏:

光伏2016年装机34GW,其中上半年22GW,今年中将下调光伏上网电价,去年四季度至今单晶需求旺盛,今年上半年抢装超预期达到24GW,三季度需求依然旺盛,17-20年地面电站指标下发,每年22GW,算上不限指标的分布式,未来每年装机都将维持在

35GW

以上。

单晶和分布式需求超预期,龙头公司业绩增速高,估值和预期较低

,重点推荐

单晶替代及分布式拓展的低估值龙头标的;

风电:

2016年装机约为23GW,由于2018年降电价2017年抢装及南边开发转移招标较多,预计2017年20-23GW,累计招标未装风机订单超110GW,风电发电成本降至0.32-0.45元/度,风电场投资吸引力大增,平价上网即将到来。今年以来涨幅很小,估值较低,继续看好优质龙头;

一带一路:

一带一路属于国家战略,电气设备出海取得不错的成绩,近三年进步明显,国家一带一路战略提供战略机遇期,项目明显加快,积极关注一带一路电气设备蓝筹;

国企改革:

12月中央经济工作会议中国企改革是超预期的亮点,国网也表示支持增量配网改革和混改,国网系公司、能源国企、央企大集团小公司的后续动作值得重视;

配网PPP:

电网投资自15年四季度开始提速,配网一直是投资的重点,前期发改委100个配网项目试点发布,电改也开始拓展到增量配网,配网PPP模式兴起,配网值得关注;

电改:

电改正在积极推进之中,各个地方建立电力交易平台,广东地区售电交易放量明显,售电和配售一体化文件出台,发改委督促18省市加快电改进程,值得关注;

储能:

储能列入十三五能源规划,能源局科技司发布促进储能产业发展征求意见稿,民间储能项目增多,铅炭开始具备经济性,锂电储能成本大幅度下降,储能空间巨大,值得关注;

光热:

光热电价去年已出台,1.15元/kwh,光热示范项目134.9万kw公布,短期没变化,关注;

核电:

核电方面没有明显的机会。

电动车:

天齐锂业、诺德股份、国轩高科、杉杉股份、华友钴业、星源材质、天赐材料、创新股份、宏发股份、赣锋锂业、科达利、亿纬锂能、沧州明珠、当升科技、格林美、新宙邦、合纵科技、洛阳钼业、长园集团、科士达、比亚迪、新纶科技、正海磁材;

工控及工业4.0

:

汇川技术、宏发股份、正泰电器、信捷电气、长园集团、华中数控、英威腾;

光伏:

林洋能源、隆基股份、中来股份、阳光电源;

风电:

金风科技、泰胜风能、天顺风能、福能股份;

一带一路:

特变电工、金风科技、中国西电、许继电气、平高电气;

国企改革:

国电南瑞、东方电气、东方能源、福能股份、华光股份、国电南自;

配网&电改:

许继电气、涪陵电力、国电南瑞、置信电气、合纵科技、北京科锐、炬华科技;

储能:

南都电源、阳光电源、圣阳股份、雄韬股份;

光热:

杭锅股份、首航节能;

特高压:

许继电气、平高电气;

核电:

台海核电、应流股份。

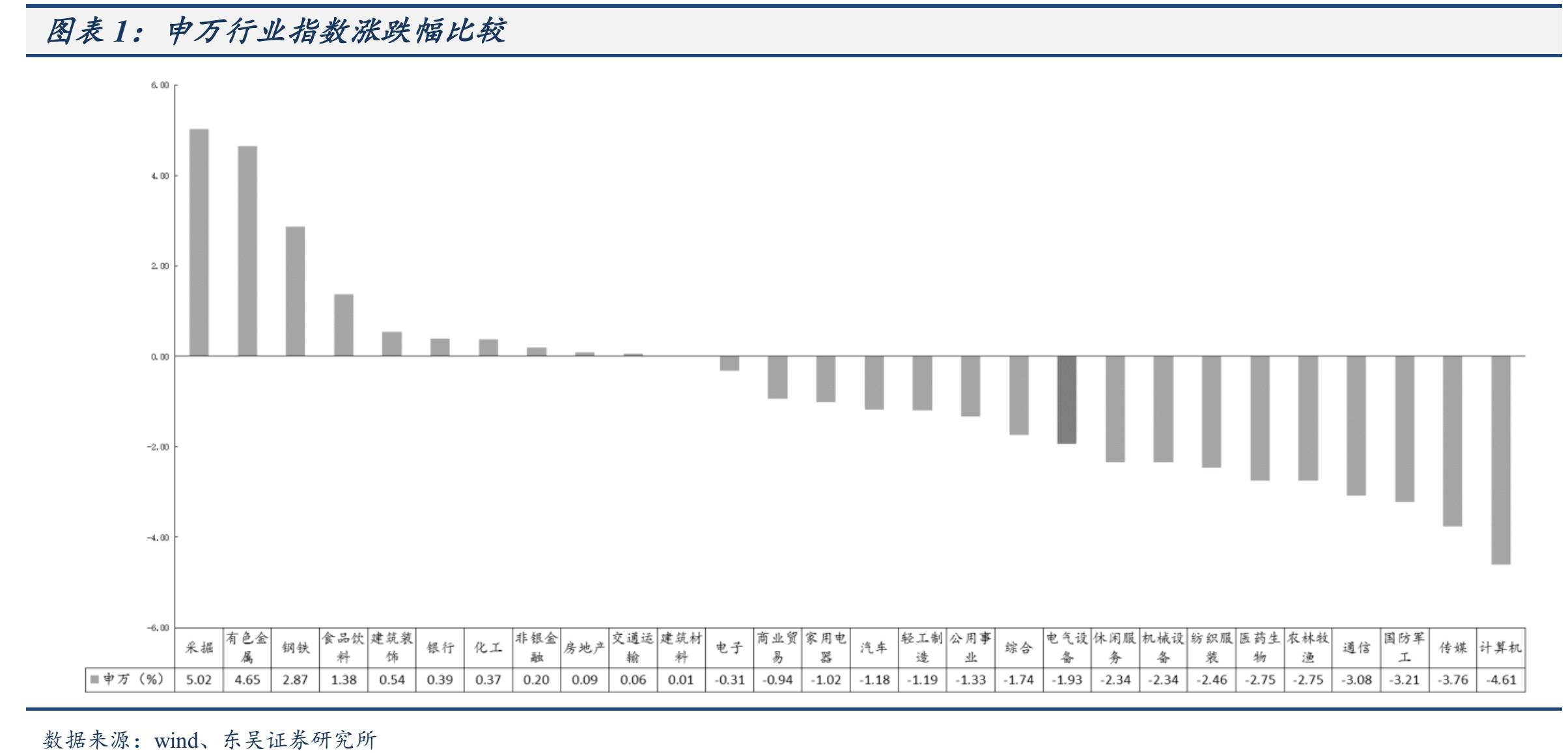

本周电力设备和新能源板块

上涨1.73%,跌幅强于大

盘。

沪指3253.2404点,上涨15.26点,上涨0.47%,成交11334.98亿;深成指10437.9378点,上涨73.12点,上涨0.71%,成交12658.06亿;创业板1734.0736点,上涨43.93点,上涨2.6%,成交2942.45亿;电气设备5315.13上涨90.07点,上涨1.73%涨幅强于大盘。

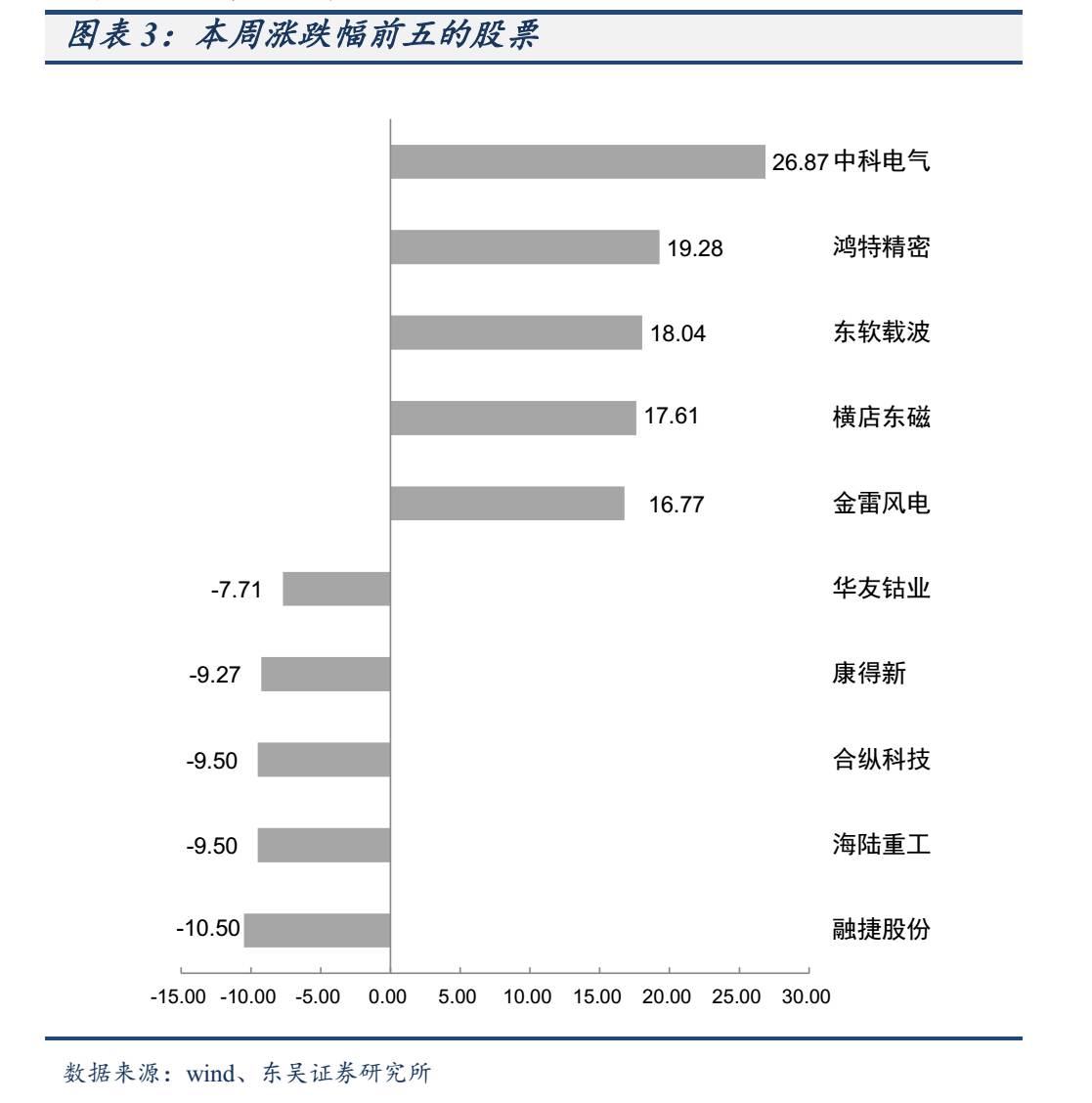

涨幅居前五个股票

为中科电气、鸿特精密、东软载波、横店东磁、金雷风电;

跌幅居前五个股票

为中科电气、鸿特精密、东软载波、横店东磁、金雷风电。

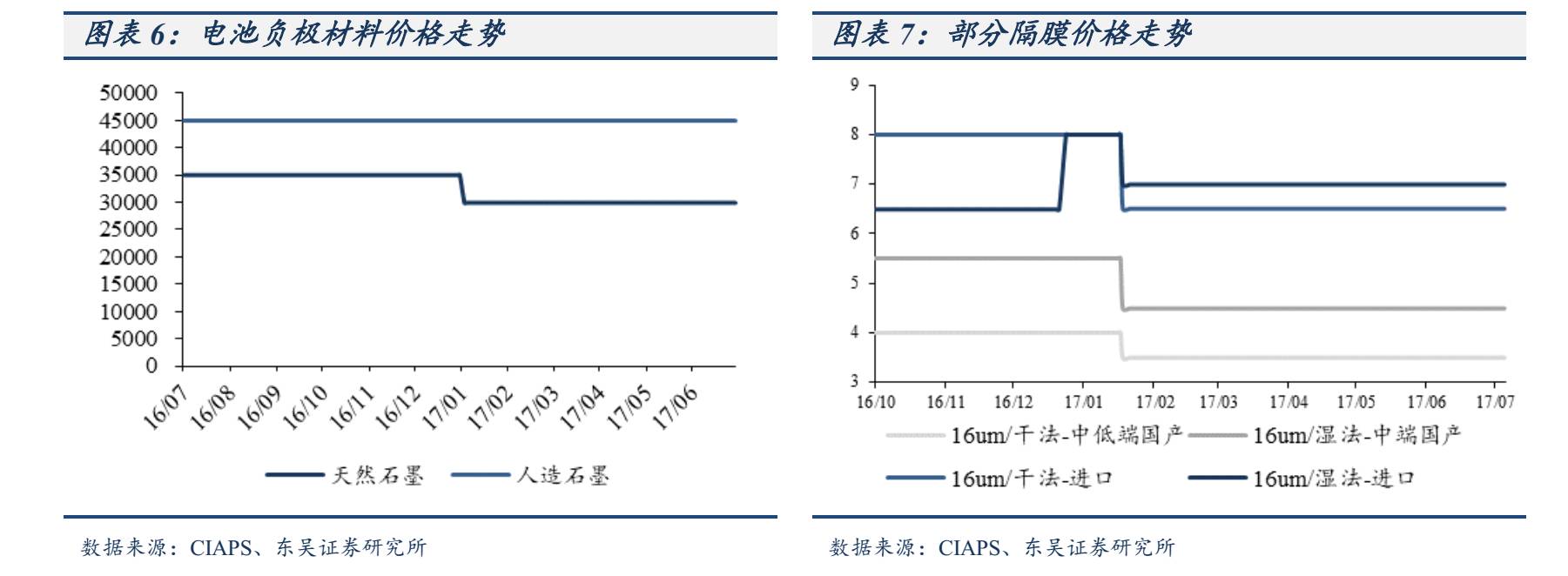

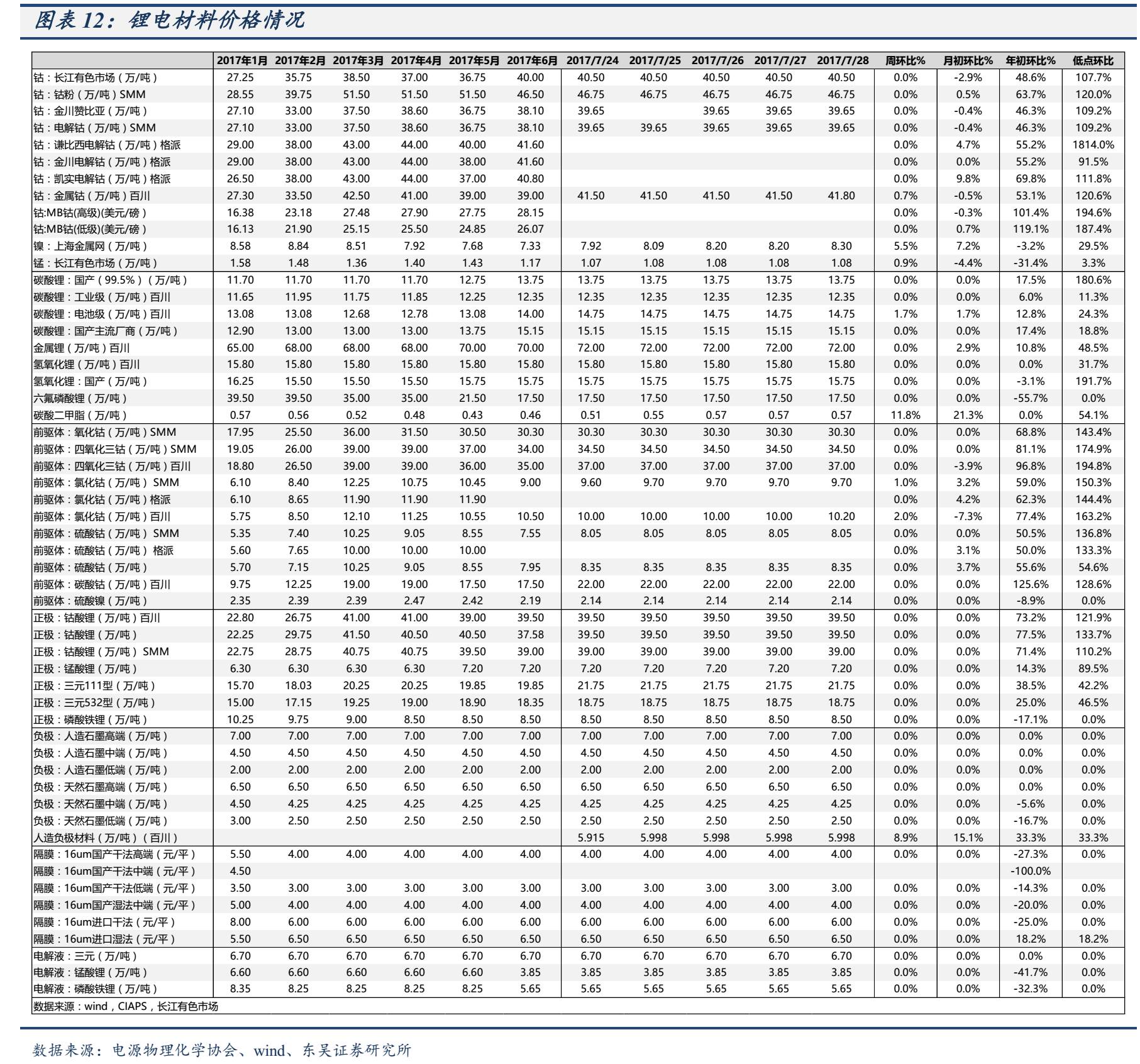

近期国内负极材料市场调涨声音强烈,原料针状焦仍在不断刷新高位,且货源紧缺。

现国产针状焦煤系价格为16500-25000元/吨;油系针状焦价格为20000元/吨,生焦价格为10100-11000元/吨。据了解国内石墨化代工企业表示,自下个月起负极材料石墨化代工价格每吨调涨3000-3500元,低硫煅后焦价格已经高居8000元/吨左右。鉴于目前狂热的原料价格走势,成本压力已经是负极厂家不可承受之重,调涨已经毋庸置疑,进入8月份负极材料产品价格将迎来全面调涨,涨幅预计在30%左右。现国内低端负极材料主流报2-2.5万元/吨,中端产品主流报4-5.5万元/吨,高端产品主流报7-10万元/吨。

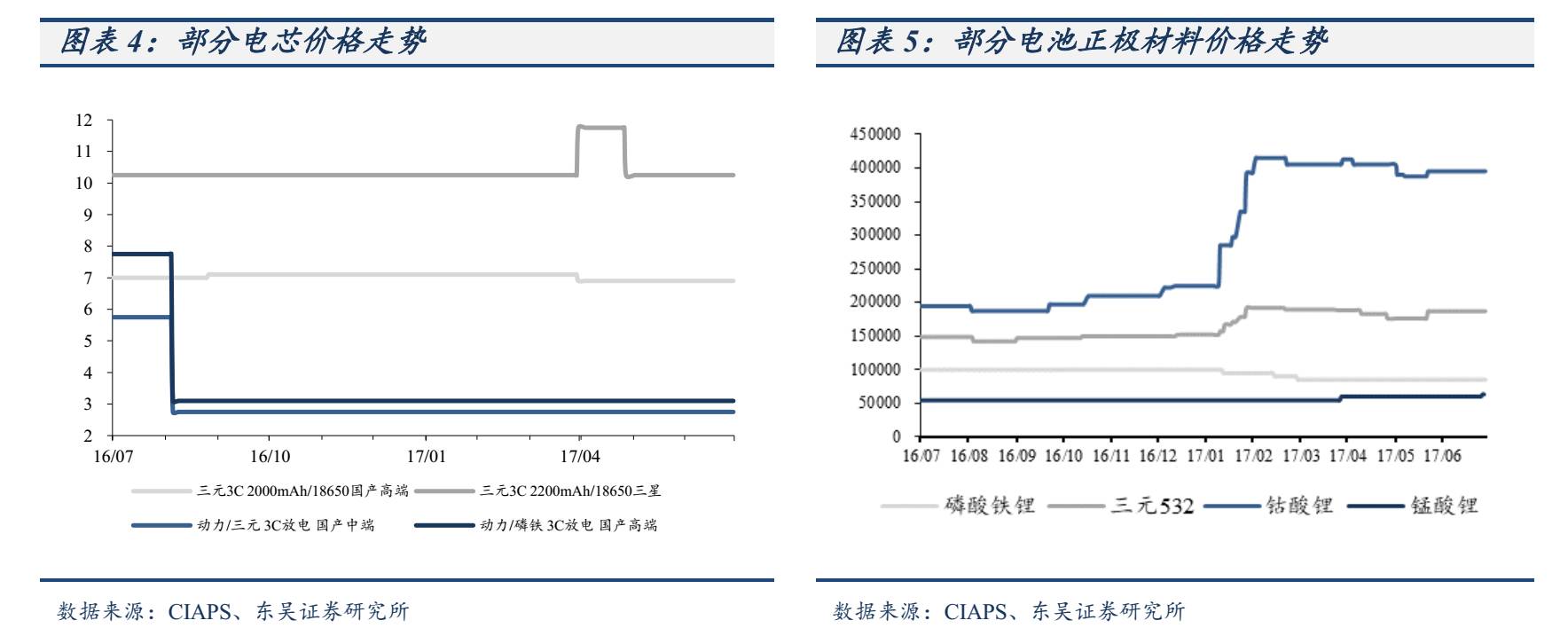

本周电芯市场变化不大:

数码电池维持淡季行情,小批量出货为主,2000mAh圆柱主流价5.3元/颗;小型动力电池因为出口提振等原因销量较好,2000mAh圆柱主流价5.5-5.6元/颗。车用动力电池表现不错,主流厂家订单比较饱满,根据往年经验这种行情至少要持续到四季度

。

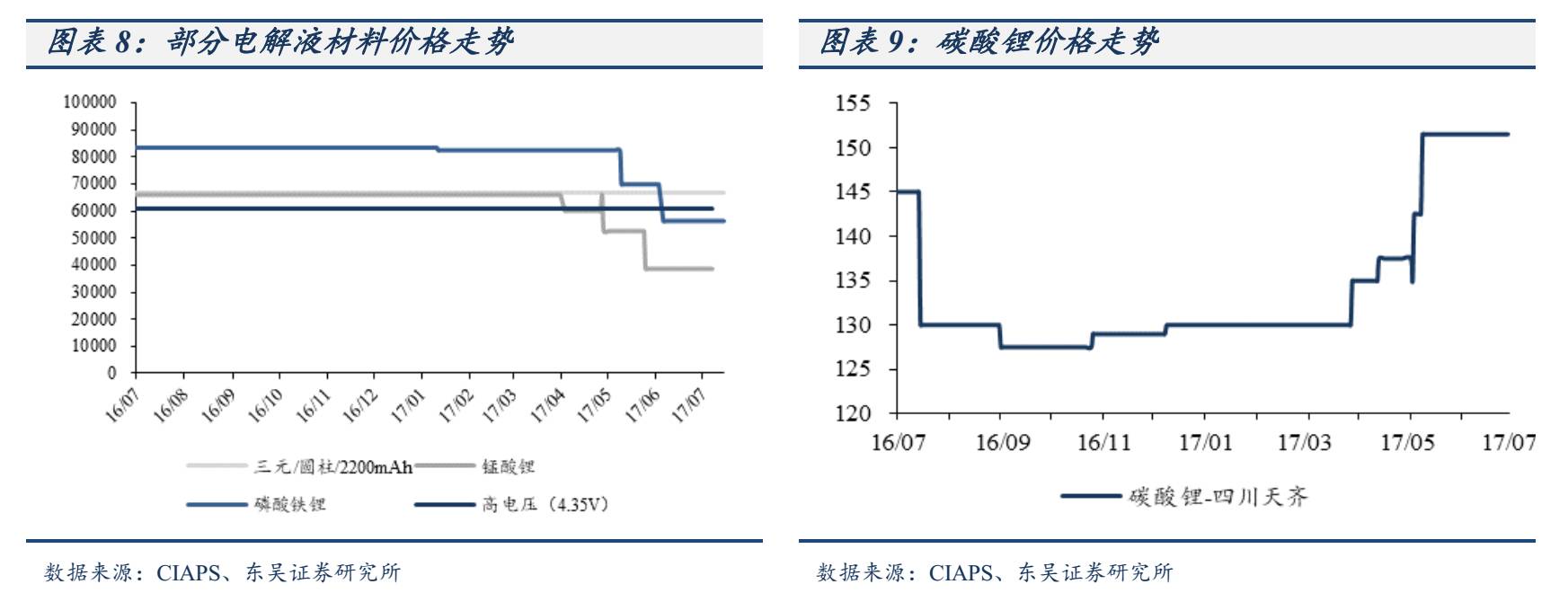

近期电解液市场较为平稳,

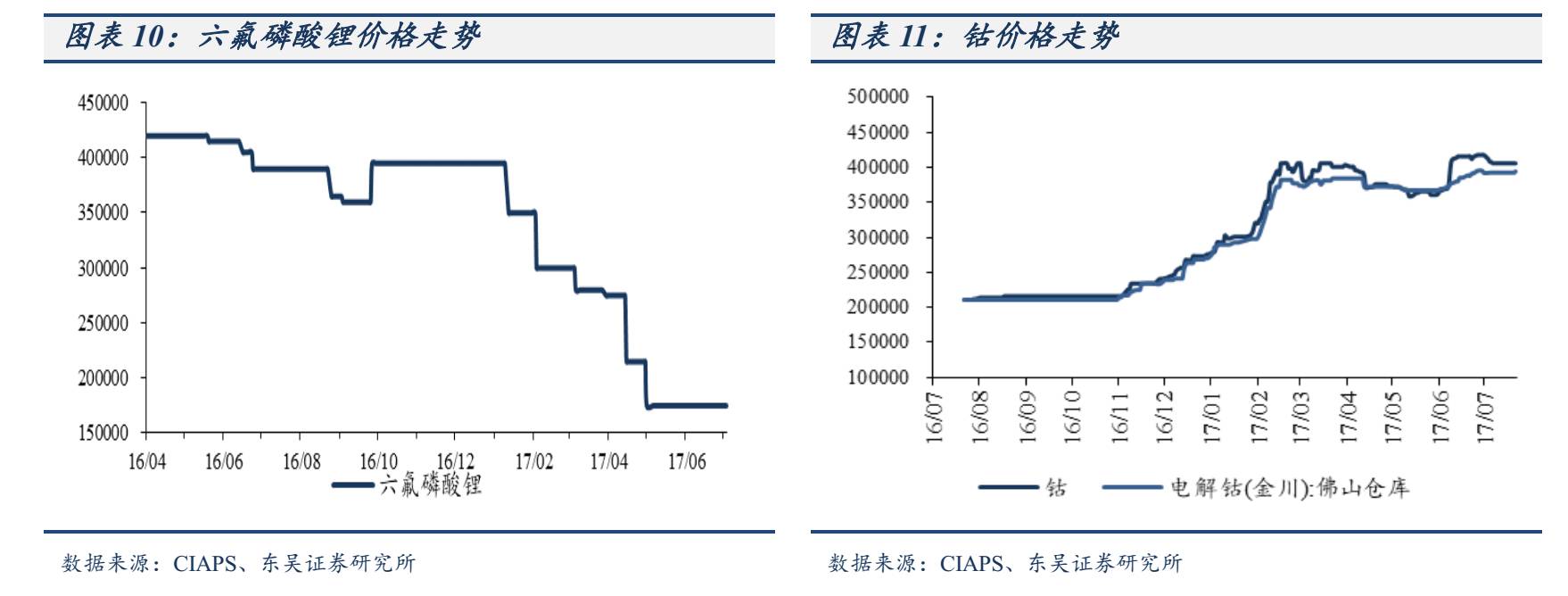

目前市场触底后,订单明显有所释放,且来自动力电池市场的订单开始增多。现电解液价格普遍在4.8-5.8万元/吨,高端产品价格在8万元/吨左右,低端产品报价在2.8-3.8万元/吨。原料市场,现国内六氟磷酸锂价格在15万元/吨左右。溶剂市场较为平稳,现溶剂DMC现为5700-6000元/吨左右,DEC现为12500-13000元/吨左右。

本周锂电隔膜市场整体企稳,

目前湿法隔膜均价在3.5-3.8元/平,干法隔膜均价在2-2.5元/平。

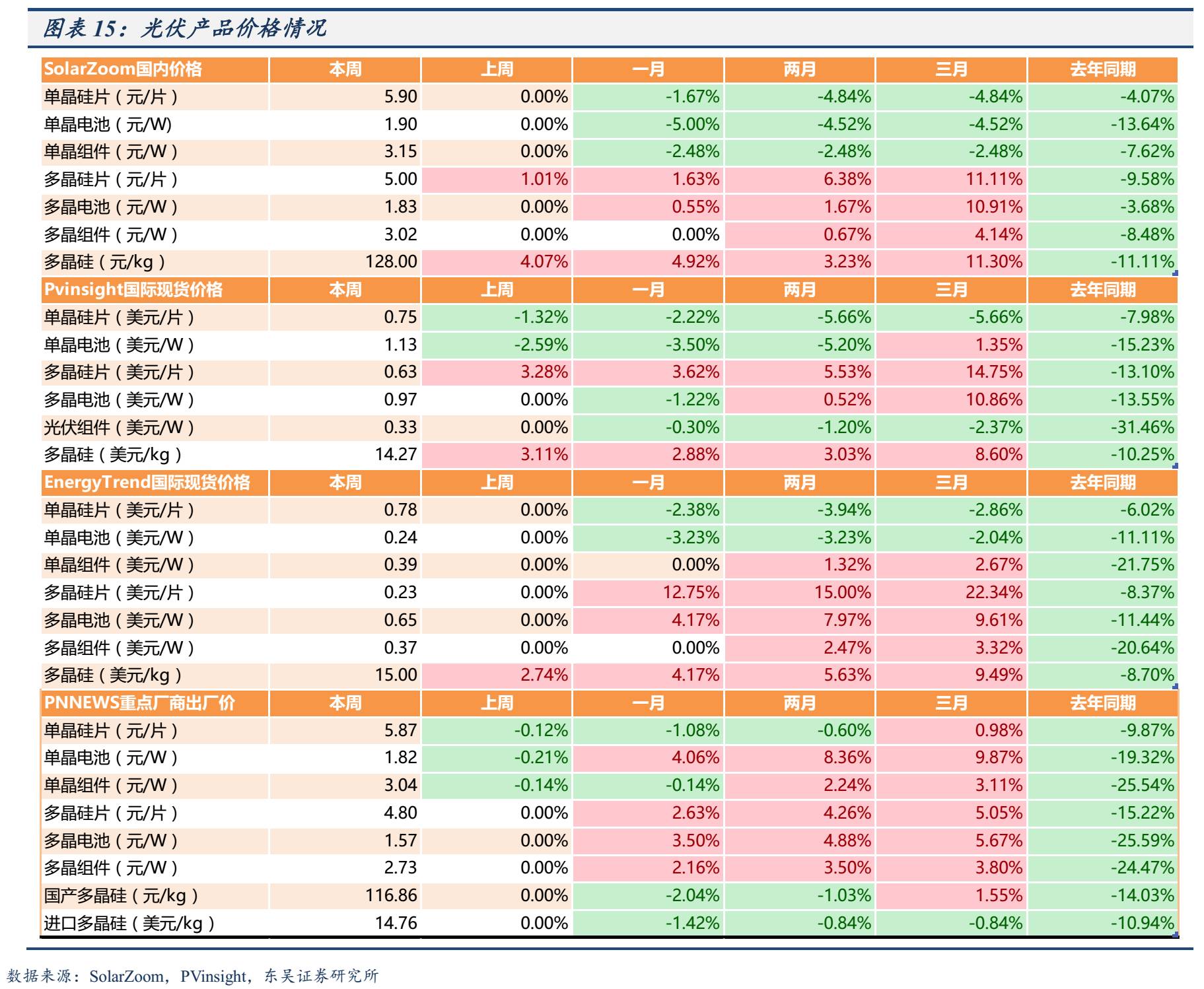

本周硅料行情价格上涨。

国产一级致密料价格与上周相比上涨4.07%;而进口料方面,进口一级致密料价格维稳。

本周硅片行情价格上涨。

单晶硅片 125mm×125mm价格保持平稳,一线厂商价格平稳,二线厂商价格平稳;单晶硅片 156mm×156mm价格保持平稳,一线厂商价格平稳,二线厂商价格平稳;多晶硅片 156mm×156mm价格小幅上涨,一线厂商价格上涨1.01%,二线厂商价格上涨1.06%。目前单晶硅片 125mm×125mm一线厂商主流价格为4.3元/片,二线厂商主流价格为3.9元/片;单晶硅片 156mm×156mm一线厂商主流价格为5.9元/片,二线厂商主流价格为6元/片;多晶硅片 156mm×156mm一线厂商主流价格为5元/片,二线厂商主流价格为4.75元/片。

本周电池片价格涨跌不一。

单晶电池125mm×125mm价格保持平稳,一线厂商价格平稳,二线厂商价格平稳;单晶电池156mm×156mm价格小幅下跌,一线厂商价格下跌1.04%,二线厂商价格平稳;多晶电池156mm×156mm价格保持平稳,一线厂商价格平稳,二线厂商价格上涨1.19%。目前单晶电池125mm×125mm一线厂商主流价格为2.6元/W,二线厂商主流价格为2.36元/W;单晶电池156mm×156mm一线厂商主流价格为1.9元/W,二线厂商主流价格为1.85元/W;多晶电池156mm×156mm一线厂商主流价格为1.83元/W,二线厂商主流价格为1.7元/W。

本周组件价格保持坚挺。

单晶组件72×125(205W)价格平稳;单晶组件60×156(270W)价格平稳;多晶组件60×156(260W)价格小幅下跌,一线厂商价格下跌1.69%,二线厂商价格下跌1.87%。目前单晶组件72×125(205W)一线厂商主流价格为3.8元/W;单晶组件60×156(270W)一线厂商主流价格为3.23元/W;多晶组件60×156(260W)一线厂商主流价格为2.9元/W,二线厂商主流价格为2.63元/W。

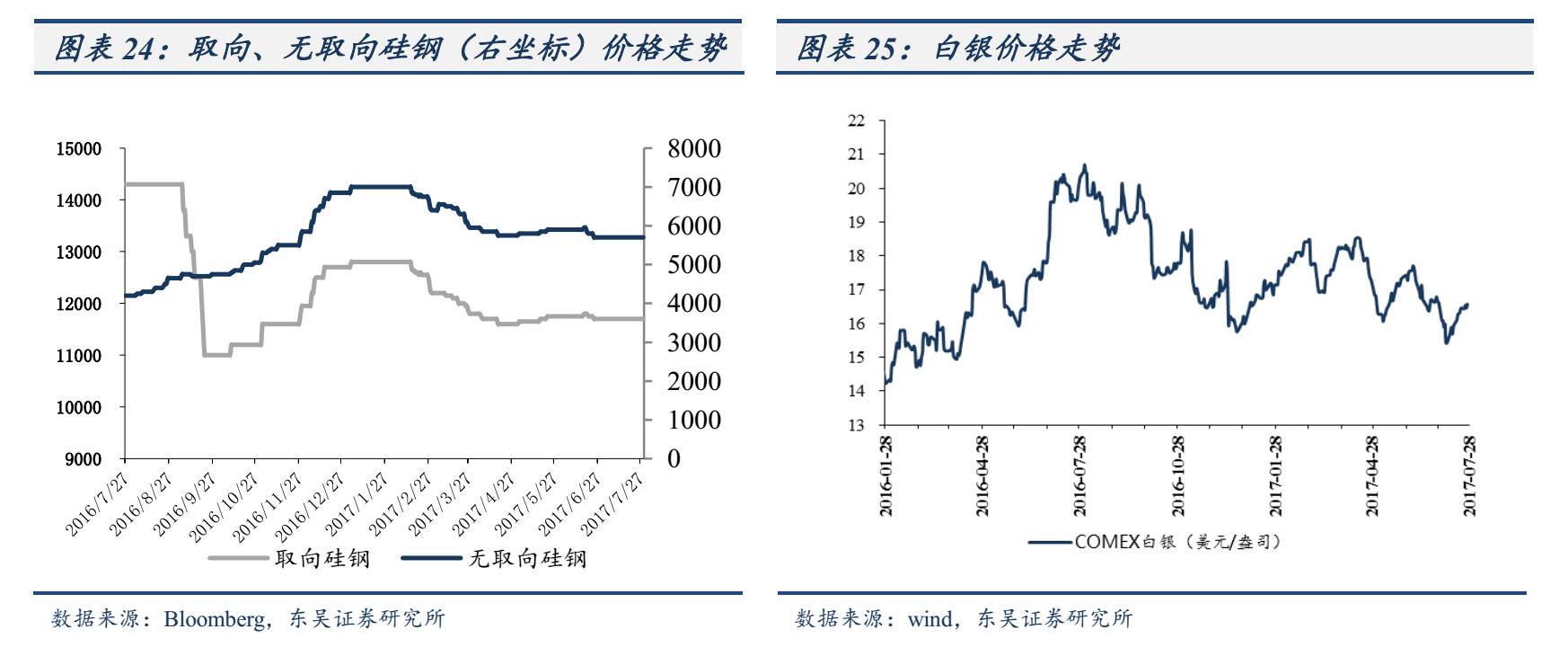

无取向硅钢和取向硅钢价格保持平稳。

其中,无取向硅钢价格为

5700

元

/

吨,而取向硅钢价格本周价格仍为

11700

元

/

吨。

本周铜、白银,铝上涨。

Comex

白银本周收于

16.35

美元

/

盎司,环比上涨

2.59%

;

LME

三个月期铜收于

5968

美元

/

吨,环比上涨

1.49%

;

LME

三个月期铝收于

1924

美元

/

吨,环比上涨

0.16%

。