当前市场环境与2003年有些类似,尽管路径可能依然曲折,中国有望在2010-2015年长周期调整后正在迈向新周期的起点。

文| 王汉锋、林英奇 中金公司

编辑 | 对冲研投 转载请注明出处

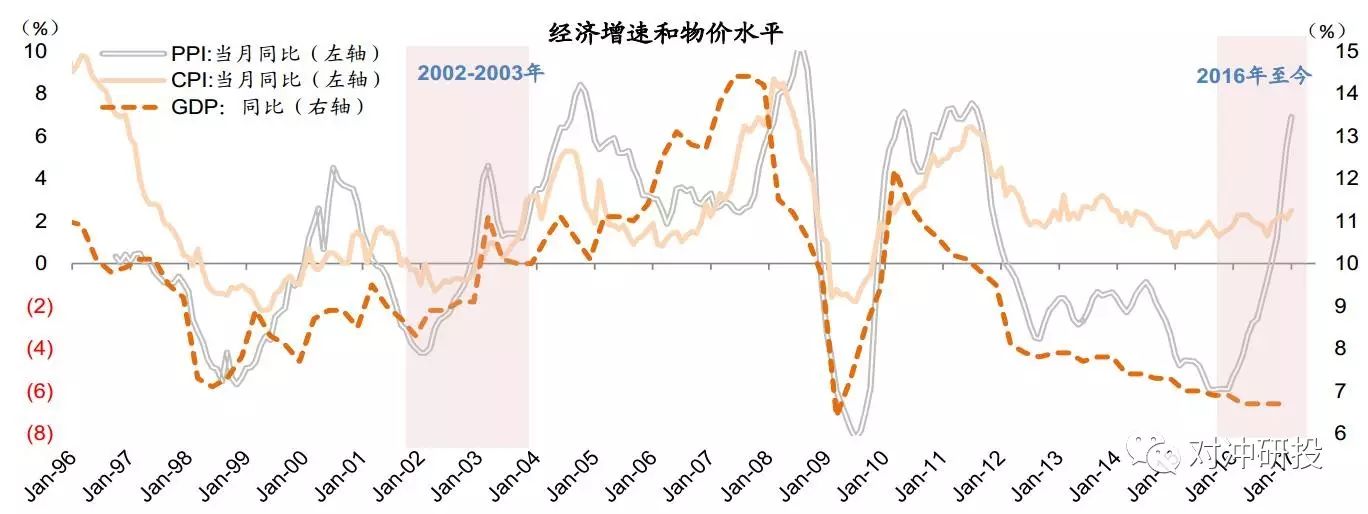

图表1: 我们认为当前市场环境与2003年有些类似,尽管路径可能依然曲折,中国有望在2010-2015年长周期调整后正在迈向新周期的起点

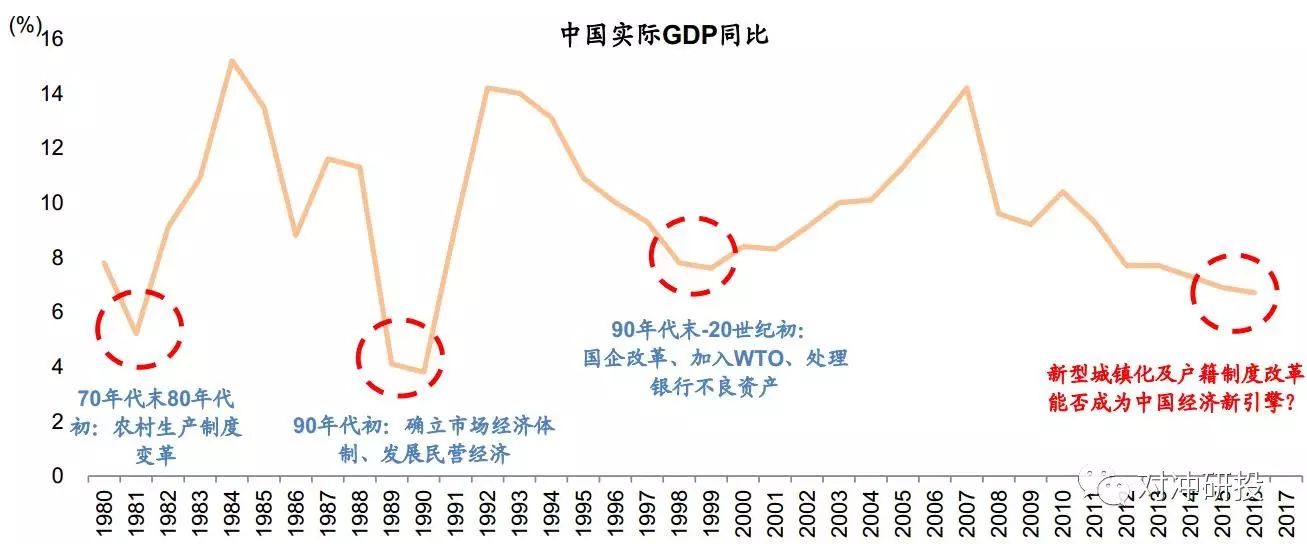

恰似“2003”?

我们在《2016年十大预测》中指出“2016年有望确认中国增长的中期底部”,对应地“中国资产”将逐步重估。2016年下半年中国增长超预期、2017年年初保持强势,但仍有不少投资者担心中国本次复苏的强度和持续性。我们综合分析之后认为,当前市场环境与2003年有些类似,并再次重申尽管路径可能依然曲折,中国有望在2010-2015年长周期调整后正在迈向新周期的起点:

(1) 经济在之前都经历长周期持续调整:2010年-2015年中国经历的产能过剩、外需走弱、增速下滑、物价低迷、金融体系承压、持续的保增长措施等状况与1997-2001年间的情况类似,经济在两个阶段都经历了持续的低迷和调整。

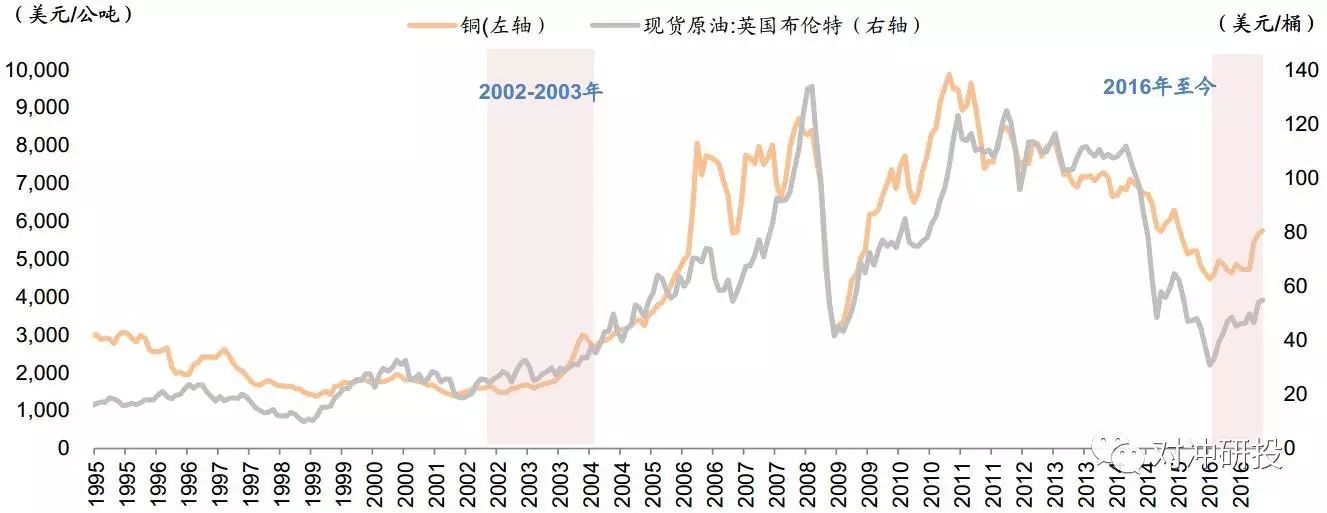

(2) 通缩结束,通胀开始回升,企业盈利开始改善。上游原材料价格开始见底回升,通缩基本结束,通胀逐步回升,对应地上中游行业盈利带动整体盈利显著复苏。另外,企业的资本开支增长、全社会投资回报率等指标都出现了几年未见的改善迹象。

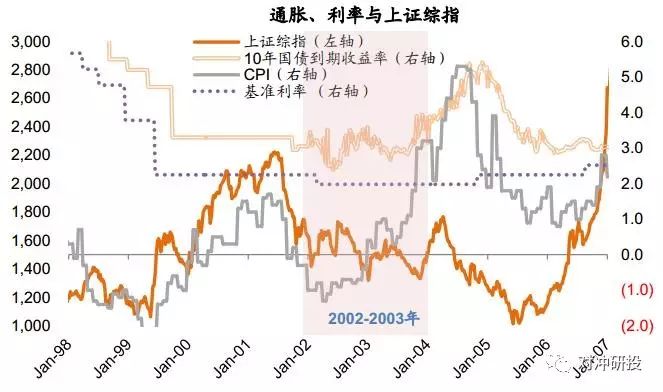

(3) 货币政策开始转向。与此同时,此前为稳定增长而采取的相对宽松的货币政策在逐步退出。

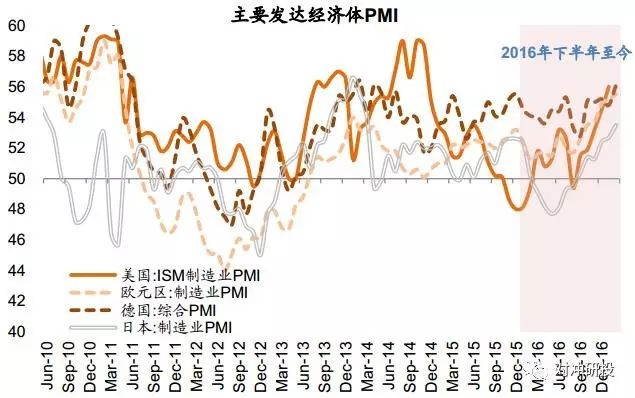

(4) 外围市场呈现协同复苏。近期全球主要经济体的数据表明主要经济体呈现了一定同步复苏的态势,与2002年之后的全球主要经济体呈现的走势也类似,宽松货币政策也有先后退出的迹象。

(5) 释放中长期增长潜力的改革措施逐步出台,但市场一致评价偏悲观。回顾来看,1997年之后中国住房制度的改革、加入WTO等措施奠定了中国2001年之后经济长周期增长的基础。而当前针对继续推进城镇化、激发市场活力的改革措施也已经在陆续出台和落实,只不过其效果还尚待体现和确认。

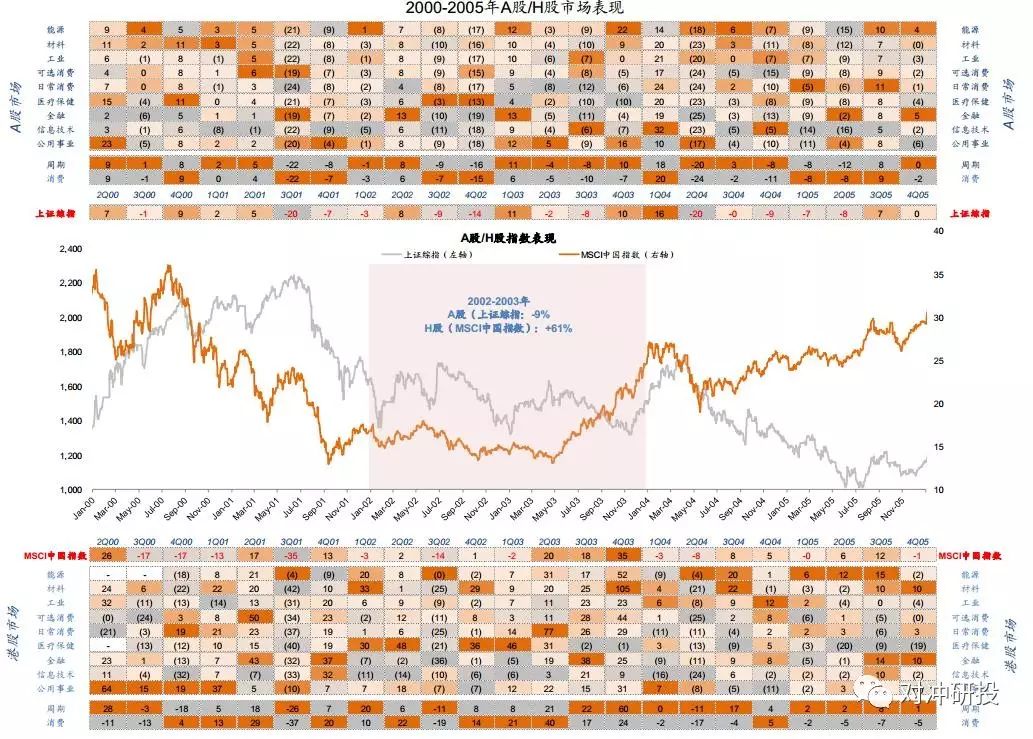

当前A/H两地市场表现也与当时的周期呈现一定的类似性:H股因为估值低、更注重盈利复苏已经开启上涨,而A股则因为估值相对高、受国内流动性收缩压制而走势暂时相对犹豫。值得注意的是,相比2003年中国经济体量已经显著增大、潜在增速已经有所下降、局部房价高企、外需潜力也有所下降,我们并不预期在潜在新周期中国增速重新回到2003年之后的水平,但即便如此已经好于“中国增速将继续持续下降”、“中国面临诸多难以逾越的挑战”等预期,已经足以支持“中国资产”开始逐步重估(参见海外中资股年度展望《2017:中国重估继续》)。

当前复苏进度判断:货币收紧尚未对复苏进度造成明显影响

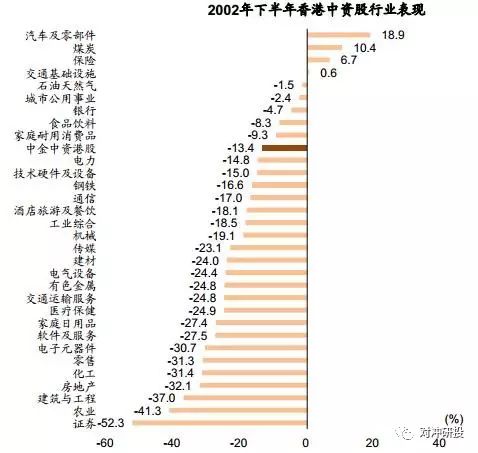

我们认为,市场当前焦点依然是增长复苏的力度和持续性,港股仍将强于A股,但A股走势也不宜过分悲观。从2003年的周期来看,周期性板块从开始跑赢市场至第一次出现较明显的调整持续了约一年半的时间,轮动的顺序则从最上游逐步到中游,最终到大消费等板块,周期板块出现调整的原因是政策紧缩。

从当前各板块的估值、盈利预期、宏观政策形势等综合来看,我们认为“再通胀”主题虽然已经持续一段时间但仍未结束。行业和个股选择仍建议以景气程度改善及改革预期两条主线为主,我们相对看好部分原材料、工业、金融及部分消费相关板块,详细个股选择请参考中金策略A股及港股的模拟组合*。

主要风险:1)经济走向过热的风险;2)金融去杠杆、强化监管导致的不确定性;2)美国货币政策收紧及欧洲政治风险。

*注:标的推荐详见中金策略研究2017年2月27日发布的正式报告:《中国市场:迈向新周期?》。

图表2: 宏观背景:2010年-2015年中国经历的产能过剩、外需走弱、增速下滑、物价低迷、金融体系承压、持续的保增长措施等状况与1997-2001年间的情况类似,经济在两个阶段都经历了持续的低迷和调整;2002-2003年通缩结束,通胀开始回升,企业盈利开始改善,与2016年的情况类似

图表3: …2002年,加入WTO对中国经济的拉动作用开始显现(左),出口占GDP比重不断提升(右);当前出口对中国经济拉动作用已明显下降(右),但也将受益于外需改善(左)

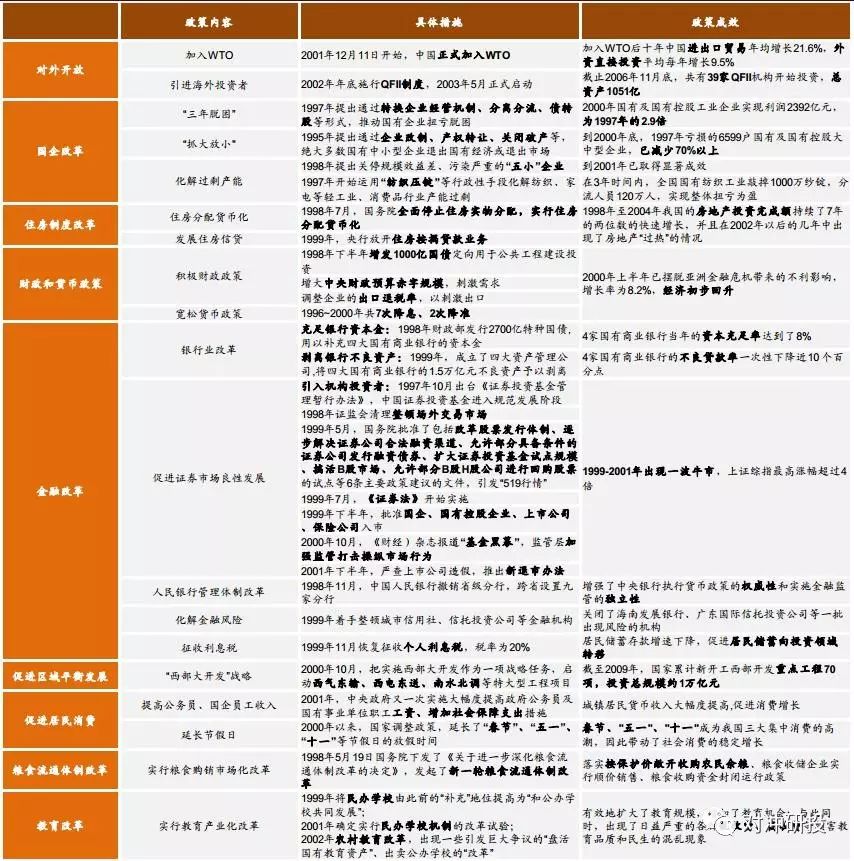

图表4:增长遇到挑战下的“穷则思变”:1997年之后中国住房制度的改革、加入WTO等措施奠定了中国2001年之后经济长周期增长的基础,但当时市场预期普遍悲观;而当前针对继续推进城镇化、激发市场活力的改革措施也已经在陆续出台和落实,只不过其效果还尚待体现和确认

图表5: 1998-2002年结构性改革措施(加入WTO、国企改革、住房制度改革等)释放中国中长期增长潜力

图表6: 外围市场:发达经济体在2002-2003经济开始复苏(左),与2016年下半年至今情况类似(右)

图表7: 大宗商品:2002-2003年全球需求改善环境下大宗商品价格开始回升,也与2016年表现类似

图表8: 流动性:2002-2003年港股市场受益于美国宽松货币政策下流动性较为充裕(左),而同期国内通胀压力上升引发货币政策转向预期(右),与当前类似

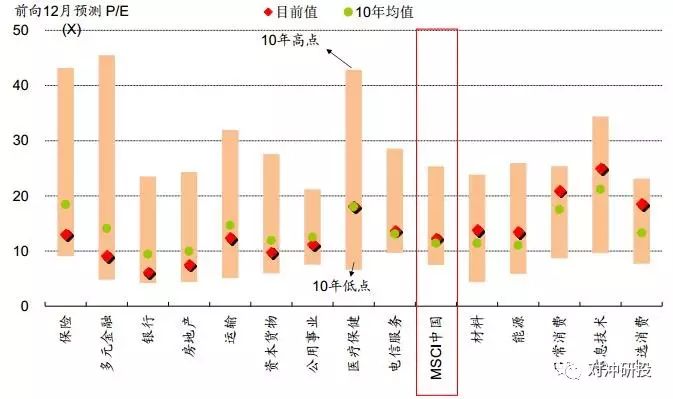

图表9: 估值:2002-2003年香港中资股估值经过98年亚洲金融危机的调整处于历史低区间(左);当前香港中资股估值从2016年初的历史低位有所恢复,目前位于历史均值附近,但保险、多元金融、银行等板块估值相对历史均值仍有折价(右)

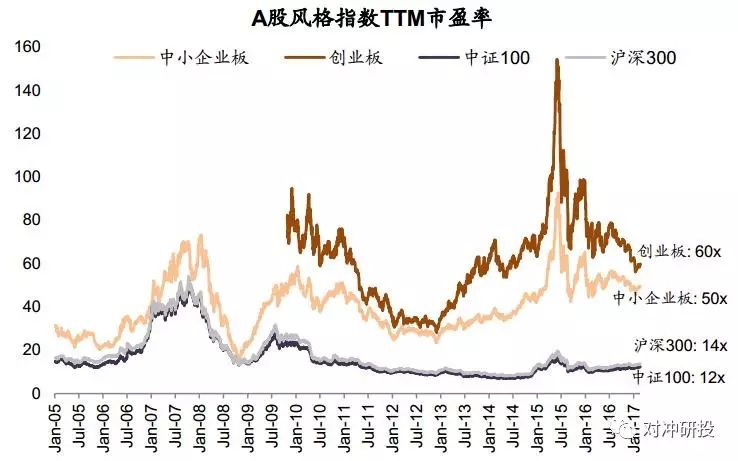

图表10: …与2002-2003年港股的低估值相比,当时A股估值仍处于历史较高水平;当前A股相对于2015年年中的高估值已大幅回调(左),但中小市值股票估值仍不便宜(右)

图表11: A/H市场表现:2003年香港中资股因为估值低、更注重盈利复苏已经开启上涨,而A股则因为估值相对高、受国内流动性收缩预期压制而表现较差

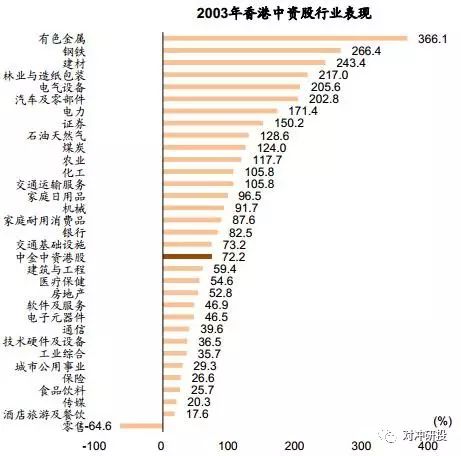

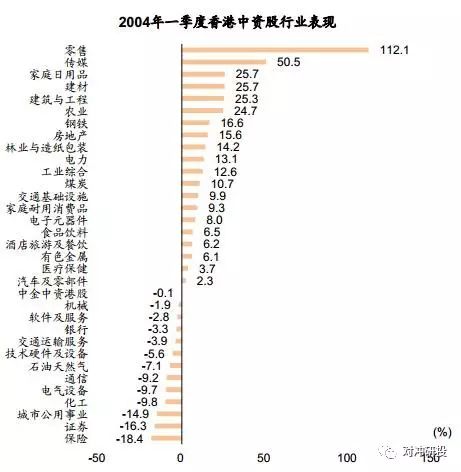

图表12: 从2003年的周期来看,周期性板块从开始跑赢市场至第一次出现较明显的调整持续了约一年半的时间,轮动的顺序则从最上游(左)逐步到中游(右)

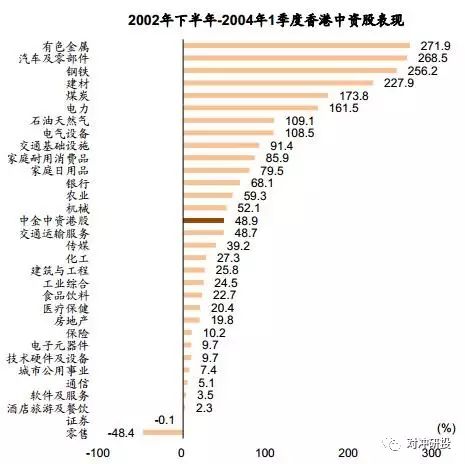

图表13: …并在2004年1季度左右轮动到大消费等板块,周期板块因政策紧缩出现调整(左);总体上2002年下半年至2004年1季度,有色、汽车、钢铁、建材等周期板块表现较好(右)

- END -