基金2017Q3大幅加仓新能源钴锂板块以及电解铝板块相关有色标的,其他板块机构持仓相对稳定。维持板块增持评级。

国君有色新材料 刘华峰 / 徐明德 / 汤龑 / 邬华宇

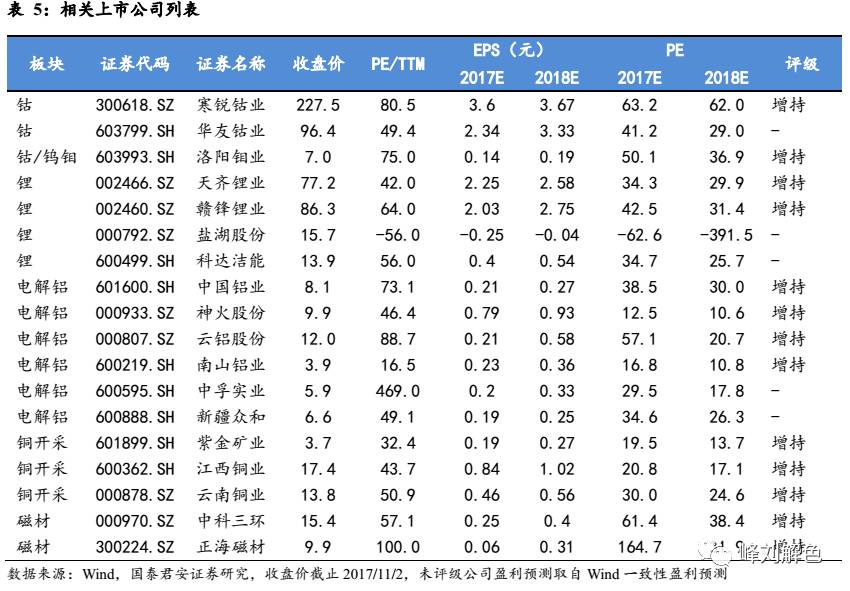

维持板块增持评级。1)持仓角度上,新能源板块钴锂2017Q3继续增持,继续处于超配状态;电解铝增持,从Q2低配变化为Q3超配,其他板块持仓变化不大。2)基本面角度,基本金属未来供需存在较大不确定性,博弈空间大,电解铝供给侧改革持续推进,铜供需向好,价格弹性恢复;贵金属方面受国内外缩表影响受到压制;小金属方面,我们对有需求拉动的新能源板块保持乐观。3)标的配置上,我们继续推荐新能源上游板块,上游增长最有确定性,重点推荐钴板块(增持:寒锐钴业、洛阳钼业,受益:华友钴业);锂板块(增持:天齐锂业、赣锋锂业,受益:盐湖股份、科达洁能)。此外,继续看好供给侧改革政策持续催化的电解铝板块,推荐:神火股份、云铝股份、中国铝业、南山铝业,受益标的:中孚实业、新疆众和。推荐铜板块,铜价格受全球宏观经济改善和潜在新兴经济体需求拉动需求有望恢复增长。增持评级:紫金矿业、江西铜业等。高端磁材企业四季度有望迎来盈利拐点。稀土涨价企稳后将加速向高端磁材板块转导,关注龙头企业瓜分新能源汽车磁材市场。增持评级:中科三环、正海磁材。

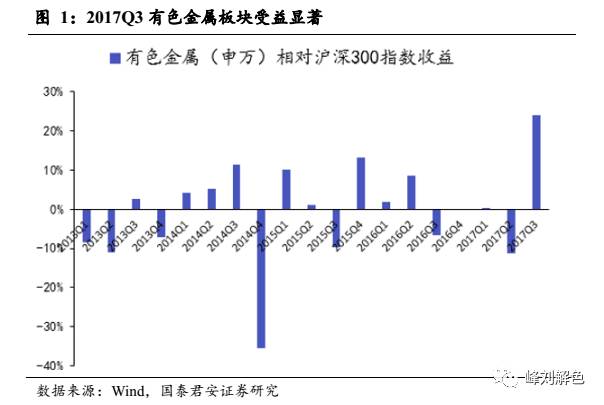

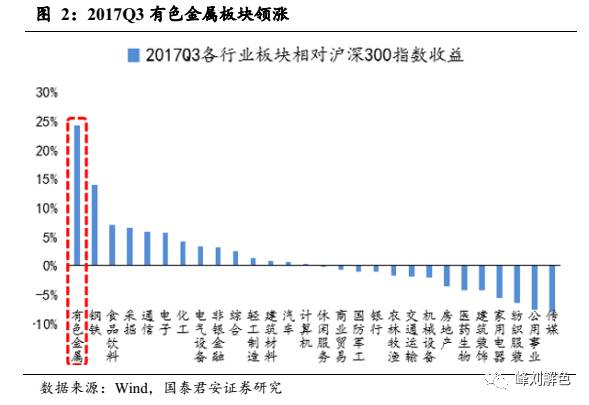

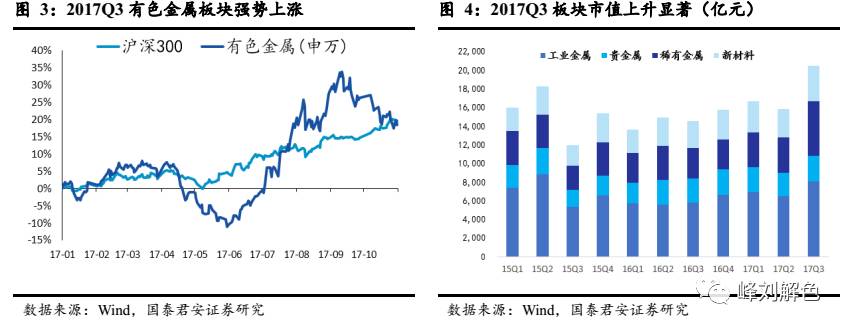

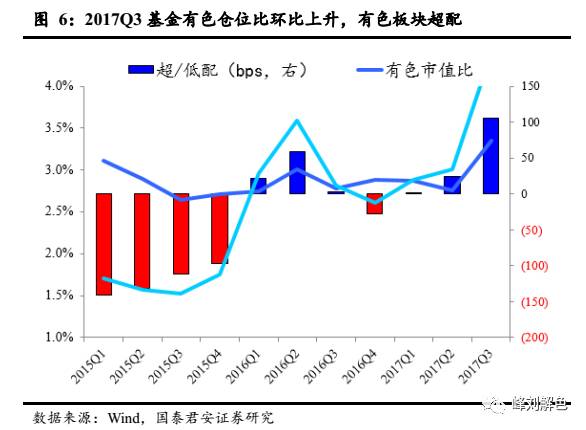

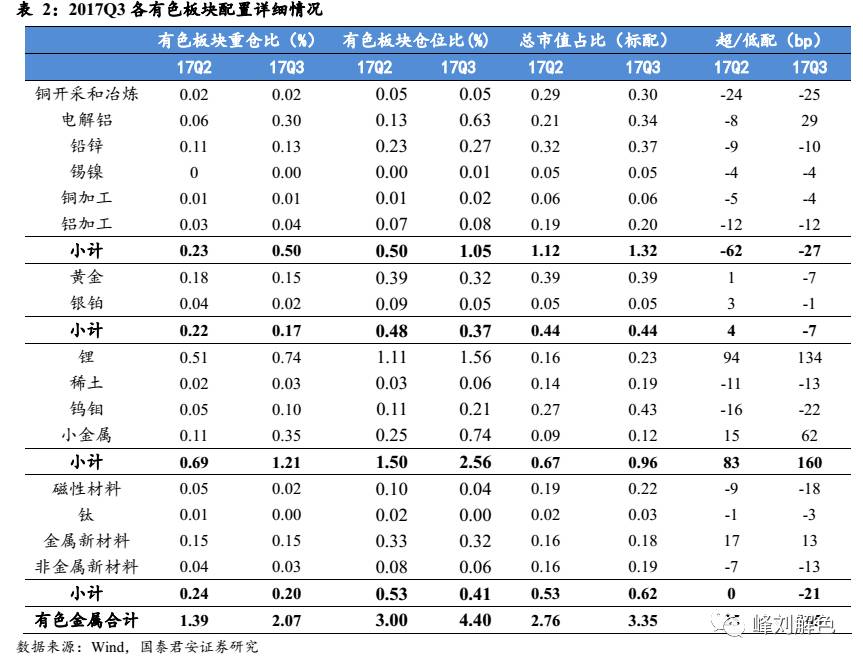

有色板块总体被增持,超配达十年最高水平。有色金属板块2017Q2跑赢沪深300指数24个百分点,领涨所有子板块,行业持仓由2017Q2的超配25bp继续大幅增持,2017Q3超配105bp,属于近10年来最高配置水平。总体来看,稀有金属板块钴锂受新能源行情启动大幅增持,电解铝板块受益于供给侧板块,总体被增持。

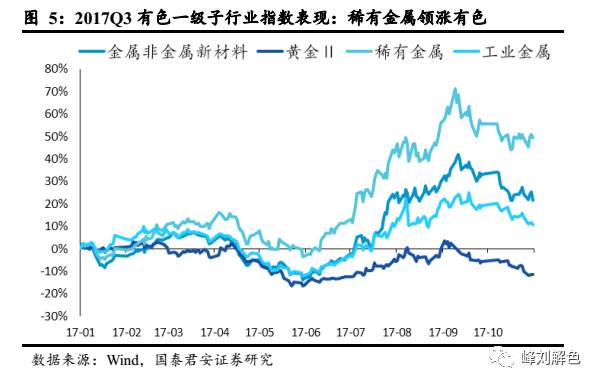

锂钴铝受机构热捧,贵金属机构持仓维持稳定。1)稀有金属增持显著。重仓占比从0.69%大幅提升至1.21%,其中子板块锂、钴重仓占比提升0.23%/0.24%,主要系国内外新能源汽车产业链维持高景气,钴锂价格超预期上涨。2)基本金属子板块中电解铝板块重仓占比从0.06%提升至17Q3的0.30%,其他板块持仓变化不大。3)贵金属板块继续被减持,重仓占比从0.22%下降至0.17%,板块低配7bp,贵金属减持的主要原因系美国加息预期以及国内外缩表预期影响流动性,贵金属板块受压制。

稀土小幅增持,磁材遭减持。17Q3稀土钨钼金属价格及股价均有显著涨幅,稀土板块略微增持至0.03%,而磁材被减持至0.02%(17Q2为0.05%),表明新能源汽车增长拉动磁材龙头公司业绩增长的预期,市场仍存在分歧,磁材板块仍有超预期的机会。

风险提示:1)国内需求低迷。2)供给侧改革低于预期。

2017Q3有色金属板块领涨A股子版块。2017Q3有色金属板块表现非常强势,整个季度涨幅为28.7%,跑赢沪深300指数24.2个百分点。28个申万一级行业中,有色金属板块相对收益排名第一。

2017Q3有色板块市值上升显著,稀有金属和工业金属表现亮眼。2017Q3金属价格大幅上涨,新能源汽车产业链的预期逐步提升,以锂钴为主的稀有金属板块市值有所提升。总体而言,2017Q3整个有色板块市值为3798亿元,环比上升25%。

2017Q3有色板块基金重仓占比环比提升,行业超配达十年高点。2017Q3有色板块基金重仓比例为2.07%,相对于2017Q2的1.39%上升68bp。对应持仓市值占基金股票投资市值(有色仓位比)为3.3%,而有色金属占A股市值比(标配)为3.35%,行业持仓由2017Q2的超配24.7bp转为2017Q3的超配105bp,行业超配达十年高点,有色板块高度景气。

2017Q3有色板块基金重仓占比环比提升,行业超配达十年高点。2017Q3有色板块基金重仓比例为2.07%,相对于2017Q2的1.39%上升68bp。对应持仓市值占基金股票投资市值(有色仓位比)为3.3%,而有色金属占A股市值比(标配)为3.35%,行业持仓由2017Q2的超配24.7bp转为2017Q3的超配105bp,行业超配达十年高点,有色板块高度景气。

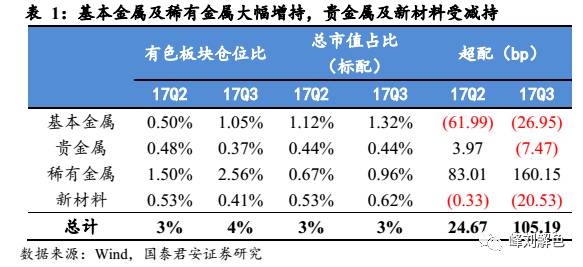

基本金属板块仓位上升。基本金属供需结构存在不确定性,市场对于供给侧收缩和需求预期都有一定的争议,板块博弈性质较大,基本金属板块从17Q2低配62bp上升至17Q3低配27bp。

贵金属继续减持,低于标配。贵金属板块自2016Q2达到超配121bp(近10年最高水平)之后,市场受美国加息预期以及国内外缩表使流动性下降等因素影响,基金仓位一直减持, 2017Q2降低至超配4bp,2017Q3仓位有所降低至低配8bp,低于标配。

稀有金属仓位大幅提升。新能源汽车上游钴锂钴板块未来增长显著且确定性较强,机构大幅增持稀有金属及新材料板块,稀有金属板块由2017Q2的超配83提升77bp至超配160bp。

新材料减持,低于标配。新材料板块保持标配无变动,2017Q3仓位有所降低至低配21bp。

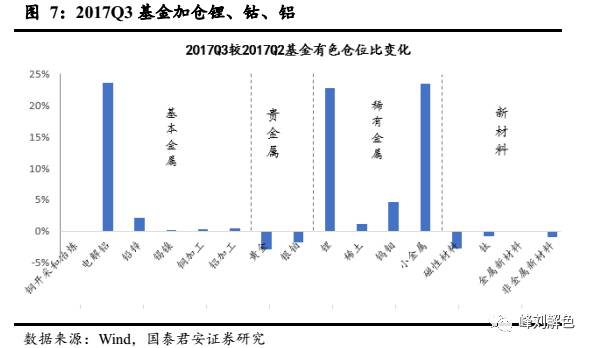

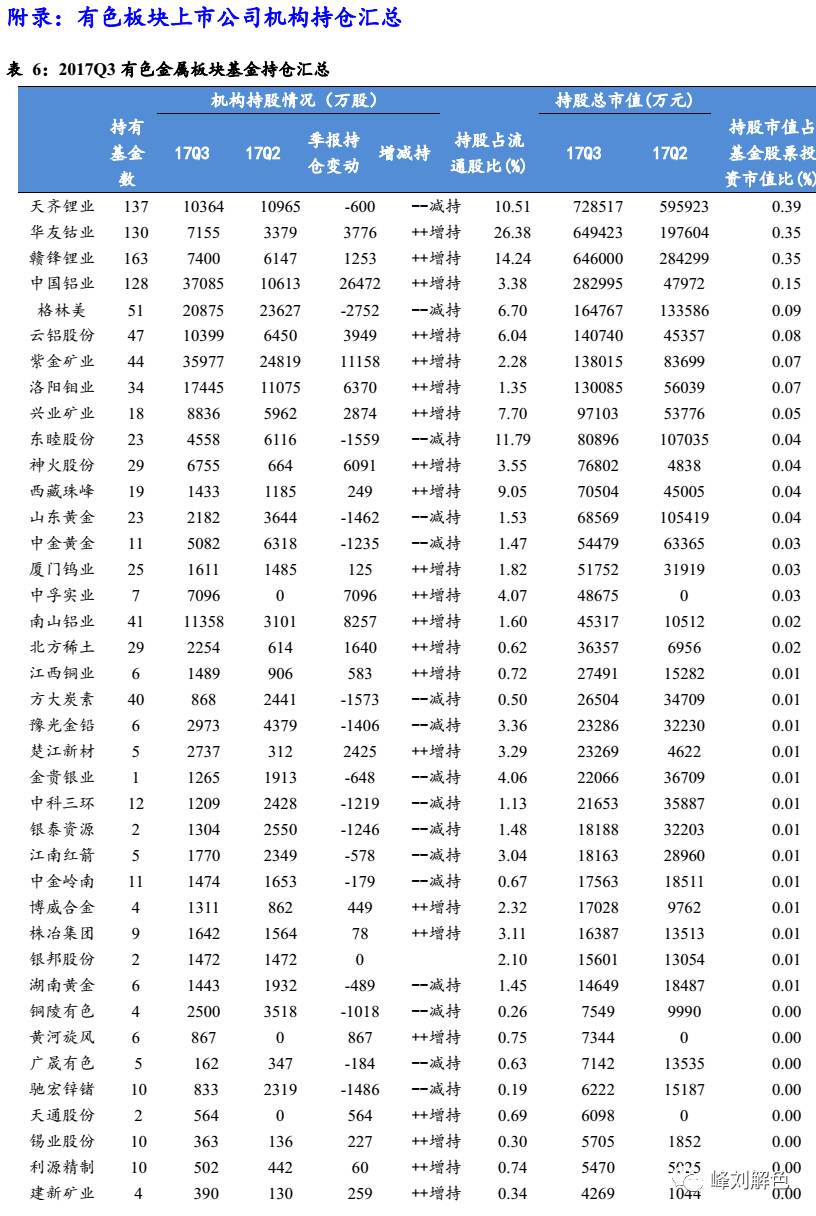

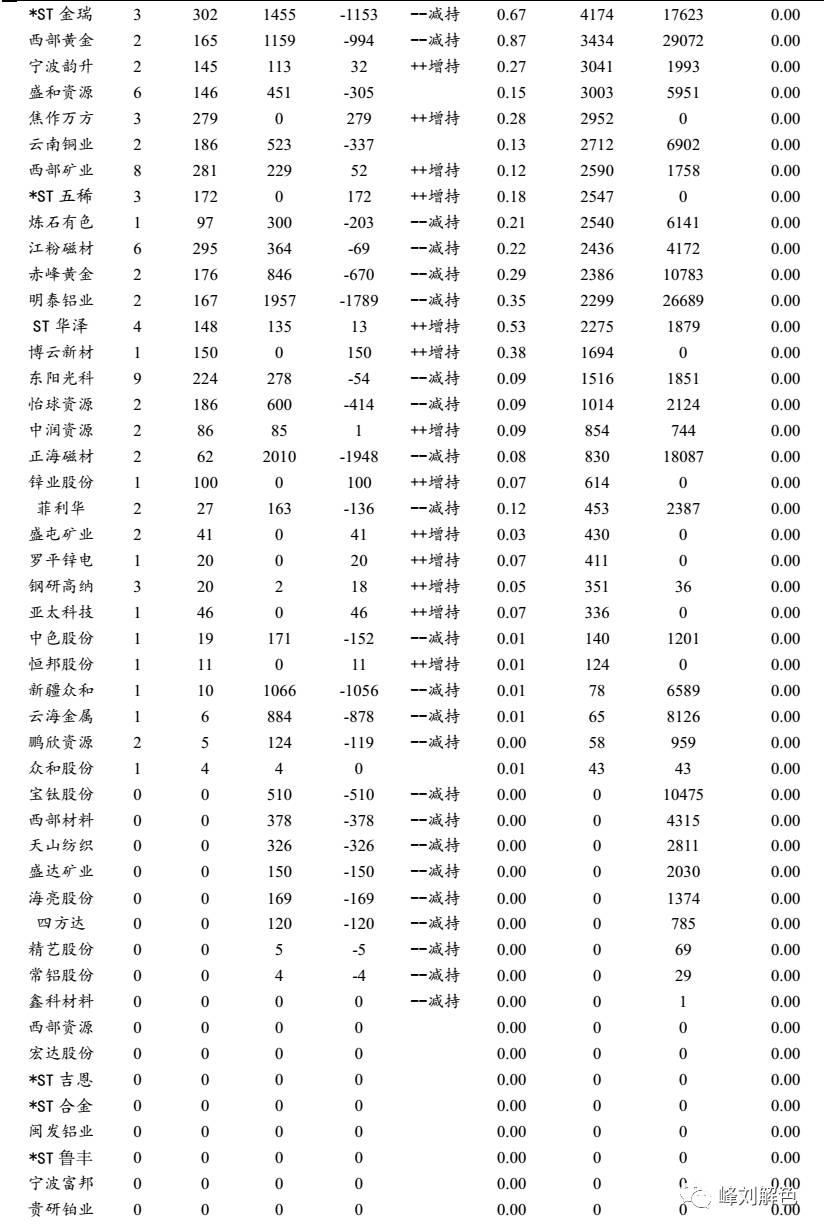

机构2017Q3大幅加仓锂钴铝板块。2017Q3有色金属二级子行业锂/小金属/电解铝的有色仓位较2017Q2分别提高23/23/24bp,其中锂钴持仓提升显著的标的有天齐锂业、赣锋锂业、华友钴业、洛阳钼业等,主要原因系新能源高度景气,上游钴锂增长最具有确定性。电解铝受益于供给侧改革,未来供需向好,中国铝业、云铝股份大幅增持。

其他子板块机构持仓变化不大。2017Q3有色金属二级子行业除锂、钴、铝,其他板块持仓变化均不超过5bp。

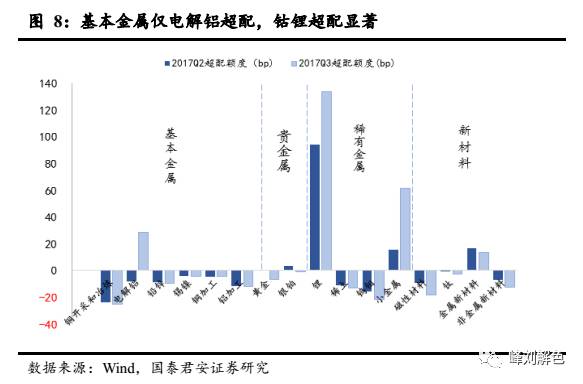

基本金属仅电解铝超配,钴锂超配显著。定的争议,板块博弈性质增强,2017Q3机构仍低配这些板块。电解铝因供给侧改革预期,基本金属中,铜、铅锌、锡镍板块未来供需结构存在不确定性,市场对于供给侧收缩和需求预期都有一市场对其信心增强,继续增持,2017Q3超配29bp。铜加工、铝加工持仓变化不大,均处于低配状态。贵金属中黄金、白银板块近一年内首次变为低配状态,主要是美联储加息压制贵金属价格。此外,稀土、钨钼、磁材、钛均处于低配状态。

基本金属板块全面增持。2017Q3,从基金对有色金属板块的重仓配置来看,基本金属板块全面大幅增持,中国铝业、云铝股份巩固有色行业前二十基金重仓股地位,且占据第四第六位置。此外,兴业矿业、格林美神火股份、西藏珠峰跃居有色行业前二十基金重仓股第九、第十一、第十二。

钴锂新能源板块全面超配。有色前二十基金重仓股中,合计有6家新能源公司进入榜单,分别是天齐锂业、华友钴业、赣锋锂业、格林美、洛阳钼业、厦门钨业。

黄金小幅减持。贵金属遭小幅减持,2017Q2,前二十榜单中贵金属重仓仓位比为17.1%,但2017Q3贵金属重仓仓位比下降了2.3%,Q2前二十榜单中贵金属有6家公司,到了Q3降低为3家。

17Q3电解铝板块增持显著,供改预期提升。基金重仓中中国铝业、云铝股份、神火股份、中孚铝业、南山铝业均被大幅增持,表明市场对电解铝供改预期逐步提升。

稀土小幅增持,磁材遭减持。17Q3稀土钨钼金属价格及股价均有显著涨幅,稀土板块略微增持至0.03%,而磁材被减持至0.02%(17Q2为0.05%),表明新能源汽车增长拉动磁材龙头公司业绩增长的预期,市场仍存在分歧,磁材板块仍有超预期的机会。

维持有色板块增持评级。我们继续推荐新能源上游板块,上游增长最有确定性,重点推荐钴板块(增持:寒锐钴业、洛阳钼业,受益:华友钴业);锂板块(增持:天齐锂业、赣锋锂业,受益:盐湖股份、科达洁能)。此外,继续看好供给侧改革政策持续催化的电解铝板块,增持:中国铝业、神火股份、云铝股份、南山铝业,受益标的:中孚实业、新疆众和。推荐铜板块,铜价格受全球宏观经济改善和潜在新兴经济体需求拉动需求有望恢复增长。增持:紫金矿业、江西铜业、云南铜业等。高端磁材企业四季度有望迎来盈利拐点。稀土涨价企稳后将加速向高端磁材板块转导,关注龙头企业瓜分新能源汽车磁材市场。增持评级:中科三环、正海磁材。

国内需求低迷。有色金属是最上游的原材料,若国内需求低迷,则会影响有色金属整体需求,影响行业发展。

供给侧改革低于预期。若电解铝稀土的产能产量去化低于预期,供需不能得到改善,不利于行业良性发展。

相关报告

刘华峰/18566231524/首席分析师

徐明德/18017451908/资深分析师

汤龑/15001802656/资深分析师

邬华宇/18801927438/资深分析师