文 张馨元/戴康

新财富请支持华泰策略戴康团队!

对于供给侧改革去产能,市场更关注的是关停多少矿井和设备,而我们更关注的是行业员工数量的变化、人均产出的变化。人均产出增长通常源自三方面:供给侧改革、产业升级、需求拉动。2016年以来制造业人均产出的回升,印证供给侧改革成效和产业升级效应:稀有金属、煤炭开采、钢铁、造纸等板块人均产出拐点式回升反映供给侧改革取得显著的中长期效果;通用机械、运输设备、电子制造、电气自动化等板块人均产出持续增长则反映产业升级效应。人均产出视角支持制造为王,行业比较继续推荐资本品耐用品制造业及其上游资源品。

制造业人均产出的回升印证供给侧改革成效和产业升级

对于供给侧改革去产能,市场更关注的是关停多少矿井和设备,而我们更关注的是行业员工数量的变化、人均产出的变化。人均产出增长通常源自三方面:供给侧改革、产业升级、需求拉动。2016年以来制造业人均产出的回升,印证供给侧改革成效和产业升级效应:稀有金属、煤炭开采、钢铁、造纸等板块人均产出拐点式回升反映供给侧改革取得显著的中长期效果;通用机械、运输设备、电子制造、电气自动化等板块人均产出持续增长则反映产业升级效应。人均产出视角支持制造为王,行业比较继续推荐资本品耐用品制造业及其上游资源品。

陆港通资金流入最多的依旧是消费板块

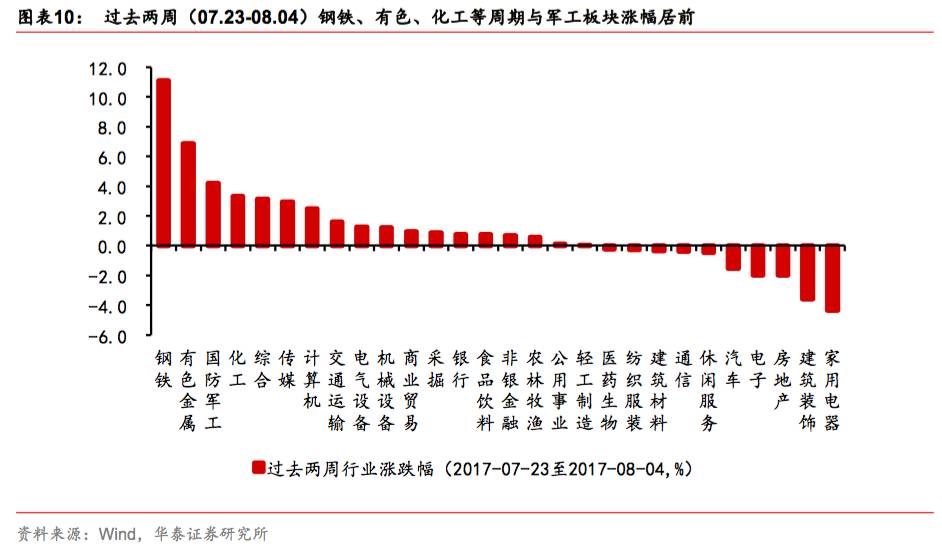

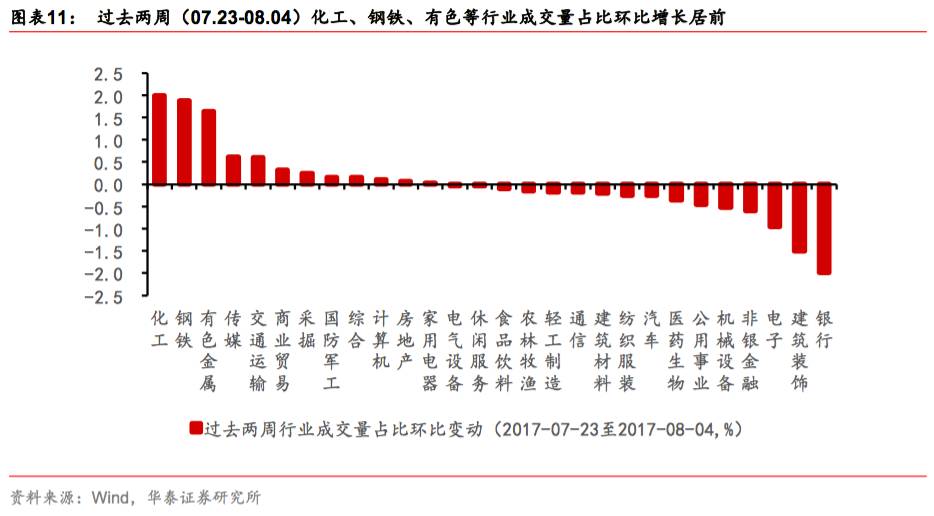

从涨跌幅看,过去两周(07.23-08.04)周期与军工板块领涨;从成交量看,成交量占比环比减少最多的五个行业为银行、建筑装饰、电子、非银和机械;从估值变动看,而家电、建筑装饰等行业估值下降最多,环比跌幅分别为4.31%、3.7%;从陆港通资金流向看,陆港通(沪港通+深港通)持股占比提升最多的是依旧是消费类板块(前三为家电、休闲服务、食品饮料);从产业资本增减持看,电子、纺织服装、有色等产业资本净增持最多。

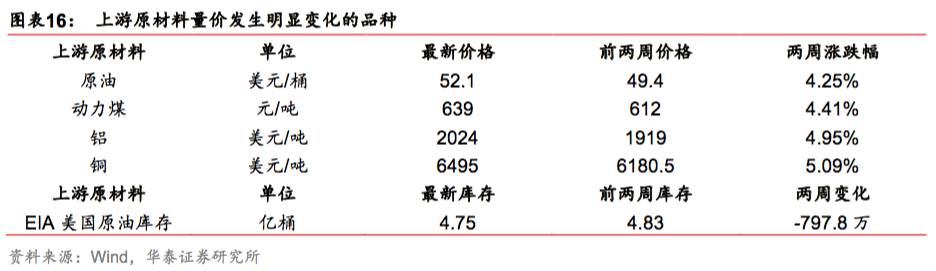

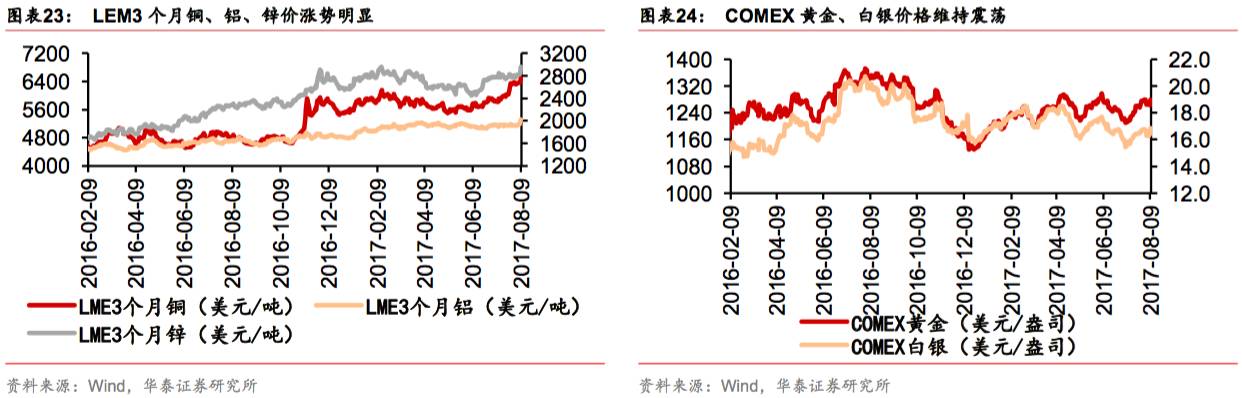

上游资源:油价持续上涨,铜供给承压价格大涨

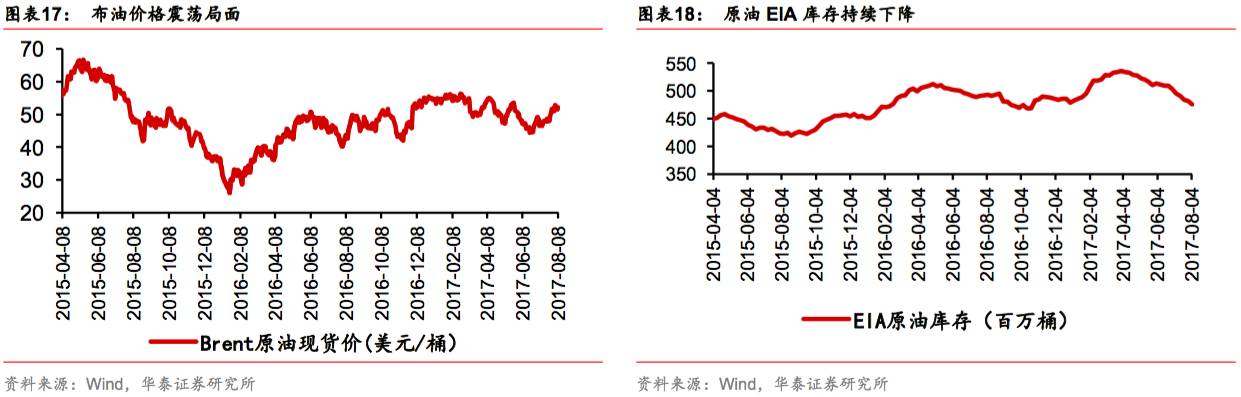

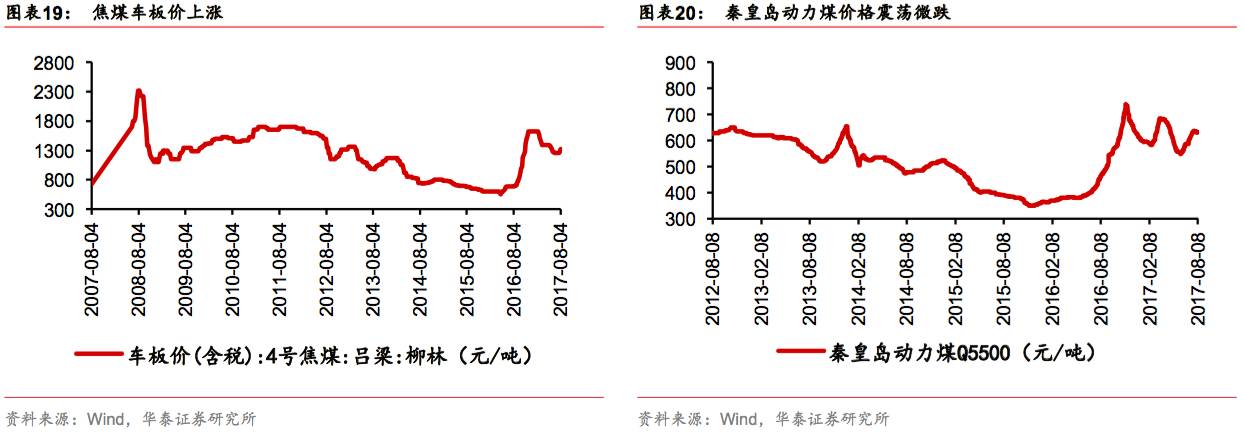

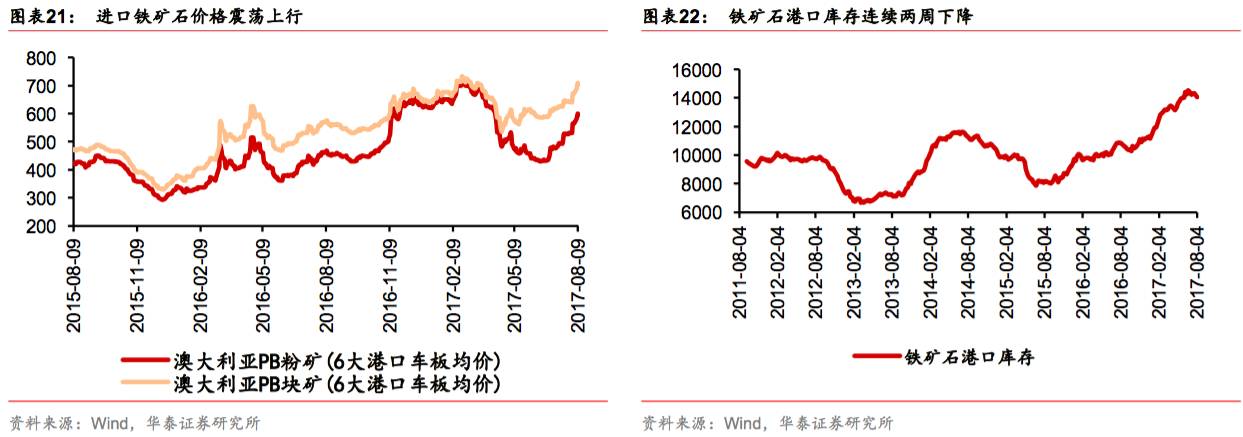

EIA原油库存减少645.1万桶,连续6周下降,布油短期维持震荡上行态势。基本金属,短期铜矿罢工风险基本消失,市场预计供给收缩局面持续,加之中国经济向好和禁止进口“废七类”影响,LME3个月铜价近两周上涨5.09%。国外铝库存继续大幅回落,LEM3个月铝价上涨。美国就业数据良好,美元走强,但美朝关系矛盾升级,避险情绪加深,黄金震荡走强。动力煤方面,旺季过半,淡季电厂采购意愿减弱;为期三月的煤矿安全生产检查使供给端承压,动力煤价格高位小幅震荡。

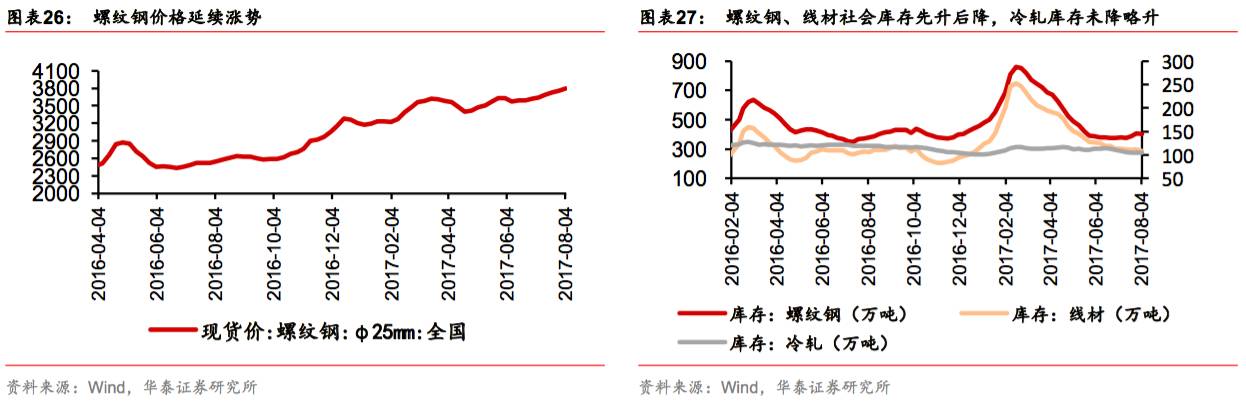

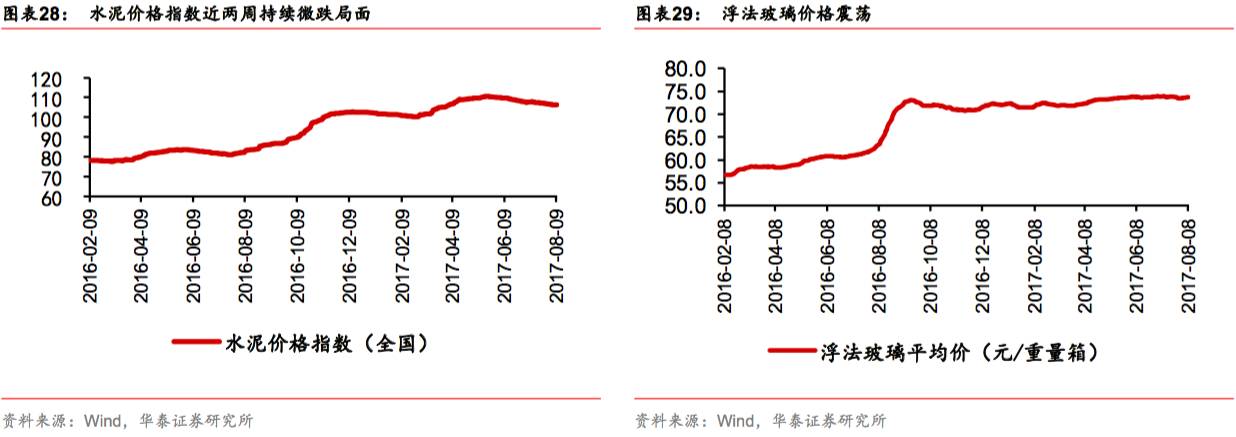

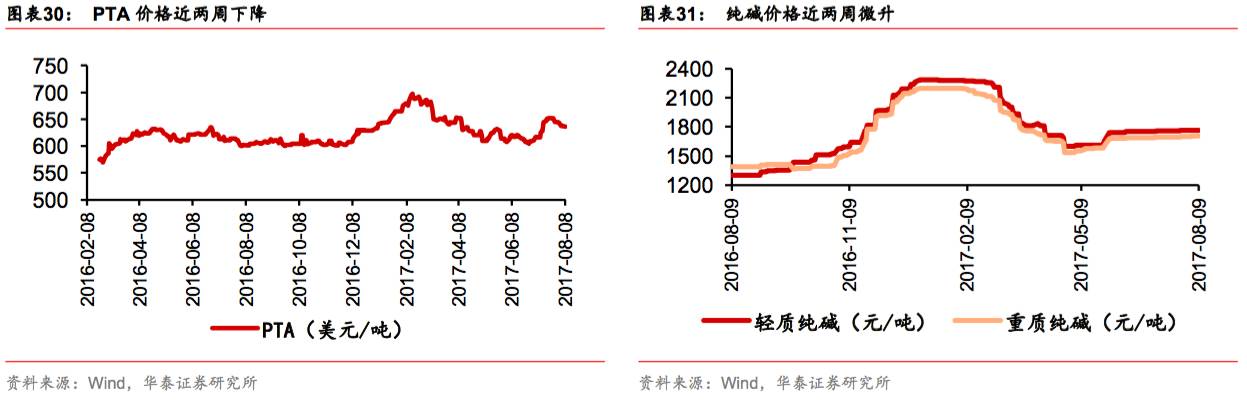

中游材料:受安检环保影响,PVC、MDI、钢价等上涨

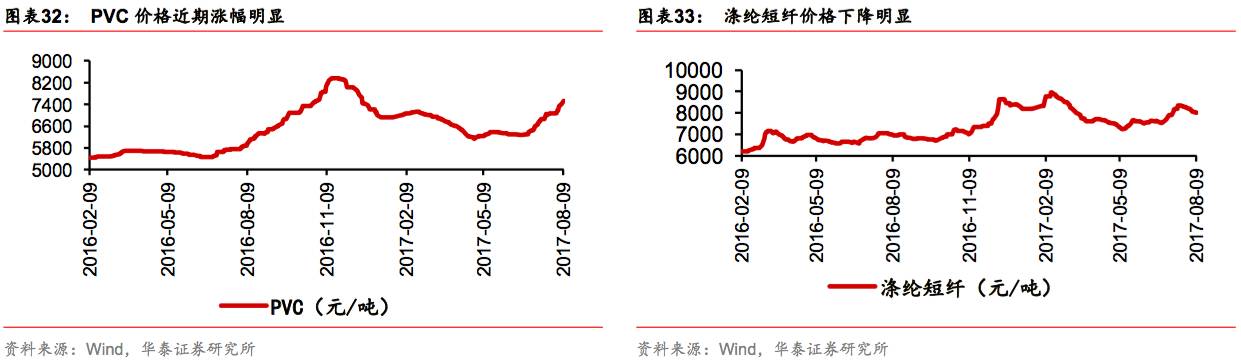

钢铁方面,受环保限产影响供给持续收缩,螺纹钢价格持续上涨;板材价格指数近两周维持涨势。化工方面,受安检环保影响,PVC等部分化工品种持续上涨;PTA装置逐步重启,供给缺口可依靠现有库存,需求季节性走弱;PVC供需改善,安检环保高压持续,加之原材料电石涨价支撑等多因素共同作用,PVC价走强,近两周价格上涨6.61%。聚合MDI再度上涨,华东地区桶装中间价较前两周增长8.02%。

中游制造和电力交运:工程机械、重卡销量保持高增速

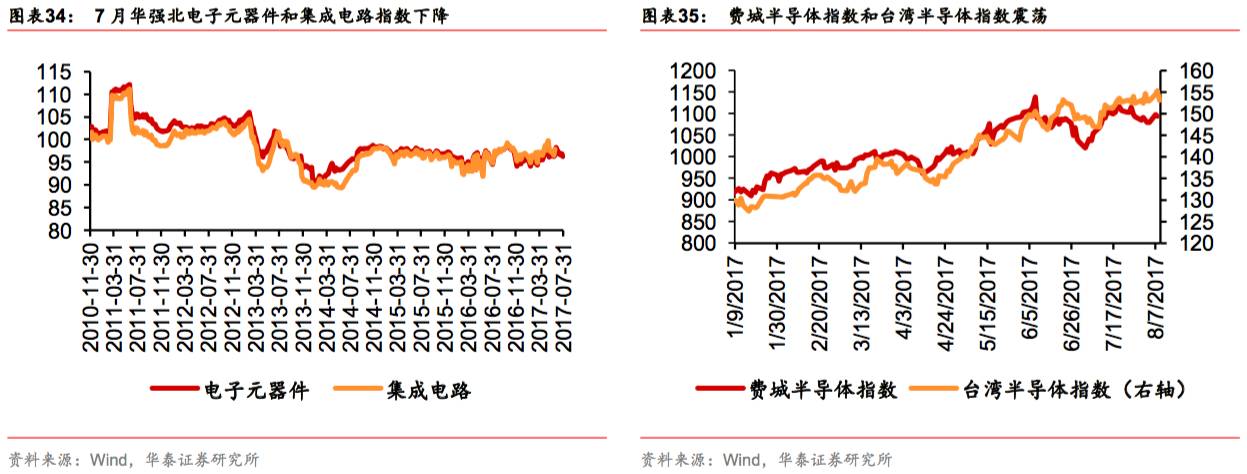

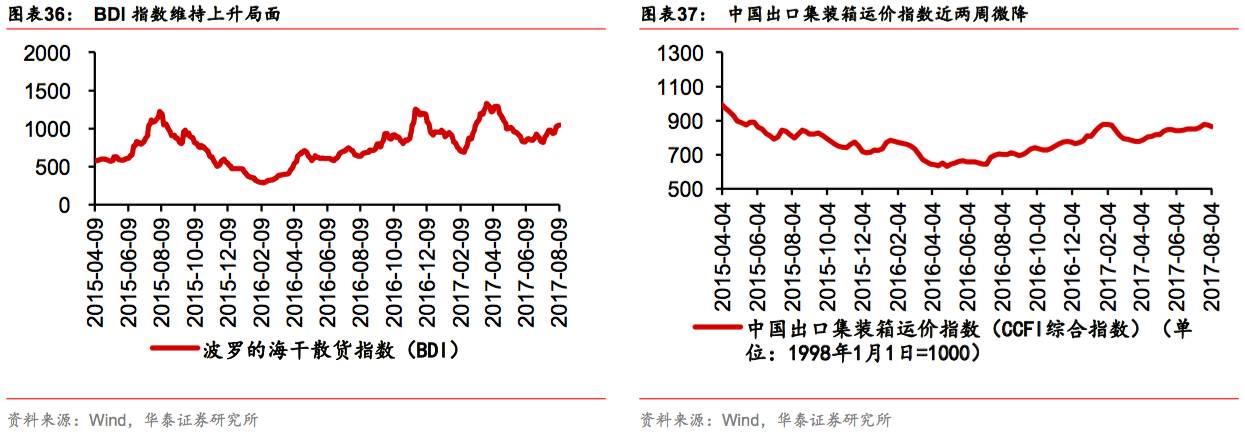

电子制造方面,7月华强北电子元器件指数和集成电路指数月中回升后,小幅下降;随着苹果iphone订单到来,国产供应链逐步走入旺季。交运方面,航运旺季来临,7月下旬BDI指数微跌后维持涨势。国际贸易复苏有减弱势头,中国出口集装箱运价指数CCFI(综合)近两周略有下降。7月重卡销量预计9.4万台,同比增长89%,超市场预期。

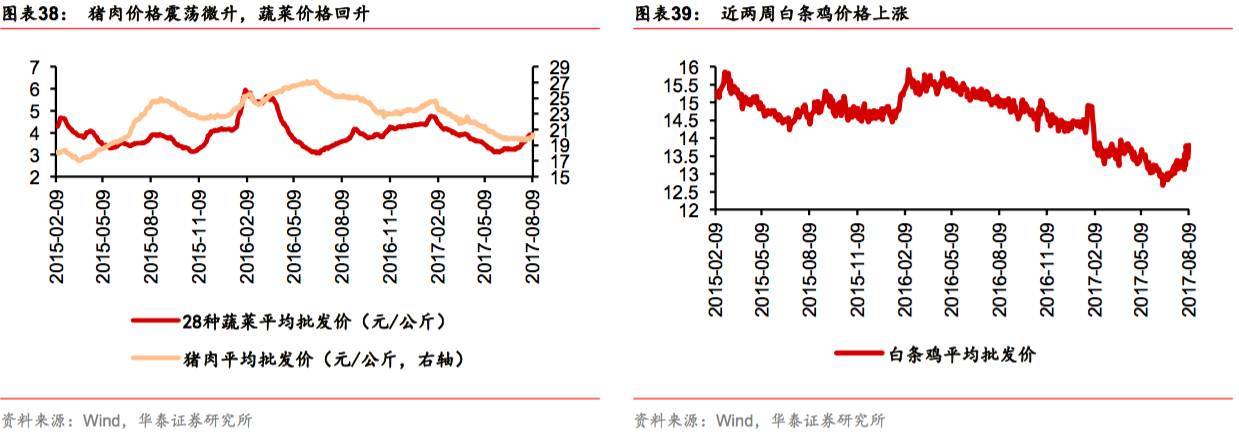

下游消费:蔬菜、白条鸡价格上涨

必需消费:1)食用农产品方面,近两周猪肉、蔬菜涨势明显,猪肉价格上涨8.08%,白条鸡价格上涨4.7%。2)农产品方面,近两周大豆维持不变,小麦价格持续微涨、玉米价格继续下跌。3)纺织品方面,近两周柯桥纺织指数维持微小震荡,先涨后跌。可选消费:酒类方面,飞天茅台(53度)和五粮液(52度)等高端白酒价格仍维持历史高位。

双周思考:人均产出视角,支持“制造为王”

供给侧改革常态化叠加持续高压的环保督查,导致煤炭、钢铁、稀土、钴、铝、钛白粉、PTA、PVC、维生素等品种供给收缩、供需格局边际改善,并带来持续的涨价行情,二级市场对应板块、标的均录得明显的超额收益。那么,供给侧改革除了给行业带来涨价效应外,还有怎样的影响呢?

对于供给侧改革去产能,市场更关注的是关停多少矿井和设备,而我们更关注的是行业员工数量的变化、人均产出的变化。本期我们思考的是:人均产出增长的原因是什么?行业人均产出的变动意味着什么?哪些行业人均产出出现了边际改善?如何从人均产出视角,把握行业投资机会(我们以上市公司净利润/员工数代表人均产出)。

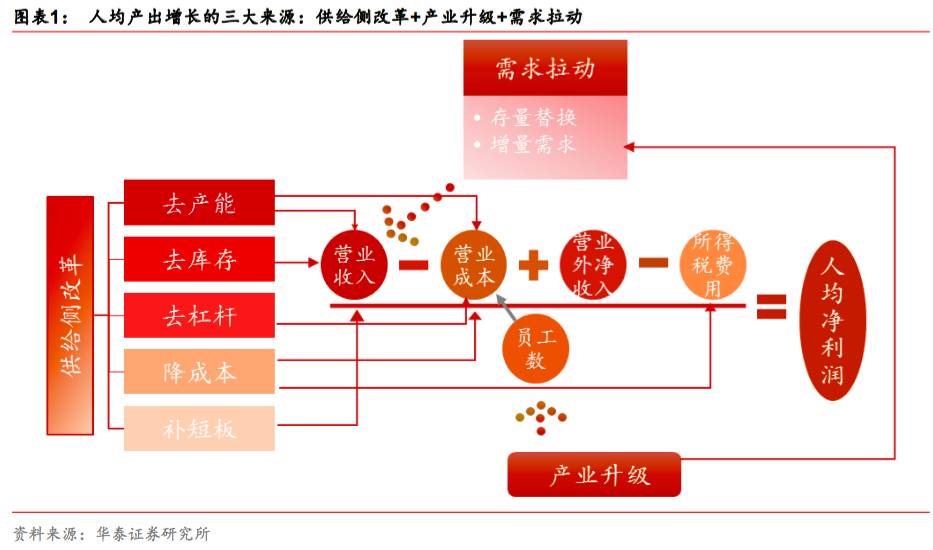

人均产出变动意味着行业经济效益波动,其增长共有三个来源:一是去产能等供给侧改革驱动,二是产业升级驱动,三是需求拉动。人均产出是衡量企业和行业经济效益的重要指标。从人均产出的公式(人均产出=净利润/员工数)看,其主要受净利润和员工数两个变量的影响:

1) 净利润的变化更多是由于需求变动影响,需求拉动包括存量替换、增量需求两个方面。同时,受包括人工成本在内的各类成本影响。

2) 员工数的变化更多是供给端的影响,去产能下的员工安置,产业升级、自动化设备替代人工,将导致生产同一规模的产出所需员工数量的降低。

3) 三去一降一补、环保督查等供给侧改革,全方位影响人均产出增长:通过淘汰落后产能、关停僵尸企业和高污染不合规企业、库存去化、员工安置,导致行业供需格局改善、产业集中度提升、企业议价能力增强,叠加加强企业创新等补短板措施,将推动行业净利润规模增长、人员效率提升;债转股等去杠杆措施使高杠杆行业债务成本减少、资产负债率下降,叠加减税降费、降低融资成本等降成本政策,企业经营成本将明显下降。

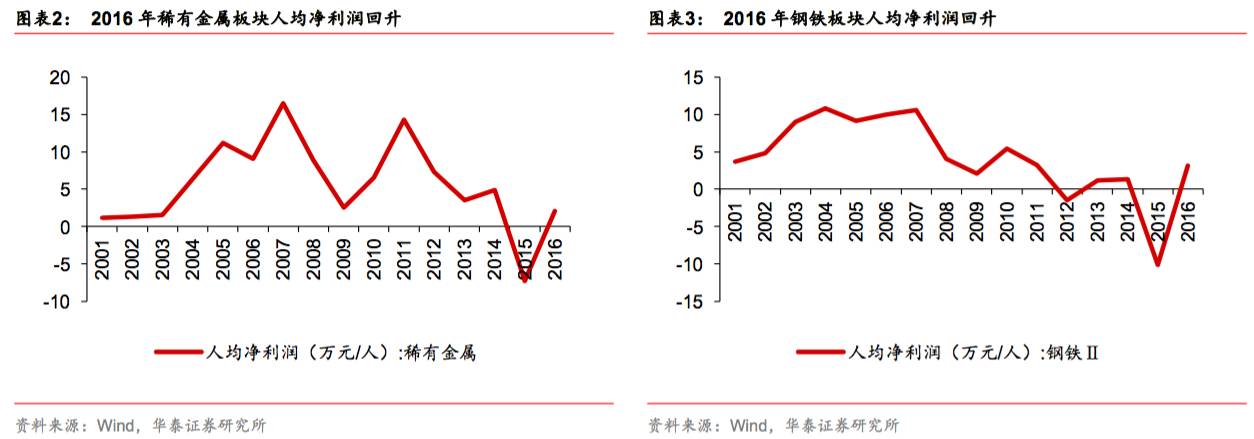

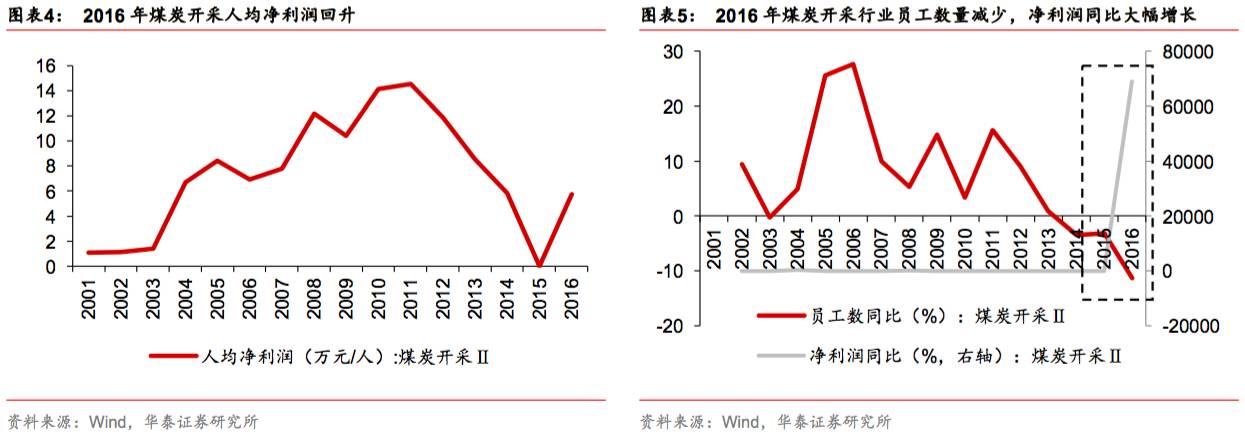

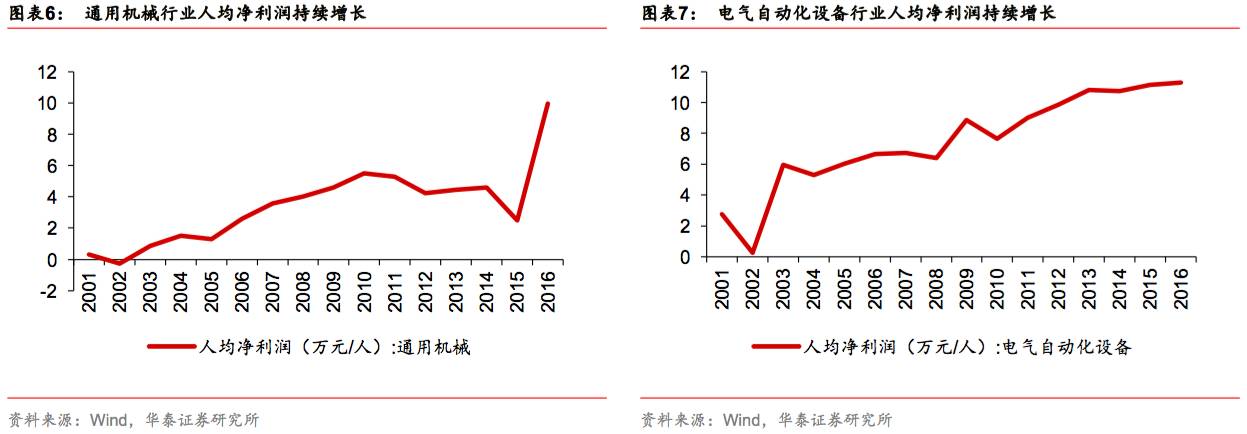

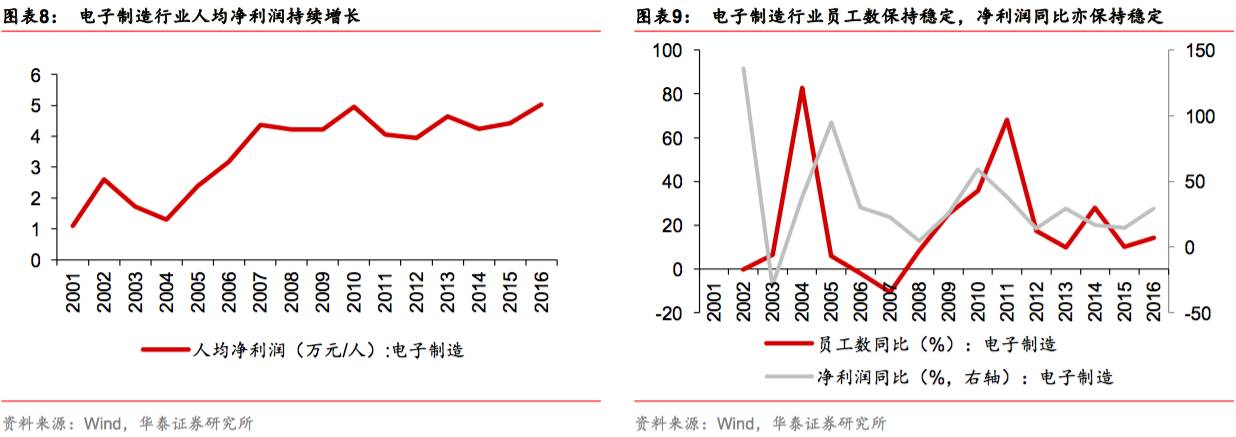

稀有金属、煤炭开采、钢铁、造纸等板块人均产出现拐点反映供给侧改革取得显著效果,通用机械、运输设备、电子制造、电气自动化等板块人均产出持续增长反映需求拉动、产业升级驱动效应明显。从2001年以来各板块人均产出走势看,稀有金属、钢铁、煤炭等供给侧改革深入推进的板块,人均净利润经过5年左右的下滑后于2016年出现回升,印证供给侧改革已取得显著成效;以16年供给侧改革重点对象煤炭为例,该行业员工数量同比下降超10%,净利润同比则大幅增长。与有色、煤炭、钢铁等不同,近几年来通用机械、电气自动化、电子制造等板块人均产出总体保持持续增长,反映的则是产业升级下产出效率的提高以及需求驱动下净利润的稳定增长。

人均产出视角支持制造为王,行业比较继续推荐资本品耐用品制造业及其上游资源品。

行业表现、估值与资金动向追踪

家电、休闲服务、食品饮料等消费板块获陆港通资金持续流入

行业表现方面,从涨跌幅看,过去两周(07.23-08.04)周期与军工板块领涨:涨幅前五的行业为钢铁、有色、军工、化工和综合,分别涨11.09%、6.87%、4.18%、3.31%和3.12%;涨跌幅排名最后五个行业为家电、建筑装饰、地产、电子和汽车,分别跌4.35%、3.59%、1.99%、1.98%和1.52%。

从成交量看,过去两周(07.23-08.04)成交量占比环比增长居前的是周期板块:前五大行业为化工、钢铁、有色、传媒和交运,分别环比提升1.99/1.88/1.63/ 0.61/0.60pct;环比减少最多的五个行业为银行、建筑装饰、电子、非银和机械,分别环比下跌1.99/1.51/0.96/0.60/0.52pct。

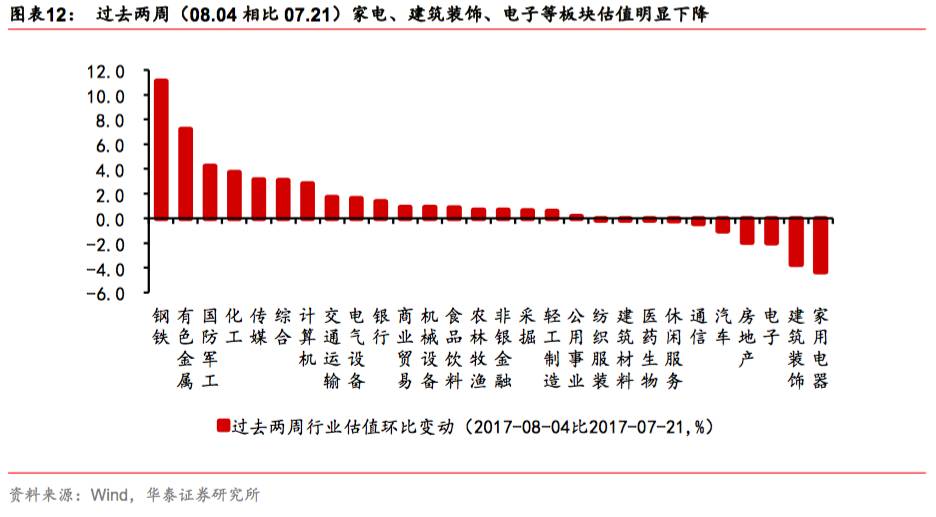

从估值变动看,过去两周(07.21相比07.07),钢铁、有色估值增长最多:钢铁、有色、军工、化工、传媒板块估值环比提升最快,分别提高11.13%、7.22%、4.21%、3.72%和3.10%,而家电、建筑装饰等行业估值下降最多,环比跌幅分别为4.31%、3.7%。

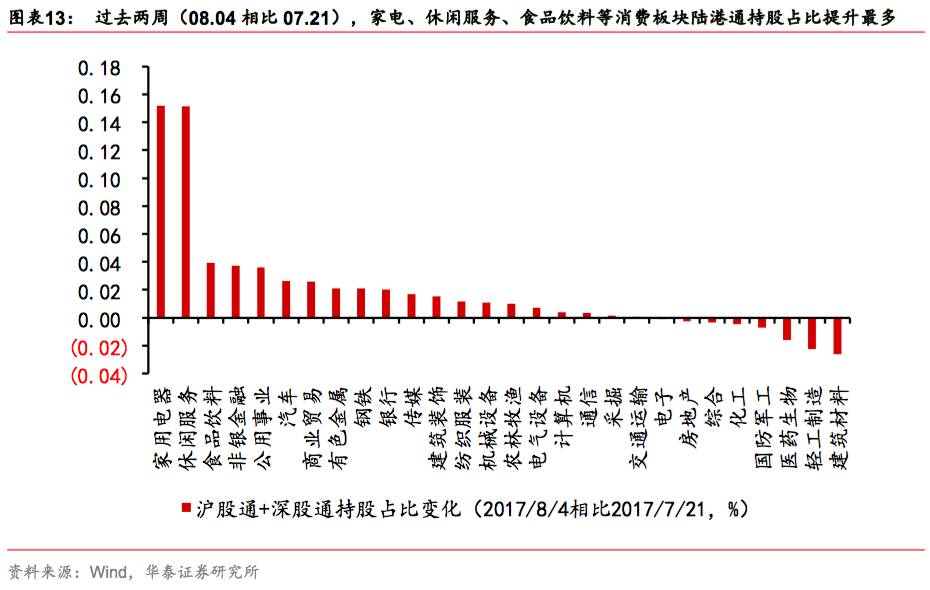

从陆港通资金流向看,过去两周(0804相比07.21),陆港通(沪港通+深港通)持股占比提升最多的是依旧是消费类板块:前五大行业是家电、休闲服务、食品饮料、非银和公用事业,分别提高0.15、0.15、0.039、0.04、0.036pct;建材、轻工制造、医药生物、军工等板块持股占比减少,分别减少0.03、0.02、0.016、0.01pct。

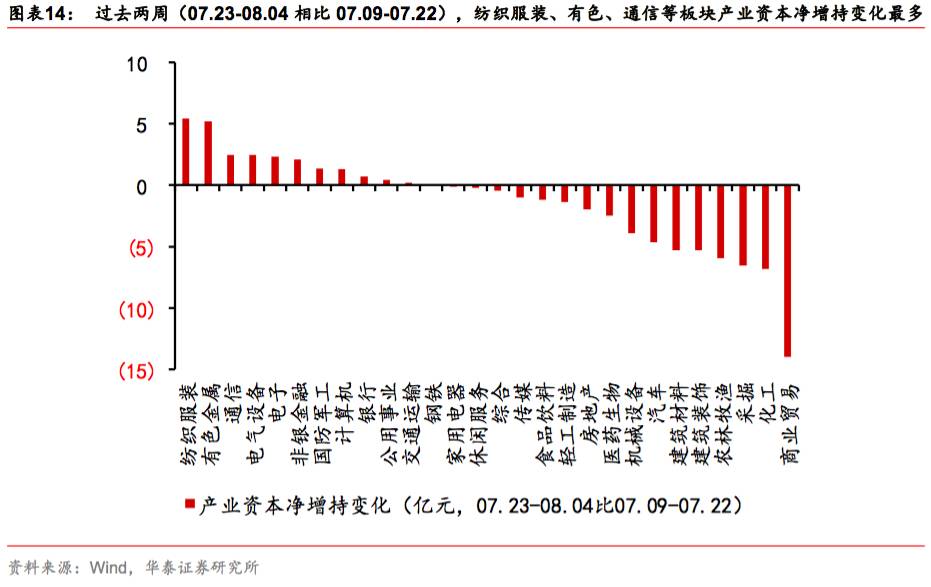

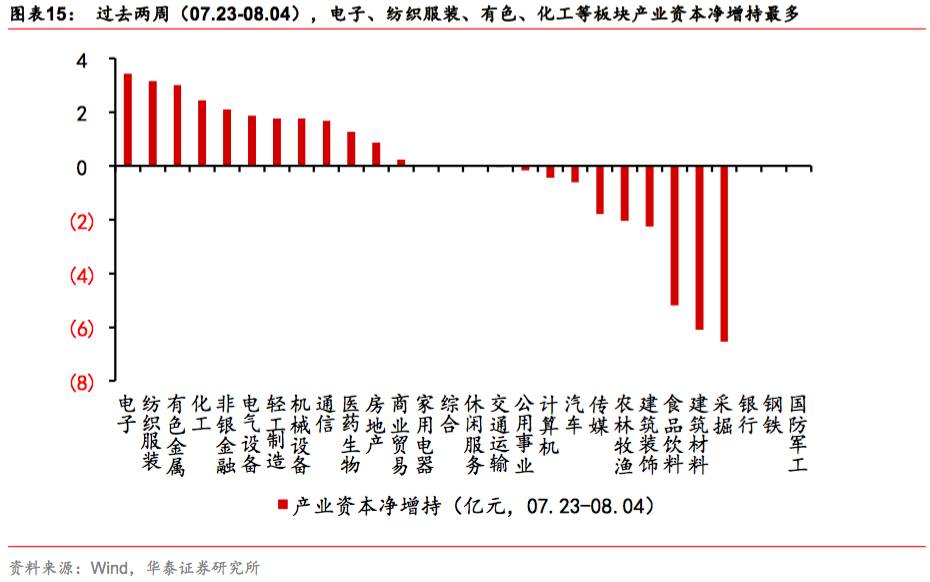

从产业资本增减持看,过去两周(07.23-08.04相比07.09-07.21),电子、纺织服装、有色等产业资本净增持最多:纺织服装、有色、通信、电气设备和电子等板块产业资本净增持正向变化最多,而商贸、化工、采掘、农牧等行业环比负向变化最多。

中观高频数据追踪

上游资源:原油库存继续下降油价持续上涨,铜供给承压价格大涨

原油方面,本周OPEC在阿布扎比举行会议促使原油出口国削减产量,预计短期减产效果甚微。EIA数据显示,截止8月4日当周,原油库存减少645.1万桶,连续6周下降。布油短期维持震荡上行态势,截止8月8日,布油收52.1美元/桶。

基本金属方面,由于天气因素停工、工厂维修以及矿石品位下滑,智利6月份铜产量同比下降。短期铜矿罢工风险基本消失,谈判结果未出,市场预计供给收缩局面持续,加之中国二季度经济数据超预期和禁止进口“废七类”影响,LME3个月铜价近两周上涨5.09%,铜价维持涨势。受中国环保及城镇化建设等因素影响,铝进口增长明显,加之国外铝库存继续大幅回落,LEM3个月铝价上涨。贵金属方面,近日美国就业数据良好,美元走强,但美朝关系矛盾升级,避险情绪加深,黄金震荡走强。截止8月9日,黄金收1279.3美元/盎司,较前两周涨幅1.89%。动力煤方面,旺季过半,淡季电厂采购意愿减弱;但为期三月的煤矿安全生产检查使供给端承压,动力煤价格高位小幅震荡。

中游材料:受安检环保影响,PVC、MDI、钢价上涨

钢铁方面,受环保限产影响供给持续收缩,螺纹钢价格持续上涨,社会库存先涨后降,较上周下降2.27万吨,高炉开工率微降至77.21%;板材价格指数近两周维持涨势。建材方面,国内水泥价格淡季中继续小幅回落;玻璃行业处于淡旺季过渡期,加之冷修复产边际供给增加较慢,玻璃价格震荡。

化工方面,受环保、停工检修等影响,PVC等部分化工品种持续上涨;但PTA装置逐步重启,供给量增加在即,供给缺口可依靠现有库存,需求季节性走弱,PTA价格近两周下降2.45%;PVC供需基本面改善,安检环保高压持续,加之原材料电石涨价支撑等多因素共同作用,PVC价走强,近两周价格上涨6.61%。聚合MDI再度上涨,华东地区桶装中间价较前两周增长8.02%。

中游制造和电力交运:工程机械、重卡销量继续保持高增速

工程机械方面,7月挖掘机销量继续翻倍增长,7656台/+109%,符合预期,1-7月累计销售82000台/+103%。出口659台/+27.7%,累计出口4871台/+15.8%。根据华泰机械团队的跟踪研究:挖掘机—维持全年12万台的预测/+70%;装载机—全年增速30%;汽车起重机—三季度增速继续保持成倍增长,全年预计增长70~80%;混凝土设备:二季度开始提速,混凝土泵和搅拌车增长较快,重点企业的混凝土业务今年有望扭亏为盈。

重卡方面,根据第一商用车网数据,7月重卡销量9.4万台,同比增长89%,环比微降。根据华泰汽车团队的跟踪研究:今年剩余月份需求仍然旺盛,全年销量有望冲击105万台,将超过此前历史高峰。

电子制造方面,7月华强北电子元器件指数和集成电路指数月中回升后,小幅小将。随着苹果iphone订单到来,国产供应链逐步走入旺季。交运方面,航运旺季来临,得益于农产品进口数量上升,7月下旬BDI指数微跌后维持涨势。由于国际贸易复苏有减弱势头,中国出口集装箱运价指数CCFI(综合)继续近两周略有下降。

下游消费:蔬菜、白条鸡价格回升

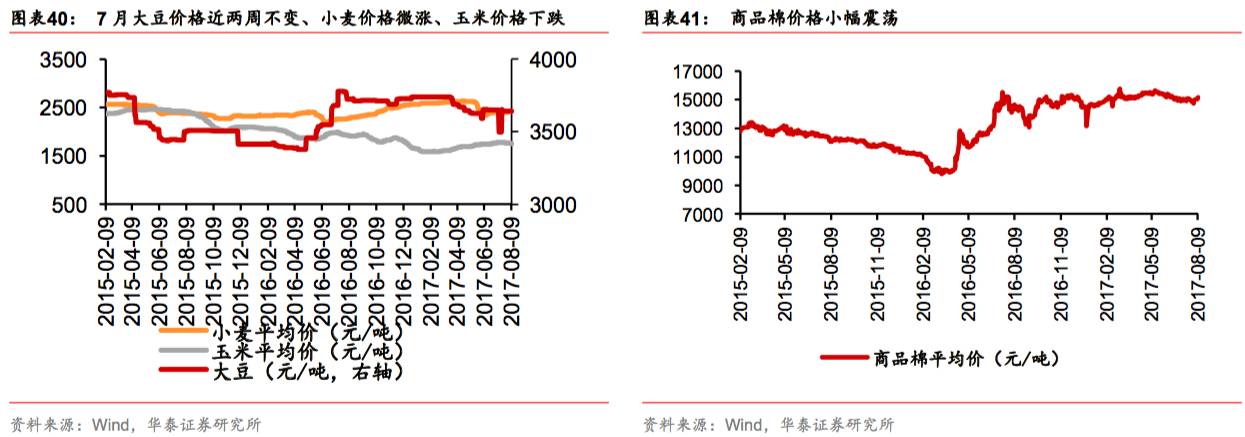

必需消费:1)食用农产品方面,自17年2月初猪肉、蔬菜价格处于下行通道,7月初现上涨势头。近两周涨势明显,猪肉价格上涨8.08%,白条鸡价格上涨4.7%。2)农产品方面,近两周大豆维持不变,小麦价格持续微涨、玉米价格继续下跌。3)纺织品方面,近两周柯桥纺织指数维持微小震荡,先涨后跌。

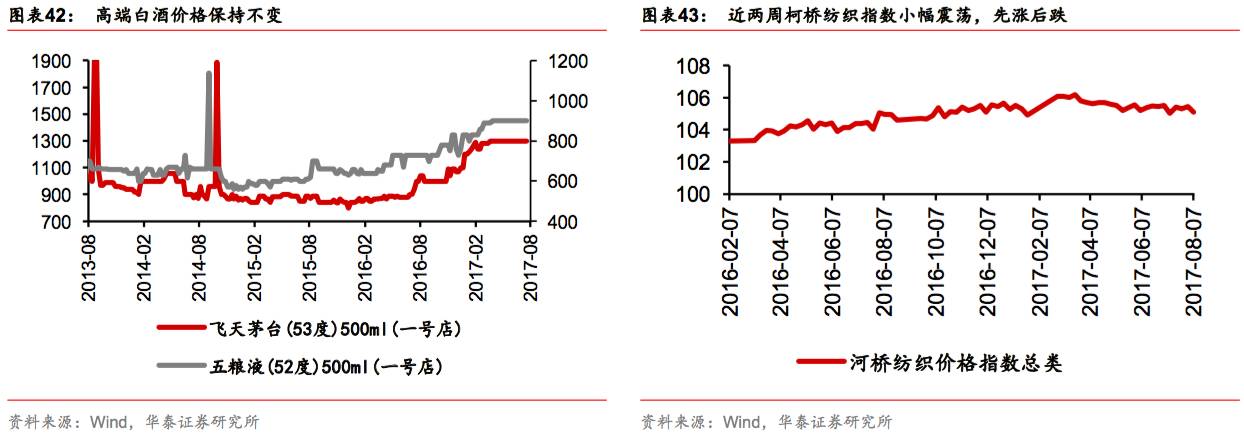

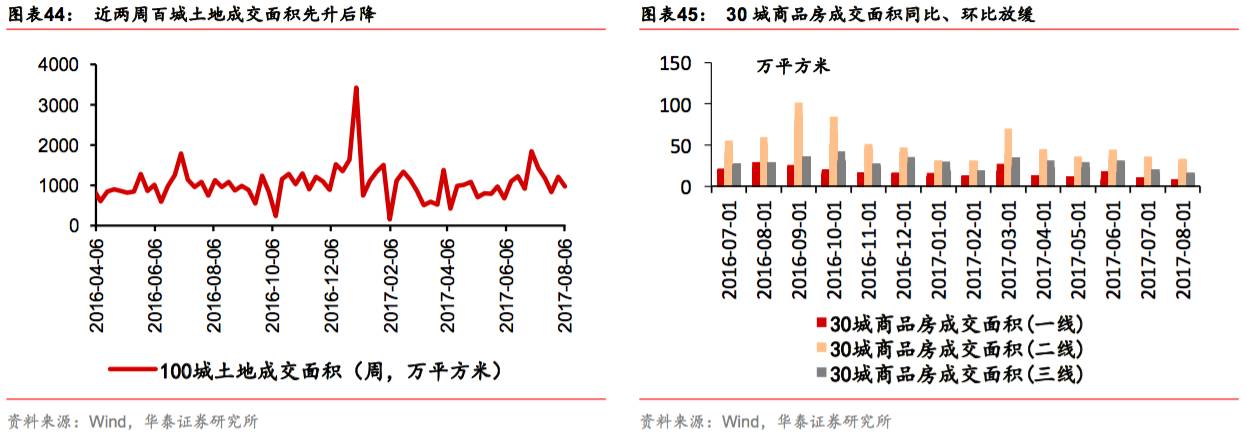

可选消费:1)酒类方面,飞天茅台(53度)和五粮液(52度)等高端白酒价格仍维持历史高位。2)地产方面,三四线城市房地产依旧良好,近两周百城土地成交面先升后降。

华泰策略近期相关报告及点评 :

【20170808】《从微观财报读懂宏观经济—格物致知系列之十四》

【20170804】《特斯拉主题:新兴制造业执牛耳者——制造为王系列之五》

【20170803】《伟大航路:降杠杆开启大混改时代——制造为王系列之四》

【20170802】《“3+2”视角掘金制造业——制造为王系列之三》

【20170801】《站在日本肩膀上看中国制造(附股)——制造为王系列之二》

【20170731】《重磅!崛起吧,制造!!!—制造为王系列之一》

【20170724】《下一个主战场:制造业—信号与噪声系列之三十四:第29周A股策略周报》

【20170723】《君记否,那个卖“拐”的华泰策略?》

【20170719】《策略联合五大行业精选周期-区分周期“四阶段”,精选周期“钻石”》

【20170716】《脱虚入实的危与机—信号与噪声系列之三十三:第28周A股策略周报》

【20170715】《季节性本身不是超预期—行业比较中观显微镜系列—双周报第16期》

【20170713】《供需逆转下稀土板块持续超预期,重申稀有金属是当前A股最优品种》

【20170707】《稀有”机会闪耀全A—策略联合有色电话会议》

【20170705】《坚定风格,保险稀有金属再度领涨—观点极速递》

【20170629】《稀土收储落地价格上行,稀有金属再度大涨—观点极速递》

【20170614】《把握稀有金属投资机会—策略/有色联席电话会议》

【20170514】《2017年A股中期策略展望:空山听雨,“水”主沉浮》

【20170506】《全视角:库存、产能、现金流—2016年报及2017一季报系列之四》

华泰策略团队成员介绍

戴康 CFA(首席策略)

中国人民大学经济学硕士,七年A股策略研究经验,华泰证券权益类证券投资业务委员会委员,先后负责过行业比较、大势研判、主题投资三个方向。作为团队最核心成员荣获2015年度新财富最佳分析师策略研究第一名。2014年度新财富最佳分析师策略研究第二名。

曾岩(行业比较/专题研究)

厦门大学投资学硕士,六年A股策略研究经验,先后就职于方正证券、中泰(原齐鲁)证券,负责过大势研判、行业比较等方向。对自上而下行业配置有较深理解。现负责专题研究和行业配置。

陈莉敏(主题策略)

厦门大学财务学硕士,管理学金融学双学士。三年A股TMT行业研究经验,对科技创新、商业模式创新有深厚的积累和专业的分析解读。专注主题投资研究。

张馨元(行业比较)

上海社会科学院产业经济学硕士。四年A股策略研究经验,对改革政策、产业发展趋势有长期积累和深入理解,专注行业比较研究。

李弘扬(行业比较)

北京大学汇丰商学院管理学硕士,香港大学金融学硕士,浙江大学工学学士。两年A股策略研究经验,对资本市场、商业模式、产业创新有独到理解。专注行业比较研究。

藕文(专题研究)

英国帝国理工大学风险管理与金融工程硕士,英国卡迪夫大学经济学、银行与金融学士。两年A股策略研究经验,专注提供多方位多角度的专题研究。

陈亚龙(主题策略)

复旦大学世界经济硕士,3年A股策略研究经验,曾就职东北证券研究所,从事大势研判、主题策略等研究工作,擅长前瞻性发现主题投资机会和发掘主题个股。现专注于主题投资研究。

俞一奇(专题研究)

波士顿大学经济政策硕士,上海财经大学经济学学士,三年大类资产配置、经济研究和国际比较经验,专注于专题研究等领域。

华泰策略戴康团队,致力于构建大势研判、行业比较、主题策略、专题研究四位一体的研究力量,诚邀优秀伙伴加盟中...

本研究报告已由华泰证券研究所正式对外发布,本公众号旨在沟通研究信息,交流研究经验,任何完整的研究观点应以正式发布的报告为准。在任何情况下,本公众号中的信息或所表述的意见均不构成对客户私人投资建议。对依据或者使用本公众号内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。本公众号版权仅为华泰证券公司所有,未经公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号发布的所有内容的版权。本公司具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:Z23032000