来源:综合自中金公司研报、楼兔子(ID:ltz3086996837)

-

销售额有望再次超市场预期。新房销售额同比增速预计为0~5%,其中增长主要集中在下半年。

-

房价不会跌。2017年上半年将维持平稳,下半年将重回上升趋势。

-

城市层面供需关系将得到改善,但不会发生根本扭转。

-

随着调控政策效果渐弱,一、二线城市预计将在2017年下半年反超三、四线城市。

-

房贷的边际收窄(预测2017年新增房贷总额5.5万亿元,同比下降15%)不会对房地产市场带来实质性影响。

-

2017年银行理财产品仍将作为开发商的重要支撑(2016年约为4万亿),为开发商拿地等活动提供充裕的外部资金。

-

稳定的政策预期:短期内将不会有显著调整。

整体态势:

预计2017 年上半年销售均价将持平,下半年重回上升趋势。但对于二手房市场,成交价可能会有5~10%的调整。

新房推动因素:

1)开发商资金充裕;2)一线城市与核心二线城市短期内供应缺口难以得到根本解决;3)高地价。

趋势结论:

虽然在行政措施干预下,2016 年四季度和2017年一季度新房销售均价表现将持平,但我们预计会有三大推动因素支撑其在下半年重回上升趋势。

2016 年,中金预计约5.5 万亿元的外部资金流入地产市场,用于开发商在公开市场拿地、收并购等活动,适时满足了开发商规模扩张的需求。在这5.5 万亿元的外部资金中,来自银行理财产品的资金在今年大幅增长,全年预计贡献4 万亿(占比超70%),成为开发商外部资金的重要来源。

预计2016 年土地出让金总额约为4万亿元,开发商在手资金绰绰有余。

未来,如果银行理财资金进入地产行业未受调整,2017 年开发商的外部资金大概率仍将保持充裕。通过情景分析得知,资金缺口仅会在开发商外部资金缩小超过15%而拿地所需资金增长超过10%时才会出现。

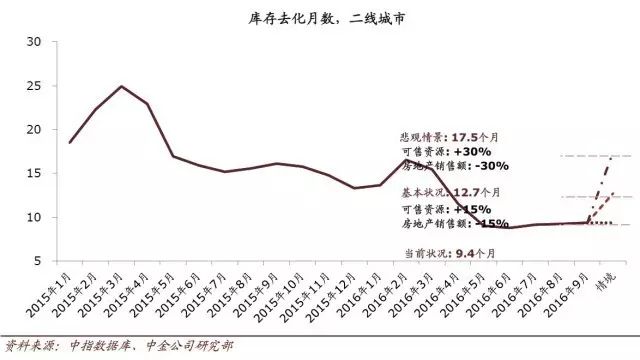

中金认为一、二线城市供不应求的情况会在一定程度上得到改善,但难以彻底解决,因此房价继续上涨的压力仍然存在。目前数据显示截至9月底,一、二线城市的库存去化月数分别为9.3、9.4 个月,情景分析显示2017 年供需关系不会有太大改观。

► 基本情景:

可售资源增长15%,地产销售下降15%。该情况下一、二线城市库存去化月数将提高到12.6、12.7 个月,但仍处于10~14 个月的健康区间内。

► 悲观情景:

可售资源增长30%,地产销售下降30%(可能性极低)。该情况下一、二线城市库存去化月数将提高到17.3、17.5 个月,仍低于一、二线城市的历史高位(分别为18.5、30.4 个月)。

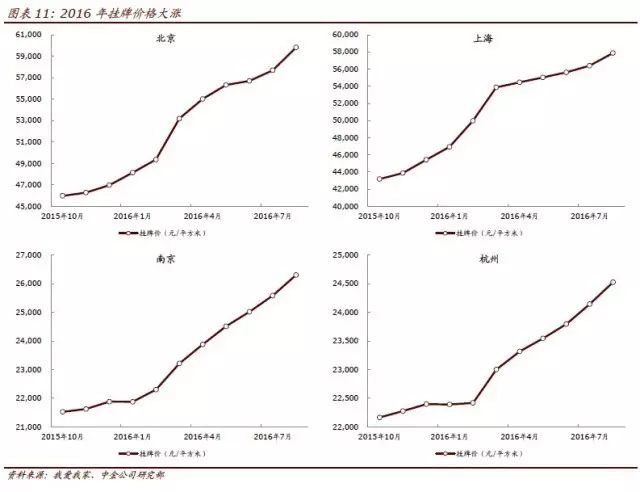

出于对利润率的保护,2016 年昂贵的土地成本和显著的溢价将激发开发商的提价意愿,在2016 年拿地过于激进的开发商压力尤甚。

中金认为二手房销售均价会出现合理的小幅调整(约5~10%),原因有两点:

1、短期内挂牌价和成交价均增长过快,增幅过高。

一些城市(如北京、广州)二手房成交价格增速甚至超过新房,这在我们看来是不合理的,考虑到新房普遍有品质的改善或提升。

2、二手房市场是C2C 而非B2C,因此与新房相比,二手房市场价格更加灵活,议价空间更大。

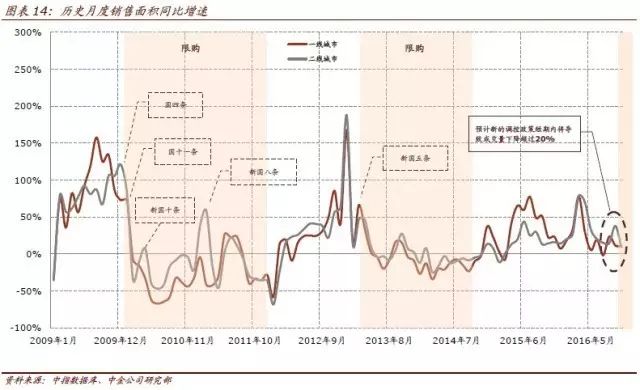

由于政策扰动,短期内销量将会出现显著同比下滑,但将会在2017下半年重拾上升趋势。长期来看,中金对于中国新房销售量并不悲观。

1、2016 年四季度和2017 年一季度:

参考2010和2013 年政策收紧时期的经验,近期销售面积同比下降30~40%是在预期范围内的。

2、2017 年二季度:

销售面积下滑幅度预计将收窄到10~20%。

3、2017 年下半年:

销售面积再次回到同比正增长。

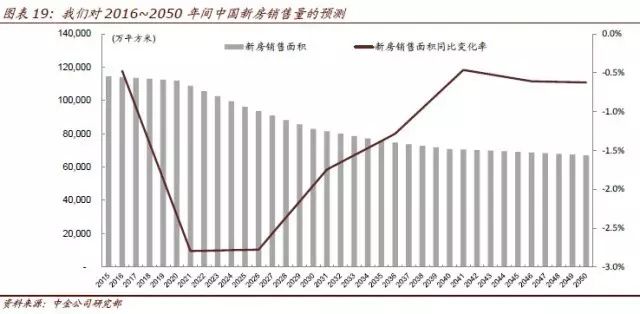

长期来看:

预计中国新房销量将在未来三年将维持目前每年11~12亿平米的水平,之后将缓慢下行,进入21 世纪30 年代和40 年代后将降至每年7~8亿平米。2016 年四季度和2017 年一季度:销售面积同比下降30~40%

受调控政策影响,销售面积将在2016 年四季度呈弱势,并将持续到2017 年一季度。

2010 和2013 年调控政策实施后,销量同比下降20~30%。此轮调控还额外引入行政措施,在过热城市(超过20个一、二线城市及部分三、四线城市)重建房地产市场秩序,带来更加显著的影响。

中金预计一、二线城市销量下滑幅度在2017 年二季度收窄到10~20%,2017 年下半年重回增长态势。

► 进入2017 年二季度,当调控措施在价格控制方面逐渐取得成效,政府对一、二线城市地产市场的态度不会再像现在这样严厉,这将有助于改善市场情绪。同时可售资源的补充也将从2017 年二季度起帮助缓解下滑局面。

► 新增房贷将阻止销售额的大幅下滑。我们将在后面的章节具体讨论。

► 可售资源的及时补充(主要来自2016 年新增土储)将有效缓解销量的萎缩。2012和2013 年的市场表现印证了这点

长期来看:

新房销量在未来三年将维持在每年约11 亿平米。

我们预计2016~2020 年间新房销量将保持在11~12 亿平米,之后将开始减速下降,在21 世纪30 年代、40 年代稳定在每年7~8 亿平米。

由于中央政府“因城施策”框架的指引,我们认为城市层面的供求关系短期内会得到一定程度的改善,但不会彻底扭转,这意味着:1)此次政策收紧的热点城市供应缺口将持续存在;2)三、四线城市供应过剩的问题难以根本解决。

我们对此次受到调控的一线和核心二线城市需求/供应比率(“需供比”)进行了情景分析。

► 一线城市:

供应缺口难以解决:1)这四个城市的需供比在每种情景中都超过1;2)深圳面临的供应短缺问题最为严重。

► 21 个政策收紧的城市(包括一线城市):

在个别情况下总需求可以被满足(当供应扩大超过15%;需求缩小超过15%),但供应过剩的程度非常低。

虽然2016 年中国居民房贷大大增加,但整体杠杆水平(从贷款总余额来看)仍未超过全球其他国家,尚处“合理范围”内。

我们不否认,2016 年新增住房贷款的增速或许超过了合理水平,并有可能带来潜在风险,但我们不能夸大边际影响,因为中国居民目前的杠杆水平仍然是在可承受范围内的。

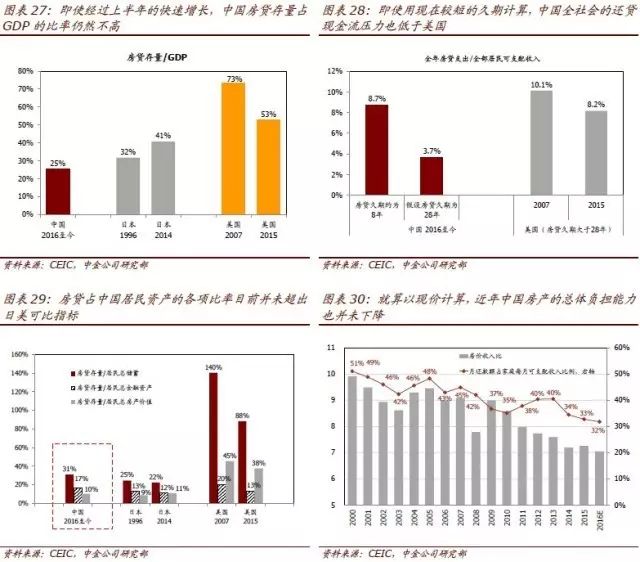

► 中国房贷存量(住房贷款余额占GDP 比重)仍然相对较低:截至16 年9 月底住房贷款余额为17.93 万亿元,占过去一年年化GDP 的25%(日本1996/2014 年为32%/41%,美国2007/2015 年为73%/53%;图表27)。

► 全年房贷支出占全部居民可支配收入的比例并不算高。中国居民偿还房贷的平均久期远低于其他国家,但不论是否将久期调整为其他国家的水平,每年房贷支出占全部居民可支配收入的比例都在可承担范围内(图表28)。

► 中国居民房贷存量占居民总资产的比例均未超过日美可比指标。截至2016 年前9月末,房贷存量/居民总储蓄(31%)、房贷存量/居民金融资产(17%)以及房贷存量/居民总房产价值(10%)三项比率与日本大致相当,但大幅低于美国(图表29)。

即使以现价计算,近年中国房产的负担能力总体而言也并未下降。

更多交流,请加本号小编微信(ID:tttmoney7)