陈平 谢磊 尹苓 张天闻

北美半导体设备出货再创新高,看好国内外优质设备标的!

|

SEMI公布4月份北美半导体设备制造商出货金额达21.7亿美元,不仅连续三个月走高,更创下自2001年3月份以来历史新高。

SEMI公布北美半导体设备前4月出货金额与AMAT上周公布2017Q2季报(对应17年2月1日~4月30日)都说明半导体设备在多重因素驱动下迎来从01年来新一轮大周期。

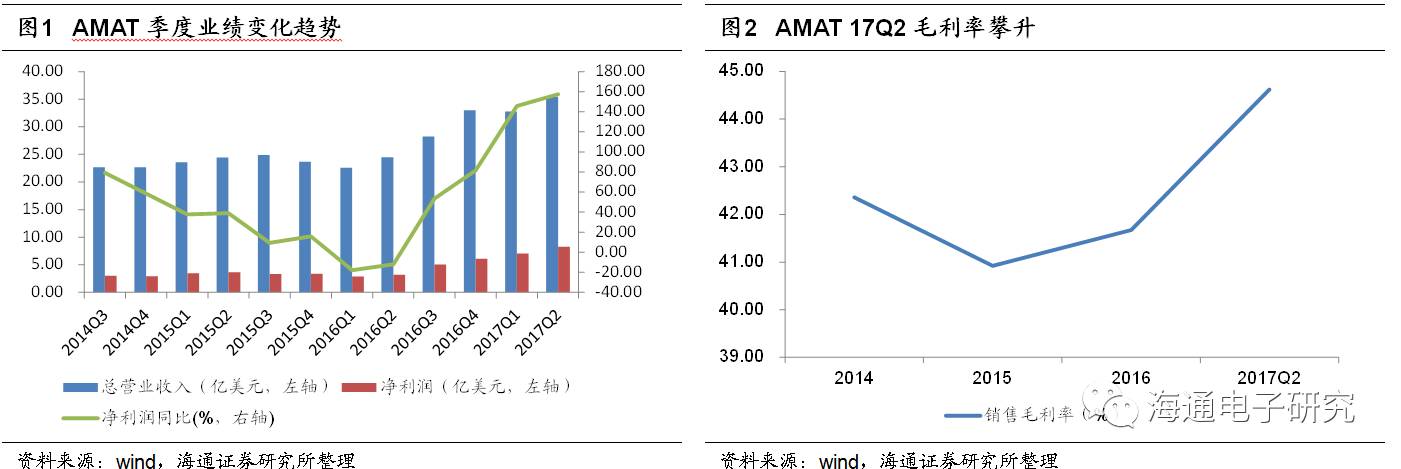

从宏观角度,北美半导体设备出货从16Q3就经历一波较大幅度抬升趋势,17年1月起也连续三月逐月增加,在4月创下了01年3月以来的历史最高。AMAT也于上周五公布17Q2季报,Q2单季度收入35.46亿美元,YOY 44.73%,净利润8.24亿美元,YOY 157.50%,毛利率44.62%,同比提高3.83个百分点,环比提高0.54个百分点。除了Q2业绩亮眼,公司将17年晶圆设备支出从5%调高至15%,在16年350亿美元市场基础上,今明两年有望突破400亿美元。

上述数据和龙头公司预期说明半导体设备正在迎来一波数十年一遇的大周期。

那周期性增长来自哪里呢?剖析AMAT二季度财报的半导体子业务,从应用端,设备销量的增长来自于先进制程投资与存储投资;从市场角度来看,增长来自中国市场:(1)代工厂持续投资先进制程,而随着摩尔定律的演进设备价值量急剧增长,拉动WFE增长。

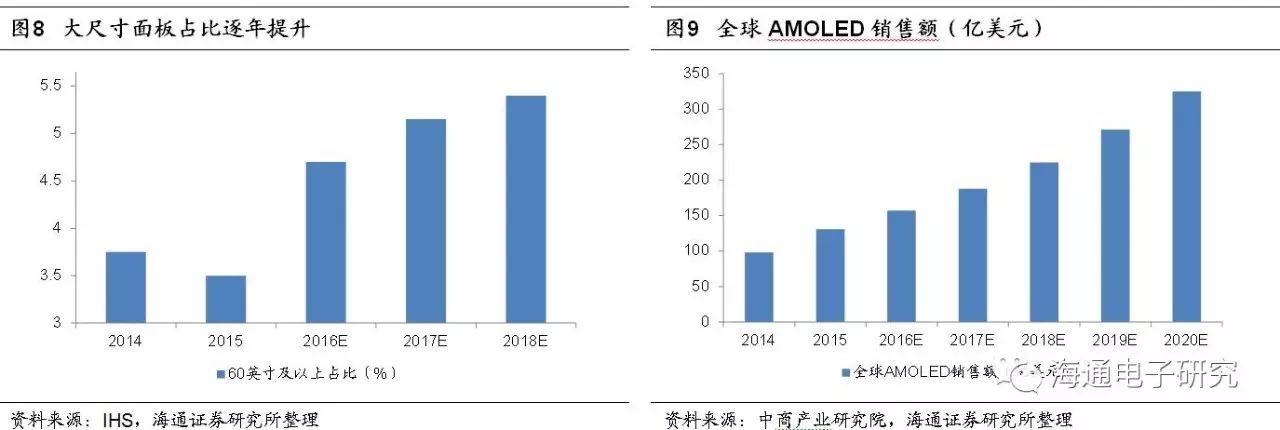

台积电10nm 16H2投产,7nm预计2018年量产并已进入导入客户阶段,而5nm和3nm持续开发中。大厂先进制程投资不断,同时整体来说半导体设备价格随着制程微缩激增,尤其是10nm以下导入EUV等设备,带来WFE持续攀升。 而受益于智能手机存储倍增与数据中心存储器从HDDs向SSDs转换,存储行业也迎来一波景气度周期。尽管智能手机的增速出现了下滑,但是内部存储量却在持续攀升拉动DRAM/NAND需求。另一方面的增量需求来自于数据中心,云存储数据量激增与HDDs向SSDs 的转换又进一步拉升存储周期。上述逻辑从AMAT 17Q2财报得到清晰验证,从AMAT下游客户来看,17Q2来自Foundry、存储(DRAM+NAND)销售收入分别为9.85亿美元和12.49亿美元,同比增长107%和27%。而从区域角度来看,台湾地区17Q2收入8.63亿美元,同比增长177.49%,预计是由大厂先进制程拉动,而韩国17Q2亦同比保持85.97%的较高增速,预计受存储、先进制程与OLED投资拉动。

(2)从市场角度,未来几年中国将成为重要驱动力量。

SEMI预估2017-2020年全球62座新投产的晶圆厂中有27座来自中国大陆,而根据IHS,2016-2020年间,中国本地IC制造产值将以20%的复合增长率增长。在16Q2高基数的情况下,AMAT 2017Q2 来自中国收入7.28亿美元,同比小幅下滑3%,环比提升12.2%,表明大陆投资旺盛。

就国内半导体而言,仍有较大技术差距,但是中低端设备和部分中高端设备仍有望受益。

中国半导体设备厂商前道版图主要由北方华创、中微半导体、上海微装和沈阳拓荆四家设备商构成,后道还有长川科技,以及单晶设备晶盛机电等。尽管有一定的技术积累,但与国外龙头仍有较大差距,因此很难直接受益先进制程转换与存储器投资,但是我们认为中国大陆半导体设备厂商本身就有一定技术积累,在半导体制造业加速向大陆转移的过程中中低端产线设备会率先国产化,并随着技术研发深入向中高端设备进发。比如北方华创部分产品已被国内的龙头厂商指定为量产线的Baseline设备,逐步实现了进口替代。

看好半导体设备景气度大周期,关注国内外优质标的。

看好直接受益于半导体设备景气周期的光刻机龙头

ASML

(ASML.O),以及设备综合提供商

AMAT

(AMAT.O)和

LAM RESEARCH

(LRCX.O)将会优先直接受益。国内国产替代逻辑建议关注

北方华创

和

晶盛机电

。

中微半导体

与

沈阳拓荆

、

盛美半导体

等非上市公司也有望通过资本运作产生投资机会。

风险提示。

设备国产化率不及预期。

|

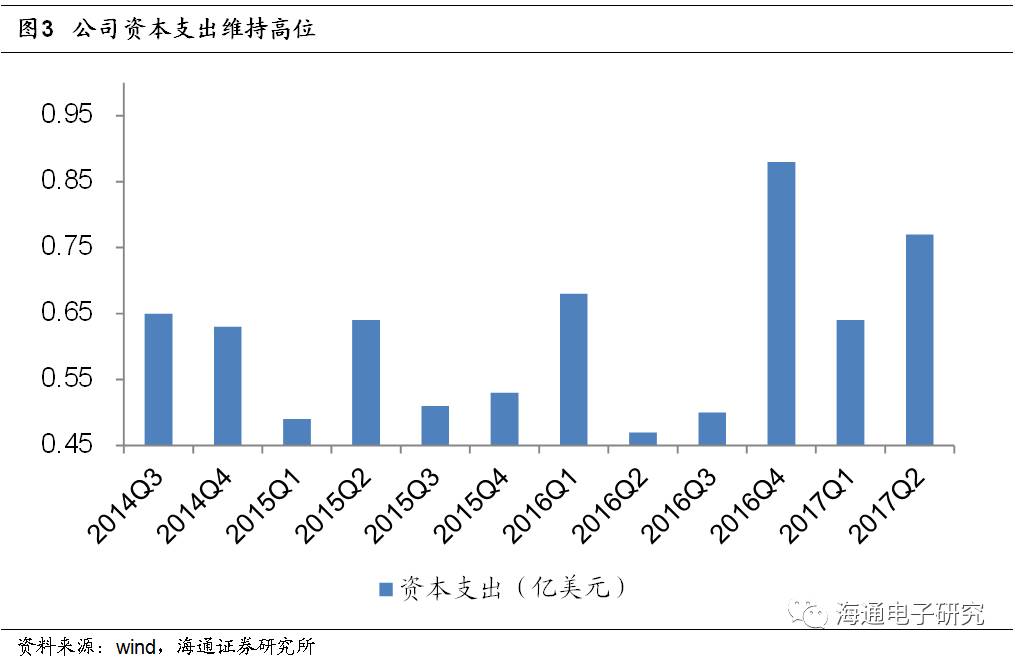

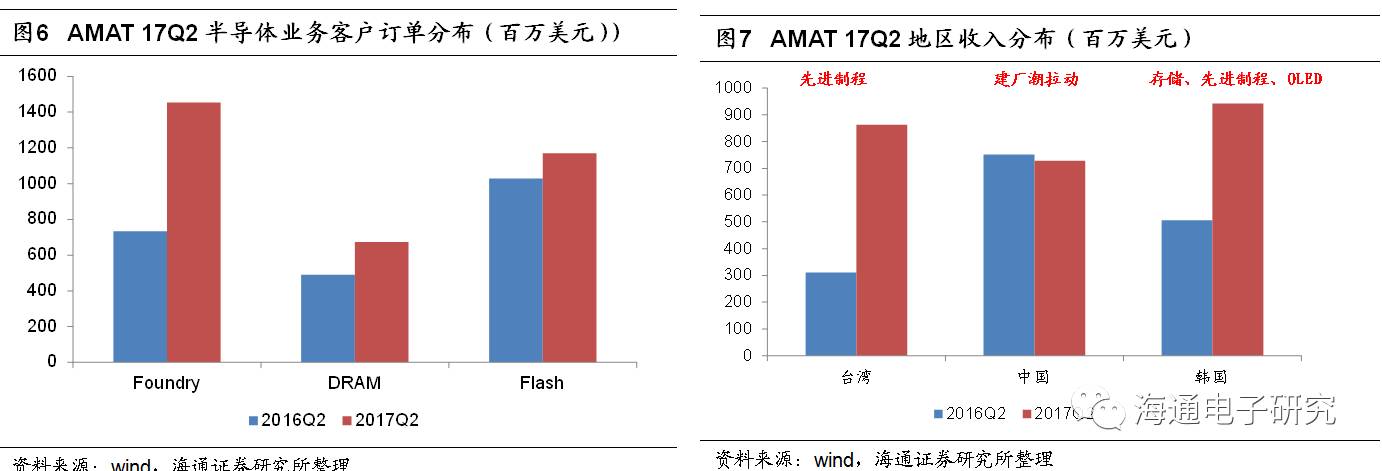

AMAT作为全球半导体设备与面板设备的龙头,于2017/5/19公布17Q2财报(对应17年2月1日~4月30日),单季营收实现35.46亿美元,净利润8.24亿美元,双双创下历史新高。除了营收和净利润,公司毛利率44.62%,同比提高3.83个百分点,环比提高0.54个百分点,资本支出Q2达到0.77亿美元,创历史同期新高。

公司Q2季报说明公司处于业绩高速增长期,考虑到AMAT的高市占率,反映的就是半导体设备行业的高增长。

公司业绩高速增长主要来自于半导体领域和面板领域业绩提振,二者营收分别同比提高51%和134%,达到24亿美元和3.91亿美元。

半导体业务分析:设备销量的增长来自于先进制程投资与存储投资:代工厂持续投资先进制程,而随着摩尔定律的演进设备价值量急剧增长,拉动WFE增长。

从AMAT半导体业务下游客户来看,17Q2来自Foundry、存储(DRAM+NAND)销售收入分别为9.85亿美元和12.49亿美元,同比增长107%和27%。而从区域角度来看,台湾地区17Q2收入8.63亿美元,同比增长177.49%,预计是由大厂先进制程拉动,而韩国17Q2亦同比保持85.97%的较高增速,预计受存储、先进制程与OLED投资拉动。

公司亦将17年晶圆设备支出从5%调高至15%。

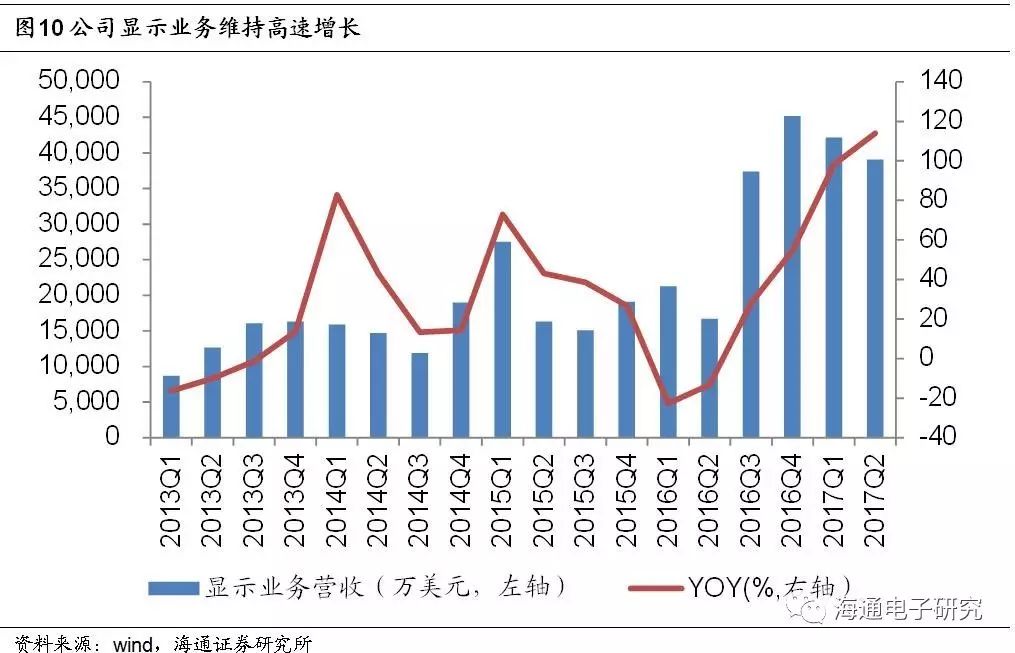

面板显示业务分析:受益于大尺寸面板占比提升拉动面板投资与OLED渗透率提升,显示业务2017Q2公司实现收入3.91亿美元,同比增长134%。

根据公司法说会,预计18年初OLED手机端渗透率达到37%,到2021年突破67%,OLED在移动端的渗透率迅速提升将会拉动公司面板显示设备业务快速成长。

存储器

事件1:3大存储器罕见齐缺货 NOR最为严重

DRAMeXchange认为DRAM和NAND Flash现货价虽小幅拉回,但由于这二大主流存储器新增产能有限,预估第三季缺货问题将再浮现。至于NOR Flash,缺货问题比前二项还严重。根据法人调查,美光(Micron)和赛普拉斯(Cypress)淡出NOR Flash,将使NOR Flash今年缺口达百分之廿,缺货问题持续蔓延。

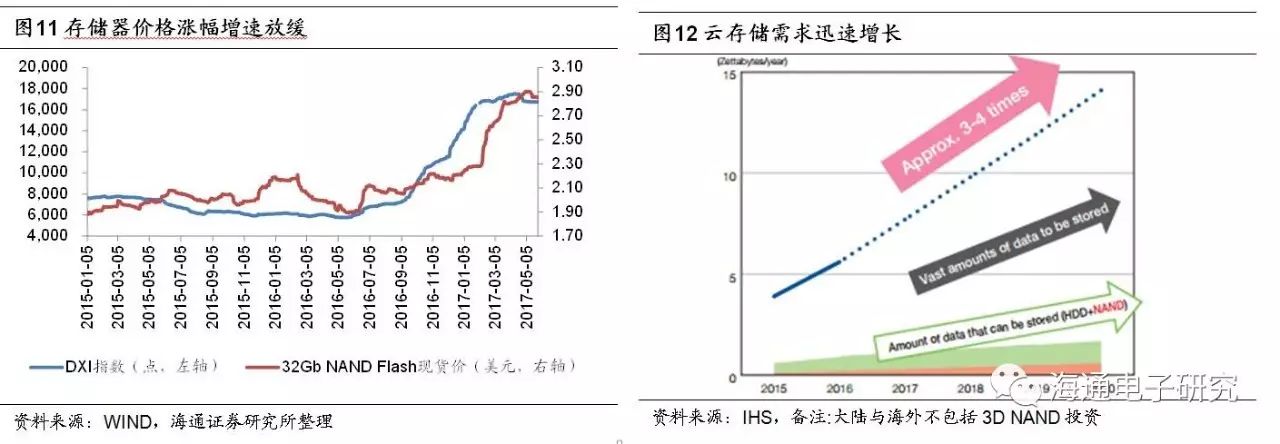

【海通电子观点】:(1)主流存储器NAND和DRAM近期价格涨势趋缓。

DXI指数从4月中旬历史高点的17489点小幅下滑至5月26日16747点,而NAND各规格也出现不同程度增幅防滑或下滑,32GB NAND现货价格从5月10日的2.90美元小幅回调至2.85美元。

(2)价格回调反应Q2去库存以及需求淡季因素影响。

由于DRAM和NAND价格过去一年都有较大幅度增长(DXI从2016年中提升187.8%,而NAND 64G也有80%以上的涨幅),价格回调主要是由于在过去一年存储价格激增下通货商囤积货源而H1需求本身淡季去库存所致。

(3)H2下半年需求起量而供给缓慢增长情况下预计紧张依旧。

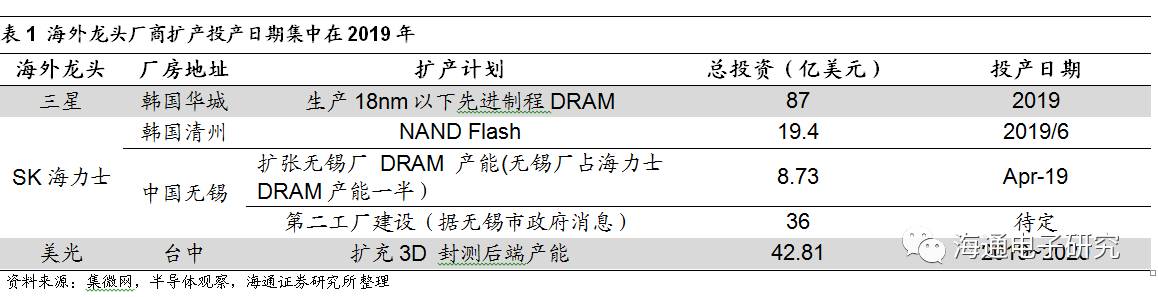

从需求端角度,Q3是存储旺季,智能手机、4K电视、云数据中心出现备货需求,具体而言手机存储容量加大(iPhone 7最低存储高达32GB,相对iPhone 6的低容量多了一倍)以及数据中心HDDs向SSDs 的转换加大对NAND和DRAM需求,但供给端由于制程进入1xnm时代后,制程微缩只能带来功耗降低与存储容量的提升,但是成本会大幅提升,因此过去五年间国际大厂并没有建设DRAM新厂,伴随3D NAND产出持续不顺,长期来看尽管大厂都有扩产计划,但是对供给产生冲击不会在今年发生, 2017H2存储器供给失衡状态有望延续。

(4)NOR Flash紧张加剧,且对A股最具投资价值。

NOR在需求稳定增长(中长期稳定增长需求是工控和汽车,中短期AMOLED对NOR的需求较大拉动市场增量,2016是NOR的拐点年)和CYPRESS及美光预计逐步淡出市场下,预计NOR的紧张程度将延续较长时间,整体涨幅年初至今超20%。而

兆易创新

是A股最纯正存储器芯片标的,受益NOR Flash涨价,建议投资者积极关注。

事件2:传合肥长鑫斥资72亿美元建12寸DRAM工厂

据台湾电子时报报道,合肥长鑫将投资 72 亿美元兴建 12 寸晶圆厂以发展 DRAM 产品,未来完成后,预计最大月产将能高达 12.5万 片的规模。

【海通电子观点】:(1)从宏观产业格局角度,大陆存储器形成三足鼎立产业格局,各有侧重。

存储器是国之重器,仅次于逻辑电路,占全年市场23.0%的份额。但垄断的市场格局使得内地企业自研成长几无可能,因此2015 年后,国家从政策,资本层面大力扶持存储器产业发展,前后包括代表国家战略的紫光国芯600 亿定增,武汉新芯拟240 亿美元打造国内存储器产业基地,以及福建晋华存储一期370 亿存储器生产线项目等。

存储器国产化由此形成了由紫光系(国家战略平台)、合肥与福建(地方政府主导平台)与兆易创新(上市实体)三足鼎立的产业格局。

国家战略平台主要以闪存为主,攻克3D NAND等主流存储器高端技术,而地方平台福建晋华与合肥长鑫从DRAM切入,民营资本上市实体兆易创新从利基市场NOR Flash切入并全产业链布局,三大平台侧重不同领域,有望推动我国存储器产业良性健康发展。

(2)从微观人才角度,人才引进有序推进。

在海外并购愈发艰难的背景下,人才技术引进加快,此前联电资深副总经理陈正坤出任福建晋华集成电路总经理,协助晋华建厂,而合肥长鑫一直从华亚科挖人,包括从SK Hynix和尔必达挖来两个团队。(3)投资标的建议投资者关注

兆易创新

(A股最纯正存储器标的)。

手机芯片

事件3:建广领投,高通、联芯、智路联合成立合资公司

5月26日,总投资规模达30亿人民币的合资公司瓴盛科技(贵州)有限公司(JLQ Technology)正式成立,专注于针对在中国设计和销售的、面向大众市场的智能手机芯片组的设计、封装、测试、客户支持和销售等业务,其中北京建广出资占比34.643%、美国高通出资24.133%、智路资本出资17.091%、联芯科技以立可芯的股权出资24.133%

【海通电子观点】:中低端手机芯片市场竞争加剧,国产替代进程预计加速。

手机芯片高阶市场由苹果、三星和高通掌控。在苹果和三星壁垒不断增强以及高端制程成本效应迅速降低,高通也开始逐步关注中端市场需求,一方面在制程上放缓10nm/7nm研发投资,产品方面也加大对中端手机芯片630、660芯片投资动作,这也是联发科业绩下滑重要原因之一。本次高通、联芯成立合资公司,高通预计通过技术授权方式的方式给予制程,一方面获得可观授权费同时避免直接提供中低端产品影响产品线定价策略与毛利率,另一方面也成功狙击台资竞争对手,放缓对手进军中高端市场脚步。合资公司目标市场是价位在100美金左右的中低端市场,将进一步加大中低端市场的竞争程度。

人工智能

事件4:Xilinx投资清华斯坦福FPGA团队深鉴科技

All Programmable技术和器件的全球领先供应商赛灵思宣布投资深鉴科技(DeePhi Tech),深鉴科技凭借深度压缩、编辑工具链等国际领先技术,在系统级优化的机器学习应用领域得到国际公认。深鉴科技由清华大学和斯坦福大学的研究人员联合成立。

【海通电子观点】:(1)芯片技术是人工智能的核心。

人工智能对人的意识、思维过程进行模拟,从而使机器像人类一样思考,将广泛的颠覆教育、医疗、金融等现有产业,被认为是21 世纪三大尖端技术。而芯片是实现人工智能的基石,人工智能的深度学习等算法需要用大量的数据进行训练,只有通过不断的训练才能掌握数据背后的核心信息。

(2)人工智能需要新的计算架构。

对于传统冯诺依曼结构的CPU 而言,其串行执行方式实在无法高效处理大量并行性运算,而一旦摩尔定律失效,传统芯片计算能力的成长性将会进一步下降,成为人工智能发展的瓶颈。因此需要引入新的计算架构。擅长并行计算的GPU、FPGA、类脑神经元芯片等成为主流的方案。

(3)FPGA目前处于发展初期,具有很多投资机会。

FPGA在人工智能领域的应用还处于早期,目前国外仅存四家FPGA公司:Xilinx(50%), Intel(37%), Lattice(6%), Microsemi(6%),而大陆民用公司也多以非上市为主,包括广东高云、上海安路等。

(4)人工智能芯片拐点渐进:

产业链角度从代工厂AI 芯片接单,HPC市场高增长;产品角度语音识别大规模应用、苹果下一代手机有望采用人脸识别、AlphaGo 击败人类围棋冠军等,我们都可以看出人工智能拐点将近,而以GPU、FPGA 等为代表的人工智能芯片将取代移动终端芯片引领下一波半导体热潮。推荐

关注标的:

全志科技、北京君正、景嘉微、同方国芯

等。

半导体材料

事件2:以“钴”代“铜”有望在5nm制程全面导入

全球最大半导体设备厂应用材料宣布,利用钴金属全面取代铜当作导线材料,以协助客户全面推进至7奈米以下制程,并延续摩尔定律,目前将主要应用在逻辑芯片当中,也可望协助客户在3D NAND架构中维持效能及良率。

【海通电子观点】:(1)制程进入10nm,对于很薄的薄膜内的导线需要在良好的控制环境中,对材料要求高。

以“钴”代“铜”有望顺利推进摩尔定律。(2)应用材料早在2014年就推出Endura系统,实现了在前道化学气相沉积中实现钴制程减少互连的瓶颈,而后道铜互联工艺多达十几道,能否顺利替代存在变数。(3)考虑到5nm导入时间与后道铜互联工艺替代不确定性,预计投资价值有限。

存储器

事件3:群联:NAND Flash第3季会史上最缺

NAND Flash控制芯片暨模块厂群联董事长潘健成今天表示,第3季NAND Flash不会像外界揣测一样价格出现缓跌,甚至会成为史上最为缺货的第3季。

【海通电子观点】:

从需求端角度,移动芯片(eMMC/eMCP)和SSD需求持续强劲,NAND供货商已减少对分销商供货。而3D NAND产出持续不顺,长期来看尽管大厂都有扩产计划,但是对供给产生冲击不会在今年发生。进入1xnm时代后,制程微缩只能带来功耗降低与存储容量的提升,但是成本会大幅提升,因此过去五年间国际大厂并没有建设DRAM新厂。在需求持续攀升而供给短期内无法大规模释放的背景下, 2017H2存储器供给失衡状态有望延续。

在半导体产业转移与国内大规模建厂潮下,半导体投资将会从主题投资转向价值投资,有一批企业会开始释放业绩。我们认为机会来自于以下几个方面:

(1)大陆建厂潮使得“卖水人”受益,制造业的崛起将会拉动整个产业链,直接拉动净化室建设、设备、材料市场需求。(2)新技术与新应用,包括云存储,先进封装,汽车电子等。(3)半导体周期性机会,从宏观角度来看是大陆半导体产业转移与国家政策扶持带来的趋势性向好,从微观看包括存储器以及CIS等传感器的涨价。

关注:

扬杰科技

(功率器件龙头,迎来快速增长期)、

北方华创

(A股唯一半导体设备标的,承接国内建厂大单)、

洁美科技

(纸质载带绝对龙头,塑料载带与转移胶带打开市场新空间)、

南大光电

(MO龙头,光刻胶、特气打开新增长)、亚翔集成(净化室建设龙头)、

大港股份

(独立测试龙头,持续布局半导体产业)、

长电科技

(封测龙头,同时具备SIP与Fan Out技术)、

上海新阳

(半导体材料龙头,受益中芯国际扩产)。

上周半导体板块下挫。

由于本周(5月22日~5月26日)市场风格切换至大市值标的,创业板与电子器件板块出现下跌,跌幅分别达2.09%与3.32%,而半导体板块亦下跌3.05%。