普门科技于4月16日获上交所受理科创板上市申请,是否最终获准注册有待监管部门进一步审批。

摘要

公司主要从事治疗与康复产品、体外诊断设备及配套试剂的研发、生产和销售,近三年产品线逐渐丰富,带动业绩逐年稳步增长。

公司主营情况

:

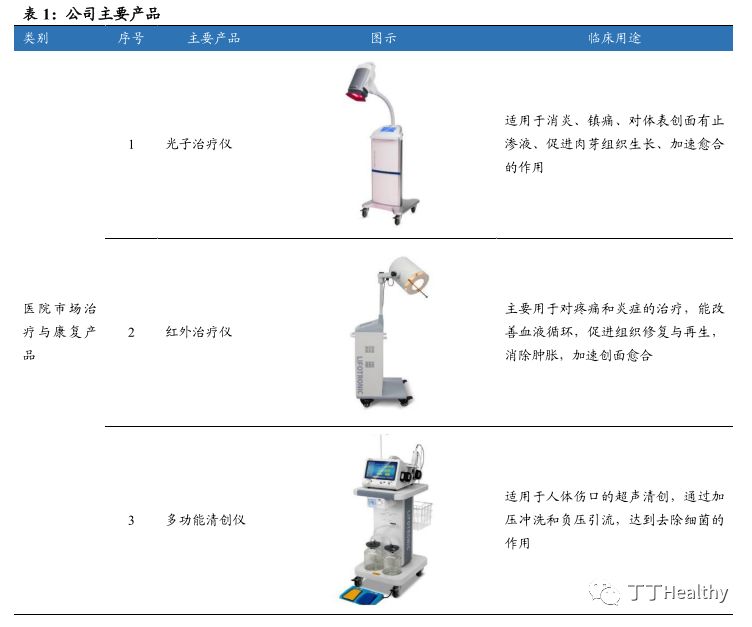

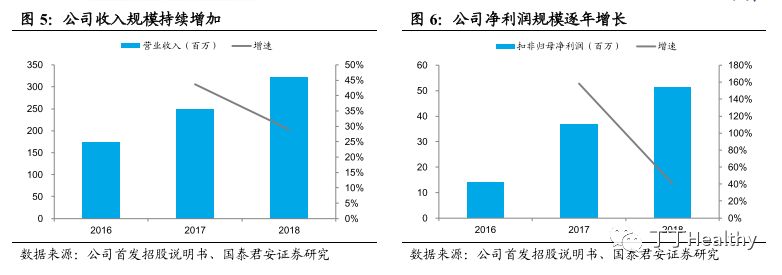

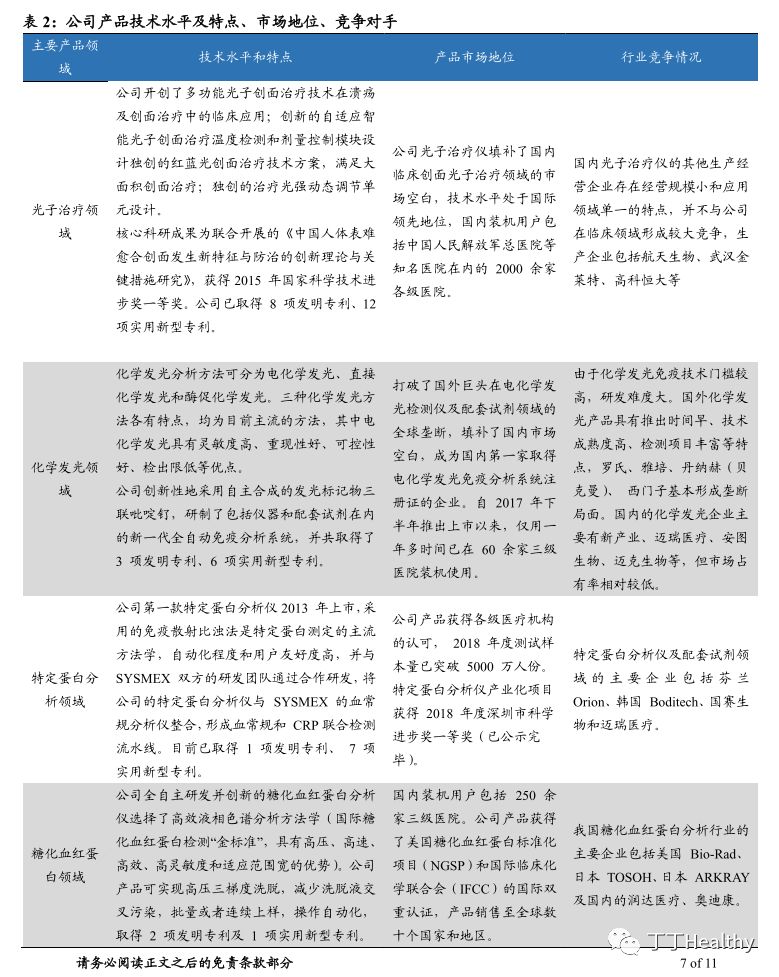

公司成立于2008 年,主要从事治疗与康复产品、体外诊断设备及配套试剂的研发、生产和销售。在治疗与康复领域,公司形成了以光子治疗仪为核心的七大系列、50 余个型号产品线,形成了专业化、系统化的治疗与康复解决方案。在体外诊断领域,公司掌握了基于电化学发光、免疫比浊、液相色谱、免疫荧光四大检测平台的核心技术,自主开发了特色化、专业化的体外诊断设备与配套试剂产品线。近三年公司产品线逐渐丰富,光子治疗仪、特定蛋白分析和糖化血红蛋白分析等核心产品保持快速增长,电化学发光免疫分析等新产品逐步贡献增量,带动公司业绩逐年稳步增长,2018年实现营收3.23亿元,同比增长28.95%,实现扣非后归母净利润5147万元,同比增长40.52%。

行业格局和公司竞争优势:

中国医疗器械市场规模由2011年的1470亿元增长到 2018 年的 5304 亿元,年均复合增速达 20.12%。公司在医疗器械领域形成了8大核心技术、67 项专利技术、52 项软件著作权及69项二类医疗器械注册产品等核心竞争力,在创面治疗、加速康复、电化学发光免疫分析、特定蛋白分析检测和高效液相层析糖化血红蛋白分析等领域具备先发优势。作为一家研发驱动型的医疗器械高新技术企业,在技术创新与产业化、研发平台和团队构建、产品开发和定位(主打特色化、专业化、差异化的市场策略)具备一定的竞争优势。

募投项目投向:

公司拟公开发行新股不超过 4300 万股(含 4300 万股,且不低于本次发行后公司总股本的 10.00%),募集资金扣除发行费用后将全部用于康复治疗设备及智慧健康养老产品产业基地建设项目、体外诊断及康复治疗设备研发中心建设项目、企业信息化管理平台建设项目,若募集资金满足上述项目投资后尚有剩余,则剩余资金将作为公司研究开发与生产能力提升储备资金。上述项目总投资额63,205.22 万元,预计募集资金使用金额为63,205.22 万元。

适用估值方法及建议

:

公司符合科创板上市标准中的:预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000 万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元。公司已有较为成熟和可持续的产品线,收入和盈利增长稳定持续,建议使用 FCFF 估值法或PE 估值法进行估值。

风险提示

:

新品推广不及预期,重大客户合作协议到期不能续约风险

正文

1.

公司主营情况:

治疗与康复产品和体外诊断产品双轮驱动发展的医疗器械提供商

公司是一家研发驱动型的医疗器械企业,

2008

年成立以来专注于治疗与康复解决方案和体外诊断产品线的开发及技术创新,目前主营业务为治疗与康复产品、体外诊断设备及配套试剂的研发、生产和销售。在治疗与康复领域,公司形成了以光子治疗仪为核心的七大系列、

50

余个型号产品线,形成了专业化、系统化的治疗与康复解决方案,国内装机用户

1500

余家三级医院,广泛分布于各临床科室。在体外诊断领域,公司掌握了基于电化学发光、免疫比浊、液相色谱、免疫荧光四大检测平台的核心技术,自主开发了特色化、专业化的体外诊断设备与配套试剂产品线,能够提供近

50

项临床检测项目,国内装机用户

4700

余家各级医院,应用于医院检验科及体检中心。

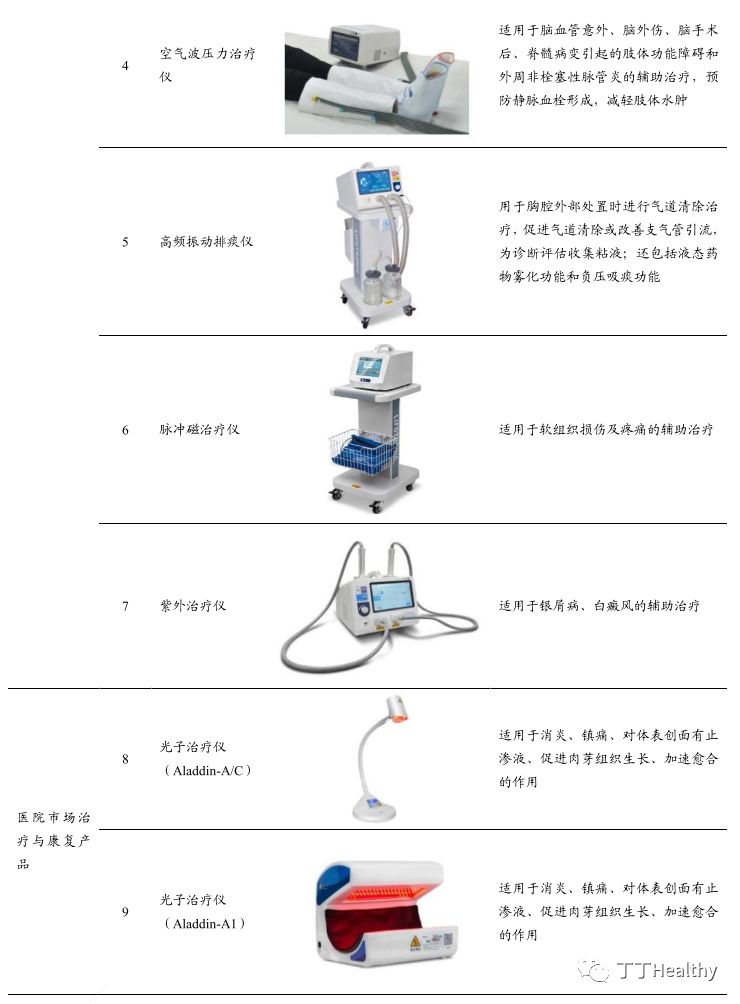

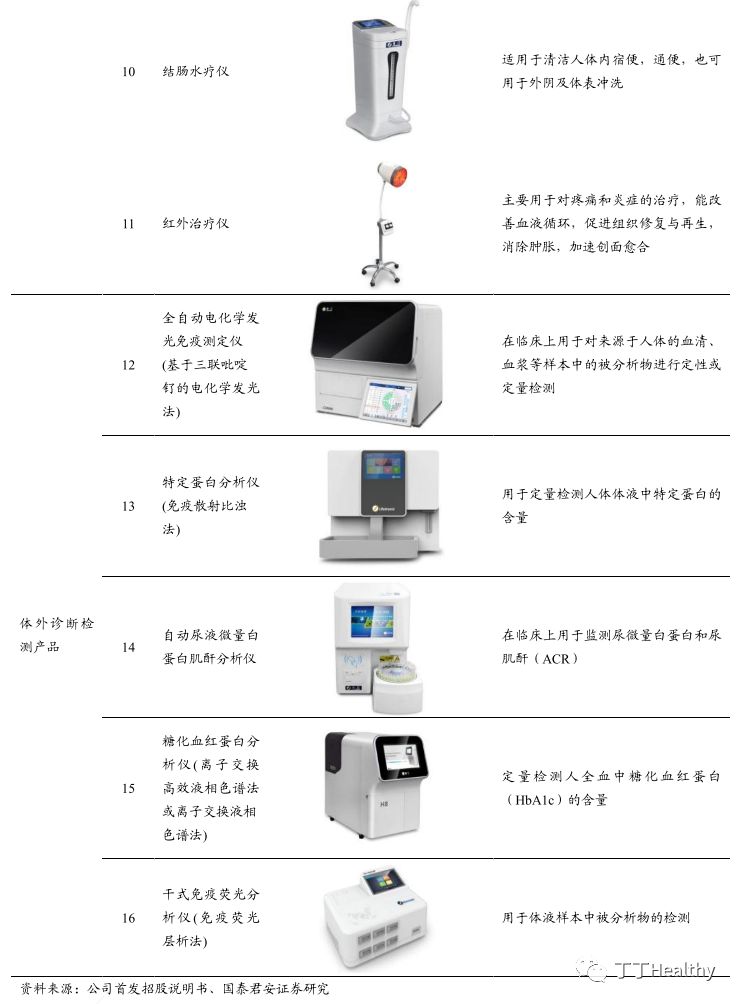

公司的主营业务收入主要来源于治疗与康复类医院市场医疗产品与体外诊断类产品,其中,随着公司体外诊断设备的装机数量不断增加,体外诊断试剂的销售占比逐步提升。从具体产品的收入占比来看,光子治疗仪在治疗与康复类医院市场医疗产品中销售占比最高(

2018

年占比

48%

)。体外诊断类产品中,特定蛋白分析产品和糖化血红蛋白分析产品销售收入占比最高(合计占比超过

90%

)。近年来,公司主营业务毛利率总体基本保持稳定。治疗与康复类医疗产品总体维持较高的毛利率水平,随着产品销售规模的扩大和产品结构的调整,毛利率略有下降;体外诊断设备的毛利率有所下降,主要与公司的销售策略有关。由于公司进入体外诊断行业较晚,且公司的体外诊断产品为封闭式系统,因此公司采取降低体外诊断设备毛利率的策略快速拓展市场,并以后续配套试剂的销售作为主要利润来源,公司的试剂毛利率近三年维持较高的水平且保持稳定。

公司治疗与康复产品线逐渐丰富,专业化、系统性整体治疗方案的推出带动了各项产品的快速增长,近三年治疗与康复类医院市场医疗产品的年均增长率为

43.38%

。

2016

年

1

月公司与全球体外诊断巨头

SYSMEX

达成战略合作后,推出特定蛋白分析仪联合检测系列化产品,带动体外诊断类产品销售收入快速增长。同时糖化血红蛋白分析、电化学发光免疫分析等产品也呈现快速增长趋势。近三年公司业绩逐年稳步增长,

2018

年实现营收

3.23

亿元,同比增长

28.95%

,实现扣非后归母净利润

5147

万元,同比增长

40.52%

。

2.

行业格局分析以及公司主要竞争优势

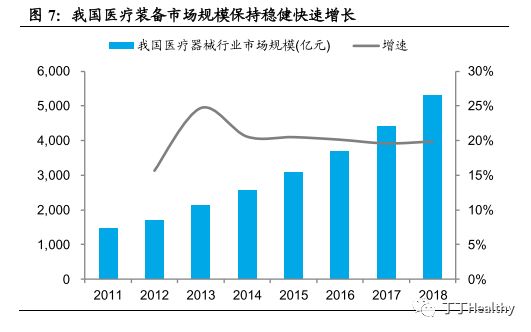

根据《中国医疗器械蓝皮书》统计,

2018

年国内医疗器械市场总规模达到

5304

亿元,同比增长率

19.86%

。中国医疗器械市场规模由

2011

年的

1470

亿元增长到

2018

年的

5304

亿元,年均复合增速达

20.12%

,远高于同期国内

GDP

增速及全球医疗器械行业平均增速。随着国内经济的持续发展、人均可支配收入增加、大众健康意识不断提高、社会老龄化趋势的加剧及医疗器械产业的升级换代和技术进步,全社会对健康服务的需求升级,我国医疗器械产业市场的发展前景广阔。

国内治疗与康复行业经历了前期的起步和试点推广,目前处于全面发展阶段。国家持续关注治疗与康复领域的扩大、医院治疗技术的普及推广和各级康复机构数量的增长,同时兼顾治疗与康复技术水平的提高,特别鼓励国产治疗与康复设备行业的可持续发展。

根据

Renub Research Analysis

统计,

2018

年国内体外诊断市场的总规模约为

63.30

亿美元,

2014-2018

年的复合增长率为

19.46%

。国内体外诊断市场虽然发展较快,但是相较于发达国家,国内人均体外诊断费用仍然远低于发达国家水平,发展潜力巨大。

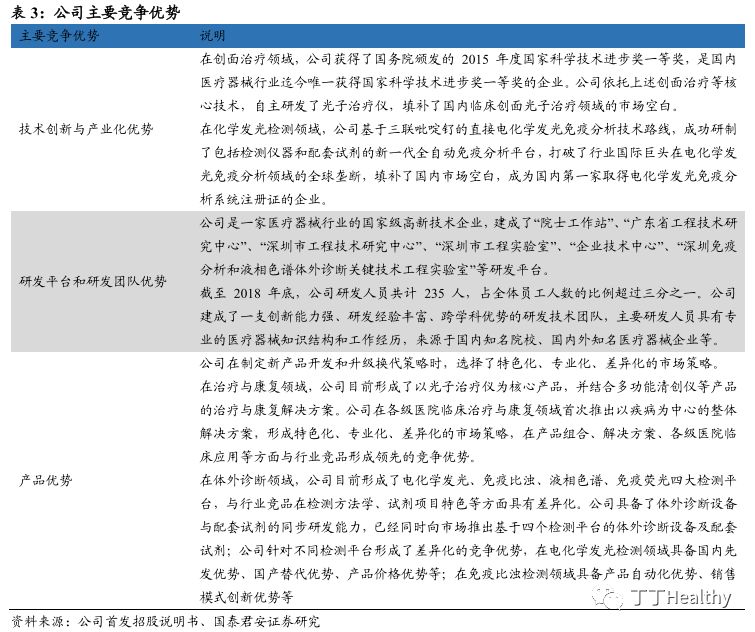

公司在医疗器械领域形成了

8

大核心技术、

67

项专利技术、

52

项软件著作权及

69

项二类医疗器械注册产品等核心竞争力,在创面治疗、加速康复、电化学发光免疫分析、特定蛋白分析检测和高效液相层析糖化血红蛋白分析等领域具备先发优势。

公司是一家研发驱动型的医疗器械高新技术企业,在技术创新与产业化、研发平台和团队构建、产品开发和定位(主打特色化、专业化、差异化的市场策略)具备一定的竞争优势。

3.

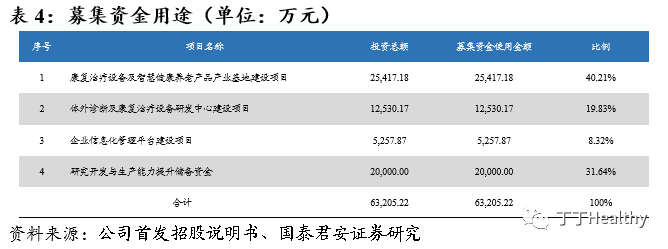

募投项目投向

公司拟公开发行新股不超过

4300

万股(含

4300

万股,且不低于本次发行后公司总股本的

10.00%

),本次发行新股的募集资金扣除发行费用后将全部用于以下与公司主营业务相关的项目,具体包括康复治疗设备及智慧健康养老产品产业基地建设项目、体外诊断及康复治疗设备研发中心建设项目、企业信息化管理平台建设项目,若募集资金满足上述项目投资后尚有剩余,则剩余资金将作为公司研究开发与生产能力提升储备资金,根据公司未来发展规划投向具体建设项目。上述项目总投资额

63,205.22

万元,预计募集资金使用金额为

63,205.22

万元。

4.

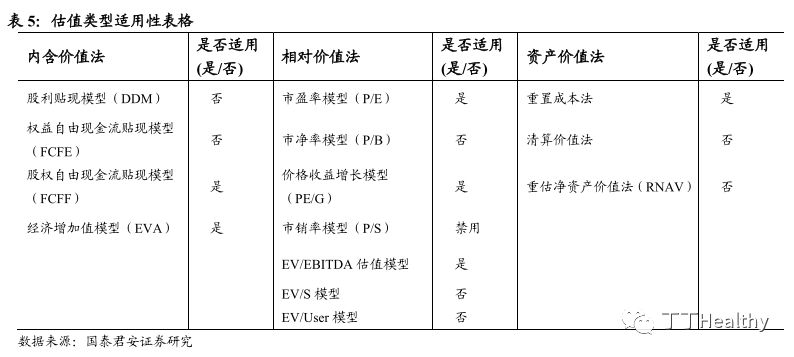

适用估值方法建议

公司符合科创板上市标准中的:预计市值不低于人民币

10

亿元,最近两年净利润均为正且累计净利润不低于人民币

5000

万元,或者预计市值不低于人民币

10

亿元,最近一年净利润为正且营业收入不低于人民币

1

亿元。

公司已有较为成熟和可持续的产品线,收入和盈利增长稳定持续,建议使用

FCFF

估值法或

PE

估值法进行估值。

5.

风险提示

新产品研发和注册失败的风险:

医疗器械行业是典型的技术密集型行业,对技术创新和产品研发能力要求较高、研发周期较长。因此在新产品研发的过程中,可能面临因研发技术路线出现偏差、研发投入成本过高、研发进程缓慢或研发失败的风险。

新产品推广不及预期风险:

医疗器械行业技术更新较快,公司需要通过不断的产品研发推出新产品来开拓新的市场,新产品销售具有一定的不确定性。

重大客户合作协议到期不能续约的风险:

2016

年

1

月,公司与

SYSMEX

达成战略合作,

SYSMEX

成为公司特定蛋白分析仪在中国市场独家经销商,期限从

2016

年

1

月至

2018

年

12

月。目前,公司与