《首席经济学家》杂志创刊了,现在订阅更享优惠,请点击文末

“阅读原文”

或

长按下文二维码

。

作者简介:

伍戈:华融证券首席经济学家,中国首席经济学家论坛理事。

罗蔚:华融证券固定收益研究员,澳大利亚昆士兰大学硕士,曾供职大都会人寿资产管理中心和中诚信国际信用评级公司。

核心观点:

1、随着近期金融监管政策频出,银行间货币市场利率大幅波动且不断抬升。金融去杠杆(而不是经济基本面)成为了当前宏观经济及金融市场的焦点。在经济内生增长动能逐步趋弱的背景下,高企的货币市场利率是否并能多大程度推升实体经济的融资成本,各界观点莫衷一是。

2、研究发现,在金融去杠杆的形势下,货币市场利率正带动着实体经济融资成本的抬升。其中,货币市场利率向债券市场传导较为通畅,实体经济的债券融资成本随之高企;货币市场利率向信贷市场的传导尽管存在时滞但效果也在体现,信贷市场的融资成本逐步上升。

3、强化金融监管及去杠杆的初衷是防范金融风险并促进资金脱虚向实,但节奏把握不好反而可能会加剧实体融资困难。目前宏观经济已呈现阶段性见顶迹象,前期市场恐慌情绪正促使监管协调呼声增强。展望未来,金融监管与货币政策或会更注重平衡,但短期内监管压力难以完全释放,未来一段时间内货币市场仍将维持紧平衡,市场利率进一步大幅上涨空间有限。

正文:

随着近期金融监管政策频出,我国银行间货币市场利率大幅波动且不断抬升。与此同时,由于市场利率中枢上移,近期越来越多的企业已推迟或取消发债,债券融资规模大幅萎缩。金融去杠杆(而不是经济基本面)成为了当前宏观经济及资本市场的焦点问题,各界观点莫衷一是。在经济内生增长动能逐步趋弱的背景下,高企的货币市场利率是否并能多大程度推升实体经济的融资成本,这直接关系到脱虚向实的政策初衷可否实现以及未来实体经济动能的强弱。

一、金融监管政策频出后货币市场利率显著抬升

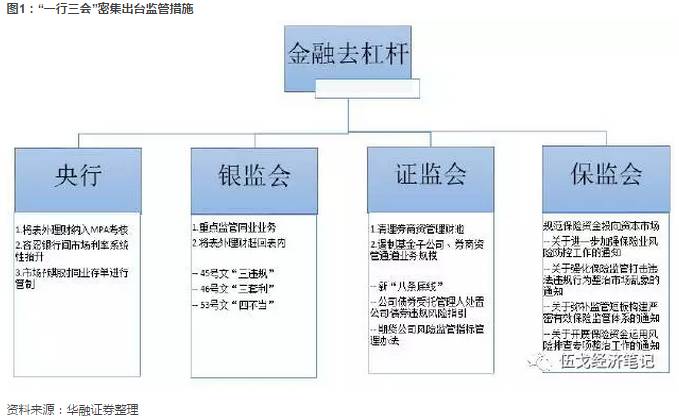

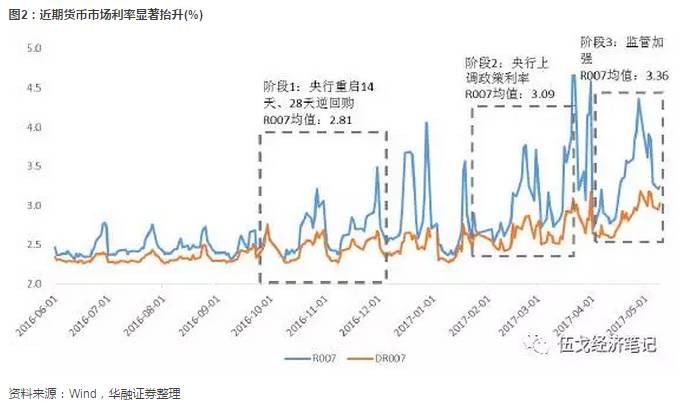

去年四季度尤其是今年以来,中央将防控金融风险、引导资金脱虚向实摆在更加突出的位置。在这样的主基调下,“一行三会”相继高频出台监管政策。例如,银监会密集出台了一系列如“三违反”、“四不当”、“三套利”等文件,重点监管同业业务,意在将表外理财赶回表内,倒逼银行去杠杆。证监会则主要清理券商资管理财池,限制杠杆率,遏制基金子公司和券商资管通道业务规模等。保监会主要规范保险资金投向资本市场等。与此同时,继央行将表外理财纳入MPA考核之后,作为央行“锚”的DR007自年初以来中枢不断走高,已上涨约90BP,也表明了央行的有关立场和决心。

当前的各种金融去杠杆政策和措施,目的是为了防范系统性金融风险,但客观上却推高了货币市场利率:一方面,监管强化使得金融机构间的信用扩张速度大幅减缓,从而推高货币市场利率;另一方面,市场对未来监管政策的不确定性充满担忧,容易引发市场悲观预期,从而进一步导致市场利率抬升(例如央行对同业存单的态度、银监会在自查摸底完成之后是否会发布更严厉的监管措施等)。

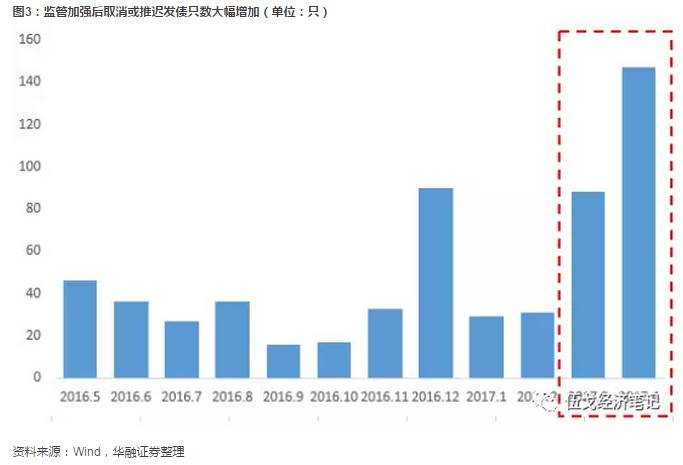

值得一提的是,由于市场利率中枢不断上移,近期越来越多的企业已经推迟发债计划或者取消发债。从企业发债数据来看,2017年4月,债券取消发行的数量达到了147只,远远高于3月的88只和2月的31只。2016年12月之后连续三个月债券净融资额均为负,今年4月份又有将近1000亿规模的债券取消或推迟发行。2017年5月上半月,企业净融资额约为-3300亿元,较4月大幅缩减3500亿元。

二、货币市场利率抬升引发债券市场融资成本飙升

从历史来看,货币市场利率向债券市场传导总体比较通畅,两者走势整体比较一致。随着利率市场化的发展,近年来长短期利率之间相关性越来越高。去年四季度R007均值较三季度上升32BP,1年期和5年期国债分别上升10BP和15BP,1年期和5年期票据利率分别上升55BP和31BP。今年一季度R007平均升高29BP,1年期和5年期国债分别上升42BP和36BP,1年期和5年期票据利率分别大幅飙升63BP和74BP。4月份至今,受到监管加强的影响,R007均值再度上升28BP,1年期和5年期国债分别上升38BP和28BP,1年期和5年期票据利率均上升38BP。可见随着货币市场利率抬升,债券市场融资成本也相应大幅上升。

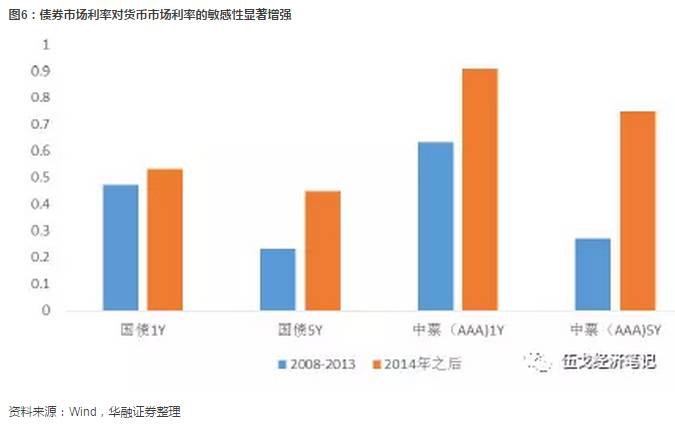

债券市场利率对于货币市场的敏感性近年来显著增强。通过对历史数据回归显示,相对2008-2013年,2014年之后R007与债券市场利率之间的敏感性增加,R007每变化1%,1年期和5年期国债收益率分别变化0.53%和0.45%,1年期和5年期票据收益率分别变化0.91%和0.75%,传导效果相比过去明显增强。此外,根据格兰杰因果检验我们也发现,货币市场利率是债券市场利率变化的格兰杰原因,可见实体经济的直接融资成本确实受到货币市场利率的显著影响(详见附件1)。

注:敏感性计算方法是将2008年至今的数据分时段进行回归,结果显示2008-2013年期间R007变化1%,1年期和5年期国债收益率分别变化0.47%和0.23%,1年期和5年期票据收益率分别变化0.63%和0.27%; 2014年至今R007变化1%,1年期和5年期国债收益率分别变化0.53%和0.45%,1年期和5年期票据收益率分别变化0.91%和0.75%。