证券研究报告

20170816

核心观点:

中小创中报业绩基本披露完毕,正向预告占比超过70%;对比去年中报,中小板业绩增速有所上升,创业板则大幅下降。

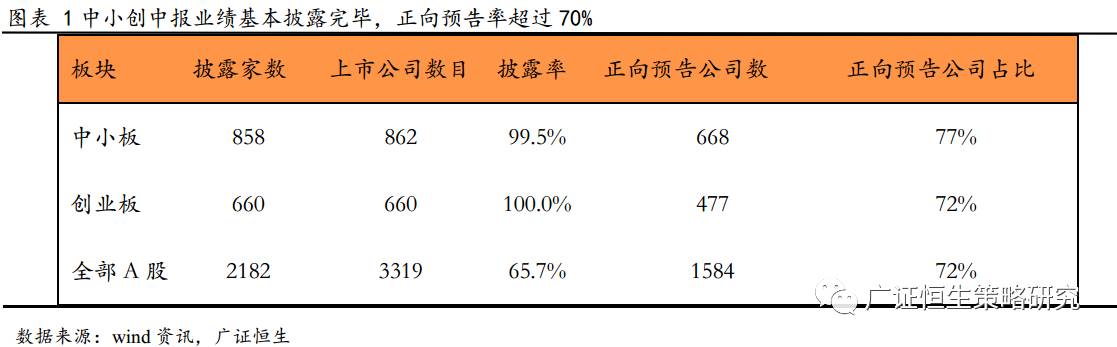

截止2017年8月4日,中小板上市公司有858家公司发布业绩预告,披露率达99.5%。创业板660家全部发布业绩预告,披露率达到100%。沪深主板A股上市公司1753家,一共有628家发布业绩预告,披露率仅36%。从中报归母净利润同比增速来看,中小板中报业绩同比增速为29.7%,较2016年中报同比值12.14%有所上升。创业板(剔除温氏)中报业绩同比增速为23.75%,较2016年(48.3%)大幅下降。中小创正向预告占比超过70%,35%左右的中小创公司业绩增速分布在“0-30%”区间。考虑宏观经济影响,1-6月工业企业利润增速放缓,全部A股净利润同比增速为45%,较2017年一季度略有下降。(对比Q1:48%)。

并购重组监管趋严,中小创外延收益同比下降。

中小板和创业板(除温氏) 中报业绩增速较去年分别上升 17个百分点、下降25个百分点。目前中小板市盈率约 33 倍,创业板市盈率为40倍,估值逐步回落。2016年并购重组趋严,中小创公司并购重组成功率大幅下降,2016-2017年中小创并购数目为113家(2016:179家)成功率仅49%(2016年82%),外延收益大幅减少。

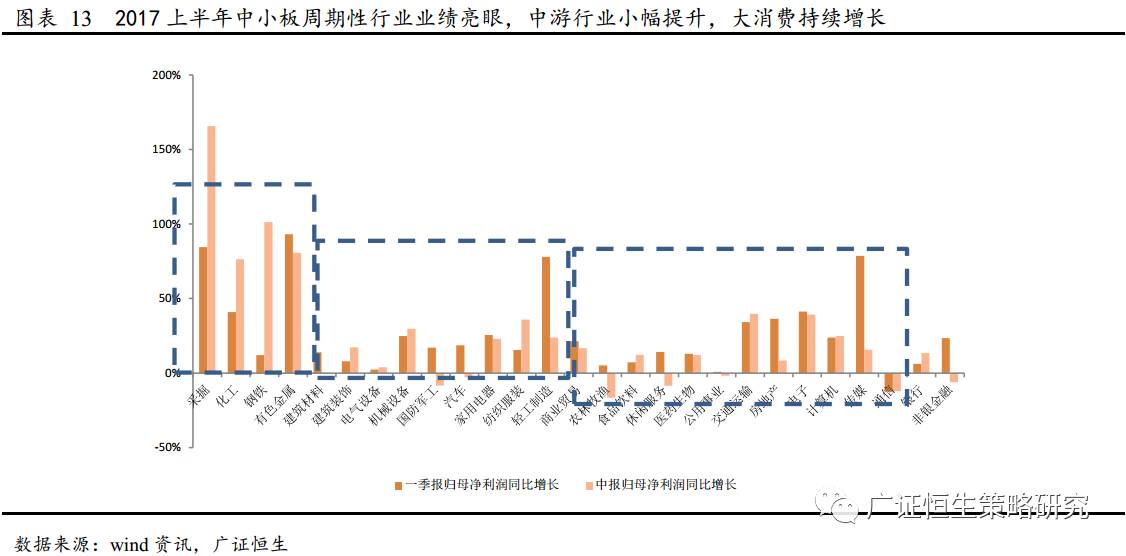

中小板:周期强势,中游行业小幅上升,大消费成为业绩黑马。

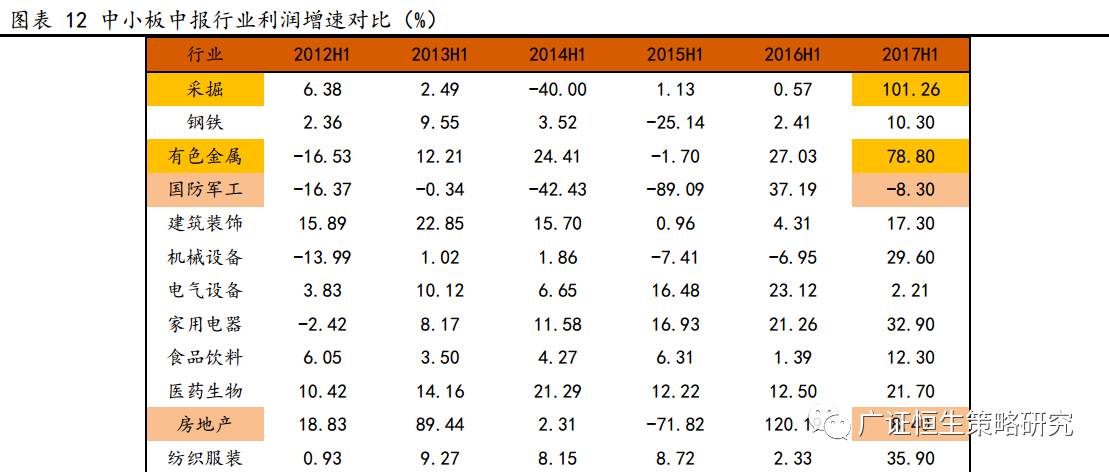

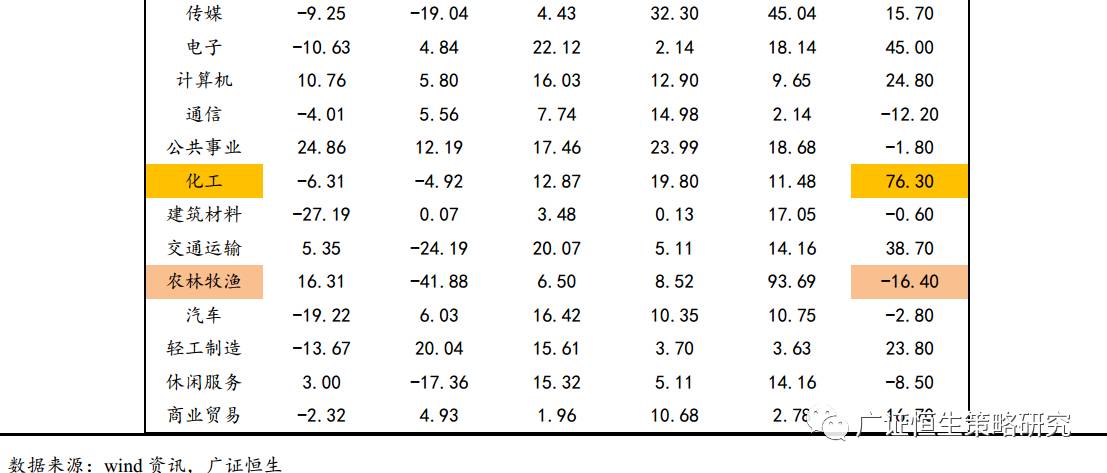

周期性行业中,采掘中报归母净利润增速为101.26%(2016H1:0.57%),有色金属为78.8%(2016H1:27.03%),较去年同期大幅上升。机械设备、化工受利与供给侧改革,下游需求回暖,业绩增速分别为29%,76%,增速保持在相对高位。食品饮料和家用电器较2016年中报均上升10个百分点,为别为32%和12%,成为上半年中小板的业绩黑马。

创业板:中游行业大市值公司业绩喜人,下游和TMT产业中市值公司表现最优。

创业板利润增量主要来自中游制造业、TMT分化明显。中游行业“大市值”公司中报归母净利润同比增速为56%,优于中游中小市值公司(中市值:41.3%、小市值16%)。TMT个别权重股收到重挫,大市值公司整体表现差强人意,同比增速仅5.3%,而中市值公司同比增速高达23.9%,下半年看好有业绩支撑的TMT中市值公司。

1

.中小创中报业绩基本披露完毕,正向预告率超过

70%

中小创公司基本披露完毕,业绩整体向好。

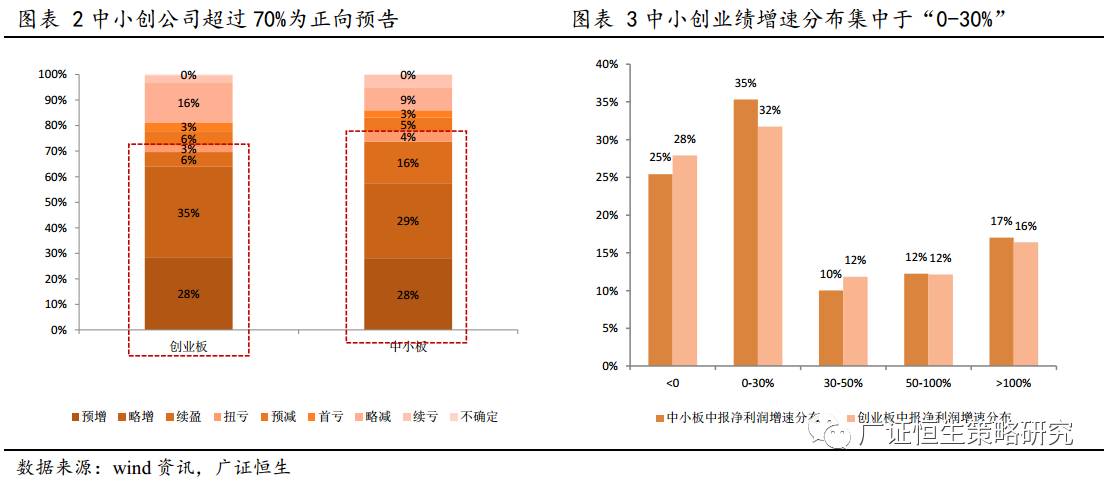

截止8月4日,中小企业板上市公司共有862家,有858家公司发布业绩预告,其中130家发布业绩快报,披露率达99.5%。创业板660家全部发布业绩预告,披露率达到100%。沪深主板A股上市公司1757家,一共有628家发布业绩预告,78家发布业绩快报,披露率仅36%。根据中报预告,中小板、创业板、全部A股正向预告公司占比分别为77%、72%、72%,业绩整体向好。

为了更好的反映中小创中报数据对各行业盈利状况,我们采用以下统计口径:

正式财报:汇总已披露正式财报的个股归母净利润。

综合口径:对于已经披露正式财报或者业绩预告的个股,取其公布的归母净利润;对于仅披露业绩预警的个股,选取其公布的归母净利润的上下线均值作为归母净利润的估算值。

中小创公司中报业绩类型分布相仿,业绩增速分布集中于“

0-30%

”。

根据中小创公司中报业绩预告类型,将业绩增速分为

5

个区间:“小于

0%

”,“

0-30%

”,“

30-50%

”,“

50-100%

”,“大于

100%

”。由于中小创中报业绩预告披露率接近

100%

,经对比可见中小板和创业板公司中报业绩类型分布相仿,正向预告率分别为

77%

和

72%

,业绩增速分布集中于“

0-30%

”,中小板和创业板分别有

35%

和

32%

位于该增速区间。

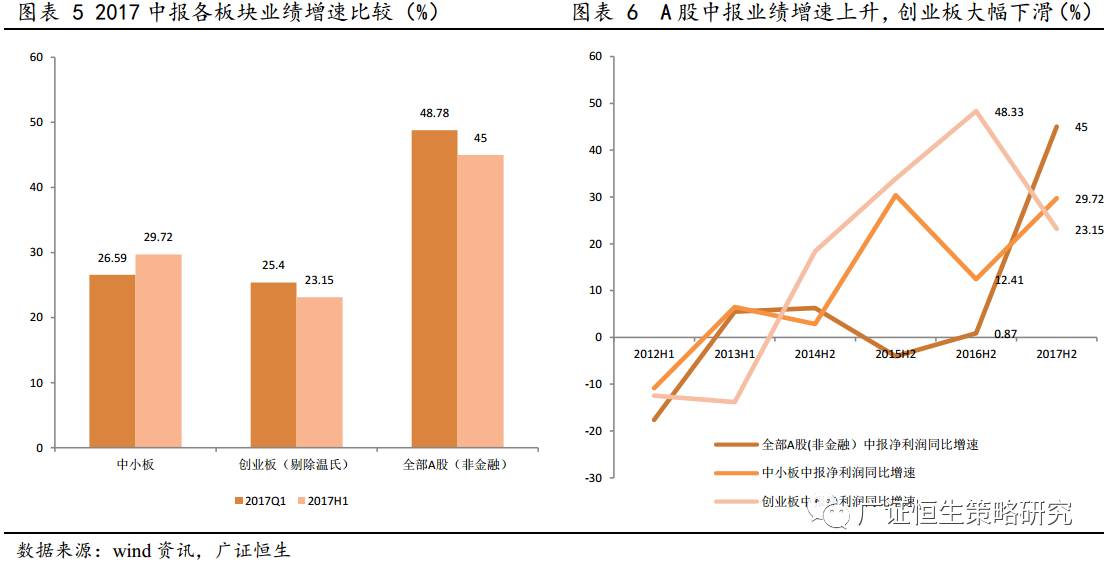

全部A股(非金融)中报业绩增速对比一季报略有降低,创业板整体盈利增速较去年大幅下滑。

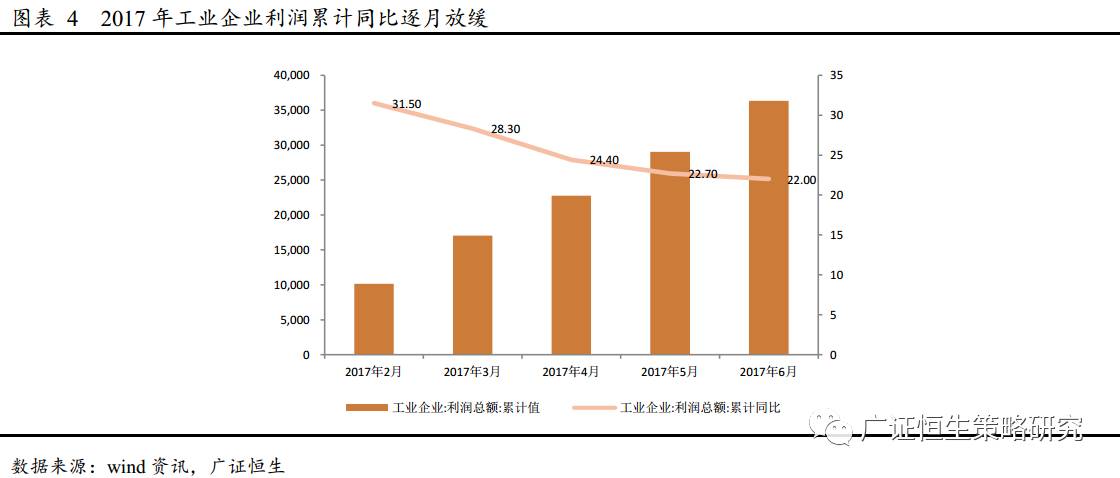

根据已披露的中报数据来看,创业板中报净利润同比增速为7%(Q1:11.2%),剔除温氏股份后归母净利润同比增速为23.15%(Q1:25.4%),中小板整体业绩增速为29.72%(Q1:26.59%)。根据A股已经披露的中报数据,测算出全部A股(非金融)的归母净利润同比增速为45.6%。由于规模以上工业企业利润与A股非金融板块利润高度相关,1-3月的工业利润累计同比增速28.30%,1-6月累计同比增速回落至22.00%,我们推测

全部A股2017年中报业绩增速同比应低于45%

,

较一季度的48.78%有所下降。

对比近5年的各板块中报归母净利润同比增速趋势,2017H1全部A股(非金融)归母净利润增速绝对值处于高位,而创业板中报净利润增长率大幅减少,从2016H1的48.33%降至今年中报的23.15%,中小板较为平稳。

2.

中小板业绩增速逐步走高,创业板持续回落

中小板增速逐步走高,创业板业绩持续回落。

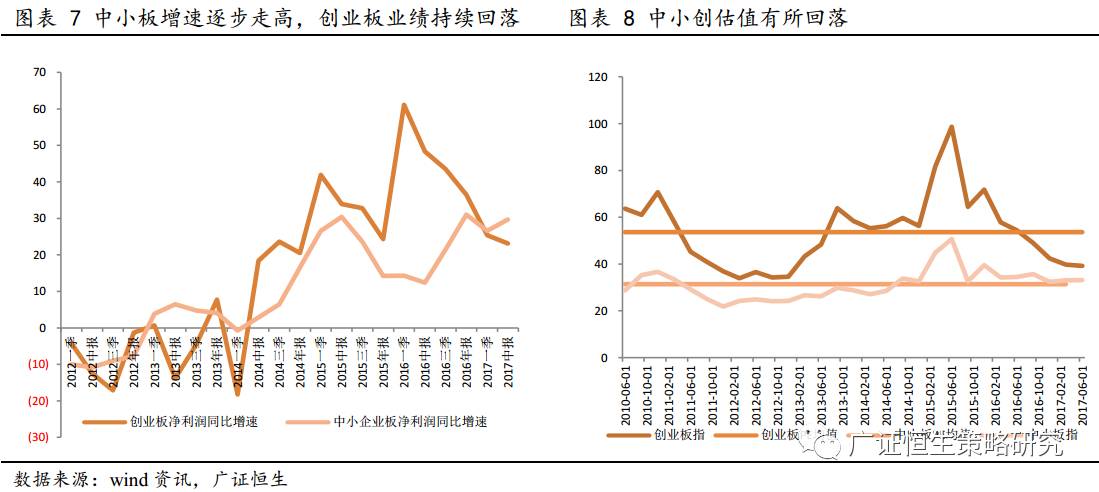

从已经披露的中报来看,

中小板整体归母净利润增速逐步走高。

中小板2017年中报归母净利润同比增速为29.72%,一季报同比增速为 26.5%,自2016年开始中小板整体归母净利润增速逐步走高。

而创业板业绩连续5个季度持续回落,

2017H1创业板(剔除温氏)归母净利润同比增速为23.15%,较2016年的48.32%有大幅下跌,一季报为25.4%,归母净利润同比增速已经连续5个季度下滑。

中小创估值有所回落,逐步回归价值中枢。

目前中小板板块整体法市盈率约 33 倍,均值为 31 倍;创业板整体法市盈率为40倍,均值为53,中小创估值有明显回落,逐步回归价值中枢。

3.

并购重组监管趋严,中小创外延并购收益下降

上半年主板表现优于中小创。

自2015年底开始IPO提速,证监会由两周一审变成一周一审,一周批文在10家公司左右,中小创上市公司不再成为股市稀缺资源,高估值公司股价相继被打压。并且今年上半年主板表现优于中小创,或从侧面暗示投资者更偏好大盘蓝筹股,上证50半年涨幅高达15.16%,沪深300指数涨幅12.72%,而中小板指涨幅仅8.17%,创业板跌幅高达10.14%。

并购重组监管趋严,中小创外延并购收益下降。

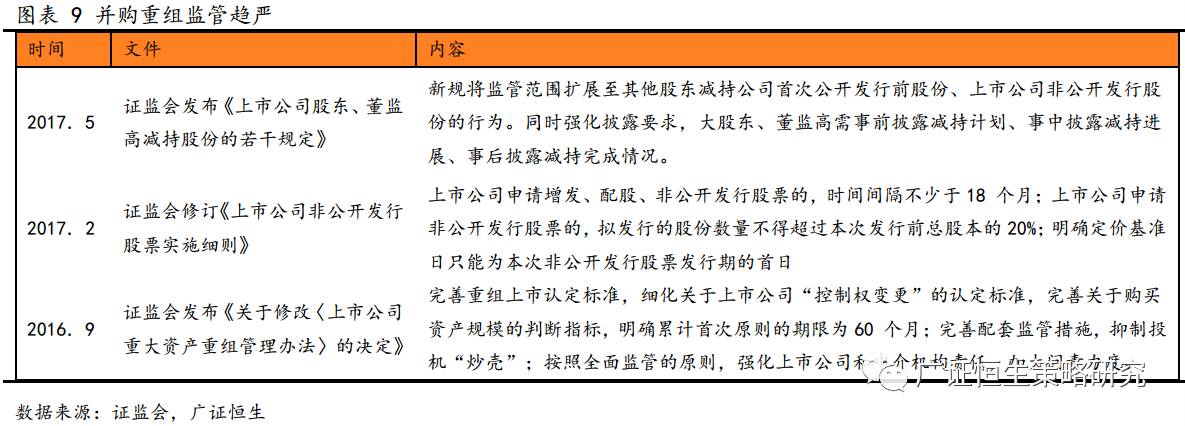

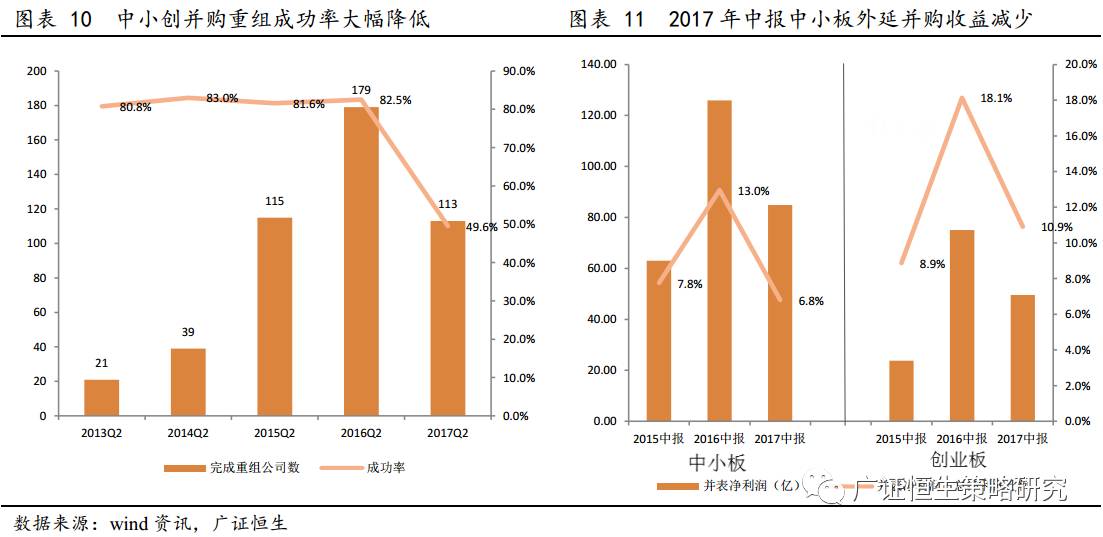

2016年9月9日,证监会修订发布了《上市公司重大资产管理办法》,并购重组门槛大幅提升,2016年到2017年,中小创板块的并购重组项目申报数目从179家降至113家,而成功率更是从82%减半至49%,中小创公司进行并购重组难度加大,外延并购收益大幅下降,2016年中报中小板并表利润占中报总计净利润为13%,而今年中报并表公司净利润占中报总净利润仅6.8%,创业板并表公司净利润占比由去年18.1%大幅下降到今年的10.9%。

4.

中小板行业:周期盈利向好,大消费持续增长

中小板披露了

858

家企业,共

25

个行业(剔除综合、银行、非银金融),根据中报披露业绩数据,中报归母净利润增速为正的有

18

个行业,为负的有

7

个行业,

2017

年中报归母净利润增速大于

30%

的行业的有:采掘、有色金属、家用电器、电子、化工、交通运输,中报归母净利润负增长前

3

的行业为:农林牧渔、通信、休闲服务。

采掘、有色等周期性行业中报业绩向好,

其中采掘行业中报归母净利润增速为101.26%(2016H1:0.57%),有色金属行业为78.8%(2016H1:27.03%)。机械设备、化工受利与供给侧改革,下游需求回暖,业绩增速分别为29%,76%,

中游整体业绩保持增长。消费者需求拉动推高大消费板块,

食品饮料和家用电器较2016年中报均上升10个百分点,上半年业绩持续向好。然而

国防军工

转盈为亏,2017H1(E)为-8.3%(2016H1:37.19%),房地产行业跌至8.4%(2016H1:120.19%),周期性明显的

农林牧渔

行业业绩快速下滑,2017H1为-16.4%(2016H1:93%)。

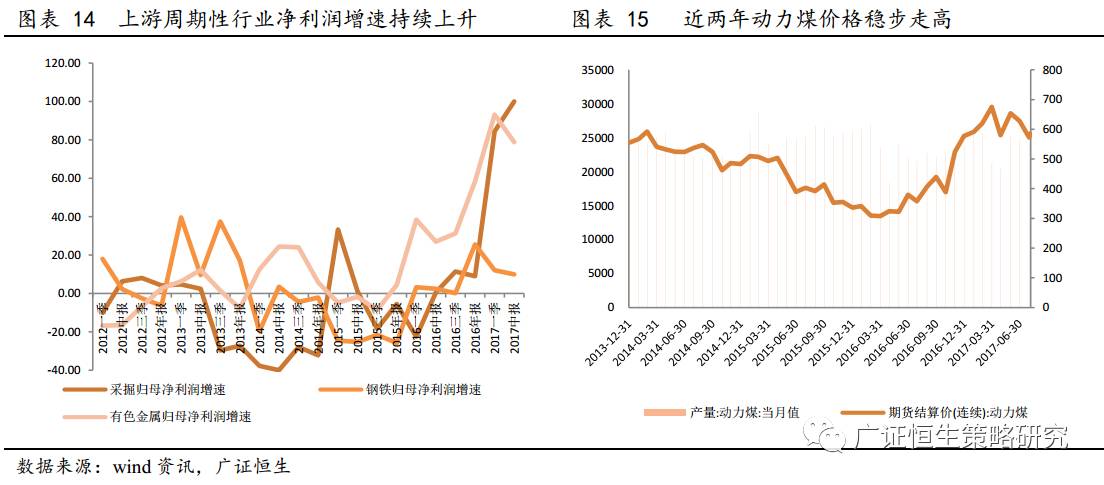

4.1周期行业整体盈利向好:

采掘、有色金属中报业绩表现亮眼。

采掘、钢铁、有色金属2017一季度归母净利润增速中值分别:84.49%、12.06%、93.13%,2017H1归母净利润增速中值分别为:100.12%,10.2%,89.7%,归母净利润增长绝对值维持在高位,处于为五年中报增速中值高点。随着宏观经济企稳,或因煤炭开采行业的供给侧改革持续推进,采掘行业的利润表得到修复;而有色金属价格自2016年初一路走高,钨钼钨锂等稀有金属价格更是大幅攀升,资源稀缺外加锂电池、新能源等下游产业站上风口,支撑有色行业业绩增长。

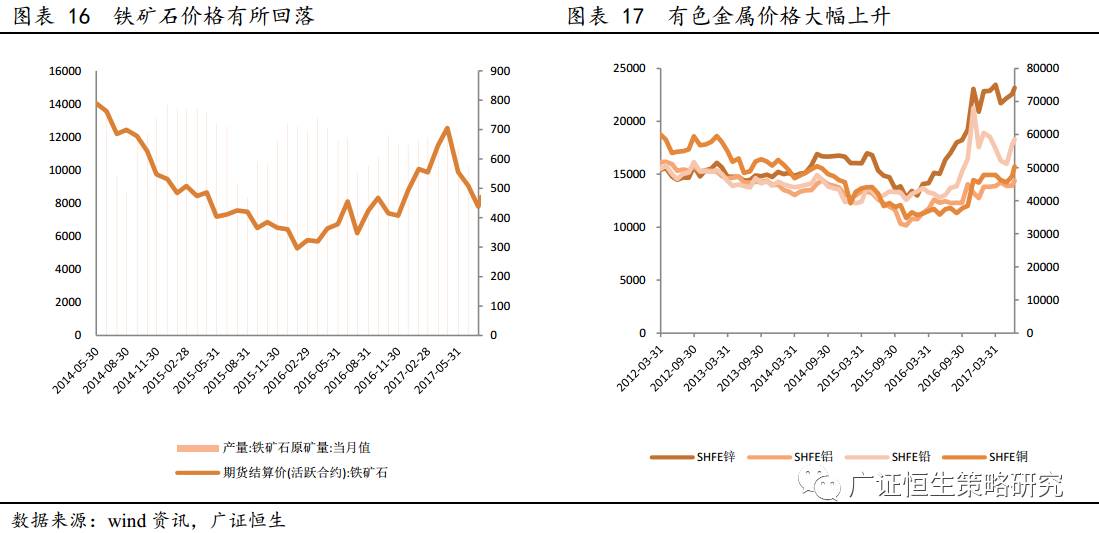

钢铁行业上半年归母净利润增速逐渐减慢。

2016年下半年开始,铁矿石价格稳步上升,推高净利润增速加快,但今年 2 月 PPI 见顶,对利润产生一定挤压效果,外加铁矿石价格自3月开始有所回落,钢铁行业2017年中报业绩增速较1季度有所下降。

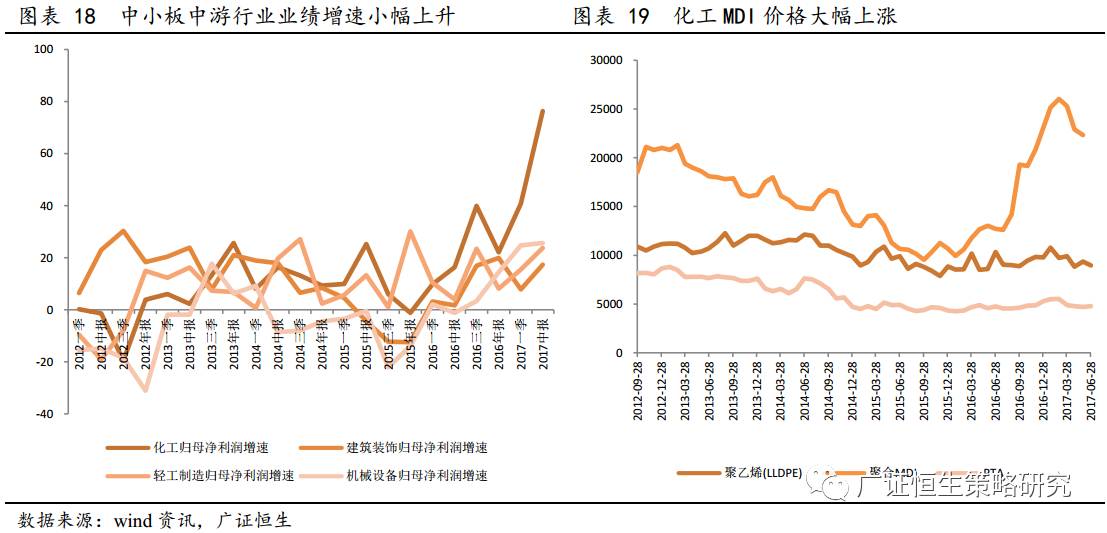

4.2中游行业业绩小幅提升:

中游行业业绩整体小幅提升。化工

中报业绩增速为76.3%,第一季度为40.82%,上半年聚合MDI价格大幅上升,受产品价格大涨因素驱动,相关化工公司业绩增长亮眼。

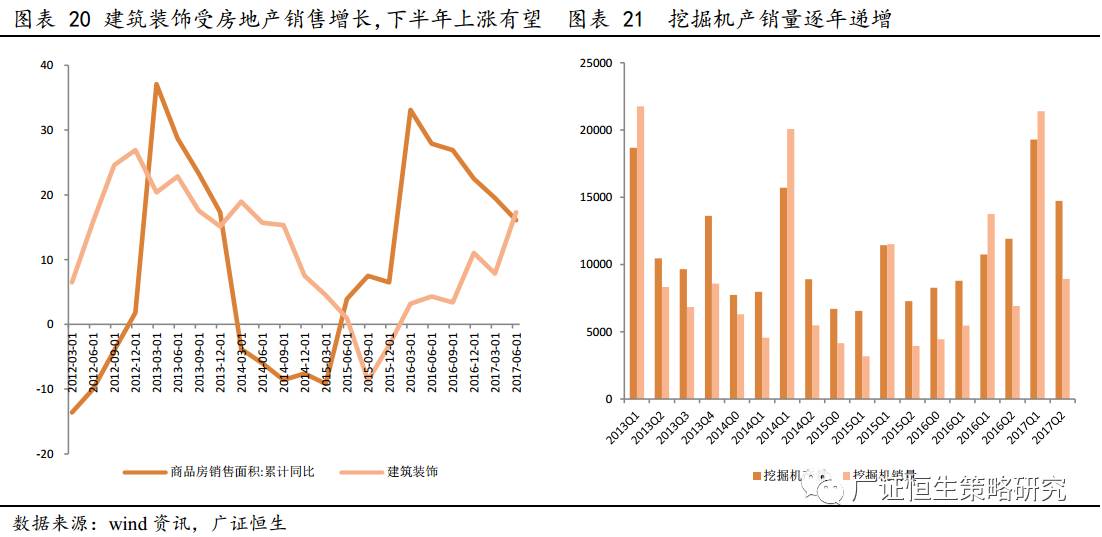

建筑装饰

中报业绩增速为17.3%,其作为房地产产业链中游,历史上来看一般慢于商品房销售面积增速半年左右,2016年初房地产销售面积达到近3年的高点,建筑装饰行业业绩增速高点还未达到,预计下半年建筑装饰业绩增速会有提升。

机械设备

受上游采矿、煤炭、有色行业利润大幅增加,挖掘机产量销量较前几年有明显增加,上游产业基本面转暖利好机械设备行业。

4.3消费复苏,大消费板块成为业绩黑马:

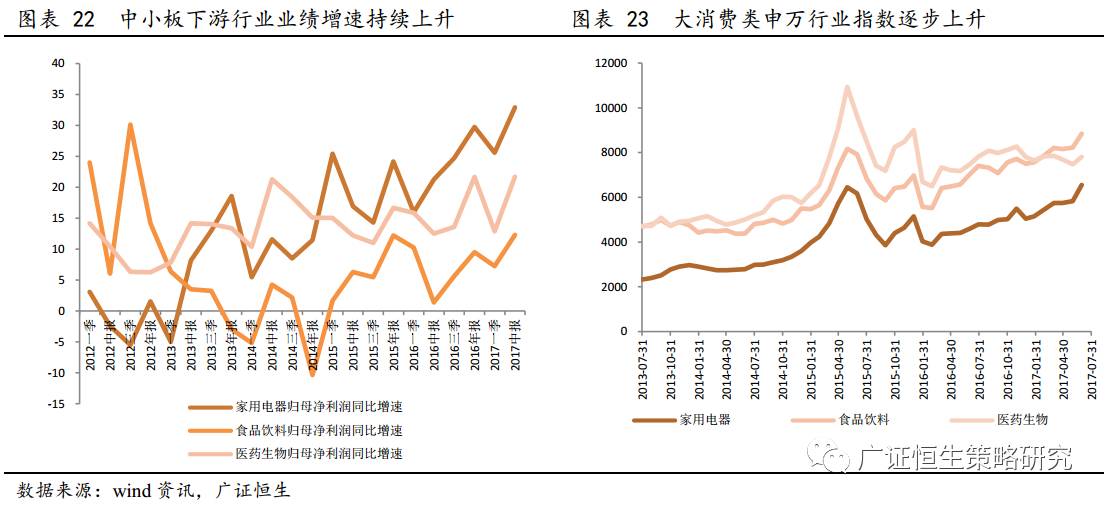

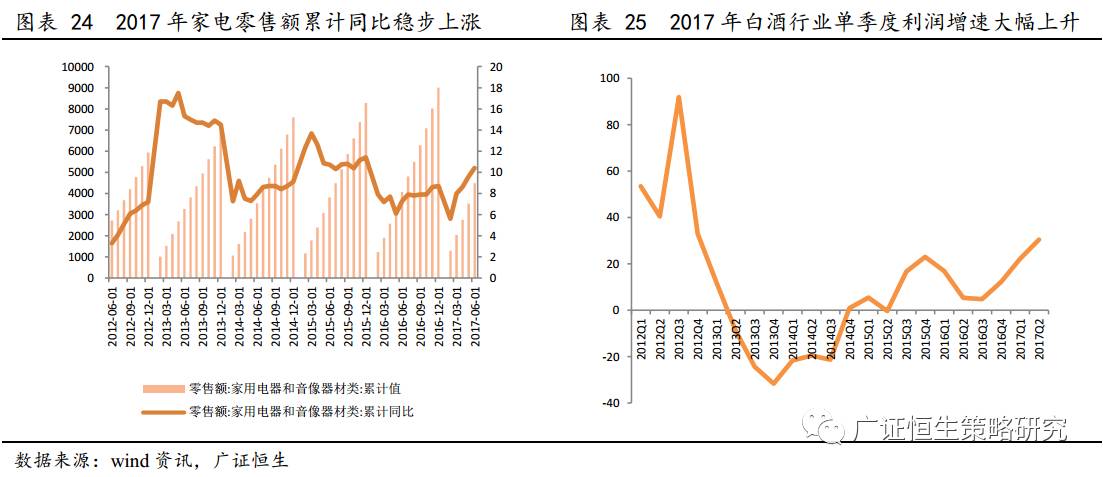

上半年消费复苏,拉动下游产业业绩持续上升。

上半年社会消费支出17.2万亿元,同比增长10.2%,对比近五年社会消费支出逐年下降行情有所反弹上升,拉高大消费类行业中报利润,食品饮料、家用电器和医药生物较2016年中报均上升10个百分点,2017中报业绩增速为:32%,12%,27%。家电销售额累计同比近两年稳步上升,

家用电器

作为地产后周期行业,在地产投资增速较快的背景下,业绩的持续性可期。从市场行情上看,

家电和食品饮料板块上半年领涨市场,

年初至今分别大涨20.64%、17.03%,而其中的

白酒

板块涨幅39.43%。

5

:创业板行业:“中大市值”公司业绩稳定

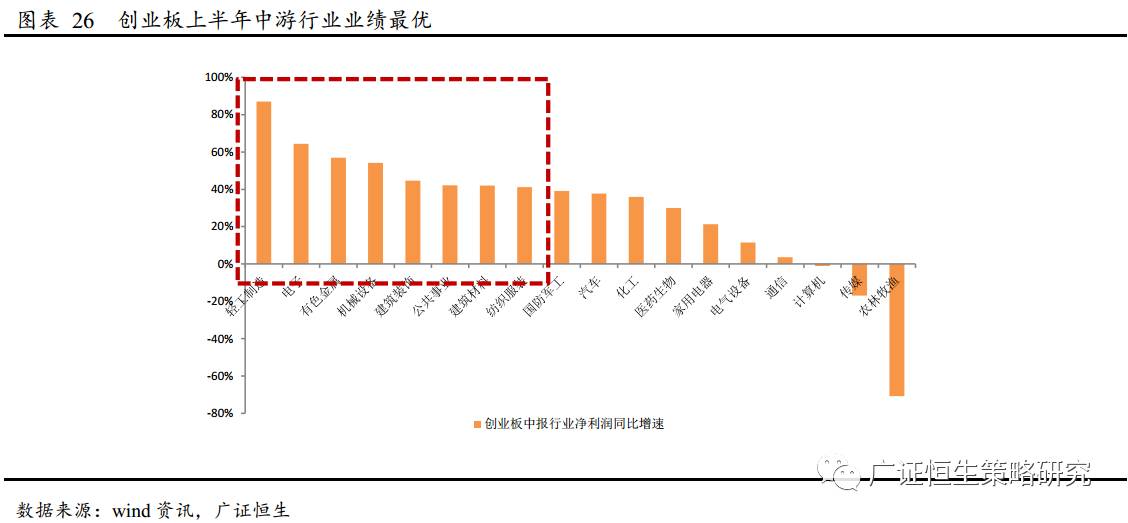

创业板上半年中游行业业绩最优。

根据已经披露的中报归母净利润统计,按照申万行业分类,剔除创业板上市公司不足5家的行业,将其余行业整体的2017年中报归母净利润同比增速进行排序,可以发现,

创业板中游行业上半年业绩同比增速最优,

轻工制造、机械设备、公共事业的中报归母净利润同比增速为87%、54.96%、44.57%。

TMT细分行业电子元器件受苹果产业链升级,OLED屏幕换代等技术推进,业绩增速表现不俗,

中报归母净利润同比增速为64%。

创业板利润增量主要来自中游制造业、