1.

房产销售大增驱动收入增

42.33%

,综合毛利率

减少

10.86

个百分点。

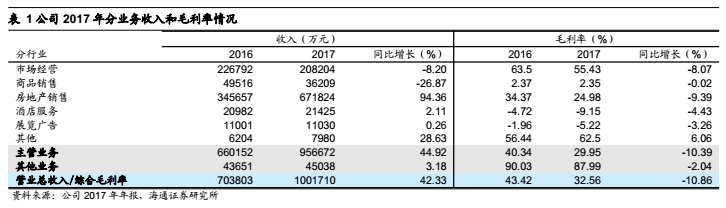

分行业(表

1

),

①

房地产销售

是公司收入的

主要增量,公司整体收入增加

29.79

亿元至

100.17

亿元,其中房地产销售增加

32.62

亿元

至

67.18

亿元,主要系钱塘印象与浦江绿谷一期本期集中交付、荷塘月色等存量销售所致,毛利率

减少

9.39

个百分点至

24.98%

。

2017

年房产项目回笼资金

16.7

亿元,实现利润

12.64

亿元。

②

市场经营

收入

20.82

亿元,同比

下降

8.20%

,毛利率

减少

8.07

个百分点至

55.43%

,主要

系公司对部分优质商户降租以及新增海城公司折旧等成本增长较快所致;

③

商品销售

收入

下降

26.87%

至

3.62

亿元,毛利率

略减

0.02

个百分点至

2.35%

,主要

系商城外贸发生信用证事件后,暂停相关业务所致。

2017

年公司继续加大对优质主体和新兴行业的招商力度,新招引市场主体超

4000

家,新引入服装定制、水钻、水族用品等新兴时尚行业,篁园市场、一区东市场和五区市场基本实现繁荣;创新使用“停业保权”、“商位置换”、“商位托管”等手段,盘活

1000

余间商位。

④

酒店服务

收入增长

2.11%

至

2.14

亿元,毛

利率减少

4.43

个百分点,

⑤

展览广告

收入

略增

0.26%

至

1.1

亿元,

毛利率

减少

3.26

个百分点,两者收入规模较小且毛利率为负,对公司业绩贡献较小

。

其他业务

收入增长

3.18%

至

4.5

亿元,毛利率减少

2.04

个百分点至

87.99%

,最终综合毛利率减少

10.86

个百分点至

32.56%

。

2.

收入

较好

增长

以及

销售费用

额减少,带动销管费用率减少

1.88

个百分点;

财务费用

增加

8035

万

元。

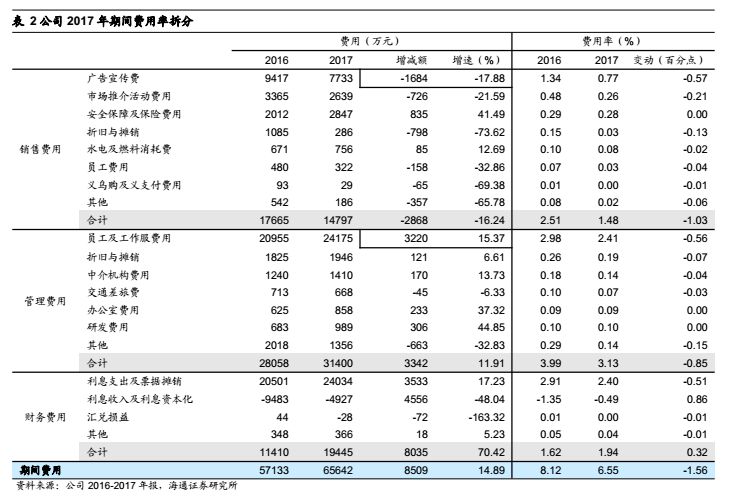

其中,销售费用率同比

下降

1.03%

至

1.48%

,主要是广告宣传费和折旧摊销等费用减少所致。管理费用率

同比下降

0.85%

至

3.13%

,主要

是员工薪酬等增加

3220

万元

。

财务费用

增加

8035

万

元至

1.94

亿

元,主要是有息负债规模及成同比增加所致,财务费用率

增加

0.32

个百分点至

1.94%

。最终期间费用率

减少

1.56

个百分点至

6.55%

。

3.

收入端大幅增长叠加费用端改善

,

归属净利润同比增长

37.64%

,扣非净利润增长

32.07%

。

2017

年实现投资收益

2.25

亿元(

2016

年亏损

6949

万元)

,营业利润

增长

39.69%

。

营业外支出减少

1.18

亿元,

有效税率

增加

6.85

个百分点

,最终归属净利同比增长

37.64%

至

14.59

亿元,扣非净利同比增长

32.07%

至

15.58

亿元。

4.

公司积极推进平台、业务等多点创新,有效激发市场的活跃度:

(1)

进口贸易:

成立义乌小商品城进出口有限公司,新增直营店

5

家(省检察院店、省质监局店、省卫计委店、省交投店、南昌店);全年

1600

余款商品品牌代理落地进口城;推出

101

购物旅游项目,日均客流达

9300

万人次;目前,进口商品城经营

108

个国家

9

万余种商品,“源头货”比例超

62%

。

(2)

文创平台:

2017

年

4

月宾王

158

文创园

C

区建成开业,引进服装、饰品等行业设计师(机构)与龙头企业

70

余家,签约设计师

160

余名;

2018

年计划加快宾王

158

文创园工程建设开发,完成园区附属工程、

E

区建设,启动四区、五区项目改建及招商,成立创新设计服务运营公司,承担设计运营核心业务。

(3)

供应链

:与

600

余家商户达成商标使用协议,整合

70

余家场内知名品牌供应商,组建品牌联盟;参与“一带一路”捷克站项目,与迪拜龙投华商集团、

TECOM

集团、和建国际签订战略合作协议,与保加利亚

CH

公司、俄罗斯基辅广场公司达成供应链合作,实现

120

万美元的商品采购;

2018

年计划完成

800

家供应商整合,拓展品牌加盟、“好品义乌”加盟及供应链合作项目

10

家以上;跟进“一带一路”捷克站建设及东南亚与俄罗斯地区的专业市场投资机会,拓展分市场或海外仓项目

2

个以上。

(4)

金控:

投资

40

亿元设立商城金控公司,累计已投项目

12

个,认缴投资金额

21.3

亿元;

2018

年计划认缴金额

60

亿元。

(5)

义乌购:

入驻商户

5.3

万家,发布商品

300

余万种,日独立用户

20

万人,

2017

年平台扭亏,实现盈利

500

万元。上线“义采宝”移动平台,服务

2.3

万户市场经营者,撮合交易金额近

20

亿

;截至期末,智慧管理

APP

完成

7.27

万个商位、

7.21

万个实际经营主体信息的采集,准确率超

95%

。

2018

年计划基于义乌购,全力打造全球

B2B

龙头电商平台:着力推进义乌购国际

化战略,改版义乌购国际站,启用“

Yiwugo.com

”域名、“

yiwugo

”英文微信公众号和

Facebook

主页,建设义乌购海外服务站,进一步增强盈利能力。

维持

对公司的

判断

。

①公司专业经营小商品批发市场,集聚了丰厚资源,当前正依托国家战略红利,加速汇聚人才和创新机制,向线上线下融合、诚信可靠的B2R内外贸流通大平台转型,同步推进金融、物流、数据等增值服务,变现价值大,同时继续在贸易、数据和金融服务等维度加速完善

B2B

生态系统。②公司一区东扩租金市场化落地开启实体市场价值回归之路,相信未来将在其他市场以更加灵活优化的方式推进,更好的支持公司的转型战略目标。

更新

盈利预测。

考虑到公司自

2018

年开始,地产结算收入及利润将有较大幅度的下降,而

市场经营业务保持稳健,

预计

2018-2020

年

EPS

各

0.21

元、

0.23

元和

0.26

元,分别同比增长

-2

2.94

%、

10.3%

和

13.6%

,其中

2018

年市场主业

EPS

为

0.17

元,地产

EPS

为

0.03

元。

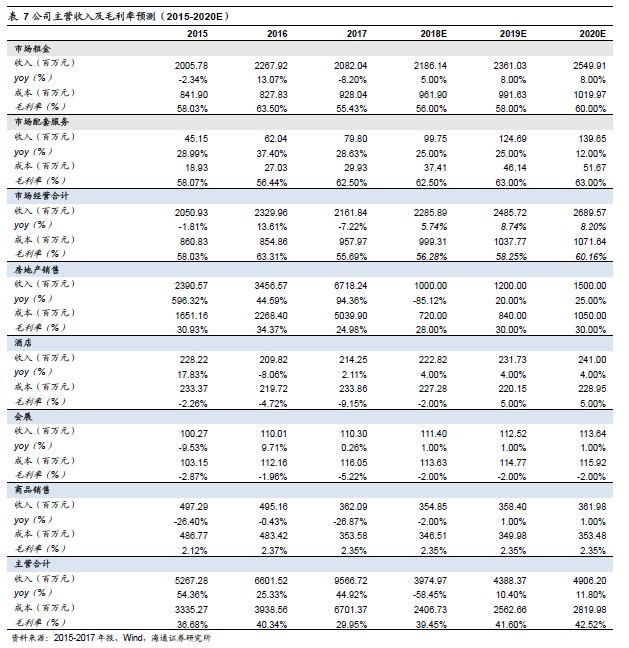

公司的盈利预测还包括以下主要假设(表

7

):

(1)

主营业务:预计

2018-2020

年市场经营收入各增

5.74%

、

8.74%

和

8.20%

,毛利率各

56.28%

、

58.25%

和

60.16%

,房产销售收入各增

4%

、

4%

和

4%

,毛利率各

-2%

、

5%

和

5%

;酒店和会展收入增速

1%-5%

左右,商品销售收入增速各

-2%

、

1%

和

1%

。

(2)

期间费用:预计

2018-2020

年销售费用率各

7.03%

、

6.85%

和

6.58%

,管理费用率各

24.32%

、

23.82%

和

24.16%

,财务费用率各

3.42%

、

2.32%

和

0.7%

;整体预计期间费用率各

34.77%

、

32.99%

和

31.44%

。

(3)

有效税率:假设

2018-2020

年维持在

26%-30%

左右;

(4)

暂不考虑其他重大资本开支

或非经常性损益。

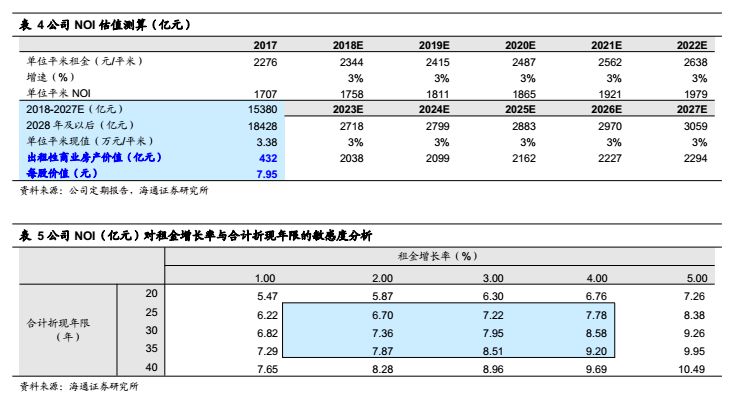

估值上,我们综合

NOI

与

RNAV

两种方面,考虑到公司业务经营属性,取

NOI

:

(1)

NOI

(表

4

和表

5

):主要以实体市场资产及中长期业务价值为依据, 按公司

128

万平米市场面积,假设租金在未来

10

年保持

3%

的年均增速,按

5%

贴现率测算,

NOI

估值给予目标市值

432

亿元,对应

7.95

元目标价,维持“买入”评级。

进一步,我们对租金增长率与折现年限做敏感性分析,取租金增速区间

1%-5%

,合计折现年限区间

20

年

-40

年,对应目标价区间

5.47

元

-10.49

元。

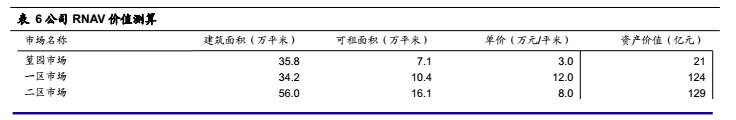

(2)

RNAV

(表

6

):我们按较保守的评估单价,给以一区市场

12

万元

/

平米、二区市场和一区东扩

8

万元

/

平米,其他市场均不超

5

万元

/

平米,测算公司

128

万平米的可租面积合计资产价值

558

亿元,扣减净负债(总负债

-

现金,

2017

年末)后公司价值

457

亿元,对应目标价

8.39

元。

风险提示

。

租金市场化进程的不确定性;外延扩张低于预期;地产销售确认的不确定性;义乌购发展、海外合作及拓展的不确定性。

近期重点研究报告