两地保险到底有什么区别?到底哪个更适合自己?相信是很多人心里的疑惑,今天就让我带你,直接从建议书入手,简单粗暴的分析一下:

小莉,27岁,不吸烟,职业女性。

请看友邦(AIA)香港很火的美金产品充裕未来和友邦(AIA)新加坡保费类似的美金产品建议书的比对(中文繁体为香港公司建议书,英文为新加坡公司建议书)

帮非专业人士比对一下要点:

请看具体细节

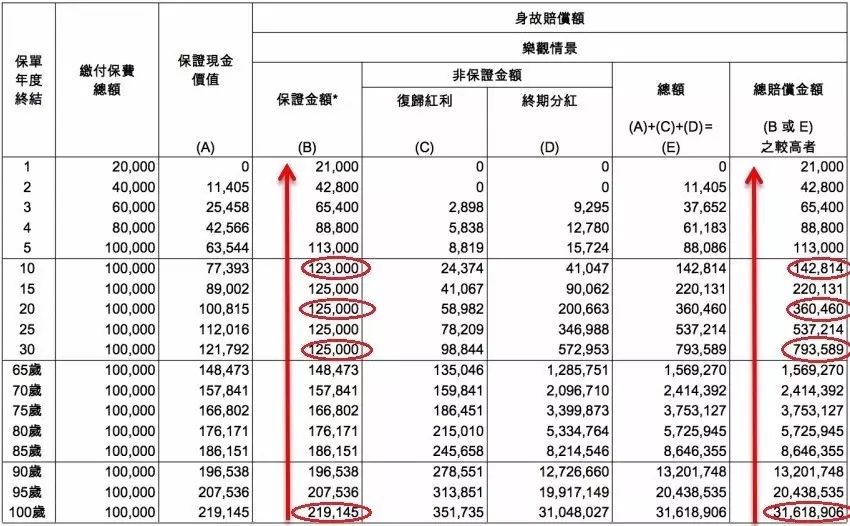

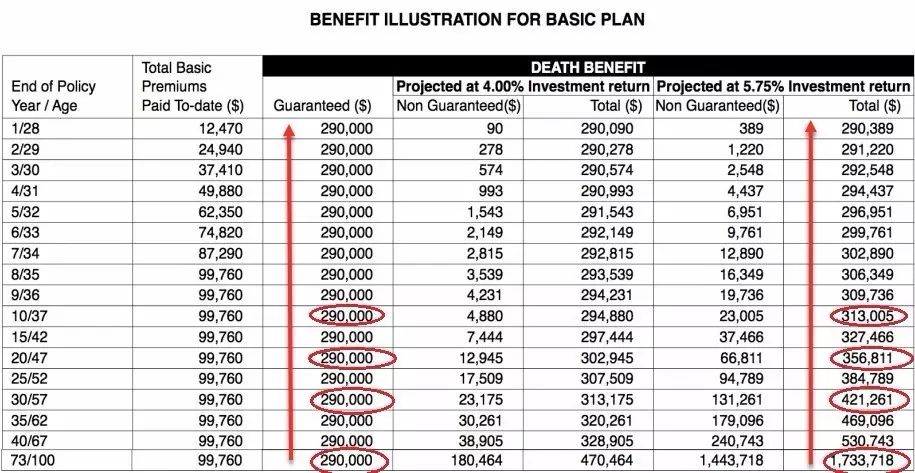

身故赔偿额比对 :

▲*(获赔偿总金额为 B 或 E 之较高者 因此看红箭头部分数据即可)

*以代表年限为比对

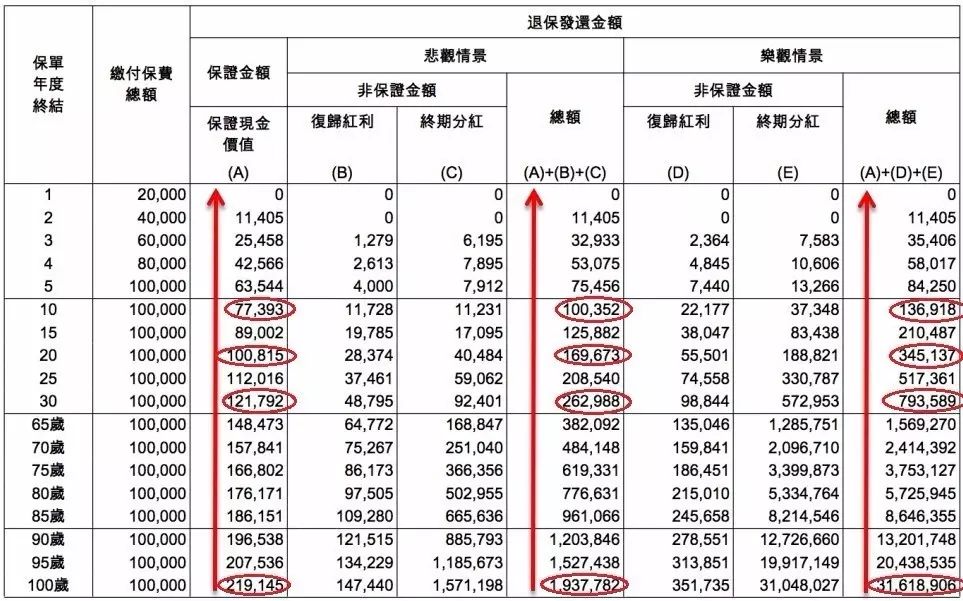

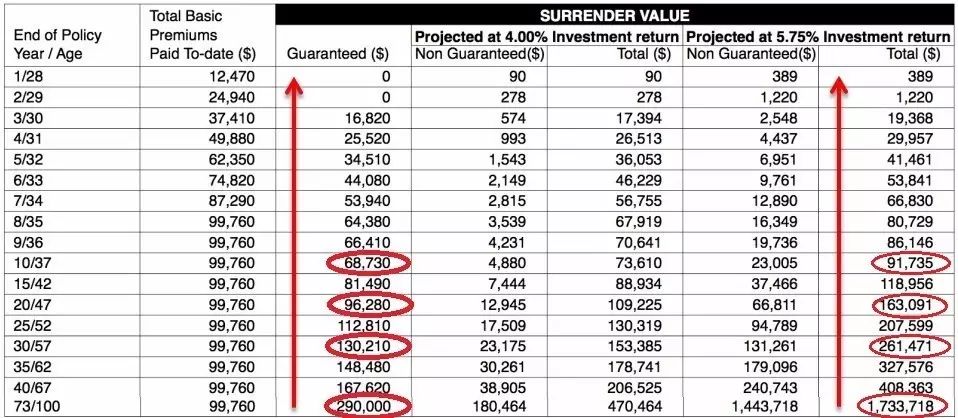

退保返还金额比对:

▲*(获返还总金额为 A 或 A + B+C 或 A+D+E 因此看红箭头部分数据即可)

*以代表年限,乐观收益情景为比对:

有人一定会有疑惑,这种分红险比对保证金额的意义在哪?为什么不直接比对悲观或是乐观情景(或新加坡4%或是5.75%的年化收益)预期金额?香港保险之所以如此火爆,相信很多人也是看中了建议书里,那非常可观的预期金额。

请大家看这样一句话:

☟☟☟

这是香港公司在建议书的说明里,明确写出的说明,不知道有多少人在购买时有被提醒过!非保障金额可能为零,也就是说,分红部分有可能一分也拿不到!这一点,哪里的保险都一样。这也是为什么,我一定要将保证金额,作为重点对比。允我在这里多一句感慨,保险这个行业,之所以受大众误解这么深,除了保险经纪有时会为了个人业绩略有欺瞒,也不排除部分公众的得益心理。

只是想提醒大家,保险公司毕竟不是做慈善的,请不要对过高的预期收益,抱有太不切实际的幻想。同时,请自行对保单合同进行二次信息确认,有疑问及时联系经纪。哪部分一定会拿到,哪部分可能一点都拿不到,经纪人没有告诉你,合同里一定会写的清清楚楚。

通过以上对比我们可以看出:新加坡保单,缴费年限相对较长,年均缴费额度较少,保障更高。但是从分红角度看,在巴菲特最为推崇的“复利效应”下,香港保险的优势,被时间放大,新加坡完全输给香港。

因此新加坡保险,更能满足需求稳定保障的顾客,而香港的保险,适合有一定风险承受能力,且更看重收益的顾客。

香港保险优势:

1 、香港暂时可以接受持有港澳通行证的内地游客在港中国银行开户,只需要预存一万港币即可,后期保费支付可以通过境内网上汇款的方式解决,保费支付与后期理赔更方便。

2、 同种分红型保险,香港保单更有优势,分红类保单香港的预期收益目前的确是高于新加坡的,值得一提的是香港的房价平均增幅每年也是高过新加坡的,关于分红这个和政府的条规有关,保险公司本身也会被束缚。

3 、在中国长期生活的人可以考虑在香港买健康医疗类保险,或者风险承受能力强点买投资回报类保险。

香港保险弊端:

1 、香港近年来风波不断,政治经济等方面受到大陆的干预和影响越来越多。再加上一国两制2048终到期,不稳定因素多,局势难以预测。对比之下,新加坡是独立国家,很多人要到海外买保险,求的不是回报,而是分散风险、财产安全。因为目前按照中华人民共和国宪法,国家体制依然是共产主义,国家有权利无条件没收任何人的财产。

2 、香港将国内人士归为高风险区,保费与本地人不同。

3 、保单方面,一般香港保单都会将很高的预期回报率写在建议书里,而这种做法在新加坡这边是不允许的,新加坡为防止误导客户,所有的预期回报率,新币最高都是4.75%,美金的最高有5.5%和5.75% 。香港在2015–2016年间 ,很多分红型储蓄产品收到投诉,就是因为实际回报率和预期回报率差很多。

新加坡保险优势:

1 、新加坡金融管理局对于保险公司和保险经纪管理相当严格,一般计划书或合同上不会超过4.75%-6%的回报率。同时,每份保单的运营成本及过去三年公司基金的投资回报率及管理费都是要向大众公布的。

2 、由于地理环境因素,同种类型的重疾人寿型保险,新加坡保单更便宜。另外关于大病类保单新加坡的保障的确目前是优于香港,比如早期类保障,很多新加坡保险公司已经支持100%赔付,而香港的大多数保险公司还在跟进当中。

3、 游客可以购买的产品,保费与本地人无差异(除特殊住院险外)。

4 、新加坡政府对本地从业者要求严格,从业者必须持有大专以上学历,通过至少4门相关知识考试,以及政府对其背景调差后,才可以正式入职。公众可以在新加坡金融管理局官网查到任何一个新加坡保险从业人员的信息,公开透明。

5、 持中国护照的新加坡PR,或持有EP,SP 在新加坡工作者,需要按年缴税者,保险可以减掉保额7%或保費的100%的税,封顶是$5000一年。(不过意外保险及医疗保险不可计入,只有人寿保险(包括WholeLife Insurance或Term Plan)可计入)。

新加坡保险弊端:

1、 单单持有中国护照,旅游签证,港澳通行证的大陆人士,购买境外保险时需注意:由于中国大陆银行现不接受境外(港澳也算境外)各种以保险,证券为由头的电汇;并且收支票需要手续费,且等待期为30-45天;超大额支票需配合调查是否为洗钱。以此为前提,在购买地是否有银行户口成为首要且关键性因素。而新加坡本地银行,不接受持有旅游签证的,且购买较小金额保单的游客,在银行开户,直接导致后期理赔,缴费程序繁琐。

2 、由于保单受新加坡法律保护,因此很多公司的合同,只有英文,保单理解和信息的二次确认较为困难。

除以上因素外,还有人在到底是买重疾险还是分红险还是有困惑。很简单“保重疾,轻投资”。先买重疾险,还有闲钱再买分红险。

有人说这样岂不是要香港新加坡两边跑?我倒是觉得,所谓保险,不就是为了防范各种各样未知的,预期外的风险吗?防御风险最好的方法之一就是分散。

如果是从理财方面考虑问题,千万不能只看收益,还要衡量下流动性以及自身的需求。

慕名国际是集保险评估,信托服务,投资理财,留学移民及相关行业为一体的综合型,国际化专业咨询服务公司。作为新加坡本土公司,慕名国际秉持“一切为了客户,一切源于服务”的服务理念,坚持以为亚洲华人提供高质量的生活咨询服务为己任,全力打造诚信,高效,专业的一站式服务。

本公司现与本地友邦(AIA)公司经验丰富的经纪人合作,专注于完善客户体验,解决购买本地保险会遇到的所有问题。同时公司有优秀专业的保险顾问,为您的一份保单,提供双重保障!

1 、可以协助持有旅游签证且购买大额保险的游客在本地银行开户。

2 、公司配有专业翻译,资深经纪人,专业保险顾问。解决全英文保单,难以看懂的问题。

3 、帮助购买中小额保险的客户开通双币种银行卡,在国内轻轻松松支付保费。

4 、以上服务,全无额外费用。

福利?怎么可以没有!

福利一(针对本地公民、PR):

现公司正式与Parkway East Hospital,Mount Elizabeth Novena,Mount Elizabeth Orchard,Gleneagles Hospital合作,推行CASHLESS 服务(住院无需预付押金,出院无需结清账单)。紧急时刻及时享受便捷服务,解除后顾之忧。

福利二(针对新晋宝妈):

有考虑会在以上四间私人医院生宝宝的宝妈,会免费获得Baby Care 和 Family Care(全家一年免费意外保险)的保障计划。

福利三(针对全体有意愿购买保险的客户):

目前部分人寿险首年保费可享有八折优惠!重疾险首年保费可享有七折优惠!同时购买任意保险可免费享有AIA Vitality 一年会员资格!日行7500步,各种Voucher(Uber, Starbucks& Cold Storage)任性拿!

针对高净值客户:

有新加坡本地私宅,且无贷款无抵押者,可不用额外现金即可购买保额SGD2,000,000左右的保单,您知道么?

怎样用不到8万美金的现金,购买保额100万美金的保单,您了解吗?

无论您是有新加坡身份,还是仅仅持有中国护照;无论您对新加坡保险有兴趣,还是有疑惑,您都是我们服务的对象。欢迎您加我们专业顾问微信号:MUMING-IN 或发邮件至[email protected]咨询。

此文观点及言论只代表作者本人,如认识不足或有误,欢迎批评指正。有些观点可能会影响部分同行利益,在此小编只想说,顾客最终决定向我们买保险,是出于完全信任,希望我们做的事可以对得起自己的良心,对得起这份信任。