三生制药(1530.HK)头顶多个第一光环,2013年大股东娄竞联合小伙伴中信从美股私有化之后,2015年中在港股IPO,公司融资52.39亿港币,中信卖老股套现11亿港币,随后震惊业界的大手笔62.9亿人民币+购股权收购中信国健,作为2015年医药行业百强公司中唯一的生物医药公司,还是个大票,市场关注度一直不低,但是收购的重磅在研药物赛普汀和健妥昔撤回后,节奏就跨了...

前些天,一份更改股权激励的公告一把拉了7.6%,这就有意思了,三生国健(前中信国健)并表后,要消化这个盘子需要一段时间,短时间内难再有大新闻,在这个时间点,值得好好梳理下应该如何看待当下的三生制药?

▌一、会资本运作的管理层

翻开三生的发展历史,回到故事开始之初,就不能不提一代目:娄丹,1961至1993年,在沈后军事医学研究所工作,在微生物学、免疫学、遗传学等专业领域很有造诣,先后获得过军队科技进步奖12次,憋出了些当时牛逼闪闪的技术,但技术转让也转不出去,科研成果没办法商业化...憋得不行最后1993年就自己出来找了小伙伴一起成立了三生制药。

创始人中就有现在的董事长,二代目:娄竞(娄丹儿子),1989年娄竞赴美留学,在纽约FORDHAM大学攻读分子及细胞生物学专业的硕士、博士学位。1994年开始,在美国卫生总署(NIH)进行博士后研究工作。随后主导了特比澳的研发,在他的推动下,三生在2007年成功实现纳斯达克上市,成为第一家在纳市IPO的中国生物制药企业,IPO超额认购达25倍,总融资额达1.23亿美元,是当时美国规模最大的生物科技IPO企业之一,当时打的旗号可是“中国安进“。

随后故事的发展就是常见的混不好的中概股的节奏了,三生制药上市后股价一直表现平平,股价长期低迷,至2013年5月退市时的股价16美元/ADS,与5年前IPO的发行价基本相当。2012年9月以三生制药CEO娄竞为首的财团开启了私有化交易退市的进程,金主就是中信资本,而且还找中信银行借了1亿美金...用娄竞的话来说:“如果你的销售额5年间增长5倍,利润也翻了5倍,但是股价还是与5年前的一样,你会不会想退出?”想肯定都是的啦,但是这个走势,某种程度上,也说明了当年的IPO有多成功,卖了个好价钱。

2015年6月,美国纳斯达克退市两年后,三生制药在港交所挂牌上市,发行价9.1元/股,首发+超额配售5.75亿股,融资52.39亿,同时中信资本卖了1.21亿的老股,套现11亿,IPO的联席保荐人是:中信、高盛、大摩,请注意,这里又是中信的小伙伴出现了。

在美股退市后,三生开启了并购模式,2013年并购意大利斯通,进入欧洲市场,2014年并购赛保尔生物获得低端促红素产品线,2015年7月以5.3亿元人民币收购了浙江万晟的全部股份,切入化药领域,随后,就是这几年的重头戏:收购国内生物制药的另一个巨头,当年对标的选手,中信国健,联想到此前的私有化、IPO等一系列运作中中信的身影,能拿下中信国健,很难说没有中信小伙伴在顺水推舟。看看当时中信开出的条件:不接受联合受让主体,意向受让方不得采用委托或信托等方式参与受让;并且意向受让方或其全资控股企业需属于生物医药、生物工程产品等行业,截至2015年6月底公司经审计净资产不低于50亿元。有意思的是,三生制药2015年中报净资产为51.8亿元。

自2015年11月至2016年4月逐步收购中信国健股权,共计97.78%,后更名为三生国健,总代价63.28亿元人民币+购股权(约为24倍2016年市盈率),中信国健是国内单抗行业研发和生产的龙头企业,上市产品有自身免疫疾病的益赛普和用于抗器官移植排斥反应的健尼哌,还有强劲的研发管线:赛普汀、健妥昔、益来瑞等,在生产方面,现有产能年产8000升,试运行年产3万升生产线,将来投产后不仅能完成自身产能需求,还能提供对外CMO业务,不止体量中国最大,也是从细胞系、培养基、原液到制剂(多种剂型和规格)的全球最完整生产线之一。

从美股退市,到并购做大资产二次上市,到圈钱并购中信国健,几年过去,围绕生物制药,已经打造了完全不一样的,更具有想象力的三生制药,管理层的产业资本运作能力是无容置疑的,然而大规模并购带来的问题就是财务压力激增,有息负债从去年末的4.05亿增长到2016Q2的35.44亿,资产负债率从美股退市时的15%激增至2016Q2的44%,相比下更猛的是商誉及无形资产的增长,从退市时的6000万激增到2016Q2的58.7亿...直接占了总资产的54%...这还不包括下半年1亿美金和阿斯利康的药物权益收购。

所以这逆天的商誉,就是当下三生潜在的最大的不稳定因素...

▌二、管线梳理

既然是药企,管线还是要过一遍的,在这几轮收购后,拥有50多种药品,主要涵盖肿瘤科、肾科、皮肤科、自身免疫性疾病这四大领域,建立了3大平台:中信国健的单抗平台、浙江万晟的化药平台、三生的EPO+TPO平台,上市产品中,真正影响业绩的就三大品种:特比澳(TPO)、益比奥(EPO)和益赛普。

1、特比澳(TPO)

特比澳(TPIAO)是三生制药的专利产品,国家一类新药,自2006年推出后一直是世界上唯一的商业化生成素产品,也是中国唯一获批的重组人血小板生成素产品。它的两个主要适应症是为化疗引起的血小板减少症(CIT)和免疫性血小板减少症(ITP)。重组人血小板生成素产品为二线治疗名单的首选推荐,并推荐于部分急救情况下用作促进血小板生成的药物,2015年特比澳在血小板减少症治疗用药市场中占据了41%的份额。目前,特比澳的大部分销售来自公司销售团队所覆盖约12%的医院,还有比较大的扩容空间,同时正计划于美国、印度及墨西哥进行特比澳临床试验。

2016年Q2,特比澳销售额约人民币4.05亿,比增37.4%。潜在的竞品是安进公司研发生产罗米司亭和葛兰素史克研发生产的艾曲波帕。目前有两家国内企业按照生物仿制药申报:齐鲁制药(2013年11月)、山东泉港药业(2014年12月),总体来讲,特比澳的竞争根据是相对较好的,也难怪公司在财报中第一位出来讲。

2、益赛普

益赛普是国健于2005年推出的肿瘤坏死因子TNFа抑制剂产品,是第一个在内地上市的依那西普产品,主要用于治疗类风湿关节炎,也可用于治疗强直性脊柱炎和银屑病,2016年Q1占64%的内地市场份额。由于益赛普是国内第一个被市场接受的国产依那西普的生物类似药,且价格比进口药物优势明显,已形成较为稳定的市场格局,而作为治疗风湿性关节炎或强直性脊柱炎的产品,病人需要长期注射,具有稳定的需求。

2016年Q2益赛普实际销售额为4.46亿人民币,比增16.5%,还不错的疗效,有竞争力的价格,在没有革命性的产品迭代或者大规模的仿制药上市之前还是hold得住,但风湿这个不立刻要命的病,知晓率低、就诊率低、治疗率低,大众观念短期也难有大的改观,综合来看,维持稳定增长还是可以预期的,但要再爆发有难度。

3、益比奥(EPO)

益比奥,EPO是通常在肾脏中产生及激活的一种自然生长因子,能够调节红细胞的生成。rhEPO是一种提升EPO浓度的替代蛋白疗法,它的三种主要适应症为:治疗慢性肾病(CKD)引起的贫血症、

化疗引起的贫血症(CIA)、外科围手术期的红细胞动员。目前国内有多家公司在生产销售,但益比奥的市场份额依旧占据首位,在收购深圳赛保尔生物制药公司,获得了另一款低端的重组人促红素产品(赛博尔),增加公司产品的覆盖率,此外,考虑到招标降价的影响,在降价幅度较大的地区,公司可以利用赛博尔代替益比奥去招标,从而维护益比奥的价格。

2016年Q2,益比奥+赛保尔销售额为3.88亿人民币,比增1.1%,其中益比奥销售3.47亿,比增-5.6%,赛保尔销售0.41亿,比增151.7%,整体来看,益比奥面临降价压力较大,而且竞争压力比较大,现有的产品线,能稳住就很好了。

三个上市大品种综合来看,一增,一稳,一平,基本盘还不错~起码看不到非常致命的bug~但是这个盘子是撑不住这个估值的,还是得看在研管线顶不顶得住~

4、在研管线

按照老规矩,短期内没有业绩支持的预期都是耍流氓,so,没过三期的都不算,三生的管线很多都是比较前期的,推进到三期的比较少,市场最关心的就是并购中信国健时收进来的重磅新药品种:

赛普汀:曲妥珠单抗,原研罗氏,赫赛汀,巅峰时期突破60亿美金,主要治疗乳腺癌。

健妥昔:利妥昔单抗,原研罗氏,美罗华,销量突破70亿美金,主要治疗淋巴瘤,白血病及自体免疫缺陷。

两个都是超级重磅,自然国内要仿的药厂也是多了去了,这种竞争格局下,谁抢到首仿,谁先把市场铺开就显得极其重要了,这种项目,投入的研发费用就是天文数字,像曲妥珠单抗进度第二快的复宏汉霖,光购买对照药一项就要花费数千万元。

然而,在临床自查中,赛普汀和健妥昔没顶住,撤回了...

这是个悲伤的故事...

▌三、如何看待?

基本信息梳理清楚后,是时候思考几个关键性的问题:

1、撤回的影响究竟有多大?

把操盘手和盘面都梳理了一遍之后,现在的管线,加上增加的财务成本,业绩做到的稳定增长就很好了,预期变化的关键点就在赛普汀和健妥昔的,这两位大哥在收购的过程中是挂钩购股权的,三生给中信泰富发了1.25亿股购股权,行权价9.1元/股,60%挂钩赛普汀在2016年9月30日以前拿到药品注册批件及新药证书,40%挂钩健妥昔在2017年12月31日前拿到药品注册批件及新药证书,目前的进度来看,60%已经没了,中信很忧伤...

另一方面,由于现在整个药物审批是从严且加速,在这一波临床自查撤回之后,其实是把之前的先发优势抹平了,加速审批又加速了所有在研药企的进度,这样一进一出,其实就是把首发的领先优势的窗口期给压缩了,新药上市的竞争环境就远不如之前的好了。

那这样往回看,三生收购国健始于2015年,那个时候整个政策环境跟现在完全不一样,给的产品估值模型必然不符合现在的政策环境,看给中信的购股权就知道原计划研发的进度是怎样的了,现在关键性的产品撤回,政策环境的变化是否需要对账上58.7亿的商誉做减值测试了?

其实,在这种时候,果断出手清理商誉释放财务压力是最明智的做法,大环境变了,顶住压力硬抗,压力只会越来越大,将来再释放的时候就惊天地泣鬼神了,做企业还是要顺势而为的,何况这个还不是现金科目,洗洗更健康,大力出奇迹啊~

2、股权激励为何改?

2016年9月,推了一个购股权计划,2000万股,行权价9.1元/股(IPO价),承受人是一个暧昧不明的信托,公告披露信托的咨询委员:“会不时提名之受益人可能包括本公司董事、主要行政人员或主要股东或彼等各自之联系人”,这就暧昧了,操作空间很大,很大...

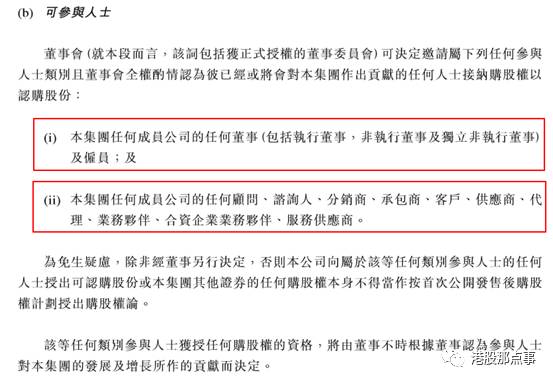

随后,股价持续低迷,期间公司引入了一个牛逼闪闪的研发总裁兼首席科学官朱祯平,紧接着在2017年2月7日,公司公告注销2016年9月的购股权计划,同时推出新的股权激励方案,2000万股,行权价7.62元/股,明确披露的是几个董事分了264万股,其他的承配人未披露,为此去找了当年IPO文件中,股权激励的授予范围,很不幸,是那种理论上可面向所有人的条款。

IPO后,公司股价在并购中信国健的支持下上升过一波,刚好,IPO价格,旧股权激励,旧并购对赌期权价格都是9.1元/股,那在这个时间点下调股权激励价格(下调16.2%)不外乎以下可能:1)已经知道9.1元/股短期内上不去,所以起不到股权激励效果,撤回搞到军心不稳,还是改改吧;2)知道进度比较好,趁着股价回调,再往下调一点,搞票大的。结合上文对赛普汀和健妥昔的判断,那(1)的可能性就比较大了...

3、中信够不够坚定?

在整个三生的资本运作的过程中,中信几乎是全程参与各个环节了,包括最后推动中信国健的收购,目前还是牌面上的第一大股东,那巨大的陨石坑来了,现在的持股主体是个基金,不知道存续期有多久,从私有化到现在也有些年日了,基金不是产业资金,有进总有出,当年在IPO的时候就已经退出了11亿,那剩下的会作何打算?

是坚定的二把手,钱管够,管理层放开搞,换个新马甲继续站台;还是盆满钵满,劳燕分飞,转身离开...在中信在中信国健那个项目上已经算退出了,那这个呢?所以这笔钱的性质就是个巨大的变量...还是娄总为首的管理层大手一挥,一把把货都接过来...

▌结语:

重磅撤回,变更股权激励,这两个的答案都在年报,怎么都绕不过去。

年报更重要的是这波究竟洗不洗澡,洗得干不干净了。

至于中信的货,也是一样,洗洗更健康,毕竟流水不腐,户枢不蠹。

古语有云:洗洗更健康,大力出奇迹!

底子还在,敢用力洗,就敢用力上。

利益声明:本文内容和意见仅代表作者个人观点,作者未持有该公司股票,作者提供的信息和分析仅供投资者参考,据此入市,风险自担!

·END·