并购汪研究中心,专注并购市场研究;

公众号并购汪,并购领域第一自媒体;

并购汪社群,高端人脉与价值分享平台;

添加微信ibmawang2为好友,点击上方加关注↑↑

史上第一大与第二大对比分析,光大银行CB不设有条件回售条款,类似设计的中行转债依然转股退出,最高回报率90%!

重磅!并购汪2017年度个人会员、社群2.0及并购汪市场观察!

更多详情请点击:《

并购汪2017年度个人会员及社群2.0

!

》

购买个人会员,加入社群2.0或购买市场观察报告

请添加汪老师(binggou_wang)为好友或电话联系:18519667158。

再融资新政发布后,并购汪研究中心迅速举办线上直播活动,为社群群友及会员们讲解了再融资新政对市场的影响,以及市场有可能发生的变化。当时不少参与的听众积极提问,尤其想听小汪@并购汪讲解可转债。可转债会成为上市公司的热门选择吗?

今天小汪@并购汪打算为大家讲讲最近发行的光大银行300亿可转债。小汪@并购汪发现,这可是7年以来发行的最大可转债。目前,光大银行的可转债成为了史上第二大可转债,仅排在中行转债后面。

其实这两个转债还是有不少相似之处的。要知道,最终中行转债的投资者获得转股退出,最高的转股回报率约90%,结局圆满。

可转债

可转债是指可转换为发行人股份的债券。投资者持有可转债,可以选择将债券按照事先约定的转股价格转为发行人的股份,也可以选择将债券持有至到期,获得本金和利息。假设债券持有人选择转股,则债券转成的股份为发行人新的股份,因此发行人的总股本会增加。

无论是对发行人还是对投资者来说,可转债都是一个比较好的品种。

对发行人来说,可转债未来有转股的可能性。债券转股之后,发行人的负债率可下降。一般来说,A股上市公司发行的可转债利率不高,甚至可能不到1%。因此发行可转债对于上市公司来说为低成本的融资方式。

对于投资者来说,可转债具备了“保底收益+向上弹性”的特征,具有不错的配置价值。A股可转债采取“T+0”的交易机制,投资者在二级市场上买入可转债,当天就可以卖出。投资者投资可转债的收益来源有以下3种:(1)债券价格上涨,卖出债券获得收益;(2)正股价格上涨并且大幅高于当期换股价格,将债券转股并卖出股份可获得收益;(3)将债券持有至到期,获得本金与利息,可获得保底收益。

但总的来说,可转债市场不大。从1998年至今,WIND可以统计到发行的130支可转债,发行总额合计为3,666.72亿元。这和可转债的发行条件较为苛刻有很大的关系。

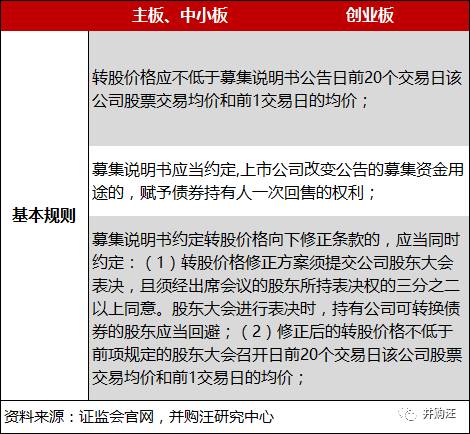

2006年修订的《上市公司证券发行管理办法》对可转债的发行作出了规定,2014年发布的《创业板上市公司证券发行管理暂行办法》对创业板上市公司发行可转债作出规定。更细的规则包括:2008年颁布的《深交所可转换公司债业务实施细则》、2012年修订的《深交所股票上市规则》、2013年修订的《上交所股票上市规则》。

对于主板和中小板上市公司来说,发行可转债的财务指标较为严苛,比如说最近3年ROE大于6%,最近3年可分配利润不低于债券1年的利息。主板、中小板上市公司发行可转债还有规模限制,发行规模不能大于最近1期末净资产的40%。而对于创业板上市公司来说,发行可转债必须满足连续2年盈利、最近一期末资产负债率大于45%的条件。

因此,发行可转债更像是给A股好学生的特别“奖励”。

今年2月17日,再融资新规发布。有社群群友问小汪@并购汪,再融资新政之后可转债是不是迎来发展机会?小汪@并购汪认为,确实有这种可能性。

首先,市场原本主流募资手段为定向增发,而再融资新规使得定增的优势下降。根据新规,上市公司进行定增的时间间隔起码18个月、定增规模不得超过发行前总股本的20%(相当于是总市值的20%)、定价基准日只能是发行期首日(相当于市价发行)。这三方面的规定极大地削弱了定增的优势。

根据创业板发行证券的规定,创业板上市公司市价发行可以没有锁定期。但是最近传闻创业板上市公司被窗口指导,即使是市价发行也要锁一年。

其次,再融资新规之下,上市公司发行可转债不受“间隔18个月”时间限制。也就是说,假如上市公司之前进行过增发、配股、定增募资,18个月内可以通过发行可转债募资。

今年1月,证监会发言人已在新闻发布会上指出,应解决上市公司融资结构失衡问题,可以“发展可转债”。

有句老话说,老天关上一扇门,同时会打开一扇窗。虽然非公开发行受到限制,但对于A股上市公司中的“优等生”而言,还可以通过发行可转债的方式募资,解决正常的融资需求。

光大银行300亿可转债

光大银行目前总股本467亿股,总市值约为1800亿元,动态市盈率为6.3倍,市净率为0.87倍(对应2015年末净资产2,240.47亿元)。

按市值计算,光大银行在25支银行股中排行第11位。按市净率计算,光大银行排行第21位。光大银行在2014年、2015年、2016年前三季度的归母净利润分别为288.83亿元、295.28亿元、244.37亿元。

2016年6月7日,光大银行通过董事会决议,拟公开发行可转债,发行总额不超过300亿元。本期可转债的募资用途为:用于支持未来业务发展,在可转债转股后按照相关监管要求用于补充本行核心一级资本。

光大银行是一家银行,在巴塞尔协议III之下,有保持资本充足率的压力。根据《中国银监会关于实施过渡期安排相关事项的通知》(银监发〔2012〕57号)的规定,在2018年之前,国内商业银行的核心一级资本充足率、一级资本充足率和资本充足率需达到7.5%、8.5%和10.5%。而光大银行在2015年底的核心一级资本充足率、一级资本充足率和资本充足率分别为9.24%、10.15%和11.87%。预计光大银行未来发展业务之后,资本充足水平会有较大压力。

在准备发行可转债的同时,光大银行还在推进优先股发行事项。可见光大银行的募资需求是比较大的。光大银行本身是老牌蓝筹股,财务指标较好,净资产较高,因此发行可转债募资是较为理想的选择。

光大银行的日线图如下:

光大银行发行可转债的事项获得核准,并于2017年3月15日发布了《可转债募集说明书》。

本期可转债条款如下:

发行总额:

300亿元;

票面金额:

每张100元;

期限:

2017年3月17日至2023年3月16日;

利率:

采取累进利率制;第一年为0.2%、第二年为0.5%、第三年为1.0%、第四年为1.5%、第五年为1.8%、第六年为2.0%;

初始换股价格:

4.36元/股(不低于募集说明书公告之日前三十个交易日、前二十个交易日均价);

转股期:

发行结束之日满6个月后的第1个交易日起至可转债到期之日止;

下修条款:

存续期内,如果正股连续30个交易中有15个交易日收盘价低于当期转股价格的80%,发行人董事会有权提出转股价格向下修正方案并提交本行股东大会审议表决。修正后的转股价格应不低于审议上述方案的股东大会召开日前30个交易日、前20个交易日和前1交易股票交易均价,同时修正后的转股价格不低于最近一期经审计的每股净资产和股票面值;

赎回条款:

转股期内,如果正股连续30个交易日内有15个交易日的收盘价不低于当期转股价格的130%(含130%),发行人有权按照债券面值加当期应计利息的价格赎回全部或部分未转股的可转债;本期债券未转股余额不足3000万元时,发行人有权按面值加当期应计利息的价格赎回全部未转股的可转债;

到期赎回条款:

债券期满后五个交易日内,发行人将以本次发行的可转债的票面面值的105%(含最后一期年度利息)的价格向投资者赎回全部未转股的可转债;

回售条款:

被证监会认定为改变募集资金用途的,可转债持有人享有1次按面值加上当期应计利息的价格向公司回售其持有的部分或全部可转债的权利;

信用评级:

AAA级,评级展望稳定;

担保情况:

无。

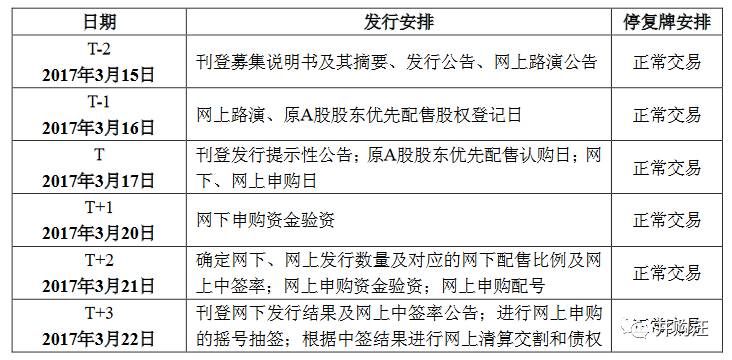

(1)3月15日:刊登募集说明书,确定初始换股价格为4.36元/股

(2)向原股东优先配售;网上、网下发售

按目前可转债的监管要求,可转债不必强制规定向原股东配售。但已发行的大部分可转债均设置了向原股东优先配售的规定。光大银行发行的本期可转债也规定了需向原股东优先配售。

这里说的“原股东”,指的是在2017年3月16日(原股东优先配售股权登记日)登记在册的股东。配售原则为每股配售0.753元面值的可转债;每1手为1个申购单位(每1手为1000元)。

向原股东优先配售之后,余额部分(含原股东放弃认购部分)应在网上向社会公众投资者发售、并在网下向机构投资者发售。社会公众投资者的申购下限为1000元,上限为6亿元;机构投资者的申购下限为1亿元,上限为24亿元,申购的保证金为申购金额的10%。

值得注意的是,原股东优先配售认购日、网上申购日、网下申购日是同一天,均为2017年3月17日,也就是说明书中的“T”日。

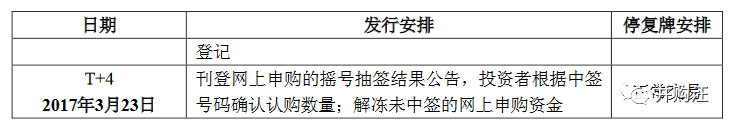

(4)3月23日:发行结束

根据公告:

-

原股东合计认购了本期可转债127.79亿元,占发行总量的42.60%;

-

一般社会公众投资者在网上合计认购了可转债0.27亿元,占发行总量的0.09%,中签率为0.50%(申购金额为53.20亿元);

-

机构投资者在网下合计认购了可转债171.95亿元,占发行总量的57.32%,配售比例为0.50%(申购金额为3,439.50亿元)。

并购汪点评

本期可转债的一大特点在于,回售条款对债券持有人的保护力度较弱。

回售条款指的是,当某种特定条件被触发后,债券持有人有权将持有的债券以约定的价格回售给发行人。回售权是属于债券持有人的。条件被触发后,债券持有人可以选择回售债券,也可以选择不回售债券。

在可转债的条款制定中,假设回售条款对债券持有人的保护力度大,那么就意味着对发行人的“惩罚力度”较强。

小汪@并购汪举一个假想的例子。假设上市公司A发行的6年期可转债初始换股价格为10元/股,利率为每年0.5%,而回售条件规定:在债券发行后的第3年到第6年,如果(连续20个交易日)正股估计低于当期换股价格的70%,债券持有人可将债券回售,回售价格为债券面值(含应计利息)的110%。

也就是说,在第3年之后,假设上市公司A的股价持续低于7元/股,债券持有人可将债券回售给上市公司,并获得额外10%的回报。

这可能是比将债券持有至到期更为有利可图的。这意味着债券持有人在股价下跌时反而获得更高的回报。这一回售条款对债券持有人的保护力度非常大。

一般来说,上市公司在制定严格的回售条款时,还会制定下修条款。比方说在这个例子里,上市公司A可规定可转债的下修条款为:连续20个交易日中有10个交易日正股价格低于当期换股价格的90%,发行人有权下修换股价格(在股东大会通过后)。按照监管规定,新的换股价格不低于前20个交易日均价和前1交易日收盘价。

假设上市公司A的股价跌到7元/股,而且董事会预感“连续20个交易日低于7元/股”的情形可能会被触发,那么可以提议股东大会下修换股价格。换股价格下修后,新的换股价格只要不低于7元/股就可以。假设新的换股价格就是7元/股,那么回售条款的触发条件就不能被满足了。

因此,假设某支可转债制定了有条件的回售条款,那么在回售期内,债券持有人的安全性是更强的。某支可转债假设同时制定了回售条件与下修条款,而且回售条款对债券持有人的保护力度更强,那么在回售期内,假设正股价格下跌,这支可转债的下修预期是比较强的。

A股可转债市场上出现过利用回售条款与下修条款博弈的情形。有社群群友称,这是可转债市场的一条“黄金定律”。

但光大银行发行的本期可转债并未设置有条件的回售条款。这对债券持有人的保护力度是较弱的。

本期可转债的回售条款规定,假设被证监会认定为改变募集资金用途的,可转债持有人享有1次按面值加上当期应计利息的价格向公司回售其持有的部分或全部可转债的权利。这是《上市公司证券发行管理办法》的硬性要求。光大银行本期可转债募资用途为“用于支持未来业务发展,在可转债转股后按照相关监管要求用于补充本行核心一级资本”。预计未来改变募资用途的可能性很小。

本期可转债的发行结果为:原股东认购42.60%,网上中签率0.50%,网下中签率为0.50%。

本期可转债的优先配售原则为:原股东每股可配售0.753元面值的可转债;每1手为1个申购单位(每1手为1000元)。

光大银行目前总股本为467亿股,那么原股东可配售的债券面值合计为351.65亿元,超出了债券发行总额。单个股东持股数量大约在330股以上,可获配1手债券(面值1000元)。