2016年12月以来,人民币受邀上了美元的敞篷车,一起去“游车河”。

由此,对美元的汇率一直保持了强势,从下面的周K线图看来,在2017年1月下旬和5月下旬,人民币有两轮明显的对美元的升值。

人民币对美元的中间价,从2016年最后一个工作日的6.9370元,升值到了今天(6月9日的)6.7971,幅度达到了2%。

要知道,这期间美元经历了一次正式的加息,而人民币没有。为了维持汇率,就必须保持中美之前的利息差,所以中国央行不断收紧流动性,造成市场真实利率的走高。

目前,中国的“加息”,已经造成了1年期同业拆借利率(4.4116%)显著超过了一年贷款基准利率(4.35%)。而各个银行为了吸引存款,存款利率也有20%到40%不等的上浮。贷款利率方面,有国有大银行的消费贷利率已经上浮50%。

所以,中国目前事实上已经进入加息状态,而且累计的力度不断在加大。

于是,一个对投资者来说非常重要的问题来了:人民币目前这种“舍命陪君子”的姿态,还能维持多久?随着美联储加息提速,并开始研究缩表,人民币何时会跟美元分道扬镳,重启新一轮贬值?

我的看法是,目前市场资金的紧张程度、利率的水平,其实可能已经接近上限,只是时间还不够久。中国经济有所谓的三驾马车一说,也就是投资、消费和出口。人民币的强势,最终必然影响到出口;而主要城市的房地产,已经开始在成交量上入冬。房子涉及到消费和投资,产业关联度极高。当房地产熄火,出口增长乏力,则经济的下行压力将重新显现。

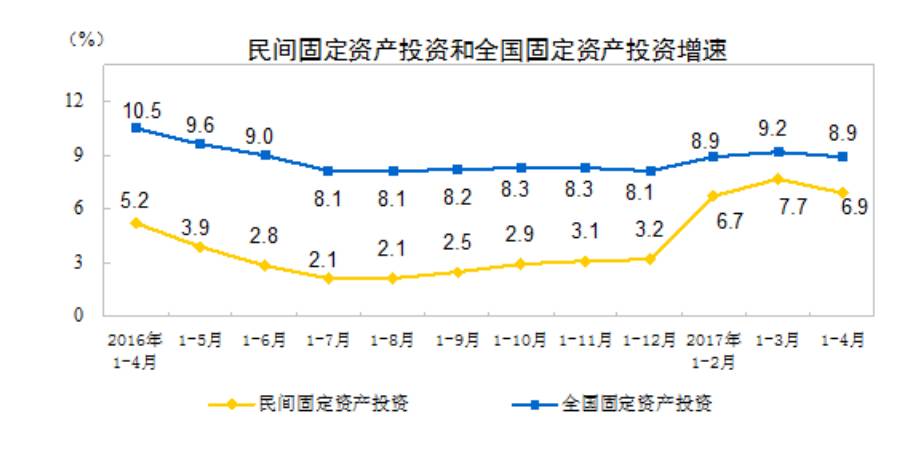

事实上,民间投资在4月份已经开始掉头,有再次滑落的迹象(见下图):

所以,2到3个月之后,经济下行压力会显著加大。当然,今年1到4月份地方政府卖了很多土地,卖了很多房子,完成全年GDP不成问题。但关键是:明年怎么办?

当经济下行压力显现的时候,地方政府和国企的“大基建+PPP”肯定会力度再次加大。但这仍然是在旧模式下“打转转”,会带来某种程度的国进民退。其实,现在民企杠杆率并不高,高的是国企。国企生病,最终结果是大家一起吃药(紧缩信贷)。

如果不出意料,美联储今年会有三次加息。6月中旬会有一次,12月之前还会有一次。而且四季度或许还会启动“缩表”(减少货币供应量)。所以,人民币陪美元“游车河”的浪漫行动,或许会在12月结束。美元兴致正浓,人民币这时候需要回宾馆睡觉了。

所以,人民币和美元分手的时间,大概是19大之后,最迟2018年两会之后。这期间,中国央行应该不会有正式的加息(CPI并不高),当然也不会有补充流动性式的降准(央行俨然已经弃用了“存款准备金率”这个工具)。流动性仍然通过PSL和MLF、逆回购等方式解决,而对利率的引导也通过上述等方式完成。

至于首套房贷,一线城市和强二线城市,最多提升到“普遍上浮10%”(个别行20%),“普遍上浮20%”难度较大。至于人民币的新一轮贬值,则有可能在今年11月或者明年3月之后重启,力度不会太大(美国仍然在干预),但有望在2018年见到7.2。

从历史来看,楼市完全入冬是个漫长的过程,有时候甚至迟到这一轮加息周期完成,下一轮加息周期启动(比如2014年)。

【本文为刘晓博原创作品,公众号转载此文时,需要在正文前署名,并同时转载文后的二维码,否则视作侵权。】