3月、4月的指数和板块行情特征,均反映出资金在填估值洼地,并意味着3月震荡的平台位置或已奠定了下一阶段行情的下沿位置。4月基本面的正向因素更多一些,在持续性暂无法证实也无法证伪的情况下,市场的表现已反映出资金更重视经济趋势而非弹性,更重视中长期趋势而非短期趋势。我们预计资金将在当前指数平台之上继续填估值洼地,4、5月相对收益或从周期股逐步转向消费股。

下一阶段行情的下沿位置或已奠定,资金将继续填估值洼地

3月、4月的指数和板块行情特征,均反映出资金在填估值洼地,指数震荡中板块之间并

未此消彼长,呈现典型的增量资金市场特征,我们认为这意味着3月震荡的平台位置或已夯实了下一阶段行情的下沿。4月基本面的正向因素更多一些,在持续性暂无法证实也无法证伪的情况下,上周的市场表现已反映出资金的逻辑与选择——更偏中长期而非短期、更重趋势而非弹性,这与当前A股估值位置仍在历史中枢附近(适用中长期逻辑)、经济结构转型仍在进行(弹性相对不重要)有关。我们预计资金将在当前指数平台之上继续填估值洼地,4、5月相对收益或从周期股逐步转向消费股。

行情特征:无论防守的3月还是进攻的4月第1周,资金都在填估值洼地

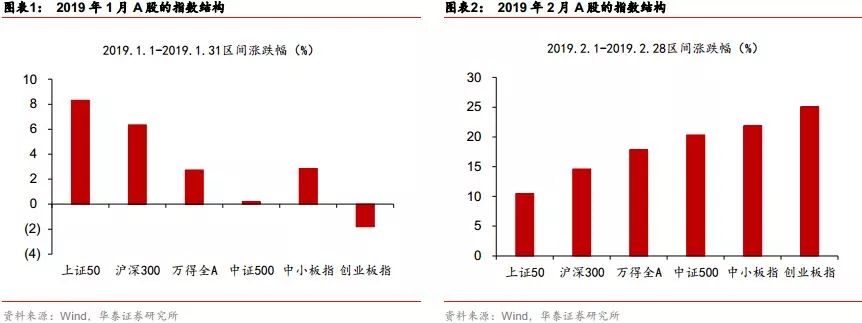

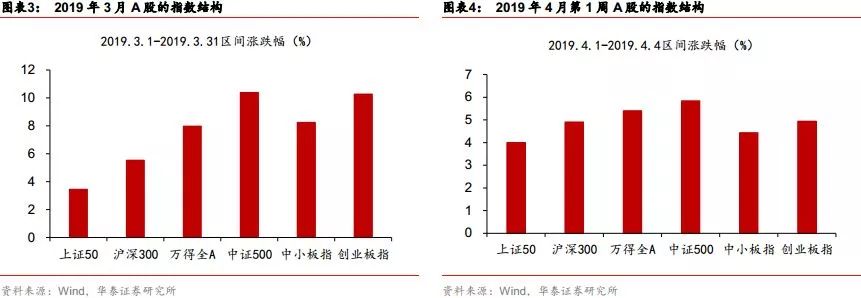

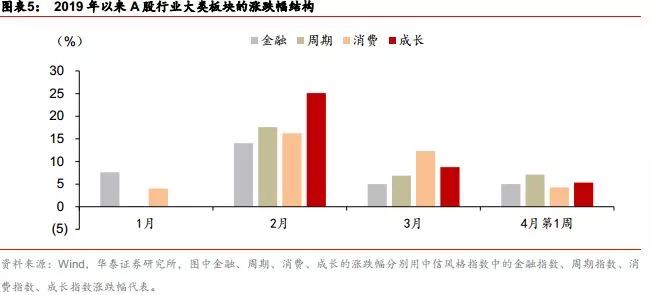

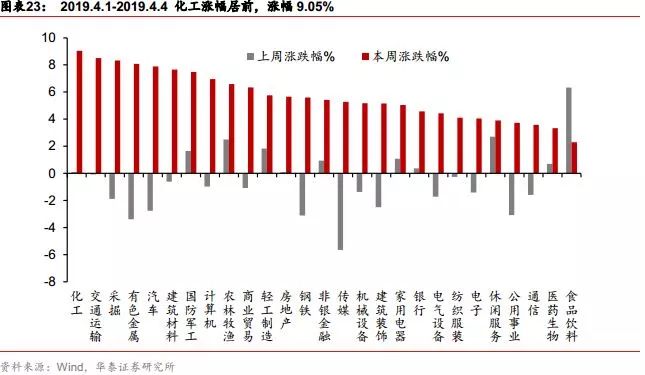

年初以来市场风格经历四次切换。指数:1月风格偏大→2月风格偏小→3月风格相对小→4月第1周风格相对大,但最近两个阶段中证500均跑赢主要指数。指数特征反映3月以来流动性和盈利两条逻辑线在纠结切换,资金更倾向于填中证500估值洼地。板块:1月金融第1,消费第2;2月成长显著跑赢;3月消费第1,成长第2;4月第1周,周期第1,成长第2。板块特征与指数相似,3月消费防守、4月周期进攻事实上均在填估值洼地。成长始终收益靠前,呈底仓配置特征,板块间并未此消彼长,呈增量市特征,我们认为这意味着3月震荡的平台位置奠定了下一阶段行情的底部。

股债关系:股强债弱+期限利差走扩=经济预期上修+流动性环境不差

3月以来的“股债皆平”局面被打破,转为“股强债弱”。3月底PMI数据公布后,10年期国债利率持续回升至3.26%以上,并推动期限利差走扩,经济景气度超预期+流动性环境不差,驱动A股继续上涨。我们预计当前央行货币政策可能优先关注经济情况,其次考虑货币市场流动性,所以在经济预期上修但持续性暂无法证实、也无法证伪的情况下,短期货币政策可能走平、利率环境或将维持。长端利率低位回升+期限利差走扩的环境下,A股估值总体受益,短期风格或将相对偏价值,创业板估值或将内部分化。

宏观高频:4月暂无证伪数据,中期趋势的预期战胜短期趋势和向上弹性

从流动性到盈利预期的市场运行逻辑转变之下,经济景气数据超预期对指数会产生正向影响:(1)3月PMI超预期,这一因素在4月底前可能暂不会证伪;(2)3月债券发行规模高于前两个月,意味着4月即将发布的社融数据可能较好;(3)4月增值税减税政策落地,效果将逐渐显现,所以当前时点来看基本面偏正向因素更多一些,在持续性暂无法证实、也无法证伪的情况下,上周的市场表现已反映出资金的逻辑与选择——更偏中长期而非短期、更重趋势而非弹性,这与当前A股估值位置仍在历史中枢附近(适用中长期逻辑)、经济结构转型仍在进行(弹性相对不重要)有关。

行业配置:4月、5月相对收益或将逐步从周期品转向消费品

我们在春节后的调研中,感受到基建向好、地产分化而制造业不差(见3.10调研总结报告《核心压力仍在出口端》),所以3月我们推荐了工程机械、建材等基建相关行业及区域地产,目前4月初的行情已在部分兑现我们的预期。考虑到3月中小企业PMI的环比回升更显著,反映经济景气度回升的背后是政策托底中小微,而非刺激经济,后续市场对就业→消费的负面预期的改善可能更为显著,市场相对收益品种或将从周期股转为消费股,另外考虑资金填估值洼地的特征,当前周期股与消费股均有修复空间。TMT和中游设备的核心资产,建议继续作为中长期战略性配置。

下一阶段行情的下沿位置或已奠定,资金将继续填估值洼地

3月、4月的指数和板块行情特征,均反映出资金在填估值洼地,指数震荡中板块之间并未此消彼长,呈现典型的增量资金市场特征,我们认为这意味着3月震荡的平台位置或已夯实了下一阶段行情的下沿。4月基本面的正向因素更多一些,在持续性暂无法证实也无法证伪的情况下,上周的市场表现已反映出资金的逻辑与选择——更偏中长期而非短期、更重趋势而非弹性,这与当前A股估值位置仍在历史中枢附近(适用中长期逻辑)、经济结构转型仍在进行(弹性相对不重要)有关。我们预计资金将在当前指数平台之上继续填估值

洼地,4、5月相对收益或从周期股逐步转向消费股。

行情特征:无论防守的3月还是进攻的4月第1周,资金都在填估值洼地

年初以来市场风格经历四次切换。指数方面:1月市场风格偏大(指数涨跌幅:上证50>沪深300>中证500>创业板指)→2月市场风格偏小(指数涨幅:创业板指>中证500>沪深300>上证50)→3月市场风格相对偏小(指数涨幅:创业板指>沪深300>上证50)→4月第1周风格相对偏大(指数涨幅:沪深300>创业板指),但3月和4月第1周这两个阶段,中证500均跑赢上证50、沪深300、万得全A、中小板指、创业板指等主要指数。指数特征反映3月以来流动性和盈利两条逻辑线在纠结切换,资金更倾向于填中证500的估值洼地。板块方面:四大行业板块金融、周期、消费、成长中,1月金融板块涨幅第1,消费第2;2月成长显著跑赢其他三个板块;3月消费第1,成长第2;4月第1周,周期第1,成长第2。板块特征与指数相似,3月消费防守、4月周期进攻事实上均在填估值洼地。成长始终收益靠前,呈底仓配置特征,板块间并未此消彼长,呈增量市特征,我们认为这意味着3月震荡的平台位置奠定了下一阶段行情的底部。

股债关系:股强债弱+期限利差走扩=经济预期上修+流动性环境不差

3月以来的“股债皆平”局面被打破,转为“股强债弱”。3月底PMI数据公布后,10年期国债利率持续回升至3.26%以上,并推动期限利差走扩,经济景气度超预期+流动性环境不差,驱动A股继续上涨。我们预计当前央行货币政策可能优先关注经济情况,其次考虑货币市场流动性,所以在经济预期上修但持续性暂无法证实、也无法证伪的情况下,短期货币政策可能走平、利率环境或将维持。长端利率低位回升+期限利差走扩的环境下,A股估值总体受益,短期风格或将相对偏价值,创业板估值或将内部分化。

宏观高频:4月暂无证伪数据,中期趋势的预期战胜短期趋势和向上弹性

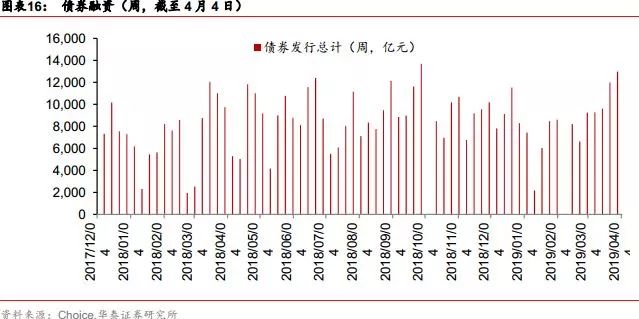

从流动性到盈利预期的市场运行逻辑转变之下,经济景气数据超预期对指数会产生正向影响:(1)3月PMI超预期,这一因素在4月底前可能暂不会证伪;(2)3月债券发行规模高于前两个月,意味着4月即将发布的社融数据可能较好;(3)4月增值税减税政策落地,效果将逐渐显现,所以当前时点来看基本面偏正向因素更多一些,在持续性暂无法证实、也无法证伪的情况下,上周的市场表现已反映出资金的逻辑与选择——更偏中长期而非短期、更重趋势而非弹性,这与当前A股估值位置仍在历史中枢附近(适用中长期逻辑)、经济结构转型仍在进行(弹性相对不重要)有关。

行业配置:4月、5月相对收益或将逐步从周期品转向消费品

我们在春节后的调研中,感受到基建向好、地产分化而制造业不差(见3.10调研总结报告《核心压力仍在出口端》),所以3月我们推荐了工程机械、建材等基建相关行业及区域地产,目前4月初的行情已在部分兑现我们的预期。考虑到3月中小企业PMI的环比回升更显著,反映经济景气度回升的背后是政策托底中小微,而非刺激经济,后续市场对就业→消费的负面预期的改善可能更为显著,市场相对收益品种或将从周期股转为消费股,另外考虑资金填估值洼地的特征,当前周期股与消费股均有修复空间。TMT和中游设备的核心资产,建议继续作为中长期战略性配置。

周度策略重要数据

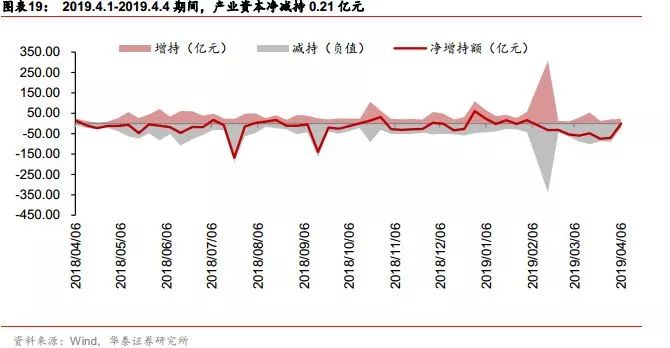

风险提示:市场上行风险来自理财和保险资金对权益的配置比例快速提升,贸易谈判向好超预期;市场下行风险包括美国等外围市场波动、业绩暴雷、产业资本大幅减持等。