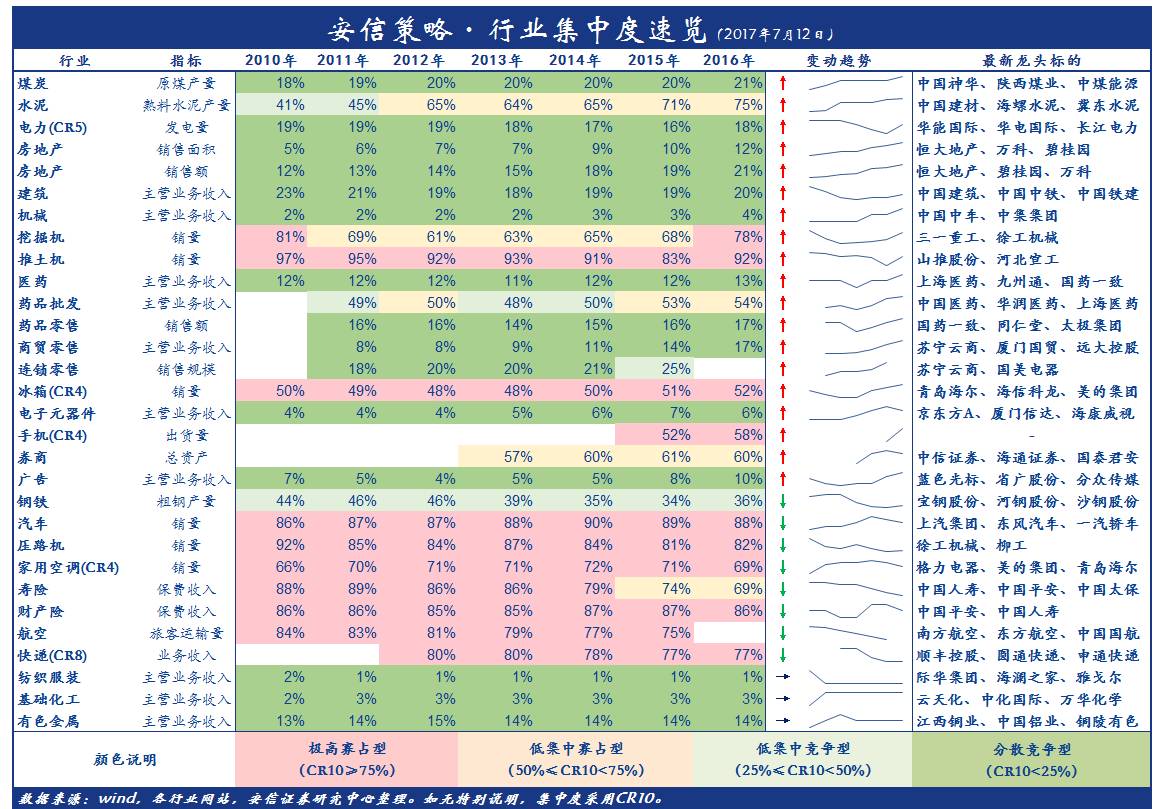

■行业集中度是指销售产品或服务的企业规模分布,是市场结构最重要的方面,集中体现市场的竞争程度

。在此,我们以CRn指标来度量行业集中度(CRn:行业的相关市场内前N家最大的企业所占市场份额的总和),选取2010年-2016部分行业及其细分领域(30个)内计算CR10指标(个别采用CR4、CR5和CR8)。此外,一般认为行业集中度CR4<30或CR10<50,则该行业集中度较低,为竞争型;如果30≤CR4或50≤CR10,则该行业集中度较高,为寡占型。其中,寡占型又细分为极高寡占型(CR10≥75%)和低集中寡占型(50%≤CR10<75%);竞争型又细分为低集中竞争型(25%≤CR10<50%)和分散竞争型(CR10<25%)

■静态来看,大部分行业属于竞争型。

我们综合认为目前

极高寡占型行业

包括石油石化、汽车、银行、保险等行业,

低集中寡占型

包括水泥、煤炭、有色、钢铁、电力、通信、交通运输;

低集中度竞争型行业

包括基础化工、医药、建筑、家电、机械;

分散竞争型

包括计算机、传媒、房地产、餐饮旅游、商贸零售、电子元器件、轻工制造、食品饮料、纺织服装。其中,重工业和金融行业由于行业壁垒和规模效应呈现集中度相对偏高。由于重工业和金融行业关系到国家宏观经济的健康发展,国家对其的管制和监管强度较大,形成较高的行业壁垒。具体而言,重工业有赖于规模经济降低生产成本,生产过程中专利技术不断积累,均提高进入门槛;金融行业行业集中度偏高主要来自牌照制度、资本规模较大以及人才的稀缺性。轻工业、农业和服务业行业集中度相对偏低。相比重工业和金融行业,较低的资本投入、缺乏技术壁垒、行业整合能力弱和政府管制程度低综合导致这些行业进入成本较低,行业企业数量较多,市场占有率均相对不高。

■动态来看,供给侧成效显现,规模效应发力。

从各个行业集中度变动来看,

集中度提高方面

:煤炭、水泥、机械、房地产、医药、家电、传媒、电子、通信、商贸零售、汽车、券商等行业集中度提升;

集中度下降方面:

钢铁、电力、快递、保险、航空、纺织服装、

计算机、

建筑等行业集中度回落,其中钢铁和电力有触底回升趋势。

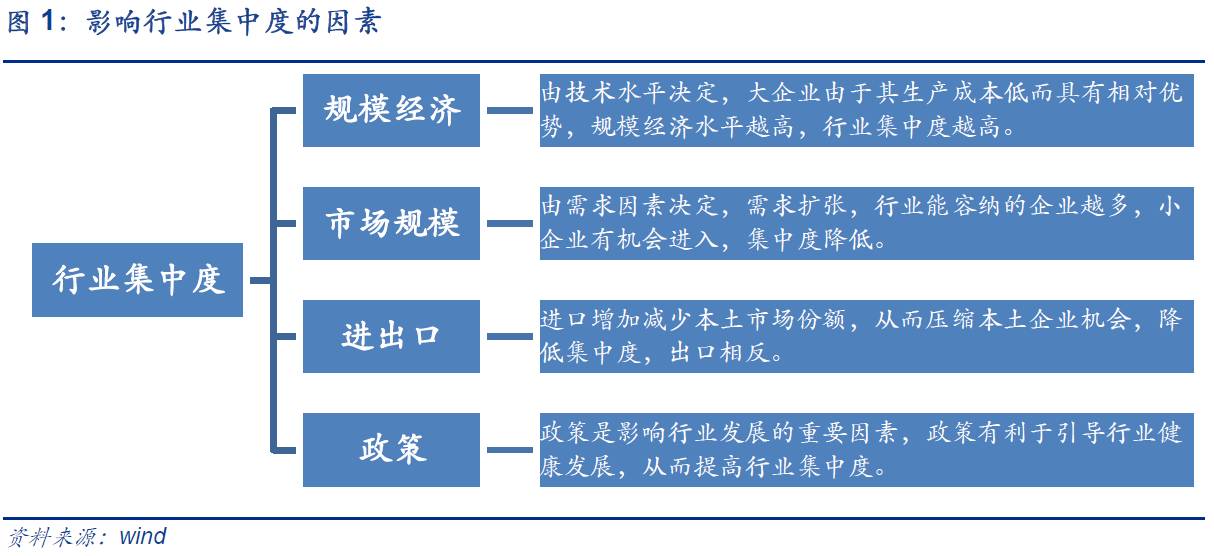

目前,行业集中度提升的因素主要是供给侧政策和规模经济。

具体而言,供给侧改革针对上中游行业淘汰落后产能,采用政策手段去产能将成本压力传递至下游,下游行业采用市场化方式去产能;同时,行业龙头企业依靠规模经济优势对落后的企业进行并购整合,进而实现上集中度的提升。行业集中度下滑的因素主要是产业规模。某些行业细分领域处于持续景气阶段,伴随新企业的不断进入,产业规模处于迅速扩张中,导致集中度有所下降。

■风险提示:经济不及预期、通胀超预期、地缘政治风险

行业集中度是指销售产品或服务的企业规模分布,是市场结构最重要的方面,集中体现市场的竞争程度。在此,我们以CRn指标来度量行业集中度(CRn:行业的相关市场内前N家最大的企业所占市场份额的总和),选取2010年-2016部分行业及其细分领域(30个)内计算CR10指标(个别采用CR4、CR5和CR8)。此外,一般认为行业集中度CR4<30或CR10<50,则该行业集中度较低,为竞争型;如果30≤CR4或50≤CR10,则该行业集中度较高,为寡占型。其中,寡占型又细分为极高寡占型(CR10≥75%)和低集中寡占型(50%≤CR10<75%);竞争型又细分为低集中竞争型(25%≤CR10<50%)和分散竞争型(CR10<25%)。

按照以上的分类标准并结合行业相关数据,我们综合认为目前极高寡占型行业包括石油石化、汽车、银行、保险等行业,低集中寡占型包括水泥、煤炭、有色、钢铁、电力、通信、交通运输;低集中度竞争型行业包括基础化工、医药、建筑、家电、机械;分散竞争型包括计算机、传媒、房地产、餐饮旅游、商贸零售、电子元器件、轻工制造、食品饮料、纺织服装。

其中,重工业和金融行业由于行业壁垒和规模效应呈现集中度相对偏高。

由于重工业和金融行业关系到国家宏观经济的健康发展,国家对其的管制和监管强度较大,形成较高的行业壁垒。具体而言,重工业有赖于规模经济降低生产成本,生产过程中专利技术不断积累,均提高进入门槛;金融行业行业集中度偏高主要来自牌照制度、资本规模较大以及人才的稀缺性。

轻工业、农业和服务业行业集中度相对偏低。

相比重工业和金融行业,较低的资本投入、缺乏技术壁垒、行业整合能力弱和政府管制程度低综合导致这些行业进入成本较低,行业企业数量较多,市场占有率均相对不高。

从各个行业集中度变动来看,

集中度提高方面

:煤炭、水泥、机械、房地产、医药、家电、传媒、电子、通信、商贸零售、汽车、券商等行业集中度提升;

集中度下降方面

:钢铁、电力、快递、保险、航空、纺织服装、

计算机、

建筑等行业集中度回落,其中钢铁和电力有触底回升趋势。

目前,行业集中度提升的因素主要是供给侧政策和规模经济。

具体而言,供给侧改革针对上中游行业淘汰落后产能,采用政策手段去产能将成本压力传递至下游,下游行业采用市场化方式去产能;同时,行业龙头企业依靠规模经济优势对落后的企业进行并购整合,进而实现上集中度的提升。

行业集中度下滑的因素主要是产业规模。

某些行业细分领域处于持续景气阶段,伴随新企业的不断进入,产业规模处于迅速扩张中,导致集中度有所下降。

2.1.

供给侧持续推进,上中游行业集中度提高

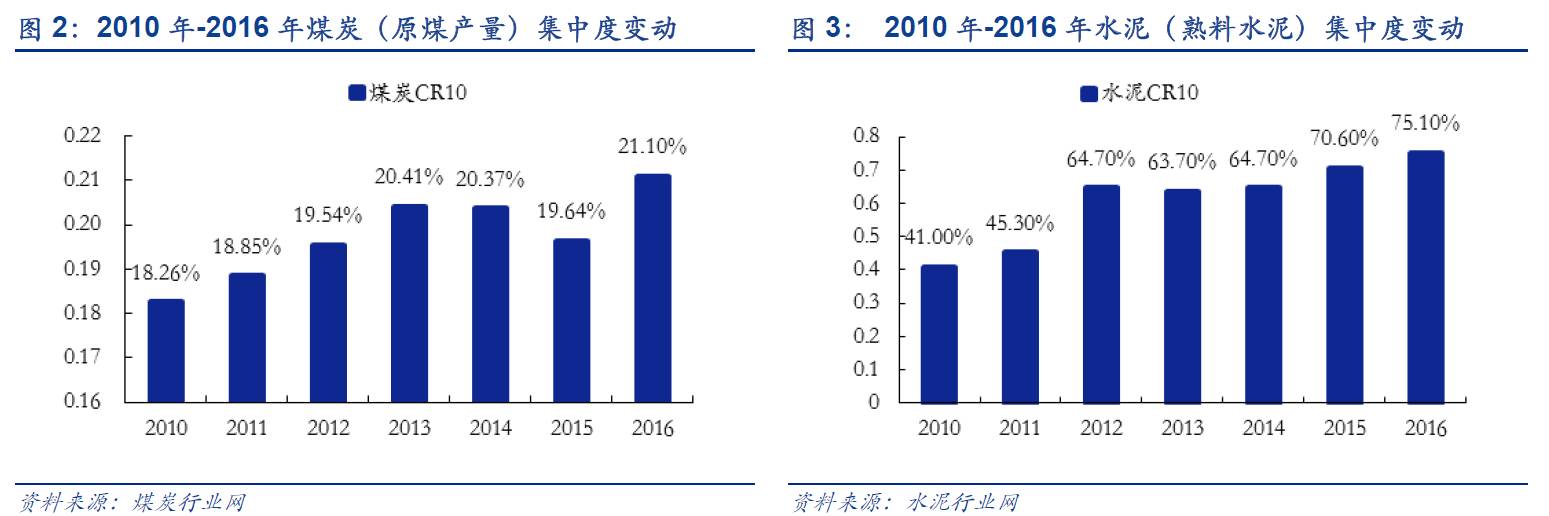

煤炭行业受益供给侧改革,集中度提升。

在供给侧改革号召下,2016年超额完成煤炭2.9亿吨的去产能(目标2.5亿吨),截止2017年5月底,全国已经退出煤炭产能9700万吨,完成年度目标65%(目标1.5亿吨)。目前煤炭行业属于低集中竞争型,随着供给侧改革下集中度不断提升,2016年CR10提升至40%以上。

随着未来全国煤炭去产能持续推进,行业集中度有望继续提升。

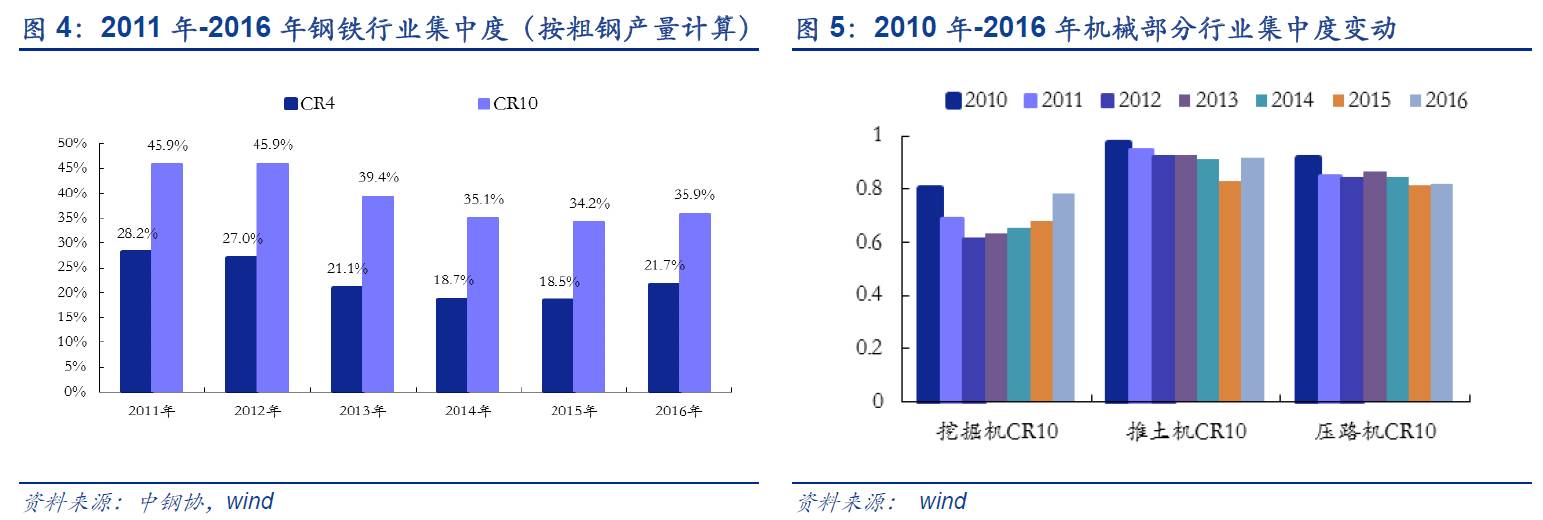

火电供给侧改革推进,电力集中度提升空间大。

今年两会重点提及电力供给侧改革,主要是煤电领域,2017年淘汰、停建、缓建煤电产能5000万千瓦以上,防范化解煤电产能过剩。电力行业集中度较低(分散竞争型),2010年以来集中度不断下降,2016年集中度(发电量)有所回升(CR4为18%)。

随着全国火电领域改革和煤电重组整合推进,电力行业集中度预计将有较大提升。

水泥集中度显著提升、钢铁触底回升

。近年来受益于去产能政策(十三五”规划也明确提出继续淘汰过剩熟料产能4亿吨和推动兼并重组),水泥市场集中度逐步攀升(尤其是熟料水泥),由低集中竞争型提升为低集中寡占型(2016年CR10为75%)。随着去产能政策继续推进,未来水泥行业集中度提升空间仍较大。

同时,钢铁行业(按粗钢产量)处于低集中竞争型,2016年得益于宝钢和武钢合并,钢铁行业集中度扭转四年下行趋势,CR10达到36%。

2.2.

规模效应明显,下游行业强者恒强。

地产龙头增速较高,行业集中度不断提升。

随着市场调控压力和房地产开发的成本上升,规模房企发展优势更加明显,2017年上半年地产龙头碧桂园、万科和恒大销售业绩高达8101.8亿元,大幅增长77.3%,明显高于二三线房企。

近年来房地产行业从销售面积和销售额角度均表明集中度在不断提升,未来行业集中度提升趋势仍将持续。

空调冰箱集中度高,厨电成为未来整合方向

。家电行业正从分散竞争向低集中度寡占过渡。其中,家用空调和冰箱集中度已经处于较高水平(极高寡占型),龙头低位难以撼动。具体而言,2016年家用空调CR4为69%,格力和美的销量达3604万台和2417万台,两者占比高达55%;同期,冰箱CR4为52%,海尔、海信、美的销量达1518万台、927万台和891万台,三家占比达45%。值得注意的是厨电集中度尚处于低位。据不完全统计,截止2016年国内厨电市场品牌数量为577个。

随着消费升级下智能化、高端化需求,坚持高端智能厨电发展方向的一线品牌(如方太、老板、华帝、美的)将从中受益,低端企业将逐渐被淘汰,厨电成为未来行业整合的重要方向。

快递集中度回升,航空集中度依然极高

。随着电商经济高速发展,快递行业成长迅速(2016年中国快递业务量稳居世界首位,全年业务量完成了313.5亿件,业务收入突破了4000亿,连续6年保持50%左右高速增长)。近些年几家龙头公司(顺丰、圆通、申通等)有望凭借资金和品牌优势对行业进行重新整合,规模效应逐步显现,行业集中度出现回升。对于航空行业,市场集中处于较高水平,形成以南航、东航、国航等几大航空公司为首的极高寡占型结构。

值得关注的是近些年集中度有所下降,主要是因为廉价航空公司的业务量不断上升。

汽车集中度基本稳定,行业龙头持续受益

。汽车行业增速放缓,逐渐步入成熟期,集中度处于极高寡占,2016年CR4为60%,CR10达88%,上汽、东风、一汽、长安等稳居市场份额前列,中小企业缺乏品牌效益和成本优势逐步退出舞台,行业龙头持续受益,行业集中度整体变动不大。