本文为西政资本原创,转载需经授权

西政资本为西政投资集团下属企业,西政投资集团是西南政法大学地产、金融圈校友倾心打造的地产全产业链综合金融服务平台。集团主营私募投资、创业投资,主要投资方向为地产、高新科技、互联网、文化传媒、创新金融等产业。集团下设西政地产金融研究院,专门从事金融/融资产品设计、税务筹划、跨境投融资、房地产全产业链实务研究与顾问工作。欢迎任何形式的沟通、交流和合作,欢迎推荐地产转让/融资项目、创投融资项目,推荐者重谢。

相关主题文章链接

本文字数:4131字 阅读时长:6分钟

一直以来,关于国有企业的认定在国家层面、国家统计局、国资委、财务部等层面均有差别化界定。而企业是否为国有企业,则对被投资企业上市处理国有股转持以及国有资产处置等问题有重大影响。很多朋友亦在西政房地产人俱乐部干货沙龙群多次就国有企业、国有管理人问题进行探讨。对此,笔者特在梳理不同监管文件的基础上,结合讨论内容及相关经验,对国有企业认定及国有基金产品的设计问题作出如下梳理,以期提供参考。

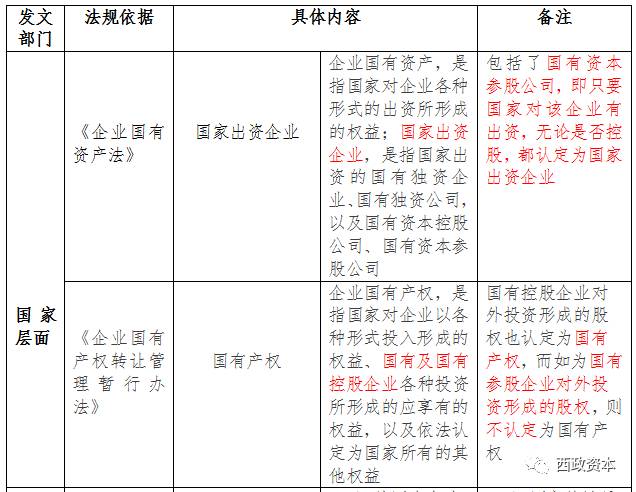

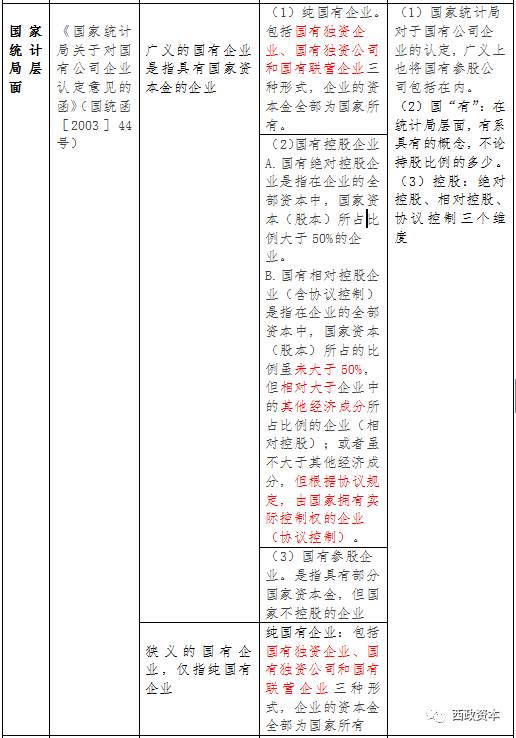

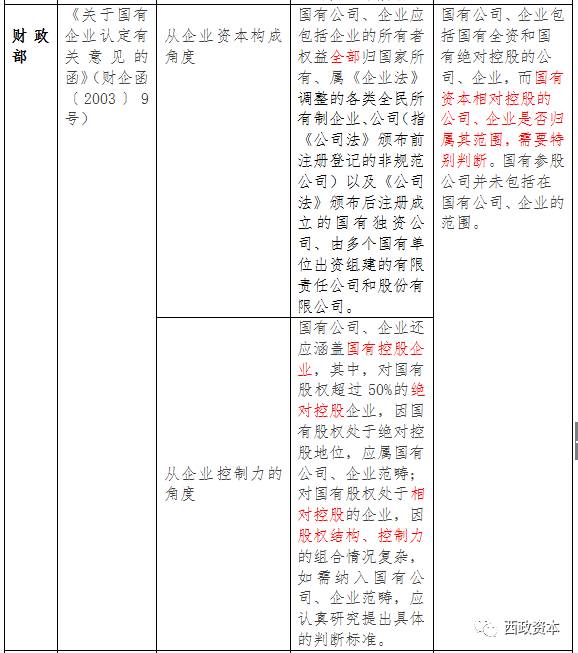

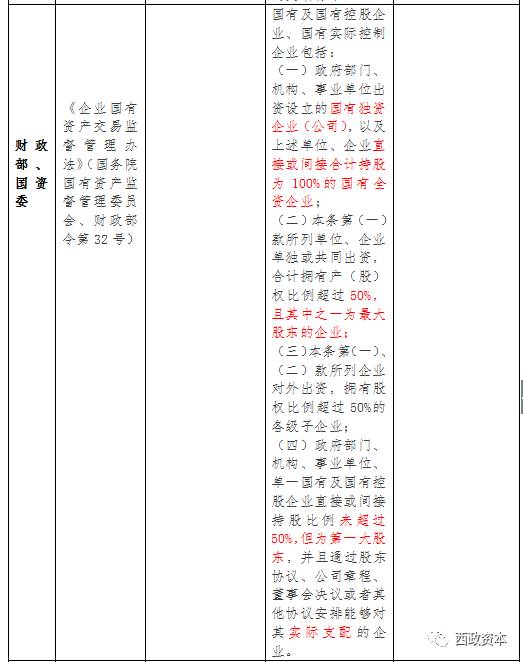

一、国有企业的法规认定

二、国有企业的基本模型

(一)国有独资企业

(二)国有控股企业

(三)国有独资企业直接或间接的全资企业或绝对控股企业及连续保持绝对控股关系的各级子企业

(四)上市时需标识国有股东的国有企业

(五)国有参股企业(仅认定为含有国有成分)

三、国有基金产品发行的变通方式

(一)基金管理人国有持股比例的变通

(二)基金组织形式的选择

(三)基金管理模式的选择

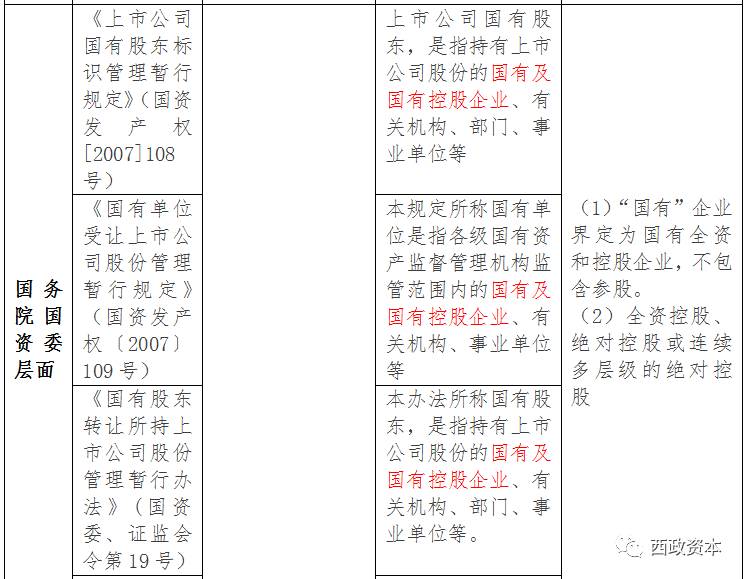

国家层面、财政部、国资委、国家统计局均以文件形式对国有企业的内涵与外延作出了相关认定,企业是否为国有企业,则对被投资企业上市处理国有股转持以及国有资产处置等问题有重大影响。国有企业的相关规定具体如下:

由上述规定可见,对于国有企业的判断以“持股比重为主、实际支配为辅”。而财政部、国资委在国有全资和国有控股公司、企业均属于国有企业这一点的态度保持一致,而对相对控股公司的认定尚存在偏差。

根据上述规定,笔者梳理了如下几种常见的国有企业模型。

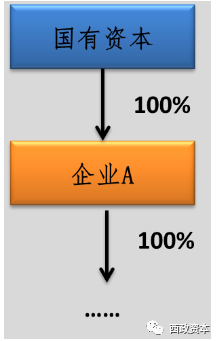

国有资本100%投资的企业以及各级100%控股企业均可认定为国有企业。

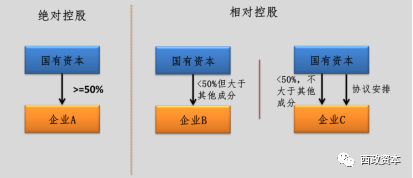

根据《国家统计局关于对国有公司企业认定意见的函》(国统函[2003]44号)文件内容,国有控股企业分为国有绝对控股以及国有相对控股两种:

1.国有绝对控股:国有资本超过50%;

2.国有相对控股:

(1)国有资本不足50%但大于其他成分;

(2)国有资本不足50%,且不大于其他成分,但通过协议安排对企业实际控制。

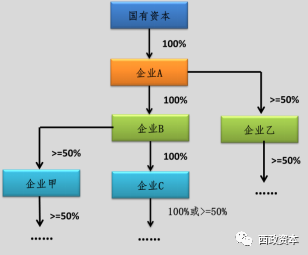

(三)国有独资企业直接或间接的全资企业或绝对控股企业及连续保持绝对控股关系的各级子企业

1.国有独资企业直接或间接的全资企业:企业A、B、C;

2.国有独资企业绝对控股:企业甲、乙;

3.上述两类企业连续保持绝对控股关系的各级子企业。

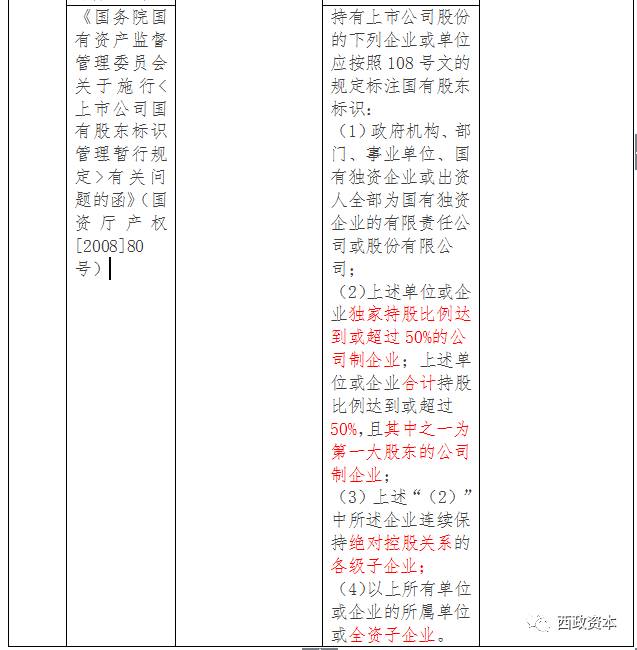

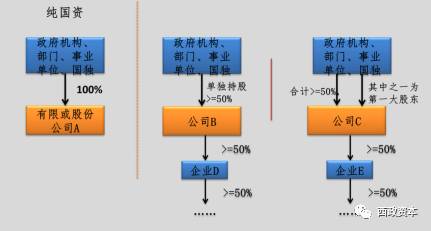

根据《国务院国有资产监督管理委员会关于施行有关问题的函》(国资厅产权[2008]80号),上市时需标识国有股东的包括:

1.纯国有公司A,即国有成分100%持股;

2.国有成分单独绝对控股50%以上:公司B;

3.国有成分合计持股50%以上:公司C;

4.上述公司B、C的绝对控股企业:企业D、E;

5.上述4类企业的全资子企业。

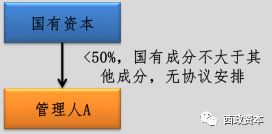

国有参股的管理人仅含有国有成分,在被投资企业上市并不需要依照规定进行国有股转持,亦无需履行国有资产转让的相关程序。

《合伙企业法》第三条规定:“国有独资公司、国有企业、上市公司以及公益性的事业单位、社会团体不得成为普通合伙人。”该规定旨在禁止国有独资公司、国有企业、上市公司以及公益性的事业单位、社会团体四类主体在被投资企业中承担无限连带责任。对此,在国有基金产品设计时,可做如下变通。

判断企业是否为国有企业以“持股比重为主、实际支配为辅”为原则。对此,在设置基金管理人的股权架构时,国有成分占比在49%以下。然而,因受“实际支配为辅”原则的限制,国有成分持股49%以下不足以证明该基金管理人非国有管理人。

对此,在国有成分小于50%且并非第一股东的情况下,可以说明该国有成分与其他股东之间不存在实际控制的协议安排,或者由其他民营成分签署一致行动协议等以说明该管理人的实际控制关系。

若国有管理人在合伙制基金中担任普通合伙人,则违背《合伙企业法》的相关限制性规定。对此,可以考虑根据公司法的相关规定组建公司制基金,国有管理人作为股东,并以其出资额为限承担有限责任,规避《合伙企业法》国有独资公司、国有企业不得担任普通合伙人、承担无限连带责任的规定。此外,在基金组织形式的选择上亦可成立契约型基金,实现对基金的控制。但该种模式仍旧无法规避该基金的国有性质。

《起草说明》提及:“合伙型基金本身也不是一个法人主体,其执行事务合伙人为普通合伙人(GP),GP负责合伙事务并对基金承担无限责任。从基金管理方式上,GP可以自任为私募基金管理人,也可以另行委托专业私募基金管理机构作为管理人具体负责投资管理运作……”(具体可参见本公众号“西政资本”2017年5月4日推文《私募基金“受托管理模式”、双(多)GP、管理人及LP执行合伙事务等架构设计与分析暨不具备基金管理人资格发行基金产品的方案设计》一文)。因基金管理人不必须为合伙制基金的普通合伙人或其执行事务合伙人,基金管理事务可委托外部具备基金管理人资格的机构执行。

对此,可以考虑通过以委托管理的方式发行合伙制基金产品。具体而言,可以委托民营基金管理人募集并发行基金产品,并经全体合伙人同意,将基金管理事务部分或全部委托给该国有基金管理人管理,并约定管理权限、管理费、业绩报酬的分配等问题。

PS:非常欢迎同行加入我们的互动交流群,因群成员人数已超过自行加入的限制,请添加西政资本的微信号xizhengziben,由该公众号邀请您加入互动交流群。

联系人:刘宝琴

电话:0755-26652505

手机:13719298870(微信同号)

邮箱:[email protected]

转载请联系微信:xizhengziben

专业铸造极致

长按,识别二维码,加关注哟