作者丨龙猫君

来源丨新消费内参(ID:cychuangye)

你家里养狗吗?你家里养猫吗?

据说这是现代中国男性与中国女性搭讪时比较常见的一个话题,也从侧面反映,宠物的饲养已经成为中国的一个普遍社会现象,甚至在有些地方已经出现了一个家庭饲养多只宠物的现象。

普遍认为,宠物的饲养与整个社会人群的生活方式有很大关系,单身空巢青年和空巢老人的越来越增多,让宠物的饲养具有了某种情感属性。

随之也带来了宠物用品与服务市场的商机。而这在欧美早已经成为一个成熟且庞大的产业链。

中国这个市场其实也发展比较很长时间了,但是随着最近两年消费升级的加速,以及空巢经济的爆发,开始越来越受到资本关注。

在中国投资圈享有盛名的高瓴资本已经先于很多投资机构嗅到了里面的商机,开始进行深度的布局。

今天我们通过一篇长文,为大家深度、彻底地解读一下这个在未来中国蕴藏着巨大机遇的新消费市场。

本文为了便于阅读分为以下3个部分

01 欧美宠物市场与中国宠物市场的深度对比。

02 中国宠物产业链完全图谱与解析。

03 中国宠物市场消费升级的巨大新机会。

欧美宠物市场和中国宠物市场深度对比

1.1 中国宠物市场与欧美市场底差在哪里?

不管你愿不愿意承认,中国宠物市场的风口喊了很多年依然没有彻底到来。

一个产业进入到爆发期与成熟期,往往与内部环境和外部环境的同步成熟有很大关系,资本更多是杠杆作用,而不是决定性作用,对于中国宠物市场迟迟未能爆发的根本性因素,新消费内参认为:

首先是人均可支配收入水平远未到达欧美国家水准

。

这是根本因素,中国的人均可支配收入与欧美发达国家依然有比较大的差距,用于宠物类的可支配收入就更少了。我们从中美两国宠物规模市场可以看出:

据海通证券研究所数据显示,2014年中国宠物行业消费规模为719亿元,2016年有望首次突破千亿。

而美国宠物用品消费市场在1994年的时候就已经达到了今天中国宠物用品市场消费的规模,

1994年美国宠物产业消费规模大约为170亿美金。2015年美国宠物消费规模达到602.8亿美金,预计2016年会在627.6亿美金左右。

差距显而易见。

其次,中国家庭养育宠物的习惯还没有成熟,作为形成产业链最底端的用户教育与普及还没完成。

分析任何市场,首先都需要看最底层的用户需求阶段。任何一个地区宠物市场的成熟都会形成不同的产业阶段,在一个地区或者国家宠物市场兴起的第一步是完善的活体交易市场,没有底层宠物拥有量和活体交易是不足以支撑后面其他交易的。

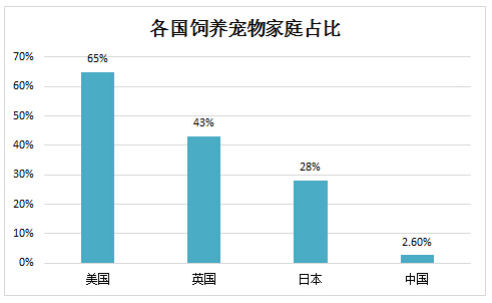

中国的人均拥有宠物数量依然偏低。美国是世界上最大的宠物经济大国。其65%家庭中拥有一只宠物。而中国的该数字为2.6%,这个数字在北京略高,能够达到7.5%。上海则是4.5%。综合来看中国拥有宠物数量比与欧美相比还有巨大差距。

据公开资料

总结起来,就是产业的关键指标:购买力和宠物拥有量没有到达彻底爆发的临界点。

不过让人看到希望的是中国人均GDP到达8000美金这个临界点,据中国农业大学动物医学院研究数据表明,当一国人均GDP到达3000-8000美金以后,宠物经济就会迎来迅速发展。

中国宠物经济年均有接近百分之30左右增速,正在呈现高速增长态势,尤其是

随着中国的宠物饲养从传统的看家护院式需求到精神陪伴式需求重要转变之后

,

国人在宠物方面开支的增长将会越来越大。

图:中国产业信息网

图:中国产业信息网

1.2 中国与世界宠物市场现状扫描

前面已经通过数据的形态展示了中国以及美国宠物市场的一些数据差异对比,下面新消费内参将会为大家剖析一下目前中国宠物市场与世界宠物市场的发展进程和现状。

全世界都在养什么宠物?

了解或者要进入一个市场之前,先要了解目标客群。对于宠物市场的研究而言,我们第一步需要了解的这个最核心的群体,大家都在养哪些宠物:

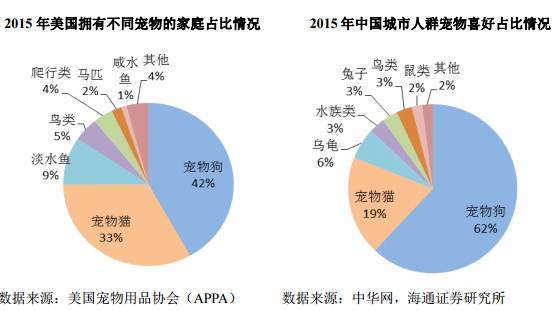

通过对比可以清晰发现,在中美两国的宠物中,狗都属于第一大宠物养殖品类,而猫紧随其后,如果把乌龟也计算入水族养殖类,则水族的养殖是第三类别,这也是中国特别值得注意的市场。

而目前市场上的宠物交易也大都围绕着猫狗来进行。

全球宠物市场基本现状的扫描

全球宠物市场中,目前最大的市场位于北美,北美地区的宠物经济的总值约占据整个世界市场的37%,欧洲属于第二大宠物经济市场,约占到24%。

而亚洲市场紧随欧洲市场之后,大约占据23%的市场。从近几年数据显示来看,亚洲的宠物市场是整个世界宠物经济市场的助推器

,

未来几年亚洲市场将会有望超越欧洲市场成为全球第二大宠物市场。

当然,无论如何对比,美国市场依然是当之无愧的巨无霸市场,作为在北美已经萌芽100年历史的宠物经济,截止到2014年,美国宠物经济每年消费总额可达580亿美金,而这580亿美金基本来自于:

宠物食物占据第一大消费支出占比,大约占据38%的市场份额,兽医养护大约占据26%市场,宠物用品(包含非处方类药物)24%,宠物清洁 8%,活体交易4%。

而作为第二大交易市场的欧洲,宠物用品市场的占比份额略有差异。

欧洲市场宠物食品支出的比重大约能够占据到50%。

我们最后可以对比一下中国市场的宠物消费占比从中可以推倒出中国市场的现状:

据有宠网发布的《2016年中国宠物行业白皮书》数据显示,中国宠物食品的比重在整个宠物消费市场占比最大,大约可以占据到37%,其中最核心的产品品类以宠物零食罐头、国产(进口)主粮为主,是目前竞争最为激烈的市场,而国外品牌在其中依然居于主导地位。

中国宠物医疗市场大约占据22.02%左右是其中的第二大支出,基本与欧美国家保持同等占比,通过以上数据的对比,我们可以得出一些有意思的结论:

结论1 从全球范围来看,宠物食品的支出在整个支出居于统治地位。

近年来随着中国宠物市场走向成熟,除了在主食市场之外,慢慢衍生出新的宠物零食市场,这两块市场相互补充,但主粮市场在这中间依然居于绝对主导地位。

结论2 一个宠物市场和宠物产业链的成熟有其基本规律,且是不可逾越的。

据一位资深宠物产业人士向新消费内参透露,宠物产业有一个“活体风向标”规律,当去到一个城市,如果在这个城市只有交易市场和宠物医院,我们就可以认为这个市场还处于早期阶段。

但如果通过数据显示这个城市活体交易不再增长,而领养、赠送的活体交易越来越频繁的时候,就标志着市场走向成熟了,这个时候宠物殡葬、宠物服务等等精细化更垂直的服务才会出现机会。

所以我们发现美国的宠物活体市场在整个消费市场中占据已经越来越小,这就标志着这个市场走向了成熟,或者用人类社会的标志说,是走向老年社会的前奏,这个时候与宠物相关的系列服务,比如宠物社交、宠物殡葬这些服务才有存在的基础和价值。

结论3 宠物市场的成熟与人口结构有着正向关联度。

数据显示,一个国家越是青年空巢人群和老年空巢人群越多,宠物养殖就越繁荣。中国20-29周岁空巢青年约有2000万人口,而中国老年化趋势也在逐步加强,正大步进入老年社会,这两方面因素都促成中国宠物市场进入到一个新的高峰期。

中国宠物产业链完全图谱:资本、泡沫与变局

前面简单扫描了整个欧美与中国宠物消费市场之间的对比,下面新消费内参则要一一为大家介绍这座金矿中的掘金者以及他们地掘金方式。首先我们来看看中国宠物消费有哪些产业链。

事实上上中国的宠物消费市场起步比较晚,相较于欧美市场动辄百年的时间,中国整个宠物消费市场起步时间也只有20多年历史。

其中还依赖于2004-2014年间的黄金十年,在这10年期间,中国宠物市场实现了36倍增长,也慢慢有了宠物食品、用品、美容保健、宠物医院等基础产业链。

新消费内参认为目前国内的产业链核心环节分为两块:

上游的宠物消费环节

宠物饲养与活体交易:

这中间分为宠物养殖场和宠物交易。值得注意的是,据新消费内参了解,中国目前并没有大规模的进行宠物养殖和培育活体的专业机构。

更多是类似于传统的养殖鸡鸭的养殖户进行养殖,还有一部分活体养殖则是在一些更零碎的宠物家庭中进行。

目前中国活体养殖比较活跃地区主要分布于成都市、河南省和东北这三个区域。

由于活体养殖环境的限制,一个比较大型的活体养殖中心能够承载的极限上限不超过400只,而合理的繁育规律则是三年两窝。在养殖规模受限,繁育规模受限情况下,也让猫狗等的活体养殖不太能够出现像养鸡、养鸭大规模养殖的可能性。

这就导致了一个结果,中国活体交易两端的市场都是极度碎片化的,即不存在一个统一销售渠道,也不存在一个大型标准的统一供给方,从而让市场乱象丛生。这中间衍生出的问题很多:

比如星期狗(买到家一周内就死亡),比如宠物的检验检疫,比如宠物的物流配送等问题。

宠物的活体交易环节非常复杂,会涉及到活体繁殖、“活体包装”、活体检验检疫、活体的配送、活体的售后等复杂的环节,所以从市场机会判断而言,新消费内参认为此环节痛点明显。

体现在现在没有专业的活体销售服务机构,对于进入到正规市场的宠物没有检疫和配送,让想要养宠物家庭很少能够用便捷、安全的方式获取活体。

而在上游的养殖环节,对比欧美的历史来看,受限于目前现有的繁育技术和猫狗对养殖繁育环境的要求,实现大规模运营具有非常大的难度,不太建议资本进入。

但是宠物的包装、检疫、配送后服务市场拥有较大机会。不过宠物的活体交易是相对宠物粮食购买属于低频交易市场,适合大流量平台去提供此部分服务,目前该领域较大的为58旗下的58心宠。

宠物食品与加工销售

这个环节是目前宠物消费市场中支出占比最大的一个环节,也是目前宠物消费领域竞争最激烈的领域,国外品牌在中国这个市场依然占据着比较大的主导地位。

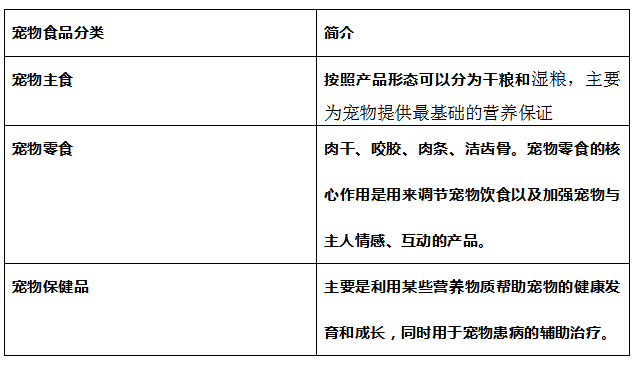

先来介绍一个概念,什么是宠物食品。所谓的宠物食品是指介于人类食品与传统畜牧饲料之间的产品,主要为各种宠物提供生命保证、生长发育和健康所需要的营养物质,按照具体的功能划分宠物食品可以分为三大类:宠物主食、宠物零食、宠物保健品。

目前世界上的宠物食品加工类企业分为两种类型:

一种是以雀巢、玛氏为代表的国际大品牌。

此类品牌此前制造和生产人类食用消费品,因为家庭宠物养殖的需求爆发,随道进入到宠物食品的制造领域,玛氏和雀巢的产品在国内宠物食品的销售中处于领先地位。

第二类是原材料类型的食品制造公司

,

这些公司过去可能是从事农产品的,比如玉米、养鸡、养鱼的。他们在加工人类食品的时候,会剩下非常多的边角料,如果单纯当做边角料卖掉会非常可惜。

所以这些企业可能会选择制作成更高附加值的宠物食品,而温州现在是整个亚洲最大的皮质狗咬胶基地。山东也有类似产业集群,这跟山东是养鸡大省有很大关联度。

从目前中国的宠物食品的销售来看,由国外消费品巨头玛氏成立中外合资企业爱芬食品(北京)有限公司生产的宝路、伟嘉、皇家和雀巢旗下的冠能、康乐多等国外的市场占比应该超过50%以上市场占有率。

而国内的几个知名领先品牌比瑞吉、好主人、中宠食品等没有一家市场占有率能超过10%。可以称之为活在巨头阴影之下。

造成这种现状与格局是有历史原因的,这些中外合资品牌此前依靠领先的生产能力和品牌能力在世界宠物食品上已经形成了一定地垄断地位。

进入中国市场的时候,这个市场还处于空白市场,比如玛氏公司旗下著名狗粮 品牌“宝路”和猫粮品牌“伟嘉”进入中国是在1993年,那个时候中国宠物养育用户还没有专业化为宠物使用专业宠物食品的习惯。

不过目前这种格局在新一波消费升级之下迎来了新的窗口红利,资本也看到了这个新机会,所以开始加码对国产宠物食品品牌的投资,产生新的窗口期机会的原因有几方面:

1 目前养育宠物的年轻一代用户心智中还没有完全形成宠物食品品牌概念。

固然有玛氏等大品牌,但在这个领域,用户在新媒体兴起之后,可能依靠新媒体和电商渠道购买自己更熟悉更了解的品牌,这个细分心智市场,渠道能力比品牌重要,中国宠物食品消费用户还处在早期心智教育阶段。