投资要点

★千亿陆股通增量资金助推A股白马龙头行情

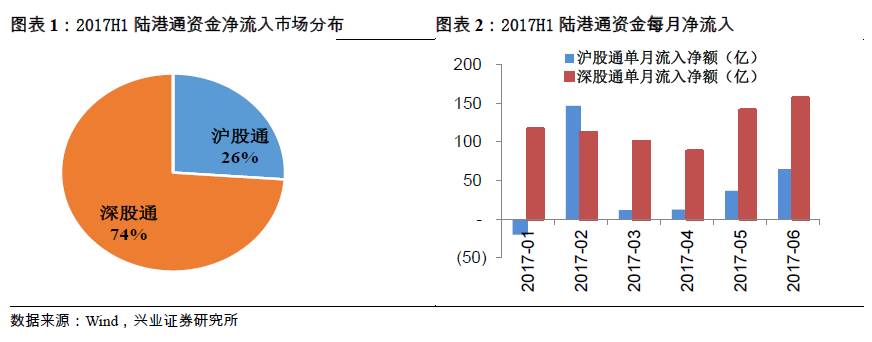

——上半年陆股通资金共流入金额为965亿,接近千亿元的资金流入。陆股通资金的流向分布与我们3月《白马长嘶啭,挥鞭奔鹏城!》的预判吻合,流入资金以深市龙头为主,上半年沪、深两市分别流入252亿和713亿元。进而带动相应深市龙头集中流入行业和个股的大幅上涨!

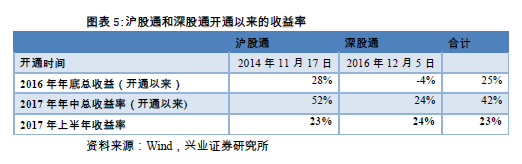

★陆股通资金上半年收益颇丰

——在今年上半年整体A股以白马龙头为主要上涨主力的结构性行情,偏好此类股票的陆股通资金收益颇丰,整体陆股通资金收益率高达23%。

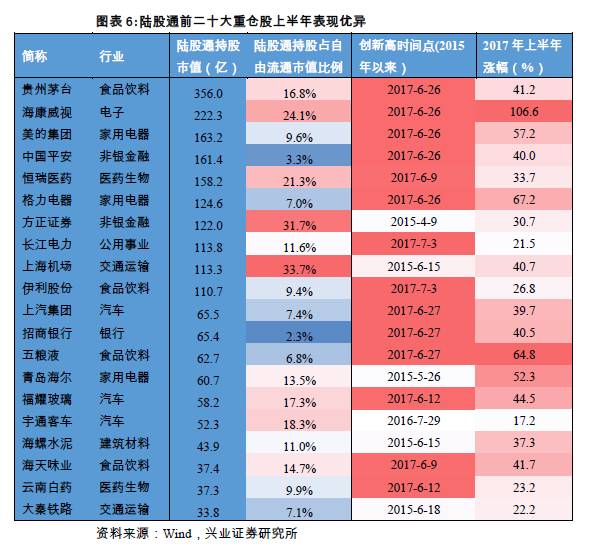

——陆股通资金的重仓股上半年表现极其优异,前20大重仓股中14只个股创2015年以来的新高,算数平均收益率高达42%。其中前十大重仓股,除方正证券和上海机场外,其余均在2017年上半年冲破2015年牛市其个股顶部。

★陆股通资金的持股特征

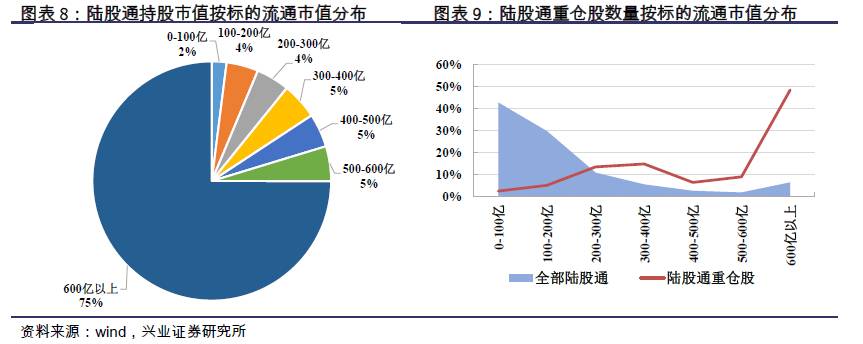

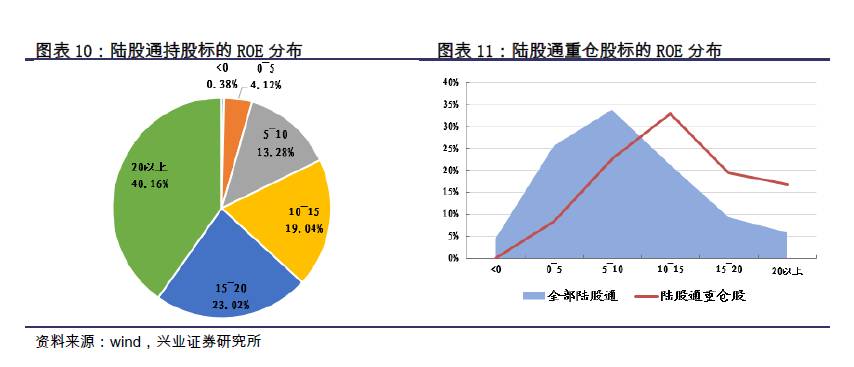

——陆股通重仓持股价值特征明显:1)偏好大盘股,陆股通资金对于600亿以上大盘股的偏好明显较高;2)偏爱高盈利能力,高ROE是其选股的重要指标;3)偏好低估值,低市盈率股票持股市值更高;4)偏爱高分红,更看重高股息率股票。

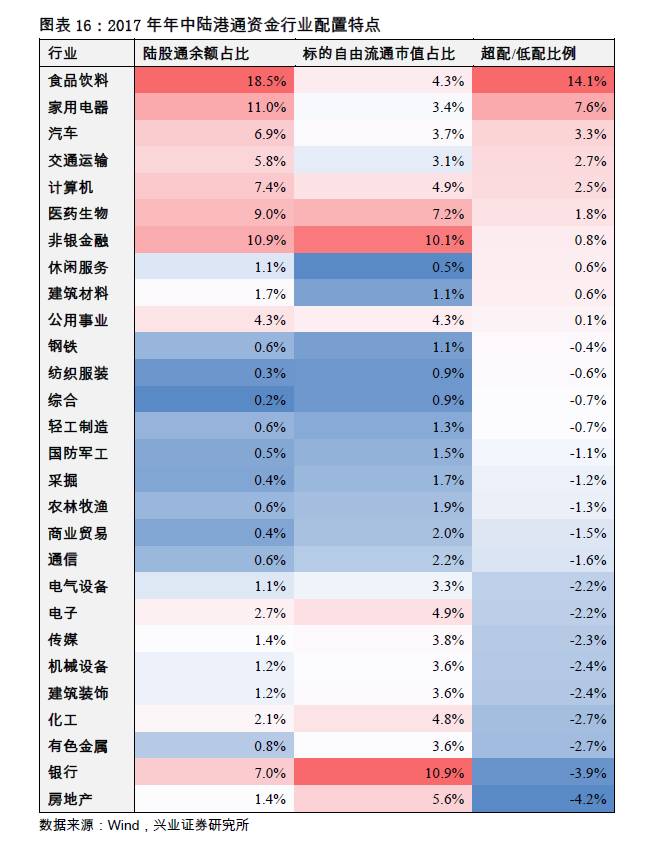

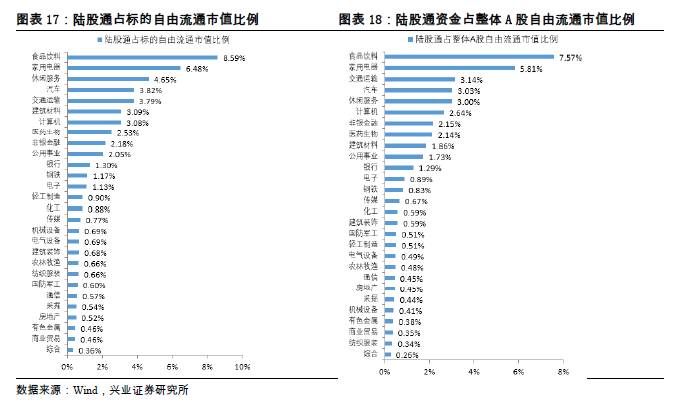

——陆股通资金明显偏好消费行业,大幅超配食品饮料和家电:持股和超配比例最高的两个行业为食品饮料和家电,陆港通余额占比分别为18.5%和11%,超配比例分别为14%和7.6%。低配比例排名居前行业包括与港交所上市业务重复较多的银行、地产,此外陆股通资金对周期行业的配置明显处于标配以下。

——陆股通资金持股十分集中,前20大重仓股占其总持股市值比例高达62%,通过分析前20大重仓股也能一窥整体的特征:陆股通持股市值前20的重仓个股十分符合前面所列示的价值股和行业分布特征。

★陆股通资金流入将是长期趋势,超配中国核心资产

——陆港通以其更加灵活的制度设置,已经成为外资进入中国的主要方式,更加有利外资在国别配置中增加对A股的配置。

——展望未来外资资金的流入,当前A股资产的配置远未到均衡配置,外资对A股的认可度也在逐步提升。继FTSE将A股加入其系列指数中后,2017年6月MSCI宣布将A股纳入,更加坚定了中期的外资资金对中国核心资产的配置。

——中长期资本市场开放推动A股价值体系更加完善:中期蓝筹龙头的价值重估趋势不容小觑,必须超配中国核心资产!长期看资本市场对外开放大势所趋,将逐步改变A股游戏规则。

正文报告

分

上半年千亿陆股通增量资金的配置方向

上半年陆股通资金共流入金额为965亿,接近千亿元的资金流入。陆股通资金的流向分布与我们3月《白马长嘶啭,挥鞭奔鹏城!》的预判吻合,且带动相应深市龙头集中流入行业和个股的大幅上涨!

陆股通资金上半年收益颇丰

2017年上半年收益高达23%

在今年上半年整体A股以白马龙头为主要上涨主力的结构性行情,偏好此类股票的陆股通资金收益颇丰,整体陆股通资金收益率高达23%,其中沪股通资金和深股通资金收益率分别为23%和24%。

再往前回溯,陆股通资金收益率自开通以来整体的收益率高达42%。其中,沪股通资金自14年年底开通两年半以来的收益高达52%,深股通资金自去年年底开通半年来的收益率为24%。

前十大重仓股八只创15年以来的新高

陆股通资金今年能够取得良好收益与其重仓股表现有着密切的联系,陆股通资金持股十分集中,前20大重仓股占其总持股市值比例高达62%。

陆股通资金的重仓股上半年表现极其优异,前20大重仓股中14只个股创2015年以来的新高,算数平均收益高达42%。其中前十大重仓股,除方正证券和上海机场外,其余均在2017年上半年冲破2015年牛市的其个股顶部。

陆股通资金的持股特征

分析陆股通资金持股的样本时间和个股选择

当前,随着深港通131个交易日的快速流入,沪深两市配比接近均衡配置状态,沪股通和深股通持股市值分别为2397亿和1068亿元,因此,研究陆港通资金的整体静态配置具备很强的现实意义。

2017年6月30日陆股通持有1651只个股,选取持股市值前90%的标的共155只,表现出高集中度的特征。将155只个股作为陆港通重仓持股样本,与陆股通整体持股进行对比分析,通过系统的梳理,明显发现陆港通资金对个股的选择更加偏好大市值、高ROE、低估值、高股息等价值股特征。

陆股通重仓持股价值特征明显

以A股总市值为划分依据,陆股通资金对于600亿以上大盘股的偏好明显较高。

——从陆股通持股市值来看,陆股通标的流通市值大于600亿的,陆股通持有市值占比达到75%,中小市值区间的占比较低。

——从陆股通标的数量来看,流通市值在600亿以上的重仓股数量占比明显高于陆股通全部标的数量占比,而流通市值在200亿以下的重仓股数量占比低于陆股通全部标的数量占比,说明陆股通重仓股对于大盘股更为青睐,大盘股的整体波动较小,适合于长期价值投资。

以持股标的ROE为划分依据,高ROE是陆股通选股的重要指标。

——从陆股通持股市值来看,陆股通标的ROE在20%以上的持股市值占比为40%,10%以上的持股市值占比达到82%。

——从陆股通持股标的数量来看,陆股通重仓股ROE在10以上的数量占比明显高于陆股通全部持股标的,港资更看重ROE表现,对盈利能力强的公司更偏好。

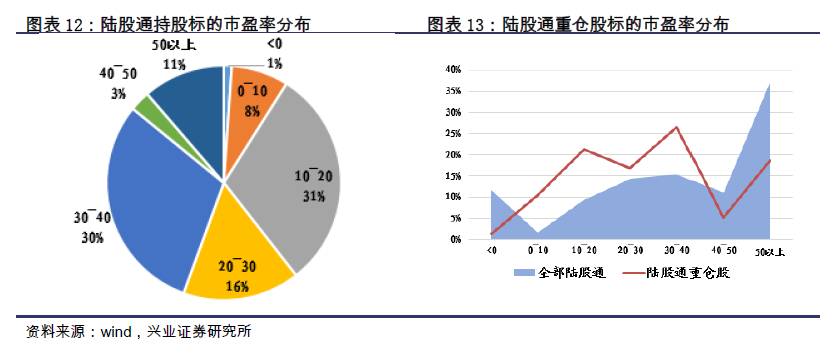

以持股标的市盈率为划分依据,陆股通更偏好低估值的股票。

——从陆股通持股市值来看,市盈率在10-40区间的持股市值占比为77%,高估值的股票持股市值占比较低。

——从陆股通持股标的数量来看,陆股通重仓股的市盈率在10-40区间的数量占比明显高于全部陆股通标的,而全部陆股通标的市盈率在40以上的数量占比达到48%.说明全部陆股通资金对于高估值的股票有一定涉猎,但对重仓股而言,低估值股票符合价值股标准,收益的安全边际高。

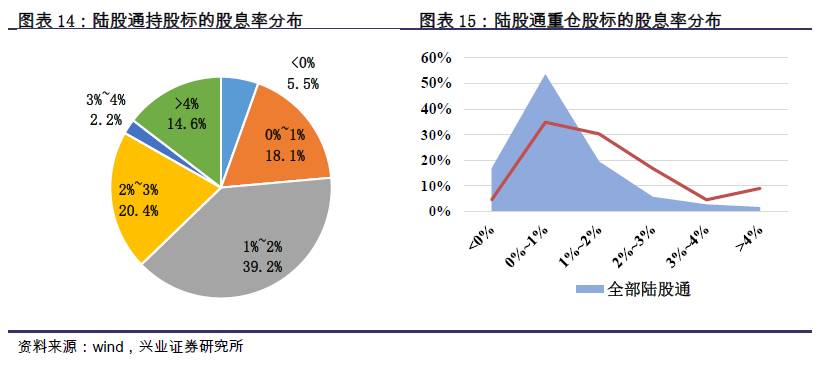

以持股标的股息率为划分依据,陆股通更看重高股息率股票。

——从陆股通持股市值来看,股息率在2%以上的持股市值占比为37%,股息率在1%-2%区间的持股市值占比为39%。

——从陆股通持股标的数量来看,全部陆股通持股标的在在股息率1%以上的标的数量占比高于全部陆股通标的,高分红股票更符合机构重仓股特征。

陆股通资金明显偏好消费行业,大幅超配食品饮料和家电

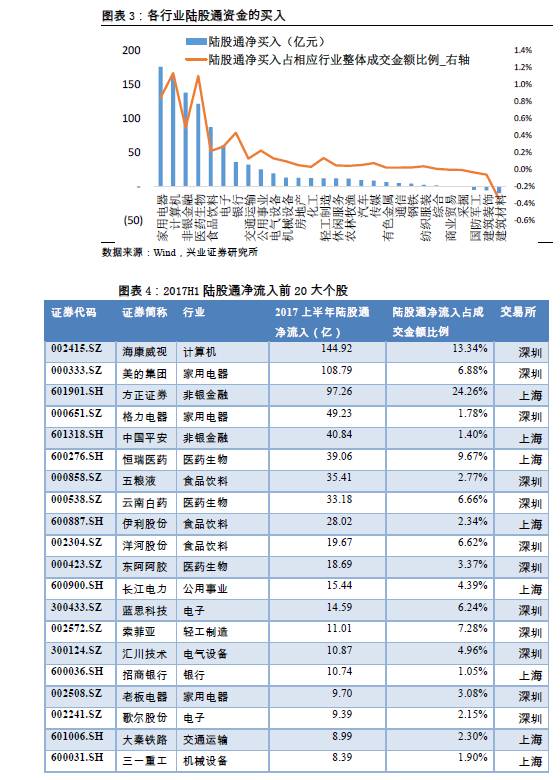

从行业分布来看,陆股通资金明显偏好消费行业,尤其偏好食品饮料和家电,对周期行业的配置普遍为低配。

陆股通持股最多和超配比例最高的两个行业均为食品饮料和家电,陆港通余额占比分别为18.5%和11%,相比持股标的自由流通市值的标准配置,超配比例分别达到了14%和7.6%。食品饮料和家电行业均为消费行业,具备很强的价值股基因,且其龙头个股的竞争优势明显,得到陆股通资金的青睐。其余具备明显超配比率的行业还包括汽车、交运、计算机和医药等。

低配比例排名居前的行业主要包括与香港上市公司重复性较强的银行、地产等,陆股通资金对周期行业的配置明显处于标配以下,有色、化工、建筑、机械的低配比率均在2个点以上。

前二十大重仓股知微见著

如前文所述,陆股通资金持股十分集中,前20大重仓股占其总持股市值比例高达62%,通过分析前20大重仓股也能一窥整体的特征:陆股通持股市值前20的重仓个股十分符合前面所列示的价值股和行业分布特征。20只个股ROE大部分高于10,其中15只个股的ROE高于15;20只重仓股市盈率较低,平均值为24倍,中位数为20倍;股息率相对较高,平均股息率为2.3%,中位数为2%;行业分布上,食品饮料、家用电器、汽车的个股数居前列。

陆股通资金流入将是长期趋势,超配中国核心资产

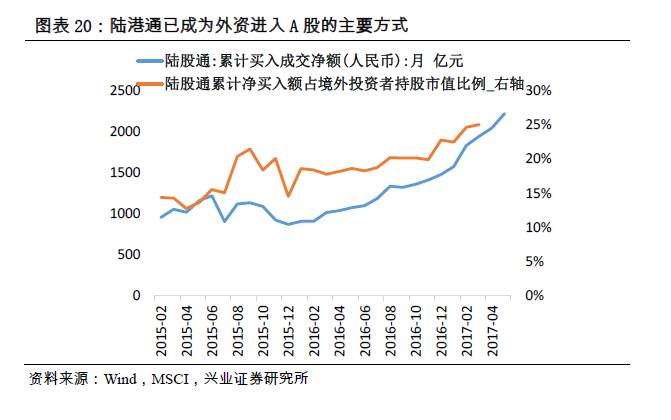

从外资使用的方式可以看出,深/沪港通以其更加灵活的制度设置,已经成为外资进入中国的主要方式,更加有利外资在国别配置中增加对A股的配置。我国自2002年开启QFII制度,经过了近15年的发展,沪港通2014年11月开通,深港通2016年12月开通,历时仅两年半左右,发展时间远低于QFII,然而从数据观察看,陆股通资金的净买入与其占境外机构持股的比例基本同步,可见其已成为外资进入中国的主要方式。

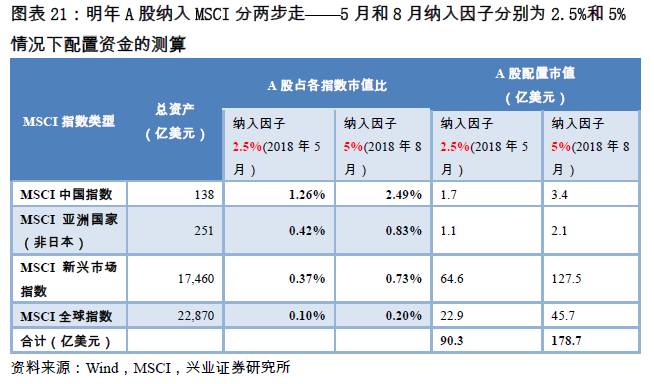

展望未来外资资金的流入,当前A股资产的配置远未到均衡配置,外资对A股的认可度也在逐步提升。继FTSE将A股加入其系列指数中后,2017年6月MSCI宣布将A股纳入,更加坚定了中期的外资资金对中国核心资产的配置。A股四度闯关,今年6月终于成功“入摩”。根据MSCI纳入的进程,2018年5月按照2.5%的纳入因子,A股相应配置资金为90亿美元,2018年8月纳入因子上升至5%后,跟踪MSCI系列指数的产品配置A股的资金将进一步扩大至180亿美元。长期若全面纳入,将带来3400亿美元的资金配置。

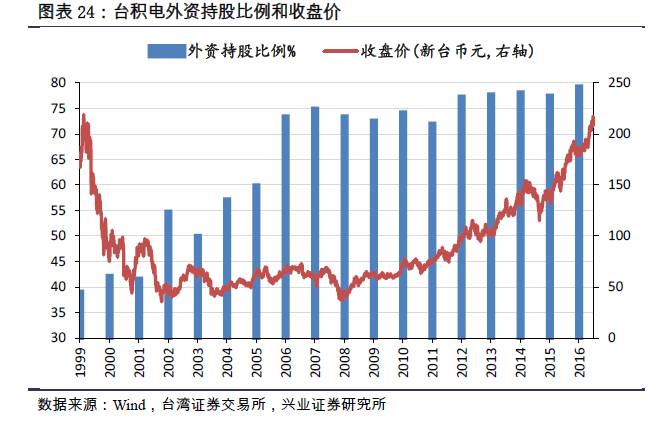

中长期资本市场开放推动A股价值体系更加完善:随着更多的海外投资者加入到A股的投资中,中期蓝筹龙头的价值重估趋势不容小觑,必须超配中国核心资产!长期看资本市场对外开放大势所趋,将逐步改变A股游戏规则。根据台湾经验: