文 华泰策略 陈亚龙/戴康

新财富请支持华泰策略戴康团队!

A股上市门槛高,投资者整体风险偏好相比海外市场更高,这样的组合使得投资次新有较高的风险收益比;次新股择时重视三大要素,并且,次新股供给增加后,未来将会进一步分化,我们选择次新股的两个周期、PEG、现价相比发行价溢价等指标作为筛选标准,并且,强调自下而上的个股研究来构建次新股组合,建议关注“精力森思”组合(

富临精工、浙江鼎力、歌力思、木林森

)。

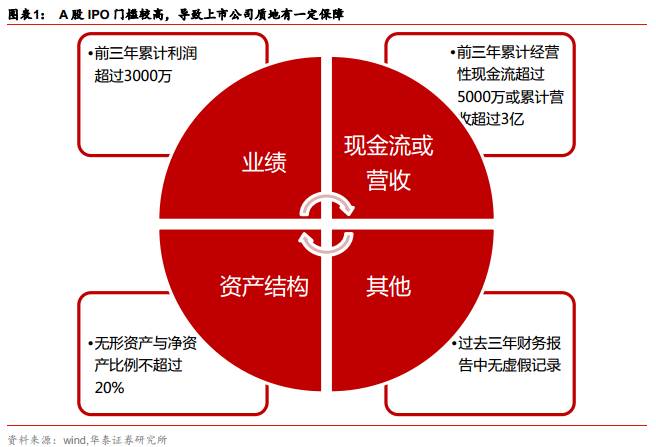

掘金次新:较高风险收益比的选择

A股上市门槛较高,成功IPO的上市公司质地有一定的保障,退市概率较低,这两个因素降低了投资次新股的风险;A股散户占比较高,风险偏好较高;在投资次新股风险较低和市场风险偏好高的组合之下,次新股将享受估值溢价;次新股投资在股权投资周期中晚于VC和Pre-IPO,但投资门槛较低,风险可控,是大部分投资者较早介入优质公司投资的一种非常好的投资方向。

次新股择时:紧抓三大要素

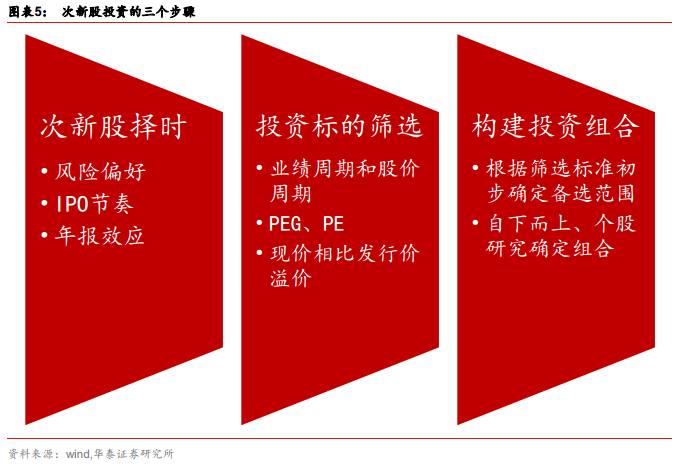

次新股投资可以分为三个步骤,包括次新股择时、投资标的筛选和投资组合构建。其中,次新股择时包括以下的要点:首先,在风险偏好上行或高企时,次新股股价走强,因此,次新股投资应该选择风险偏好上升期;其次,IPO节奏在目前的上市制度下,对次新股股价影响复杂,适度新股供给(融资规模40亿-80亿间)导致市场大量资金追逐少量的新股,从而带动次新股估值上行,而新股供给规模超出一个阙值后(140亿以上),次新股的股价表现将受到压制;最后,次新股高送转的概率较高,并且高送转主要在年报季公布,因此,次新股有较为明显的年报效应。

次新股股价表现重视两个周期的影响

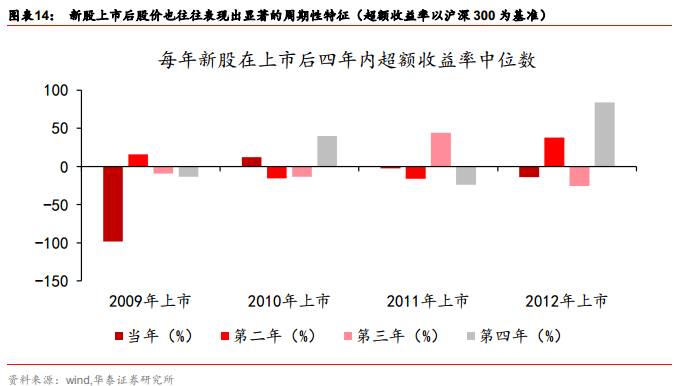

次新股有较为明显的业绩周期和股价表现周期

,A股由于新股上市门槛较高,拟上市公司为了增加上市概率,上市当年的业绩往往较为靓丽,未来业绩很可能被透支,因而上市公司业绩在上市之后经常出现下滑,但随着透支的业绩被消化,以及实际控制人解禁、股价诉求提升,上市公司的业绩和股价在第四年往往有较为强势的表现。

识别次新股股价表现的其他核心变量

次新股股价表现还受到业绩和估值等因素影响,PEG较好的刻度了业绩和估值的匹配度

,是影响次新股表现的核心指标之一,当PEG在0至1之间时,次新股有稳健的相对收益,PE与次新股股价相关性较低,但PE过高(超过100倍),次新股股价就很难有表现,PE因而可以作为筛选次新股表现的辅助指标;

现价相比发行价溢价较低的次新股股价表现较好

,发生这种现象的内在逻辑是大部分上市公司质地较好,短期股价下跌很可能是周期下行等暂时性因素导致的,公司运营并没有发生实质性恶化,随着企业经营外在环境好转,次新股股价相比发行价溢价将会发生回归。

建议长期关注优质次新龙头

IPO节奏近期有放缓迹象,若IPO节奏放缓能逐步被市场确认,次新股有望迎来参与的较好时间窗口;并且,次新股数量近一年大幅增加,次新股表现有可能分化,优质次新龙头将成为市场关注的重点。按照我们筛选次新股的三个标准(两个周期、PEG/PE,现价相比发行价溢价),初步筛选次新股备选范围,再依据自下而上的筛选标准和公司研究,来构建次新股的投资组合,建议关注“精力森思”组合(

歌力思、富临精工、浙江鼎力、木林森

)。

掘金次新:较高风险收益比的选择

A股特殊的上市制度,导致投资次新股的风险较低。A股IPO实行核准制,按照试制管理原则对新上市公司的营收、盈利、持续经营等设置了较高门槛,禁止质量差的股票公开发行,这就保证了A股次新股的质量相比注册制下有更好的保障。同时投资次新股的风险之一就是这些公司的业绩尚未经过时间的验证,而A股上市公司的退市概率较低,这进一步降低了投资次新股的退市风险。

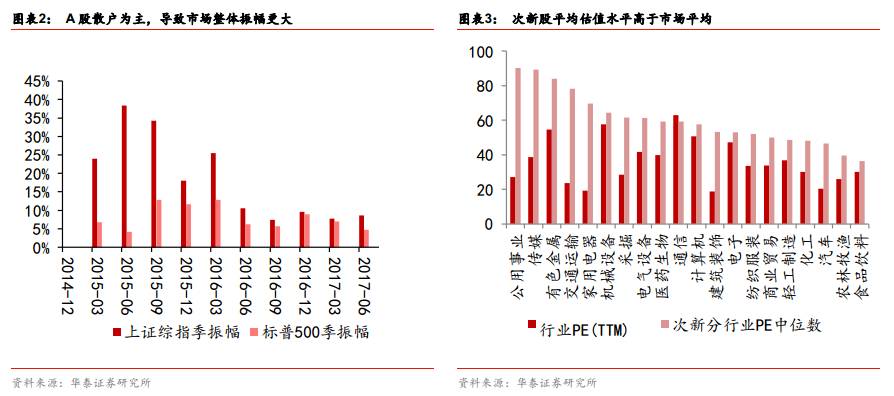

市场结构强化次新市场高认可度

A股散户占比较高,对应更高的风险偏好,具体体现就是市场换手率更高、波动率更高、振幅更大等;而市场风险偏好高导致次新这种潜在收益大、风险也更高(相比非次新股)的投资品种有更高的认可度,从而享受风险溢价,估值水平相对更高。

掘金次新,先行布局

风险投资(VC)和Pre-IPO在股权投资周期中处于相对早期,投资收益更加丰厚,不但可以获得企业业绩增长带来的收益,还可以获得一二级市场价差。VC和Pre-IPO收益丰厚,但缺点也比较明显,比如投资门槛较高、风险较大,并不适合大部分投资者。

投资次新股是IPO后较早介入的一种股权投资方式。在股权投资周期中,晚于VC和Pre-IPO,但早于非次新股投资;投资次新股门槛较低、风险更低(相比VC,Pre-IPO以及海外市场),相比非次新股投资,在股权投资周期中时间点又更早。因此,投资次新股是对大部分投资者而言较早介入优质公司投资的一种非常好的方式。

次新股择时:紧抓三大要素

次新股投资需要解决次新股择时、次新股投资标筛选和构建次新股投资组合三个步骤。其中,次新股择时主要受到风险偏好和IPO节奏两个因素影响,风险偏好上行和IPO节奏放慢有利于次新股取得更加强势的表现。

风险偏好上行,次新股高弹性优势得以体现

由于流通盘小、套牢盘小等原因,次新股相对市场平均有较大的弹性(即次新股的Beta值较高,至少大于1),前面已经提及的次新股振幅相对较大可以证明这一点。而市场风险偏好上行之际,风险溢价下降,高Beta的次新股估值水平提升更为明显。

市场风险偏好好转,A股估值水平提升,这都伴随着成交量的放大;因此全部A股成交额月环比正增长时,次新股上涨概率增大;两者存在正相关性,相关系数高达0.51.

IPO

节奏影响次新股表现

IPO节奏与次新股二级市场表现有很强的相关性,当IPO节奏加快,导致次新股供给增加后,次新股稀缺性降低,次新股二级市场表现因此走弱。

其实,IPO对次新股的影响机制还有新股在二级市场的表现。在目前IPO市场的情况下,新股上市PE比较低,同时,目前的打新制度下,少量的IPO反而有利于吸引资金入市(2016年1月-5月的情况);同时,有限的新股供应,导致市场资金追逐少量的新股,新股首次涨停板打开时间延后,导致这些标的估值水平较高,从而带动较早上市次新股估值水平的提升。

相反,如果IPO节奏超出某一个阙值(如2016年6月份后),一方面次新股供给大幅增加,导致次新股迅速丧失稀缺性,另一方面,新股涨停板打开时间提前,打压较早上市次新股的估值水平。

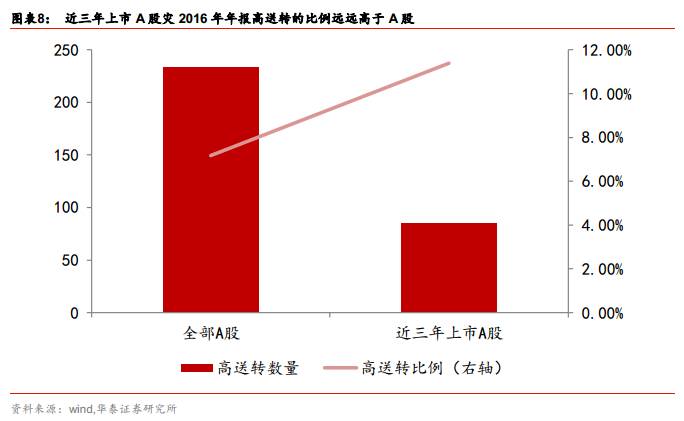

次新股的年报效应:高送转是主要驱动因素

次新股在年报之前的半年左右时间内往往有比较好的表现,主要驱动因素是高送转:次新股经过上市之初的上涨之后,股价相对较高,另外,其他一些指标也支持次新股进行高送转(如股本较少),而高送转大部分是在年报季披露的,因此,次新股由于较高概率的高送转,在年报之前的一段时间内往往有比较出色的表现。

次新股由于高送转预期相对较高,并且,高送转往往在年报季公告、实施,因此,高送转预期导致次新股在年报之前的几个月内往往有较多投资机会。这在2015年年报公告的之前几个月内表现的较为明显,次新股表现连续大幅跑赢基准(沪深300)。

识别次新股表现的核心变量

次新股的特征包括流通盘小、行业分布强(概念性强)、股本扩张能力强、套牢盘少,等等。这些特征使得次新股本身构成一个主题,成为市场炒作的特征;次新股由于成份股不断调整(如wind次新股指数成份股是新上市公司涨停板打开便纳入,上市满四个月即剔除),因此次新股是常青树式的主题;那么,识别次新股表现的核心因素、构建次新股组合就变成一个重要而有用的问题。

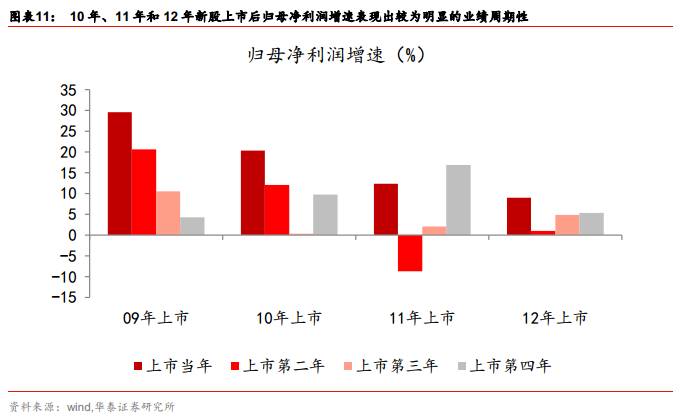

根据次新股的那些特征,我们可以作如下猜想:1.IPO由于上市门槛较高,新上市公司为了能够提高上市概率,上市第一年的业绩往往较好,但业绩将被透支,上市第二年、第三年的业绩可能下滑,之后随着实际控制人股份解禁以及透支的业绩被消化,第四年业绩和股价往往会有较好表现;2.业绩是股价表现的核心因素之一,并且需要跟估值匹配,PEG处于0至1之间的次新会有超额收益;3.次新如果自身相比发行价已经涨幅较高,被低估的概率降低,这些次新股后期表现超预期概率相应降低;

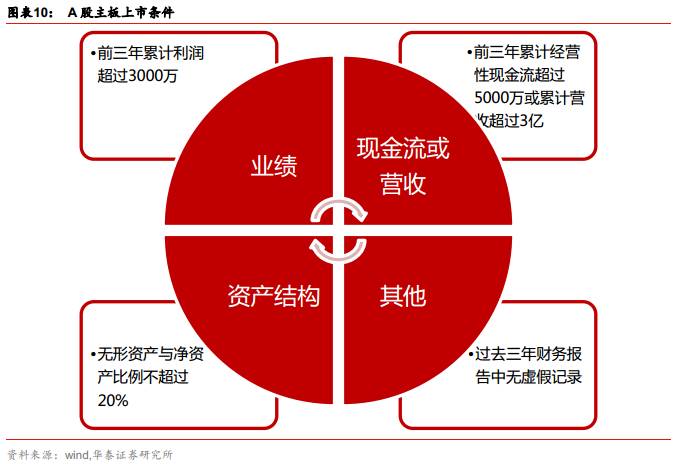

次新股的两个周期:大股东诉求是关键变量

A股IPO难度大、周期长、总体成本高,因此上市公司享有很高的流动性溢价;同时,A股上市门槛较高,对业绩有严格的要求(特别是主板),因此,为了成功上市,拟上市公司有动机去美化公司财报;这将导致未来业绩被透支,容易出现所谓的上市公司业绩变脸。

所以将上市新股的业绩汇总到一起,我们可以发现比较显著的周期性,即上市公司当年业绩往往比较好,第二年、第三年业绩会明显下滑,第四年实际控制人等持有的股票解禁,业绩会好转。

此新股的业绩周期经常会受到经济周期的扰动,因而在某些年份业绩周期的特征会变弱;但业绩周期是常见的,且具备逻辑基础,并非偶然,因此我们将业绩周期作为筛选次新股的重要标准之一。

次新股的股价表现周期与业绩周期相同,上市公司大股东(特别是实际控制人)由于有三年的锁定期,而随着锁定期即将解锁,大股东对股价的诉求将逐渐体现出来,因此,公司上市后股价表现也往往体现出显著的周期性特征。

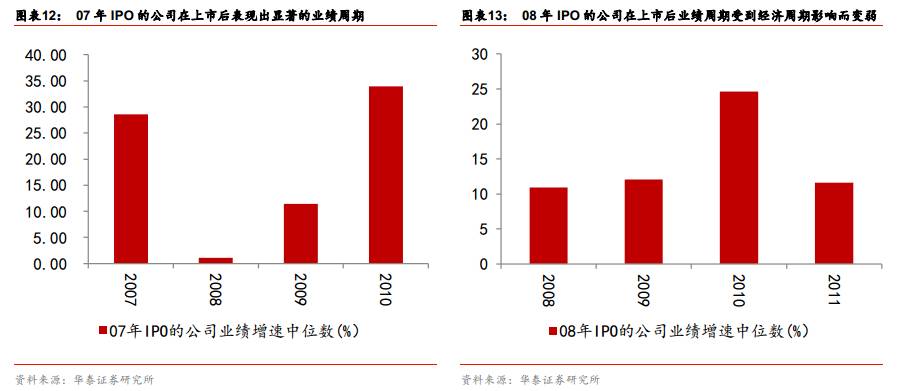

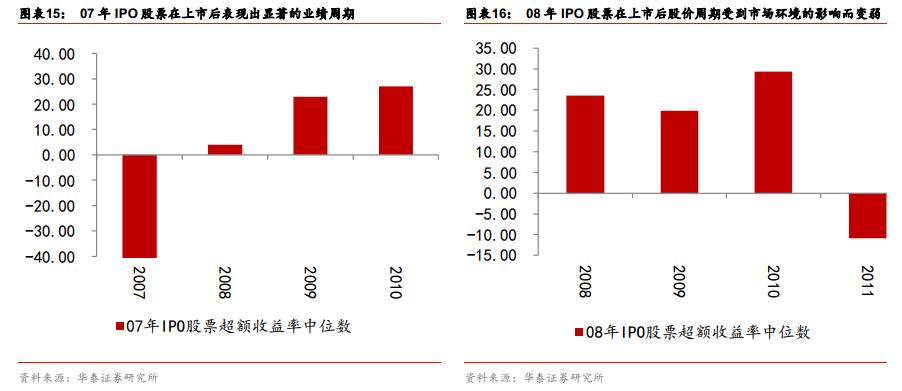

次新股的股价周期跟业绩周期一样,也会受到外部环境的扰动;07年IPO的股票仍然表现出较为明显的股价周期;但08年IPO的股票因为受到四万亿、11年大熊市的影响,股价周期有所变弱。

次新股估值与业绩的匹配:PEG

是核心变量

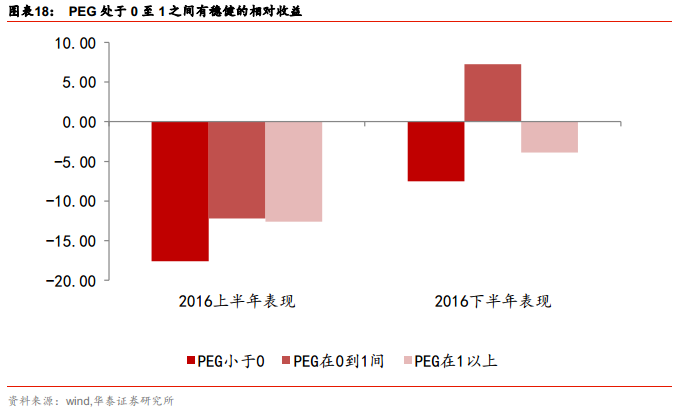

所有股票的股价表现可以用DDM模型来解释,次新股也是这样,换句话说,次新股的业绩增速(预期)情况要能支撑其估值水平,这样股价才能有理想的表现。

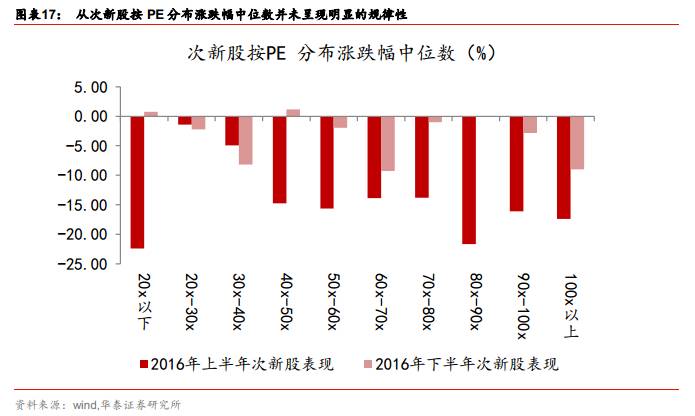

PE是度量估值水平最常用的指标之一,但这个指标也有个缺点,只描述了估值水平的情况,没有很好的匹配业绩。从回测情况来看,以PE为标准来筛选次新股,低PE标的录得较高收益的可能性确实会略大一些,而且,PE大于100的次新股继续表现强势可能性较低。

PEG是刻度估值和业绩匹配情况的一个很好的指标,从我们的回测情况来看,PEG处于0至1之间的次新股股价有稳健的相对收益。

次新股现价相比发行价溢价:优质公司必有优质基因

在目前是IPO规则下,新上市公司估值水平相对稳定,大多是在23倍PE附近;由于企业经营经常受到经济周期、行业周期等周期性因素扰动,还包括其他短期因素如订单、投资节奏等。在这些扰动因素影响下,上市公司业绩可能发生波动,而公司的经营实质上并没有发生恶化,因此,对于这些公司来说,短期业绩回落反而可能带来极佳的介入机会。

因此,发行市盈率相对固定,次新股相比发行价溢价回落至很低位置的时候,很可能是次新股业绩的短期波动;我们相信,在IPO高门槛的情况下,上市公司整体质地较好,优质公司必有优质基因,次新股相比发行价溢价低的次新股值得重点关注。

汇总次新股在2016年上半年和下半年的表现,在2016上半年,初始次新股相比发行价溢价跟次新股在二级市场的表现没有明显的规律性;而下半年,初始次新股溢价前50%分位的次新股二级市场的表现远远好于后50%分位的二级市场表现。

建议长期关注次新龙头

IPO节奏与次新股在二级市场表现有很强的相关性,近期,IPO节奏有放缓迹象,若IPO放缓能被市场逐步确认,次新股有望迎来参与的较好时间窗口;而且从提前布局的角度,我们认为次新股成份股保持动态调整,是常青树式的主题,近一年来次新股的数量大幅增长,次新股未来将逐步分化,建议长期关注次新、较早介入其中优质龙头的投资。

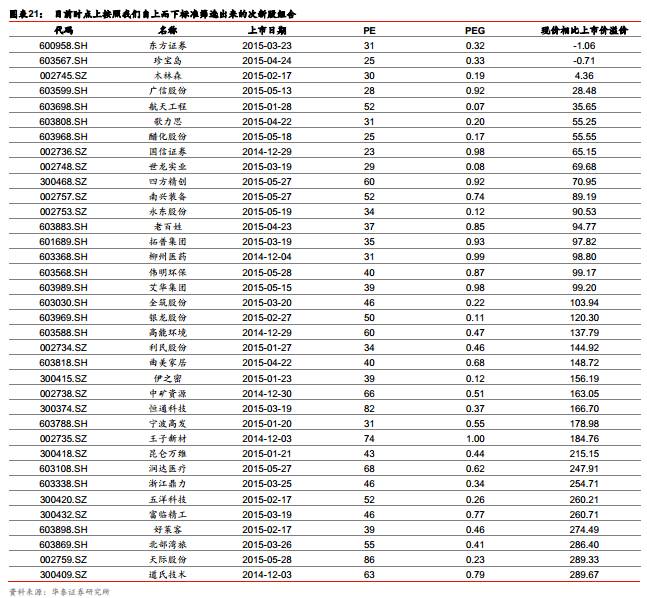

根据上面的筛选次新股的指标,选择PEG处于0至1之间(同时尽量选择低PE),上市时间处于2014年12月至2015年5月之间,现价相比发行价溢价低于300%,满足这三个条件的个股梳理如下表。

次新股投资的第三个步骤是结合自下而上的筛选标准和公司研究,进一步构建关注组合;并且,一部分优质次新虽然暂时不符合我们的筛选标准、不在下面的这个范围内,但公司本身质地优良,跟我们的筛选标准也比较接近,也建议关注。我们建议关注“

精力森思

”组合:

歌力思、富临精工、浙江鼎力、木林森

。

华泰策略近期相关报告及点评 :

【20170615】《

“福”兮“压”所伏—行业比较中观显微镜系列—双周报第14期

》

【20170614】《

原来你是这样的雄安指数—A股风雷主题投资周报第9期

》

【20170614】

《

把握稀有金属投资机会—策略/有色联席电话会议

》

【20170614】《

如何看待本轮港股做空风波?——格物致知系列之十

》

【20170613】《

监管重塑,价值重估——格物致知系列之九

》

【20170610】《将“以龙为首”进行到底!(附股)——格物致知系列之八》

【20170608】《观点极速递:将“以龙为首”进行到底!(附股)

》

【20170607】

《

“中国神电”揭开电企重组幕—A股风雷主题周报第8期

》

【20170604】《怎样的情景才可能风格切换?—信号与噪声系列之二十七:第22周A股策略周报

》

【20170505】《“以龙为首”选股思路(附股)— 一季报后的选股思路和一篮子股票推荐电话会议纪要》

【20170504】《穿越经济周期“以龙为首”—2016年年报及2017年一季报点评系列之三》