1、单季度业绩创历史新高 ,拐点性机会确立

公司2018年前三季度实现营业收入3.25亿元,同比增长28.9%,新产品入OSA代工和透镜等逐步量产放量是收入高增长的主要原因;归属于上市公司净利润9116.6万元,同比上升8.2%,前三季度利润同比实现正增长,扭转2017年三季度以来利润负增长局面,其中三季度单季净利润增长超过58%,单季度盈利达到3683万元,创历史单季度新高。我们判断,套管、组件等老产品价格趋于稳定以及OSA、MPO、透镜等新产品产能趋于稳定,逐步贡献利润是公司业绩出现拐点的主要因素。随着明年新产品线进一步放量,未来几个季度公司将持续高增长态势,公司进入新一轮成长周期。

2、毛利率单季度回升 ,费用率持续下降

2018年前三季度公司综合毛利率49.3%,同比下降8个百分点,其中三季度毛利率50.3%,环比二季度提升近3个百分点,新产品相对公司老产品毛利率较低,新产品逐步放量是毛利率同比较大幅度下滑的主要原因。随着公司新产品线批量生产逐步稳定,规模效应有望使得公司毛利率水平企稳,三季度在新产品逐步批量出货的情况下,综合毛利率已经出现回升。费用方面,销售费用率2.11%,比去年同期下降0.2个百分点;管理费用率16.33%,同比下降0.1个百分点,其中研发费用率10.2%,公司继续加大对新产品的投入,主要投向100G OSA 高速光器件、MPO、光学元器件镀膜及Mux/Demux封装平台等新一代产品。财务费用由于受三季度美元汇率升值影响,取得正收益616 万元,对业绩产生积极影响。

3、产品类型布局多元化,有源器件将成公司增长新引擎

数据大爆发带动的带宽投资加大,光纤入户速率的提高、数据中心建设、城域网建设、4.5G 及5G 的基站演进,将会带来光模块和高端光器件的需求增长。公司100/400G 封装、Mux/Demux 封装平台、隔离器等新产品线主要面向数据中心和电信级骨干网应用,具有高技术壁垒,客户覆盖如3M、Finisar、Oclaro、旭创、光迅等国内外主流客户,打造国内稀缺的高精度和高可靠性光通信元器件产品。海外高端客户占比不断提升,客户和产品结构面临双升级机遇。公司未来将打通从基础陶瓷套筒,到400G 高速光器件整个光器件产业链,把握5G 技术升级演进、数据中心高速增长等发展机遇,深化为光模块客户提供一站式解决方案的核心能力,巩固公司在光通信细分市场的优势地位。

4、光通信一站式解决方案专家,维持“强烈推荐-A”评级

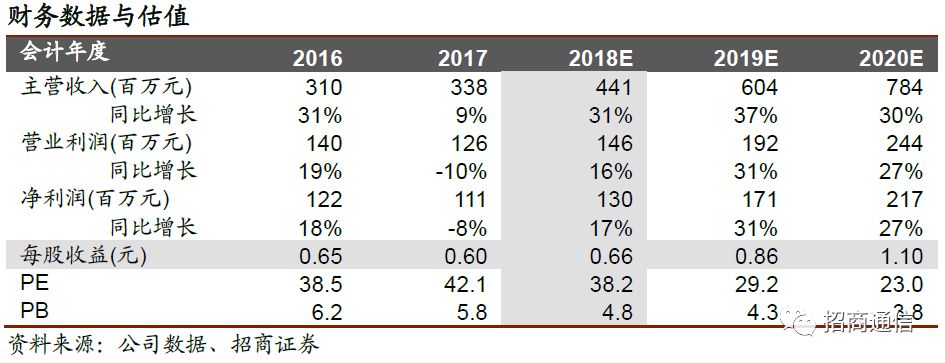

受益于光通信景气度持续高企,拥有高端光器件研发制造能力的公司将更为稀缺。我们预计未来几个季度公司收入利润将进一步改善,明年5G 光传输承载等网络建设起量,公司面临行业和公司基本面双拐点机遇。预计2018-2020 年净利润分别约为1.30 亿元、1.71 亿元和2.17 亿元,估值上,当前市值对应2018-2020 年PE 分别为38X、29X 和23X,对比其他光模块及器件公司35 倍以上的平均估值,依然具有估值优势,维持“强烈推荐-A”评级。从中长期角度,看好公司技术升级和稳健务实的经营风格带来的进口替代空间。

风险提示:5G 建设不及预期、新产品线订单量不足、光器件产品毛利率下降。