美联储又加息了,而且还给出了具体的缩表计划。美联储本周将联邦基金利率从0.75%~1%调升到1%~1.25%。这是美联储2017年的第二次加息。此外,美联储主席耶伦表示:可能会相对迅速地实施资产负债表计划。美联储处于利率正常化的过程中。尚未决定何时开始缩表。预计今年起开始缩表,起初每月缩减60亿美元国债、40亿美元MBS;缩表规模每季度增加一次,直到达到每月缩减300亿美元国债、200亿美元MBS为止。

不同于以往的是,今年美联储似乎变乖了。无论是2015年还是2016年,美联储都是以“放鸽子”闻名,多次囔囔着要加息却迟迟不动手。但是,今年截止至今,美联储的一切调控都与其释放出的市场预期一致。

相反的调控方向,相同的施政目标

美联储今年的老实与之前的滑头完全不相匹配。之前把失业率与通胀设为货币政策指标。可在2016年,失业率早已跌破5%的既定目标,通胀不断接近2%。按理说,2016年的加息计划完全应该按计划至少加息3次,而结果是直到2016年12月份才加息一次。期间,美联储一直以通胀未达到要求作为借口推脱。

如今,失业率与通胀依旧维持2016年水平,但今年已经加息两次,而且,预计年内还会有第三次。缩表概念也是今年提出的。为什么同样的标准在同样的情况下却是不同的施政结果?今年耶伦的讲话中明显淡化了对于通胀指标的关注度,这不禁令人怀疑,美联储施政标准到底是什么?这个答案现在还没人能回答,但根据之前的事实可以肯定的是,美联储政策调控标准肯定不是失业率或通胀。

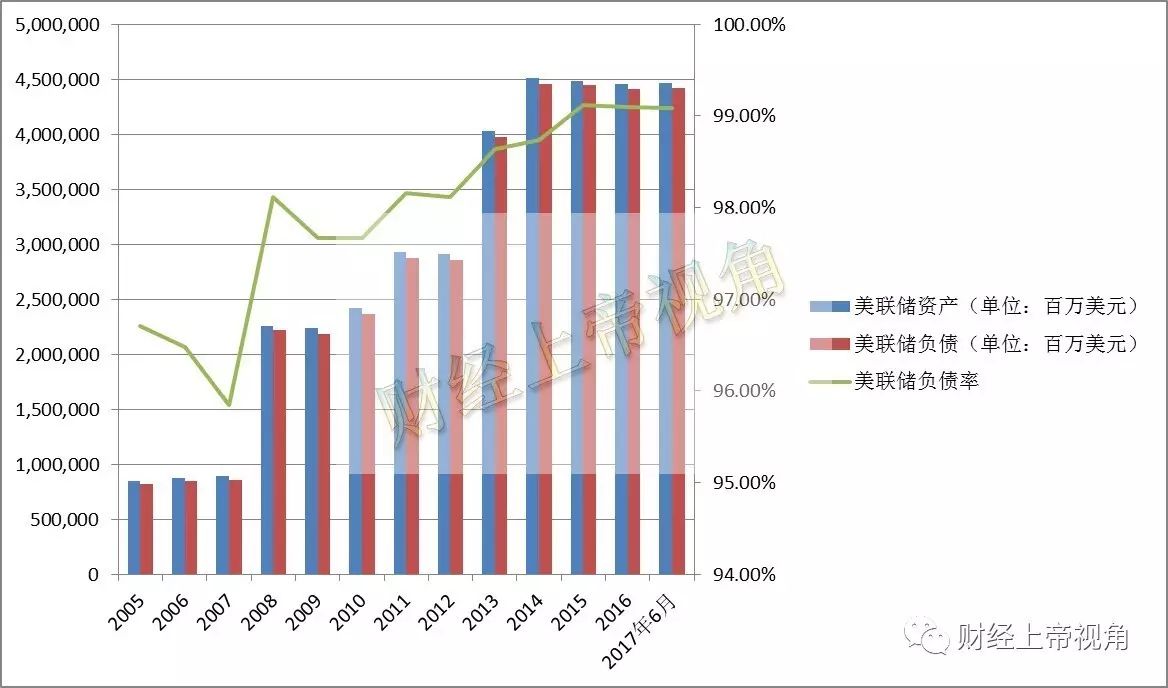

如今美联储迫不及待的加息与缩表其实有一条线索可以解释。笔者从美联储官网上获取2005年至今的美联储资产负债表数据:

从数据中不难看出,2008年、2013年、2015年是几个重要的时间节点。2008年是金融危机爆发,美联储开始量化宽松货币政策的时间点;2013年是美联储开始缩减QE的时间节点;2015年是美联储开启加息路径的时间节点。美联储资产负债表经历了两次历史性的膨胀,直到加息才开始收缩。

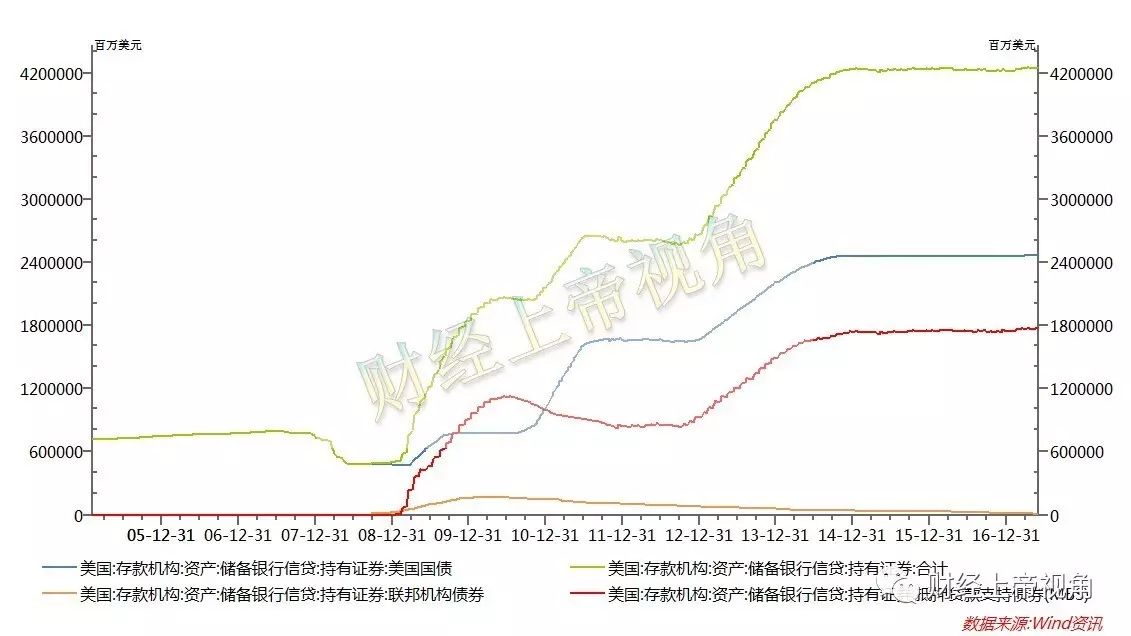

无论是2008年还是2013年,美联储资产负债表的两次历史性膨胀,主要原因都是购买大量美国国债。

对于上述数据,相信很多读者都能理解2008年的美联储资产负债表的膨胀是为了配合宽松货币政策,美联储出台了配套政策,通过购买国债把超印的资金注入美国政府。但2013年开始退出QE的情况下为什么美联储还要增加购买美国国债呢?

2013

年美联储开始缩减QE没错,可2013年也发生了一件可怕的事。美国两党之间的内斗险些引发美国债务违约。当时的闹剧甚至招致国际三大评级机构之一的标普直接下调美国主权债务评级。细细品味的话,2013年的美国债务危机恰恰是市场向美国宏观调控政策所释放出的警告信号。美国依靠发债融资刺激经济的模式不可持续。当时,为了缓解美国政府的困境,美联储不得不再次大量购买国债缓解政府债务危机(准确而言是财政危机)。

其实,就连QE之父伯南克在隐退之后也坦言,“根据自己当初的设计,QE不应该持续那么长时间。”长时间的宽松环境使得美国国内贫富差距拉大,富豪利用低利率环境大肆借贷,利用资产错配获取丰厚收益;而底层人群无法像富豪那样通过抵押资产及信用背书获取低利率信贷,真正需要资金支持的人群无法享受低利率红利,从而造成社会两极分化现象愈发明显(参考1月31日“

全球经济救市谎言——信贷

”

一文)。这也为特朗普的上台奠定了基础。

从QE结束到开始加息再至缩表,美联储收紧货币政策的方向已经毋庸置疑。从0.85万亿美元的资产负债表膨胀至如今的4.4万亿美元,美联储已经超负荷运。在踏上加息路程后,如果资产负债表规模不跟着缩减,利息增量将成为美联储债务的巨大负担。由此不难推断,美联储加息频率越高、资产负债表缩减速度越快。而且,从美联储给出具体的缩减资产负债表规模的目标这一点来看,美联储缩表计划早就预谋已久,现在只是在等待推出时机。

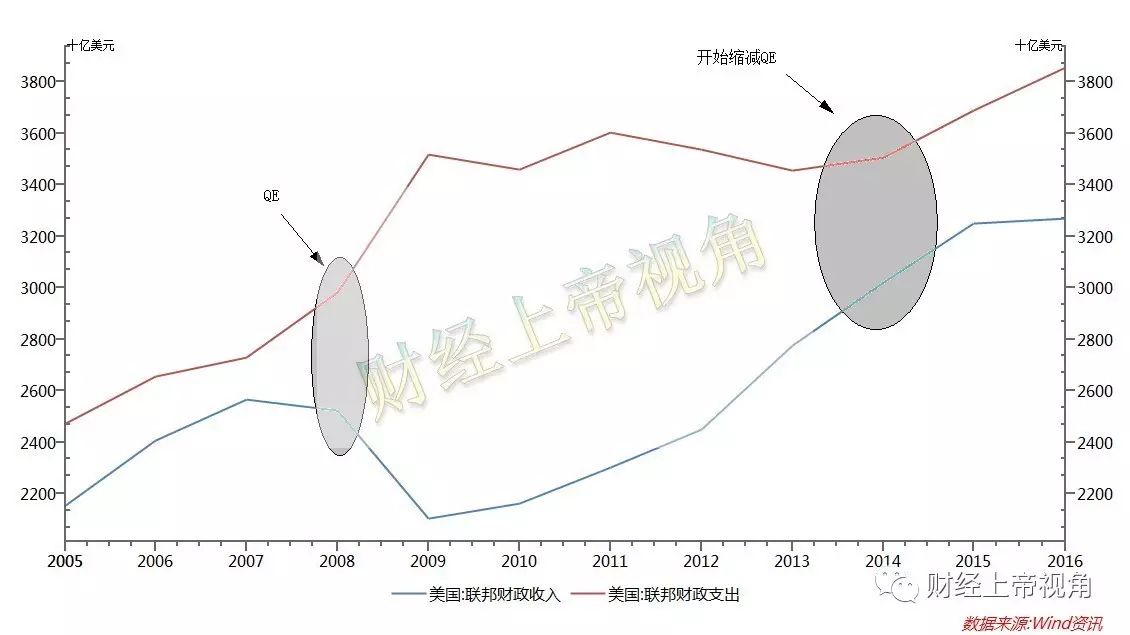

另一方面,美国的财政政策继续保持宽松方向。

紧缩的而货币政策搭配宽松的财政政策,结果将会是什么?韬光养晦!!!

美国财政长期以来都保持赤字状态。长时间入不敷出的基础就是不断发债。美国债务规模已高达20万亿美元,占GDP比重为102%。其中,美联储持有4万多亿美元。这其中也可以看出一些政治角力,特朗普要花钱改革,美联储不给钱,要钱只能向别人借。

4

月26日,美国财政部长史蒂文姆努钦(Steven Mnuchin)和国家经济委员会主席加里科恩(Gary Cohn)举行联合新闻发布会,宣布所谓“美国史上力度最大”的减税计划,提议将美国企业的公司所得税从现行的35% 降至15%。税改计划中提及将对美国企业留存海外数万亿资金实行一次性征税。财政部长姆努钦在新闻发布会上表示,具体税率多少仍待与国会两党的协商,但称税率会“非常具有竞争力”。在发布会之前,路透社曾报道称政府有意将企业海外汇回利润的税率从35% 降至10%,但并未在当天的税改计划中得以体现。

5

月23 日,美国公布的预算案中将包括在未来十年内拨出2000 亿美元联邦资金用于基础设施建设,此举的目的是鼓励和引导更多的民间资本、州和地方政府资金对基建项目的投资。

6

月8日,白宫召集了各州州长、部落首领、市长、郡长参加基建峰会。特朗普在会议上提到,目前地方上要获批一个高速路项目,平均需要拿到16纸批文,涉及10个联邦机构,时

间可长达10年。他以佛罗里达州的I-4Ultimate项目举例,称该项目运用了PPP手段令项目完工时间比通过政府注资所需要的时间缩短了17年。但他并没有对如何做出估计进行详细说明。

紧缩的货币政策与宽松的财政政策所传达的信息是,美国将把本国经济发展作为这届政府执政核心,减少对外干预。货币政策创造全球资本虹吸,财政政策创造国内投资机会,两种因素共振的结果是未来美国将再次掀起一阵“美国梦”。

也许很多国人会对此嗤之以鼻,但闹情绪终究是闹情绪,客观事实无法否定。美国2016年GDP为18多万亿美元,中国仅为11多万亿美元。美国经济结构早已完善,各个产业比重均衡,而中国正处于转型期,经济结构极其扭曲,潜在风险不少。美国经济的边际效益远超中国,真要让这样一个巨头卧薪尝胆的话,那其他对手就再也没有超越的机会了。别忘了,中国之所以能在上世纪末迎头赶上,很大程度上是因为克林顿签署条约同意中国加入WTO以及美国大范围对外干预导致自损国力放慢了经济发展所致。中国当初也是依靠韬晦之术才崛起的,如今经济基础底子远甚于中国的美国如果也开始效仿的话,后果是什么?

特朗普这个总统注定要闯祸

除了美国的宏观调控政策以外,美国国内另外一只潜在的“黑天鹅”就是特朗普。

自从特朗普上台以来,美国就没消停过。最近,因为“通俄门”事件爆发,特朗普将被弹劾的市场预期风靡全球。

5

月17日,美国司法部任命前FBI局长穆勒为特别检察官,开启对俄罗斯干预美国大选的调查,调查也涉及特朗普竞选团队可能与俄罗斯存在的联系。

此前FBI一直在对俄罗斯干预2016年美国大选进行调查,调查显示俄罗斯可能通过黑客手段暗中支持特朗普,打压希拉里。致力于调查“通俄门”的时任 FBI局长柯米被特朗普开除。而普京对此也毫不避讳,在上个月的一次公开讲话中,普京表示,“这也许是一些国内爱国人士自发的行动。”这不就等同于承认俄罗斯的确干预了2016年的美国大选吗?这与当初美国的“水门事件”十分类似,就性质而言可能比“水门事件”更恶劣。因为“水门事件”再怎么胡闹也是国内斗争,而特朗剖这次则是串通国外势力,即使依此定个“叛国罪”也不是不可能。

同时,这次特朗普在与俄罗斯外长共享反恐情报的谈话中涉嫌泄露了美国针对“伊斯兰国(ISIS)” 反恐行动的细节,被质疑泄露国家机密。事态虽然告一段落,但资本市场上空依旧阴云密布。

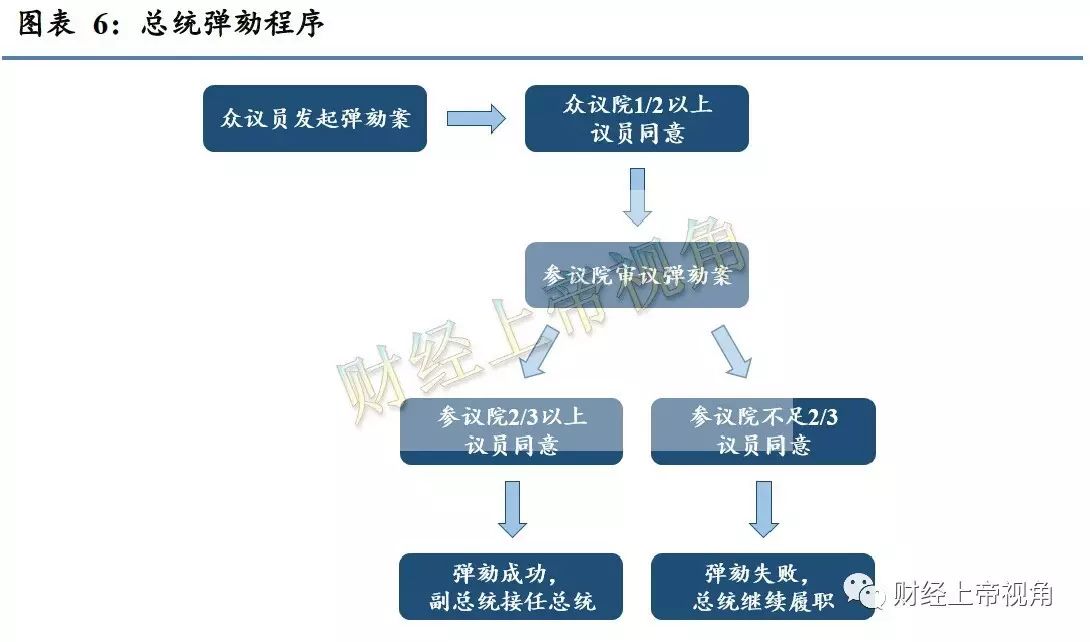

特朗普所引发的全球市场不确定性造成市场恐慌。可是,这种市场恐慌却存在被过分炒作的嫌疑。仅仅是特朗普被弹劾就需要通过上图几道程序,以及一段时间的执行过程。

退一步讲,即使发生特朗普被弹劾下台的最坏情况,美国也不会乱。

根据美国的法律法规,如果特朗普下台了,也将由副总统彭斯接任,美国乱不了。

纵观彭斯此人履历及施政倾向,彭斯至少在经济政策方面是特朗普的支持者之一,如果升任美国总统也不会对特朗普的经济调控思路动大手术。彭斯对自己的评价是,“我首先是一个基督徒,然后是保守派和共和党人。”外界对彭斯的评价非常高,称其与特朗普形成互补。彭斯与特朗普存在歧义的领域聚集在移民政策,彭斯反对特朗普的“禁穆令”。相比生性张狂的特朗普,彭斯个性低调,出言谨慎,并且十分虔诚。