文:Dorian君

源自:灰岩金融科技

A股持续下跌,而这样急速下挫的趋势无疑打爆了许多在上证指数2860~3000点建立仓位的投资者/交易员。

然而在众多独立/非独立,主流/非主流的媒体极度强调所谓的“healthy correction"以及所谓财经专家的价值投资,坚持被套,迎接接下来”必将“到来的大牛市的言论中,笔者想聊聊不同的观点和看法。

而这样的观点来自于本杰明.格雷厄姆(Benjamin Graham),也就是沃伦巴菲特以及Winslow Alfred Jones 对冲基金祖师爷的老师。

Benjamin Graham

还有他提出的”安全边际理论(Marginal Safety)“。

而讽刺的是这个被普遍视为价值投资者的经典不朽理论,正是由于他不听老司机在1929年对其市场崩盘的劝阻,本杰明执意认为牛市仍将继续,因此蒙受了巨大的损失。

而正是由于这次市场大崩盘,让祖师爷痛定思守,反思了自身的投资体系,并且发展出了安全边际的理论。而这样的理论究竟能否帮助价值投资者抄底市场?

在我们进入更详细讨论之前,我们先来了解什么是安全边际法?

在1929年股市暴跌后的二十几年里,许多学者和投资分析家对股票投资方法进行研究分析。

格雷厄姆根据自己的多年研究分析,提出了股票投资的三种方法:横断法、预期法和安全边际法。

横断法相当于现代的指数投资法。

格雷厄姆认为,应以多元化的投资组合替代个股投资。即投资者平均买下道·琼斯工业指数所包括的30家公司的等额股份,则获利将和这30家公司保持一致。

预期法又分为短期投资法和成长股投资法两种。

所谓短期投资法是指投资者在6个月到1年之内选择最有获利前景的公司进行投资,从中赚取利润。华尔街花费很多精力预测公司的经营业绩,包括销售额、成本、利润等,但格雷厄姆认为,这种方法的缺点在于公司的销售和收入是经常变化的,而且短期经营业绩预期很容易立即反映到股票价格上,造成股票价格的波动。

而一项投资的价值并不在于它这个月或下个月能挣多少,也不在于下个季度的销售额会发生怎样的增长,而是在于它长期内能给投资者带来什么样的回报。

基于短期资料的决策经常是肤浅和短暂的。由于华尔街强调业绩变动情况与交易量,所以短期投资法成为华尔街比较占优势的投资策略。

所谓成长股投资法是指投资者以长期的眼光选择销售额与利润增长率均高于一般企业平均水平的公司的股票作为投资对象,以期获得长期收益。

每一个公司都有所谓的利润生命周期。

在早期发展阶段,公司的销售额加速增长并开始实现利润;

在快速扩张阶段,销售额持续增长,利润急剧增加;

在稳定增长阶段,销售额和利润的增长速度开始下降;

到了最后一个阶段——衰退下降阶段,销售额大幅下滑,利润持续明显地下降。

格雷厄姆认为,运用成长股投资法的投资者会面临两个难题:

一是如何判别一家公司处在其生命周期的某个阶段。

因为公司利润生命周期的每个阶段都是一个时间段,但这些时间段并没有一个极为明显的长短界限,这就使投资者很难准确无误地进行判别。

如果投资者选择一家处于快速扩张阶段的公司,他可能会发现该公司的成功只是短暂的,因为该公司经受考验的时间不长,利润无法长久维持;如果投资者选择一家处于稳定增长阶段的公司,也许他会发现该公司已处于稳定增长阶段的后期,很快就会进入衰退下降阶段,等等。

二是如何确定股价是否反映出了公司成长的潜能。

投资者选定一家成长型公司的股票准备进行投资,那么他该以什么样的价格购进最为合理?如果在他投资之前,该公司的股票已在大家的推崇下上升到很高的价位,那么该公司股票是否还具有投资的价值?在格雷厄姆看来,答案是很难精确确定的。

针对这种情况下格雷厄姆进一步指出,如果分析家对于某公司未来的成长持乐观态度,并考虑将该公司的股票加入投资组合中去,那么,他有两种选择:一种是在整个市场低迷时买入该公司股票;另一种是当该股票的市场价格低于其内在价值时买入。选择这两种方式购买股票主要是考虑股票的安全边际。

澳门赌场金牌御用堪舆大师

道家法科风水精准预测下半年运势

扫描、长按识别图中二维码,或点击本页左下角阅读原文 抓紧您下半年财运转机...

扫描、长按识别图中二维码,或点击本页左下角阅读原文 抓紧您下半年财运转机...

但格雷厄姆也同时指出,采用第一种方式进行投资,投资者将会陷于某些困境。

首先,在市场低迷时购买股票容易诱导投资者仅以模型或公式去预测股票价格的高低,而忽视了影响股票价格的其他重要因素,最终难以准确预测股票价格走势。

其次,当股市处于平稳价格时期,投资者只能等待市场低迷时期的来临,而很可能错过许多投资良机。因此,格雷厄姆建议投资者最好采用第二种方式进行投资。投资者应抛开整个市场的价格水平,注重对个别股票内在价值的分析,寻找那些价格被市场低估的股票进行投资。

而要使这个投资策略有效,投资者就需要掌握一定的方法或技术来判别股票的价值是否被低估了。这就引入一个“安全边际”的概念,而用来评估某些股票是否值得购买的方法就是安全边际法。

所谓安全边际法是指投资者通过公司的内在价值的估算,比较其内在价值与公司股票价格之间的差价,当两者之间的差价达到某一程度时(即安全边际)就可选择该公司股票进行投资。

很明显,为了应用安全边际法进行投资,投资者需要掌握一定的对公司内在价值进行估算的技术。

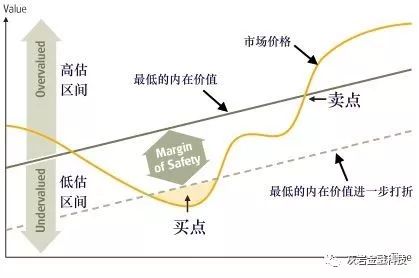

简单的来说,格雷厄姆认为,买点(一项有潜在收益的投资)出现于市场价格曲线以及资产最低的内在价值的折扣之间的交点。

而抛售资产的卖点,出现于市场价格曲线以及最低的内在价值之间的交点。

而最低的内在价值折扣,以及最低的内在价值之间的差值,就是安全边际。

而什么是资产的内在价值折扣,简单粗暴地说就是兰州拉面店出血大清仓把所有设备人才还有资产打包卖一卖能够取得的价格(大甩卖价)

而最低的内在价值,是兰州拉面店在运营正常的情况下,旺铺转让可以获得的大家认可的市场公允价格。

而这两者中间的价差,就可以被视为安全边际。

格雷厄姆还有巴菲特认为,无论如何市场的价格,并不会低过企业慌忙大甩卖的市场价,因此这个价格可以被视为是安全地买入资产并长期持有的入场点。

然而在我们理解了安全边际的定义后,我们来做更深入的探讨。

在一个Massive sell-off, 股债双杀,戴维斯双杀的情况里,资产的市场价格,由于恐慌的投资者为了抛售资产取现,并且由于强大的卖压进一步的压低资产价格,使得资产的价格往往会击穿所谓的安全边际区间,而这点,是笔者长期交易中得到的观察。

有许多的投资者,为何往往(少数的可以做到)没办法抄底进入市场,运用安全边际法,在一个市场崩盘的情况中,获取一个合适的买点,长期持有获得巨大收益?

原因在于你无法通过安全边际估算人性的恐惧,和人性的疯狂。

在市场资产价格迅速下挫的时候,如果没有触发熔断机制(有也往往然并卵)

和祖师爷格雷厄姆那时候的市场不同,1929年并没有高频交易策略,也没有大量的计算机通过套利策略盈利,而时至今日,量化策略往往会使得市场走向更大的极端也就是为什么从财务上的意义来说,投资者的确通过计算财务报表的资产净值得出了一个足够低,有理有据的清算买入价。

然而在极度波动的市场中,倘若持有的不是蓝筹股,too big to fail的金融机构,很有可能持有的股票资产会面临退市,私有化等突发情况,使得你的买入价格被轻易的击穿,陷入更深的麻烦之中(套牢)。

同时华尔街近几年大吹特吹的指数型被动投资,SMART BETA以及ETF对资产价格扭曲和支撑中,笔者看到的结果是一旦市场下挫,投资者将进入互相践踏的恐惧模式。

在全球利率常态化的进程中,我们现在看到的是央妈们逐渐减少资产的回购规模,同时利率的抬升加剧了资金的使用,借贷成本,在迟迟得不到通胀的情况下,中小企业能否适应量化宽松之后的正常利率环境仍然是未知(个人认为中小企业利润会受到巨大冲击)。毕竟企业已经习惯了宽松的利率环境。

在这样的市场环境突变下,我们将见证的,是人工牛市的终结。

而在所有人恐惧之前,安全边际法,并不能估算出恐惧的威力。

全球金融市场的黑天鹅,已经被放了出来。

版权声明:「宽客江湖」除发布原创市场投研报告以外,亦致力于优秀财经章的交流分享。部分文章推送时未能及时与原作者取得联系。若涉及版权问题,敬请原作者添加DGGKF2微信联系删除。

澳门赌场金牌御用堪舆大师

道家法科风水精准预测下半年运势

点下方阅读原文 紧抓下半年转运玄机...

点下方阅读原文 紧抓下半年转运玄机...