分析师:谢长雁 S0980517100003

分析师:陈益凌 S0980519010002

分析师:朱寒青 S0980519070002

联系人:陈曦炳 [email protected]

联系人:

李虹达 [email protected]

联系人:

张超 [email protected]

■

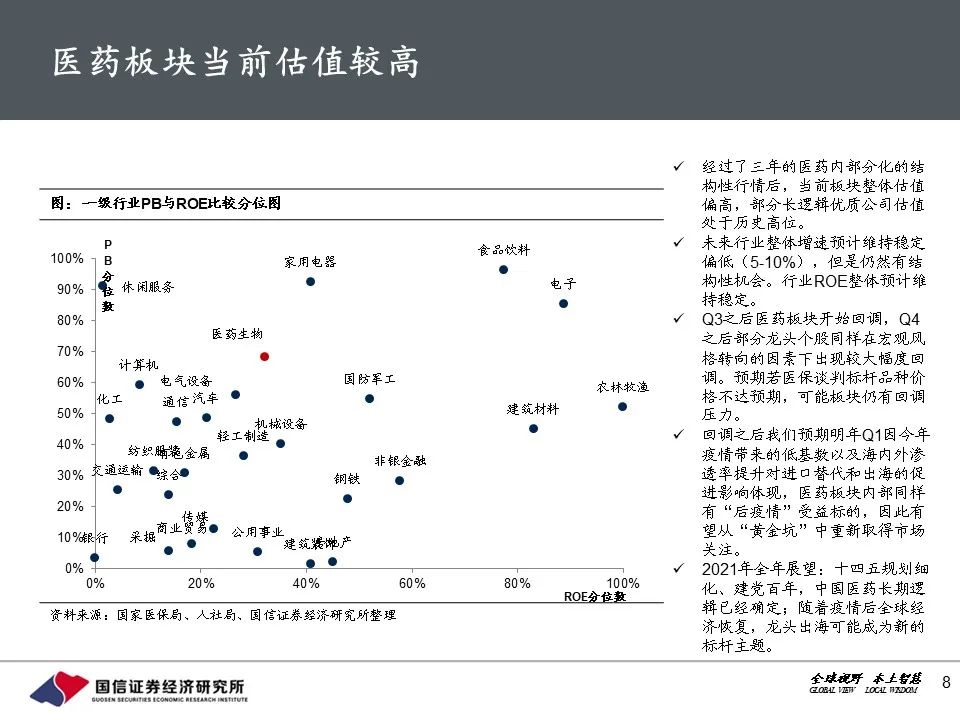

回顾:2020年医药板块气势如虹,近期以来随着宏观大气候有所回调

2020年新冠疫情下医药板块相关受益企业业绩、估值、市场渗透率三因子同步提升;疫情期间的宏观流动性增加助力工业、CRO、医疗服务、疫苗等景气板块的长期逻辑得到深度认可;上半年医药板块取得了冠绝市场的行情。进入下半年,随着市场对疫情后周期的展望逐渐落地,医药板块各细分板块陆续回调,但全年看仍然取得较大收益。

■

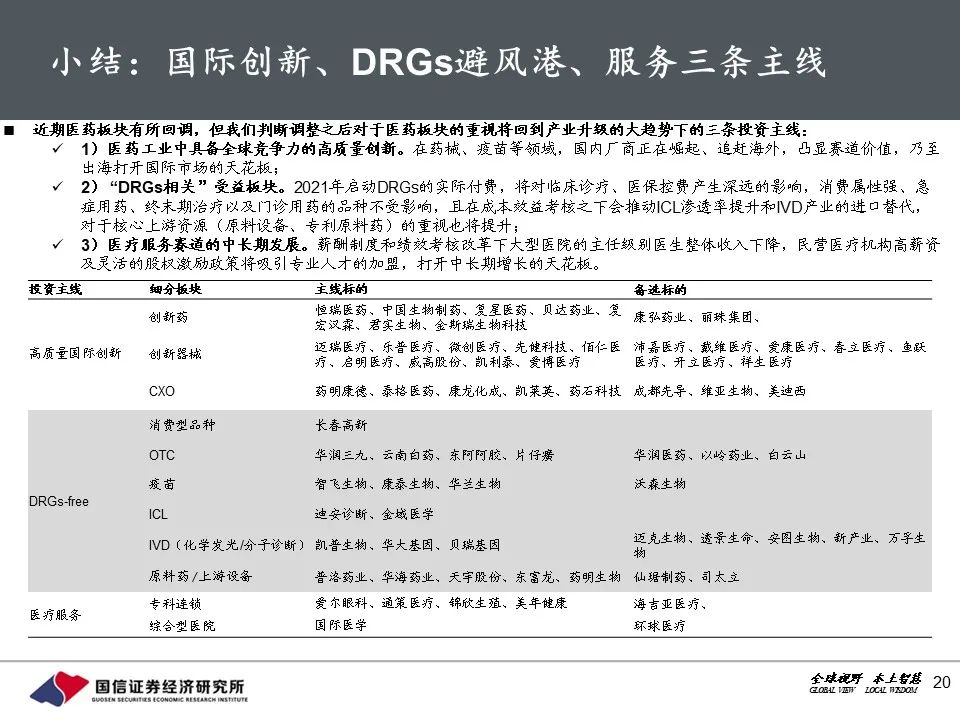

国际级创新才能获得估值溢价,资本市场热度回归理性

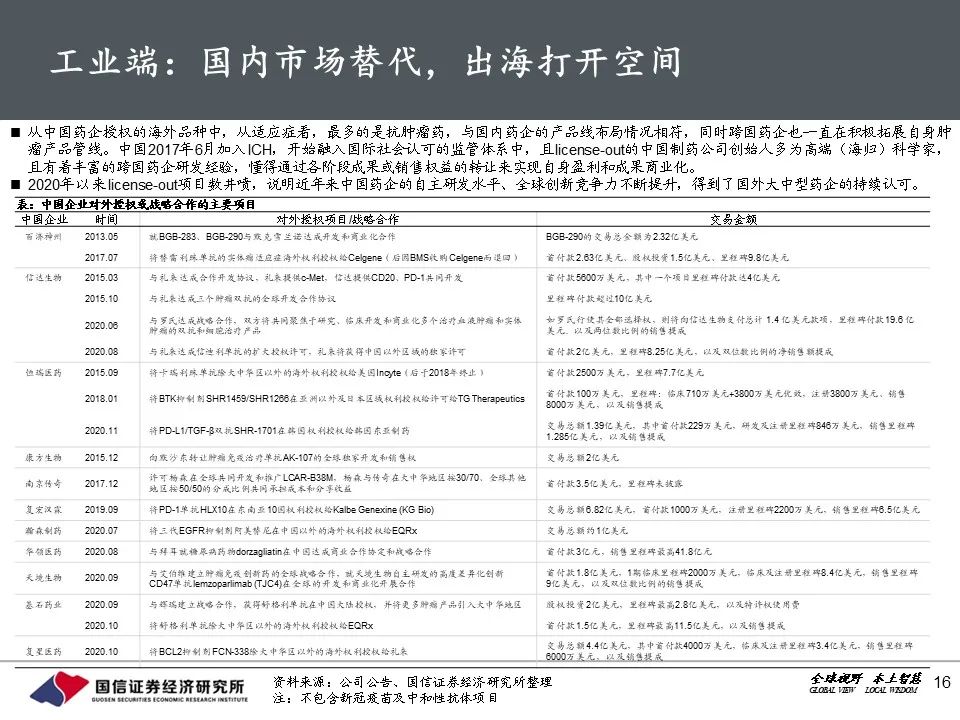

自2018年以来的医药股分化行情曾经经过多次催化:带量采购之下创新成为绝大多数企业求生的共识;港股Biotech和科创板生物医药企业上市潮助力科技股投资风格演变;疫情下具备长期逻辑的细分龙头生拔估值。展望未来三大推动力均有变化:国内创新产品的高利润窗口期有所缩窄;领先上市科技企业逐渐进入业绩和产品的兑现期以及后发企业数量和质量均有所下降;市场展望后疫情周期。因此我们认为估值溢价范围将有所收窄,能够在国内具备平台性优势或者能够进入海外法规市场的国际级创新才能享受估值天花板提升的溢价。

■

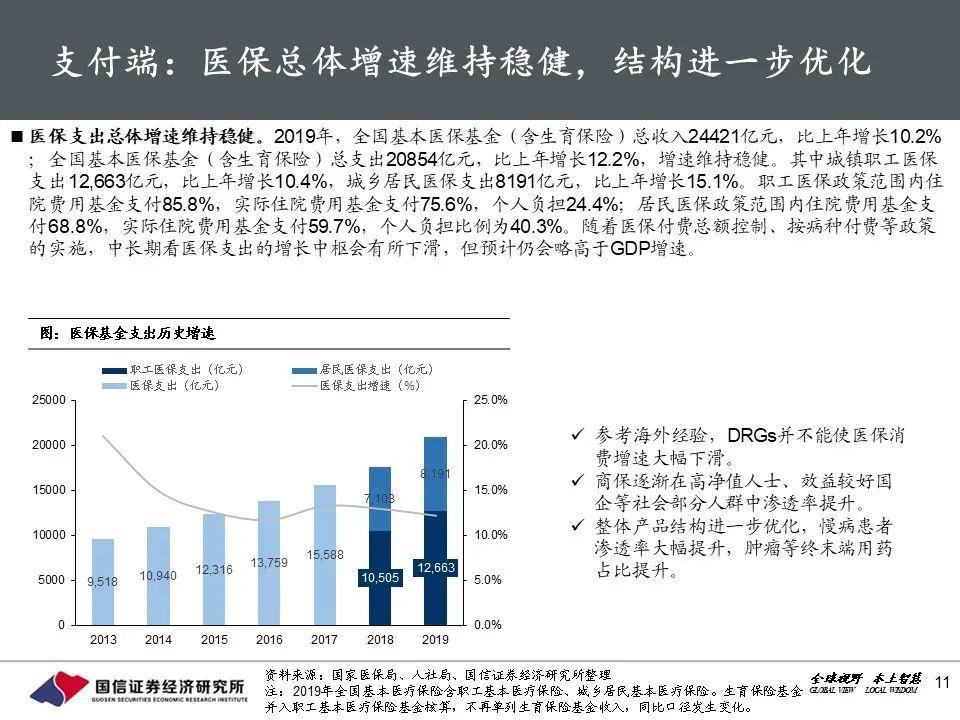

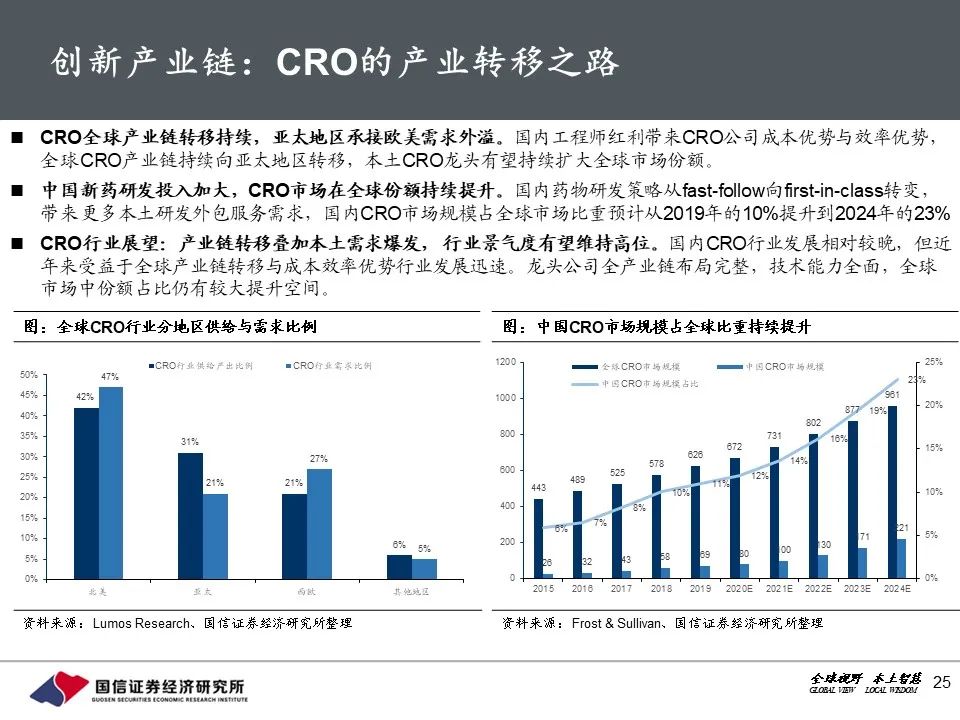

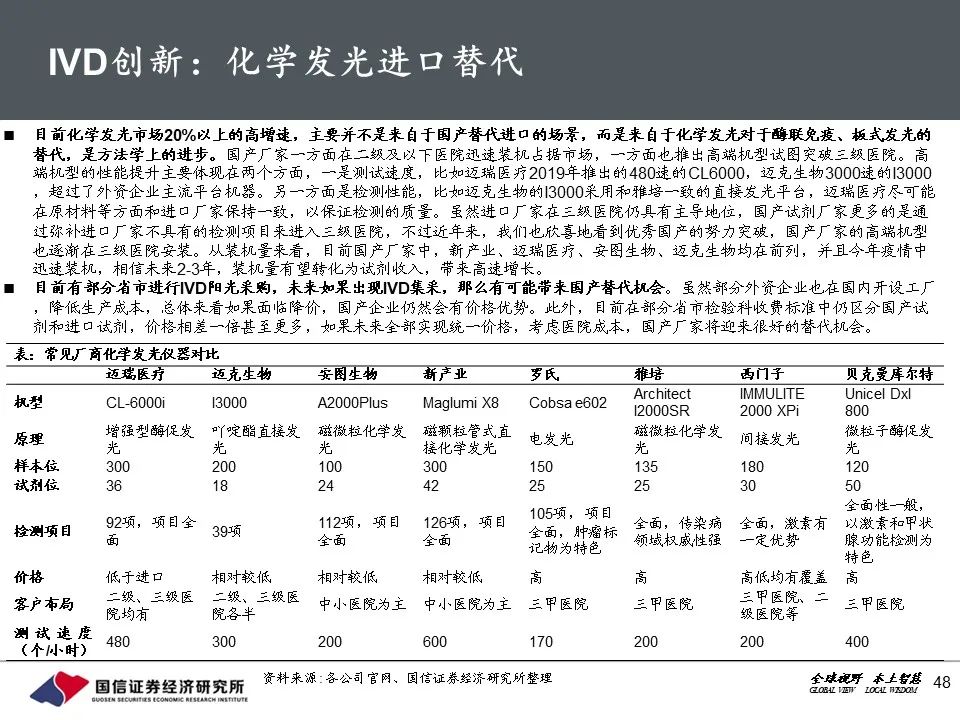

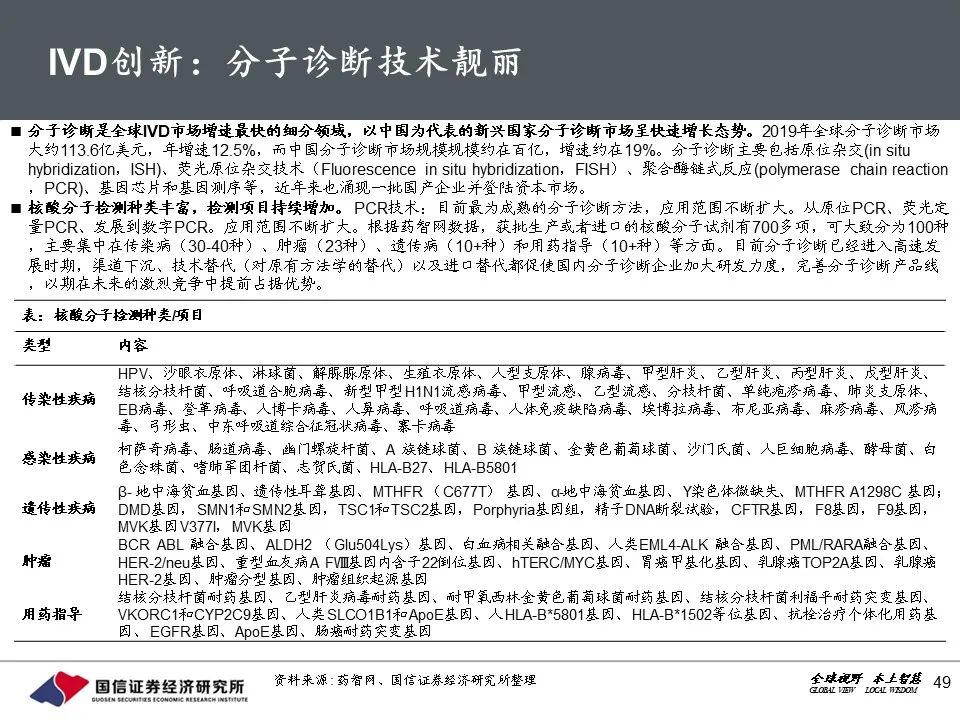

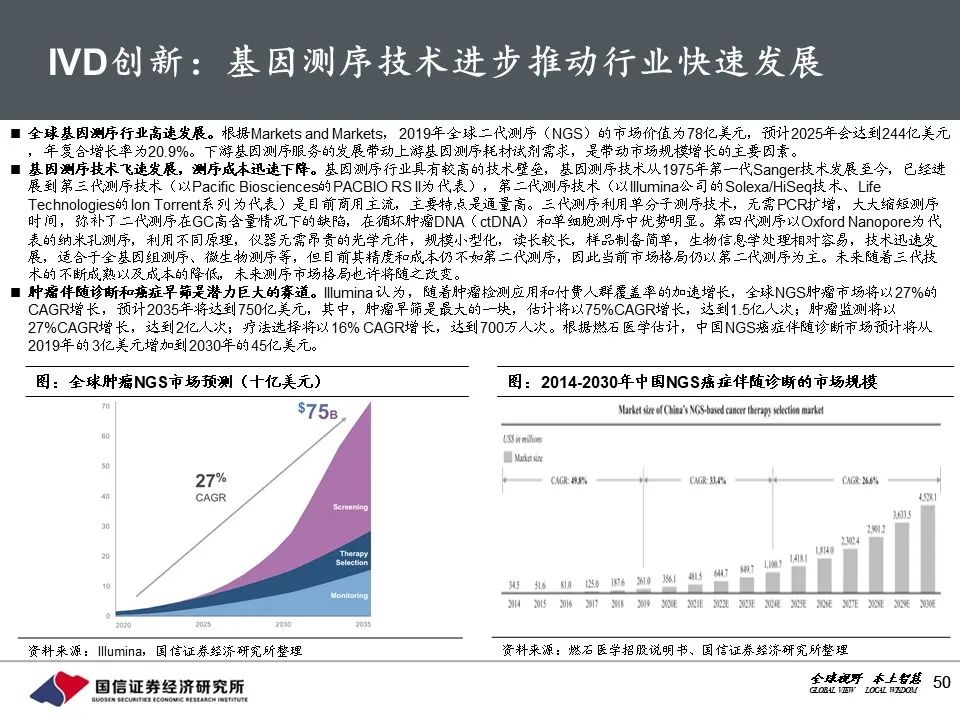

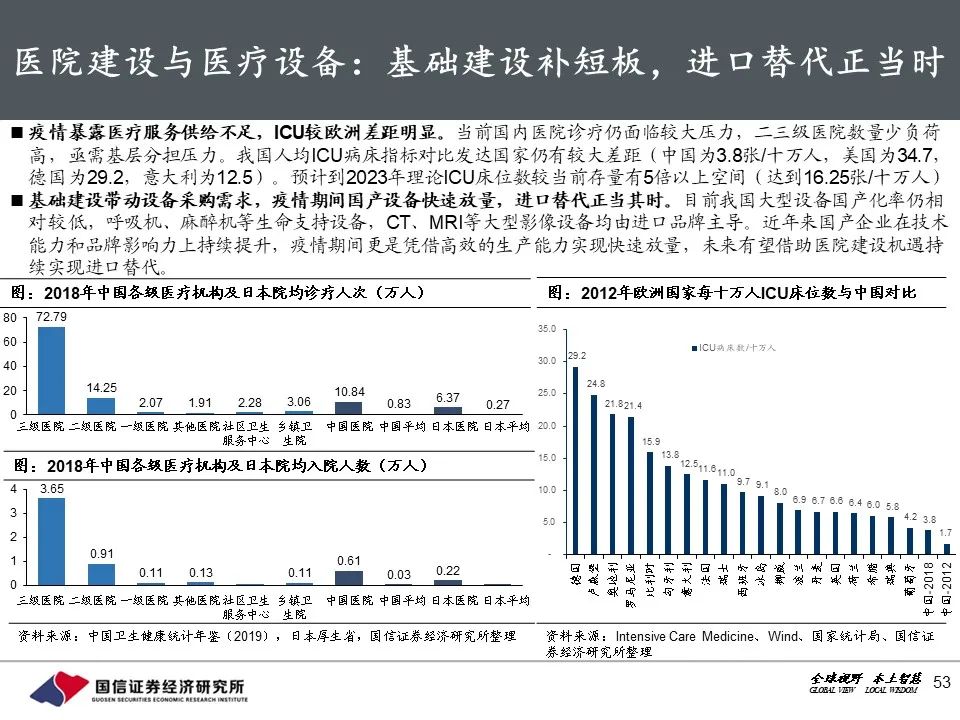

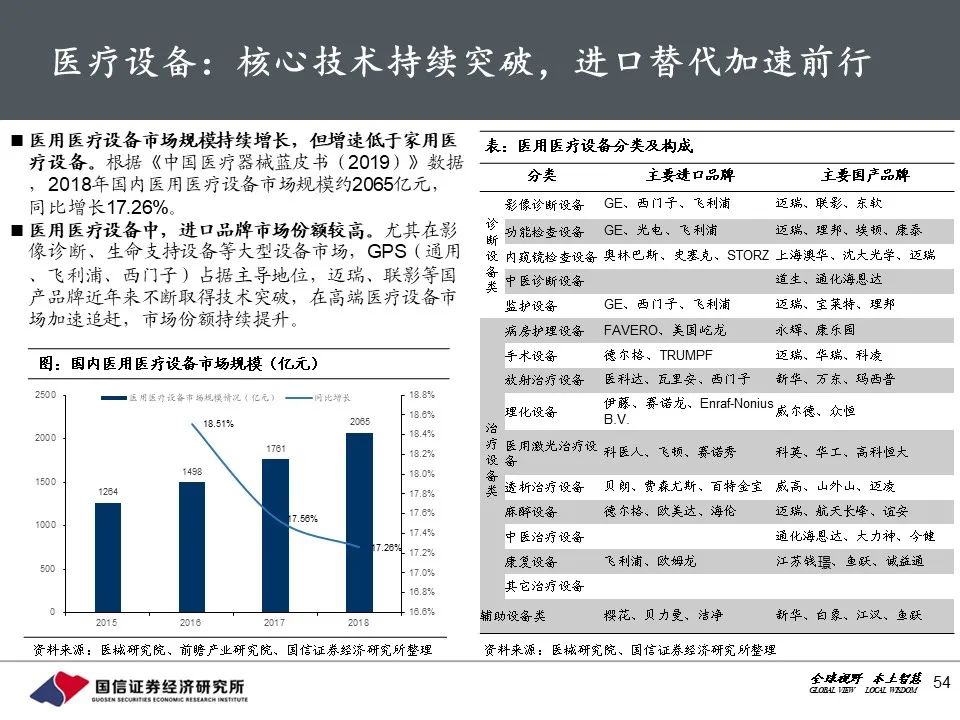

DRGs/DIP成为医改重头戏,政策避风港具备持续吸引力

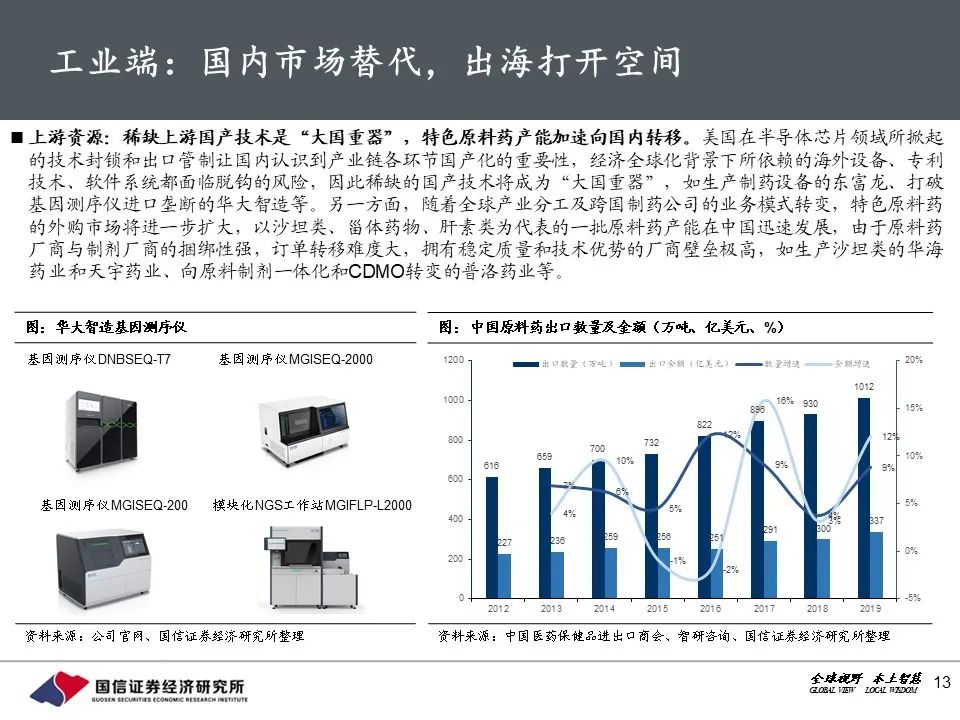

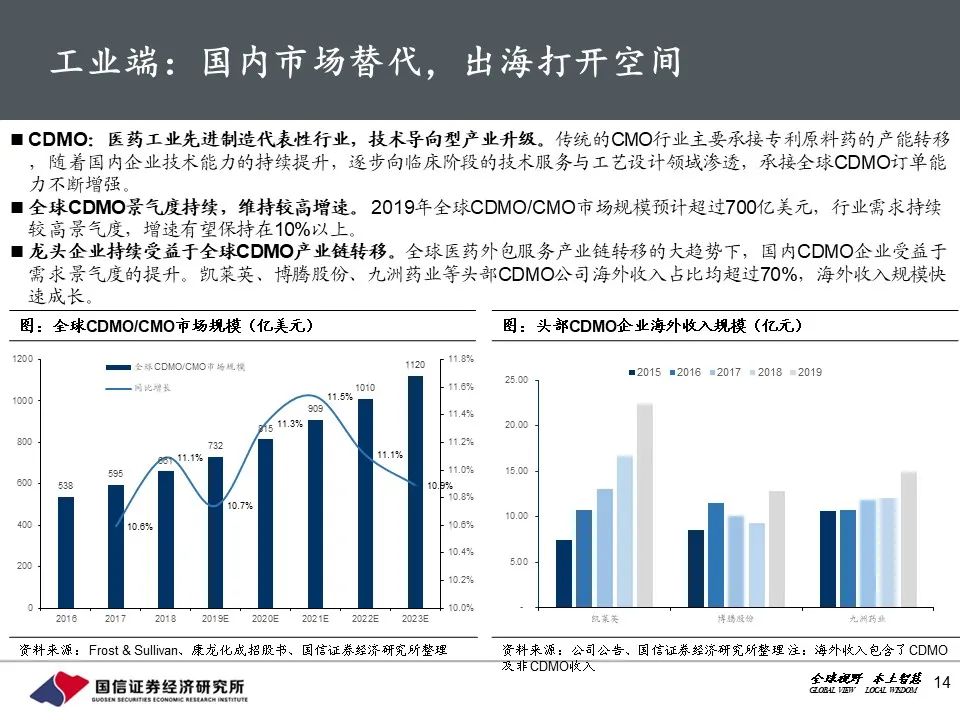

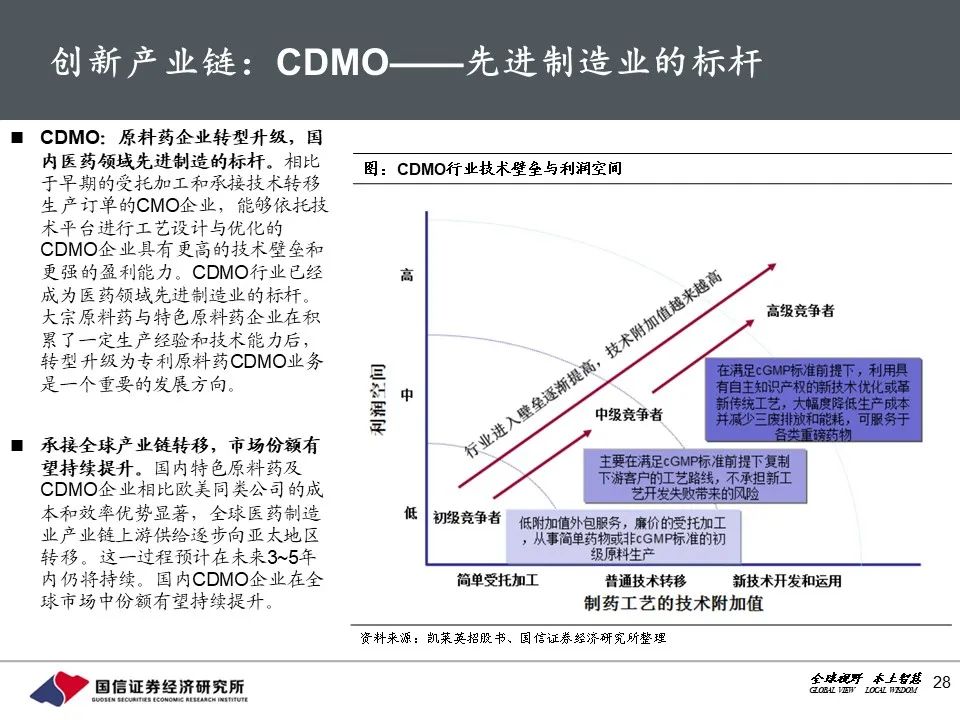

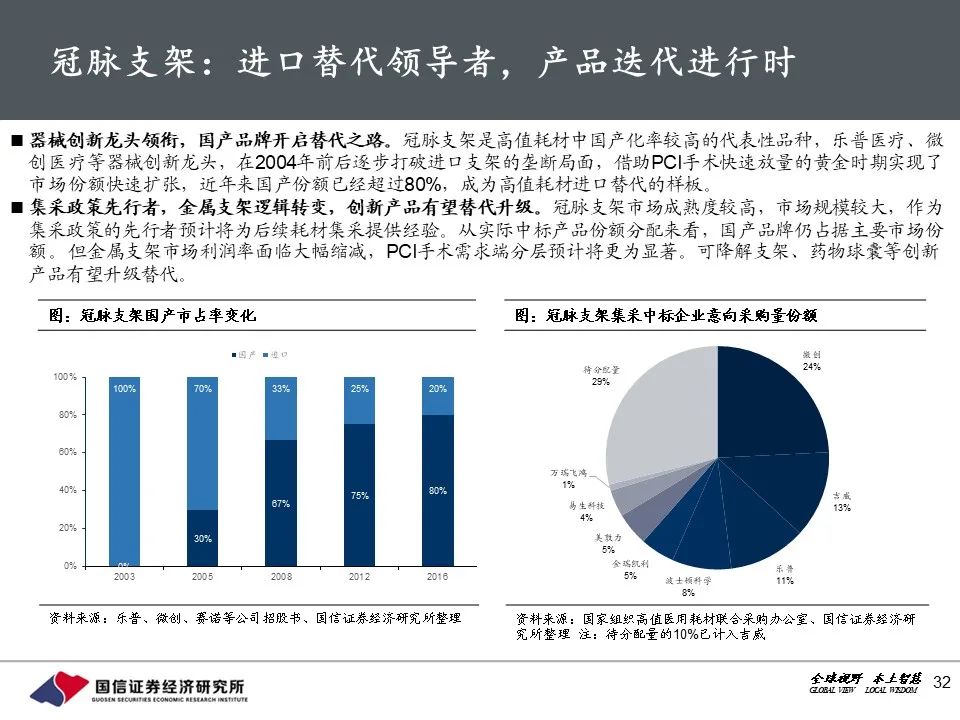

随着DRGs/DIP、慢病总额包干等创新医保支付模式在2021年逐渐落地,医疗服务机构激励模式得到梳理的同时工业端也将同步承压。因此避风港板块例如医保体系外的消费属性领域、资源品属性强且叠加新五年规划浆站指标逐渐落地的血制品板块、受益于政策的ICL行业、处于产业链延伸与出口红利兑现期的中游原料药与CDMO行业、政策助力下加快进口替代的IVD和部分耗材行业等领域我们预期也将成为投资的一大主线。

■

医疗服务标的逐渐丰富,民营连锁迎来部分消费属性专科医生流出红利

医疗服务标的从此前的眼科、牙科、体检、综合连锁标的逐渐扩展到辅助生殖、肿瘤、植发、地区特色专科、互联网医疗等更广阔领域。展望未来,医改组合拳致力于改变当前“以药养医”的现状,改革过程中我们预期医生收入将会逐渐阳光化和更加平等。部分消费属性较强的专科民营连锁依靠更加市场化的待遇和灵活的股权激励机制,可能在未来数年享受部分公立医院专科医生的流出红利。

■

风险提示:

创新药、械降价超预期;国际化进度低于预期;估值体系整体下行。

■

投资建议:

政策、价格、产品、产业的国际化过程中,推荐国际级创新、DRGs/DIP避风港、医疗服务三条主线

未来审批、准入、支付等多维度药政有望逐渐与国际接轨;高于国际市场的标准品价格也将不可持续,创新性品种将全面走向以卫生经济学和竞争格局为依托的国际定价模式;国内市场进口替代产品升级;国际上部分优质企业率先突破,获得估值溢价。按照国际级创新、 DRGs/DIP避风港、医疗服务三条主线,

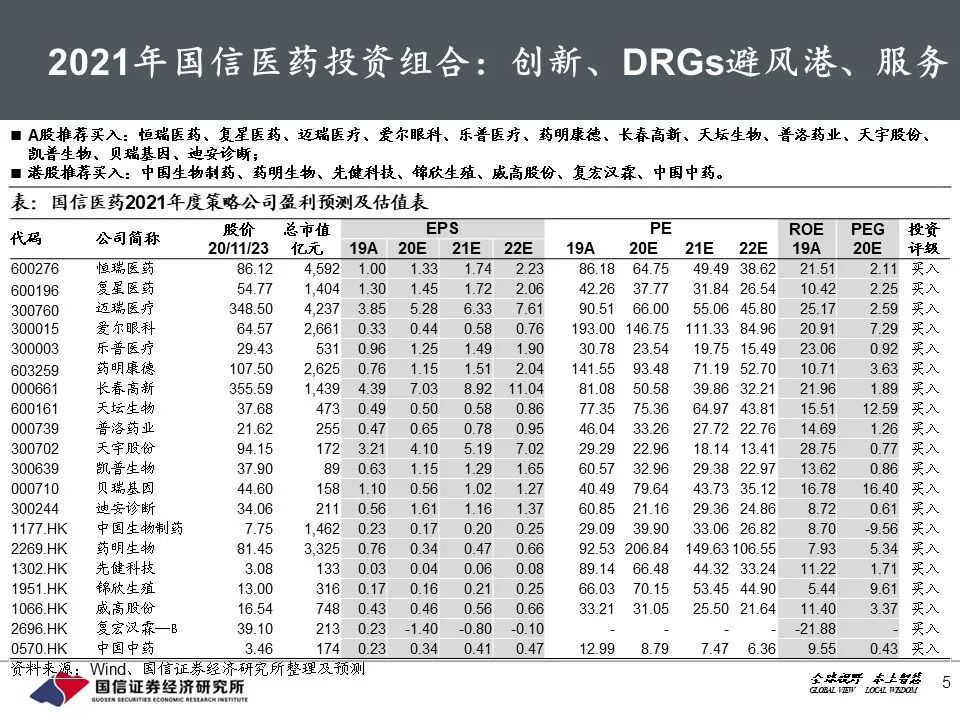

A股推荐买入:恒瑞医药、迈瑞医疗、爱尔眼科、乐普医疗、药明康德、长春高新、天坛生物、普洛药业、天宇股份、凯普生物、贝瑞基因、迪安诊断;港股推荐买入:中国生物制药、药明生物、先健科技、锦欣生殖、威高股份、复宏汉霖、中国中药。