导读:

近日,由天风证券担任主承销商的“2018平安租赁一期资产支持专项计划”于上交所成功发行,产品总规模3.3亿!这是国内首单汽车租赁生态圈证券化产品!

|

原始权益人

|

平安国际融资租赁(天津)有限公司

|

|

计划管理人/主承销商

|

天风证券

|

|

托管银行

|

浙商银行

|

|

评级机构

|

大公国际资信评估有限公司

|

|

法律顾问

|

北京大成律师事务所(南京)

|

|

会计师事务所

|

福建华兴会计师事务所(特殊普通合伙)

|

据悉,本次产品总规模3.3亿,其中优先A级2.67亿,获大公资信AAA评级;优先B级0.3亿,获大公资信AA评级;次级0.33亿,占比10%。

平安国际融资租赁有限公司是平安集团旗下从事融资租赁业务的全资子公司,立足于平安集团综合金融服务平台,充分发挥与保险、银行、信托、证券、资管之间的资源协同优势,为融资租赁业务发展提供源源不断的资金保障。截至2017年12月末,平安融资租赁总资产达1770.24亿元,全年实现营业收入98.27亿元 ,净利润达19.90亿元。

平安融资租赁以上海为中心,形成8大子公司,有平安国际融资租赁(深圳)有限公司、平安国际融资租赁(天津)有限公司、平安健康(检测)中心、平安车管家汽车租赁有限公司、平安网赢通信科技有限公司、平安商业保理有限公司等多家子公司助力业务发展,全国布局20家办事处。主要业务模式包括设备租赁、售后回租、转租赁、杠杆租赁、委托租赁、项目租赁、经营租赁等。目前已建立19大业务条线。

平安租赁融资渠道畅通且多元化,能够为业务发展提供及时而有效的资金保障。主要包括银行授信、非银行授信、发行债券和结构化工具等方式。截止目前,平安租赁累计已发行13笔ABS,发行金额近270亿元;ABN2笔,发行金额近33亿!

|

项目名称

|

发行金额(亿元)

|

计划管理人

|

次级占比

|

发行日

|

|

2018平安租赁一期资产支持专项计划

|

3.30

|

天风证券

|

10%

|

2018.04

|

|

2017平安租赁五期资产支持专项计划

|

28.24

|

国君资管

|

5.64%

|

2018.02

|

|

2017平安租赁四期资产支持专项计划

|

10.05

|

中山证券

|

6.83%

|

2017.12

|

|

2017平安租赁三期资产支持专项计划

|

28.54

|

广发资管

|

6.20%

|

2017.11

|

|

2017平安租赁二期资产支持专项计划

|

34.09

|

德邦证券

|

5.96%

|

2017.10

|

|

2017平安租赁二期资产支持专项计划

|

28.90

|

中信证券

|

6.06%

|

2017.08

|

|

2016年平安租赁四期资产支持专项计划

|

17.08

|

中信建投

|

5.94%

|

2016.12

|

|

2016年平安租赁三期资产支持专项计划

|

17.21

|

华信证券

|

8.72%

|

2016.12

|

|

平安租赁一期委贷资产支持专项计划

|

9.54

|

广发资管

|

6.29%

|

2016.11

|

|

2016年平安租赁二期资产支持专项计划

|

25.05

|

国君资管

|

5.61%

|

2016.07

|

|

2016年平安租赁一期资产支持专项计划

|

29.98

|

中信证券

|

5.25%

|

2016.06

|

|

广发恒进-平安租赁资产支持专项计划

|

15.24

|

广发资管

|

5%

|

2016.01

|

|

平安国际租赁一期资产支持专项计划

|

20.20

|

中信证券

|

5.62%

|

2015.11

|

2017年3月14日,平安租赁发行2017年度第一期信托资产支持票据ABN,发行金额为14.01亿元。其中,优先A级发行约12.23亿元,发行利率5%;优先B级发行约0.99亿元;次级发行0.79亿元,占比5.65%。

2018年1月,平安租赁发行一期总金额18.97亿元的ABN,这是平安租赁在2018年内发行的首期ABN。其中,优先A1级发行约4.26亿元,发行利率5.70%;优先A2级发行约11.45亿元,发行利率6.50%;优先B级发行2.13亿元,占比11.21%,发行利率7.50%;次级发行1.14亿元,分层占比5.98%,全部由平安租赁自持。

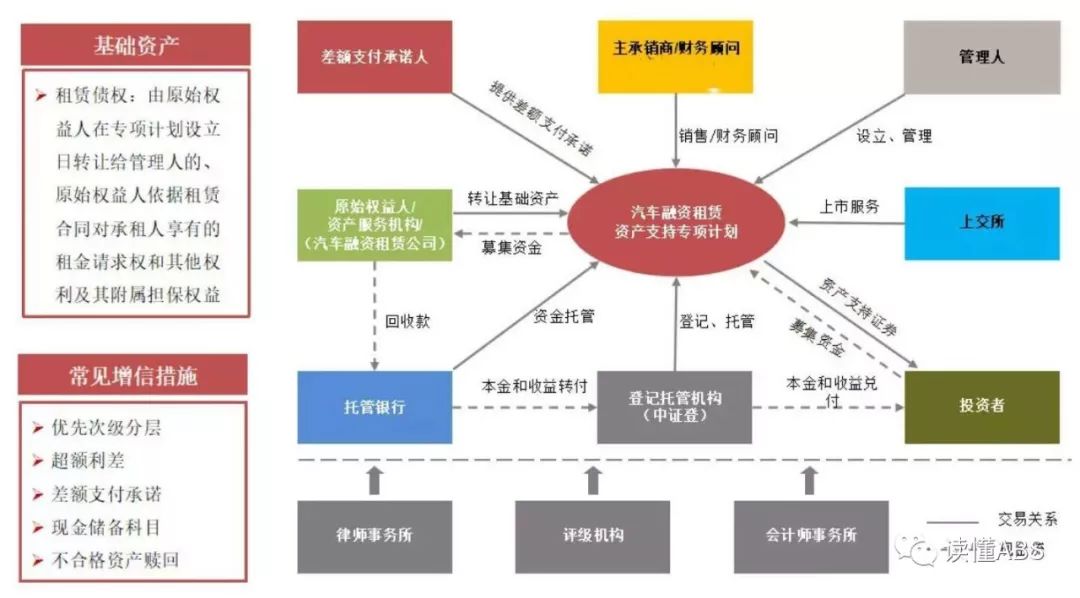

2017年,共14家融资租赁公司发行了28单汽车租赁ABS,总规模超过260亿元。银行系汽车租赁公司进军银行间市场发行ABS,而其他租赁公司则加快了在证监会主管的交易市场进行融资的步伐。针对汽车租赁ABS产品,下面从基础资产池、产品结构设计、外部增信、原始权益人及资产服务机构等多方面进行分析。

(1)原始权益人分析

融资租赁业务可以渗透到汽车行业的各个环节,包括一手车、二手车市场,包括2B和2C市场,因此在分析汽车租赁ABS产品时,首先要识别其原始权益人的业务模式,即其在汽车销售的哪个环节提供金融服务及其盈利模式。例如人人租赁是给二手车经销商提供租赁服务,为经销商提供周转资金,是针对B端的融资服务;先锋太盟是针对个人购车客户(C端)提供租赁服务,既包括一手车买家也包括二手车买家,且通过经销商引流客户;有车有家也是针对个人客户(C端)提供租赁服务,但是其通过汽车之家线上引流客户。

在理清汽车租赁提供商的业务模式后,需要对其业务模式的合理性、持续性、盈利性进行判断,对于渠道稳定性强、客户粘性高、综合成本低的业务模式,其现金流稳定性也更有保障。在维护针对B端客户的渠道时,租赁公司除了提供汽车经销商进一步发展所需的资金,还需为经销商提供其他的增值服务来绑定客户粘性,例如通过互联网技术和现代信息管理手段改善经销商的存货管理和现金管理能力,提升汽车流通中的风控水平、降低汽车流通的交易成本,根据消费者信息为经销商提供市场行情资讯和价格调整建议等等。针对C端客户,渠道稳定性主要来自于信息透明度高、薄利多销、便捷的购买体验和完善的售后服务保证等方面。

由于汽车租赁业务是与传统汽车金融公司和商业银行提供的汽车金融服务互相补充的市场,其准入门槛相较传统金融业务也更低,例如接纳个体户经销商、更简单的贷款准入条件等,因此其风险把控能力对于业务的可持续性具有决定性作用。识别业务风险把控能力,可以从客户准入、租赁物准入、租赁物保管、抵押物处置等方面入手。例如在针对B端的租赁服务中,仅选取区域龙头经销商作为合作伙伴;除和二手车经销商签订合同外,还要求经销商的法定代表人、股东及其配偶提供连带责任担保;对于租赁标的物的款空,需要将租赁车辆的钥匙、行驶证、登记证、发票等相关凭证移交专门保管;GPS导航管理、标的物的管控、现场核查等等,定期与不定期的现场管理;建立基于大数据的车辆评估体系与第三方估价标准,放款额度与评估额度的比重不超过70%等条件。此外,风控制度的具体落实情况、系统和人员支持也是验证风控能力的关键要素。

针对专营汽车资产的融资租赁公司,其公司发展多和某一类商业模式进行绑定,或依托于某个大的连锁经销商、汽车信息服务商存在,特别是在二手车电商快速发展时期,其依托主体的行业地位和发展前景需要重点关注。汽车租赁公司所依托的业务模式可持续性,股东或合作方的行业地位和发展前景决定了未来是否存在被行业快速洗牌的风险。

(2)基础资产池分析

集中度:汽车租赁作为基础资产的特点是入池资产笔数多、单笔资产金额小、基础资产池高度分散,可以较好的体现资产证券化分散度高的产品优势。由于底层资产数量较大,产品绝对分散度已经较好,需注意资产的地域集中度和品牌集中度问题。从现有产品看,经营性租赁ABS的地域集中度会高于融资租赁ABS。

安全性分析:由于汽车贷款单笔金额较小,且具备抗周期性的特点,因此对于资产池的安全性分析重点在于贷款人准入条件、首付比率、历史逾期率、违约率、早偿率、回收率、加权平均剩余期限、加权平均贷款利率、影子评级或信用评分中枢等方面。对于融资租赁公司如何甄别客户、选择客户、风险预警和处置流程需要重点关注。

新车二手车比例:一般而言,由于二手车的交易价格依据使用年限不同已经包含了一定的折价,因而新车的跌价比率较二手车相对更高。