1

、内生增长强劲,业绩再超市场预期;重大合同进展顺利,全年高增长可期

公司前三季度营收和净利润分别为

13.57

亿元和

2.91

亿元,同比分别增长

45.8%

和

44.9%

。其中第三季度营收和净利润分别为

5.27

亿元和

0.99

亿元,同比分别增长

65.1%

和

45.3%

。前三季度业绩和第三季度业绩均超出市场预期。营业收入方面,以智慧城市和铁路列控业务为代表的公司内生业务增长强劲,成为收入增长的主要动力,此外报告期内中兴智联和公信软件并表也贡献部分收入。

此外,公司重大合同进展顺利。截止报告期末,公司重大销售合同金额总计达到23.48亿,其中已验收项目的合同金额占比达17.9%,年底前预计完成项目的合同金额占比为39.5%。从合同完成进度来看,全年业绩实现高增长可期。

2、季度毛利率提升,费用率降低,研发投入持续增长

毛利率方面,公司第三季度综合毛利率为36.8%,同比增长1.1个百分点。前三季度综合毛利率为37.7%,同比略降0.7个百分点。毛利率的波动同公司项目结构相关,整体来看公司毛利率基本维持稳定。

费用方面,前三季度销售费用同比增长30.94%,达到0.89亿元,主要来自于合并中兴智联及公信软件销售费用导致。前三季度管理费用同比增长38.65%,达到1.83亿元,主要原因一方面由合并中兴智联以及公信软件管理所致,另一方面来自于公司持续的研发投入。此外,由于收入增速高于两费增速,前三季度销售费用率和管理费用率分别同比下降0.74和0.7个百分点,降至6.58%和13.46%。

3、物联网一体化布局,中兴物联高份额中标中国电信NB-IoT模组集采,启幕物联网大时代

物联网是移动互联网之后的下一个大产业趋势,高新兴在原有智慧城市的关键领域已形成良好卡位,并向物联网上游延伸,打造通用物联网连接能力,布局全产业链。目前已经形成了“连接-应用”的两极布局,未来发展路径为:从连接到车联网,再到大的智慧交通,最终扩展至整体智慧城市布局。

物联网业务方面,公司于7月31日收到证监会《关于核准高新兴向珠海凯腾投资合伙企业等发行股份购买资产并募集配套资金的批复》,本次收购完成后中兴物联将成为高新兴控股子公司。中兴物联是高新兴物开展物联网业务的重要一环,近期中国电信公布NB-IoT模组集采结果,中兴物联高份额中标,使得公司在NB-IoT模组市场形成先发优势,并为后续的集采起到示范和促进作用。

4、投资建议:上调盈利预测,维持“强烈推荐-A”

物联网将是下一个大产业机遇,高新兴构建物联网全产业链布局,企业价值亟待重估。万物互联,网端先行,公司物联网模块和车联网终端业务将率先受益,并逐步延伸至大交通与智慧城市垂直行业应用。

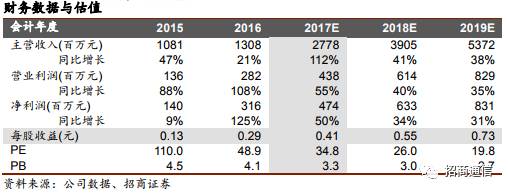

前三季度,公司内生增长强劲。在此基础上,我们上调公司内生业绩。考虑中兴物联,我们预计公司2017~2019年备考净利润为4.74亿(较上期预测上调0.14亿)、6.33亿和8.31亿,对应EPS分别为0.41元、0.55元和0.73元。当前股价下对应PE分别为34.8X、26.0X和19.8X。上调12个月目标价19.25~22.00元(对应2018年35~40倍PE),维持“强烈推荐-A”。

风险提示

:业绩承诺不达预期,物联网行业发展不达预期,整合效果低于预期。