本文为北京大学国家发展研究院院长姚洋在第58期大金融思想沙龙上题为“美丽的烦恼:如何用好中国的巨额储蓄”的演讲。本文为作者个人观点,不代表华尔街见闻立场。

中国的巨额储蓄从何而来

中国在过去的二十多年发生最重要的事情,是采用了出口导向的增长模式。没有这种出口导向的增长模式,中国不会有这么快的增长,也不太可能有这么多的储蓄。出口导向的增长模式为中国贡献了巨额的储蓄。

出口就是一种储蓄,GDP的恒等式是GDP=C+S=C+I+(X–M),从中得到储蓄等于投资加上进出口(S=I+(X–M)),这是一个恒等式,它两边是互相决定的,这就是所谓的国内平衡和国际平衡。如果国际平衡在上升,国内的储蓄肯定上升,或者说出口在上升,那么储蓄也会上升,但是有一部分出口带来的储蓄被进口消耗掉了,我国的情况是S-I>0,就变成了贸易盈余。这是出口直接带来的储蓄。

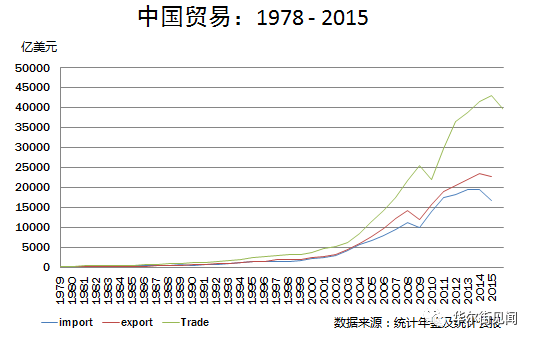

中国外贸情况在2001年是一个分水岭,2001年之前我国外贸增长并不快,但是2001年到2008年短短的7年间,我国出口涨了5到7倍。2001年的时候出口总额只有约2500亿美元,2008年的时候到了约1.5万亿美元。从2003年开始出现巨额的外贸盈余,这几年实际上还在变大。当然,现在变大是被动的,一方面,进口下降的主要原因是大宗商品的价格在下降;另一方面,国内经济增长放缓,国内需求下降也使得净出口增加。

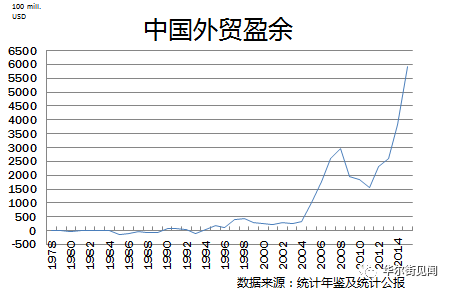

上图是外贸盈余的情况,在1994年汇率并轨之前我国的外贸基本上是持平的,基本有盈余也有赤字,符合一般的发展中国家规律,但是1994年并轨之后官方汇率从5.5一下贬到了8.5,巨大的贬值大大促进了出口,此后外贸盈余直线上升。

关于2004年之后外贸盈余上升的原因存在一些争论。我认为其中一个原因是2003年之后开始实行紧缩政策,限制了国内的投资,投资不及储蓄增速,这样就积累了外贸盈余。外贸盈余的最高峰出现在2015年的6千亿美元,这是史无前例的。去年我国仍然是5千亿美元,今年期望能降下来一些,因为国内经济复苏了,可能进口会增加,也许有恢复到以往3千亿水平的可能性。

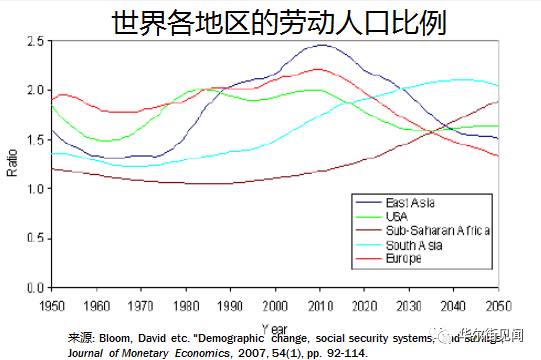

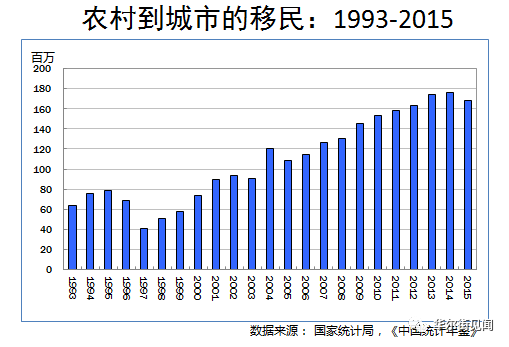

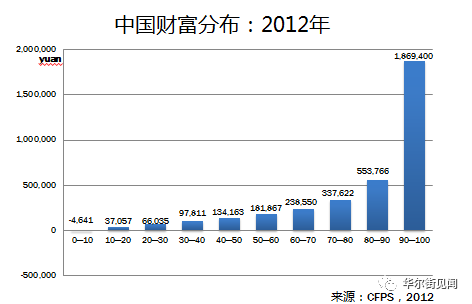

中国出口加速的主要原因是人口的双转型。一方面,2000-2010年,人口红利达到高峰;另一方面,大量的农村劳动力向城市转移,使得我国参与国际分工的劳动力突然增加。结果就是劳动工资上涨比较慢,收入向企业部门转移而导致企业储蓄上升。而我国的企业基本不分红,中小企业得不到外部的金融支持,因而不得不储蓄,用自己的储蓄来投资。高收入者的高储蓄率实际上推高了居民的总储蓄,我国的居民总储蓄率接近GDP总量了,但是高度集中。根据西南财大做的财产统计,最富有的千分之一储户贡献了我国所有居民储蓄的三分之一。所以,中国过去二十多年财富集中的现象是非常明显的。

这是世界各国的劳动人口的比例。蓝色的这条线是东亚,其实就是中国,因为中国占了东亚人口的90%以上,可以很明显看到,改革开放后劳动人口比例不断增长。到2010年,我国2.64个劳动人口养活一个不劳动的人口,不劳动人口就是小于16岁和大于65岁的人。因此,直到今天我国的人口结构仍然是全世界最好的。需要注意到,南亚地区劳动人口比例一直在上升,要到2030年以后,我国的劳动人口结构才会被南亚超越。另外一个值得关注的地区就是撒哈拉以南的非洲。非洲的总人口有7亿多人,本世纪中叶会变成15亿。

从农村到城市的移民,除了最近这两年下降,其他年份都是上升的,这只是离开本县、居住在外打工的人,如果再加上在本县打工的人,应该还有1亿人。

我们最近做了一个关于汇率问题的研究。中国采用的固定汇率,从80年代开始跟美元挂钩,到1994年之后就完全挂钩了。理论上看,固定汇率不会影响相对价格,因为固定汇率是一个名义价格,实际汇率是受到国内物价的影响,不可能在固定汇率的同时固定国内价格。

许多国家采用固定汇率的前提是国内价格有黏性。特别是中国,工资黏性非常大。过去的工资黏性其实只是向下的黏性,因为我国劳动力供给非常充足,按照刘易斯剩余劳动力理论,劳动力的价格不上涨,工人的谈判地位就很低,所以工资有向下的黏性。这种情况下,固定汇率就可以压低国内的非贸易品价格相对于可贸易的相对价格,从而压低实际汇率,实际汇率的降低反过来会压低实际工资,这样会提高可贸易部门的利润,最终又会导致储蓄的增加。

美丽的烦恼

我理解的中国过去60多年经济增长采用的策略,就是为子孙后代牺牲当代人的利益,这也是我国巨额储蓄的来源。所谓美丽的烦恼,就是因为我国货币太多了,中国的M2每年以13%的速度增长,全部债务达到GDP的250%以上,而所谓的宏观债务基本上就是指M2。

M2的来源有两方面。其一,巨额外汇储备导致大量基础货币的发放。《人民银行法》第29条规定:中国人民银行不得对政府财政透支、不得直接认购包销国债和其他政府债券。实际上就是禁止财政货币化。但是人民银行可以购买商业债券,也可以到二级市场上买国债。这里虽然没有排除人民银行可以在二级市场买卖的可能性,但是过去十几年人民银行的资产膨胀,基本上全是外汇资产的膨胀。也就是说,中国过去十几年发行货币的压力主要是来自外汇储备的增加。其二,中国的金融体系以间接金融为主,直接金融占的比例非常小。而商业银行存在杠杆作用,就是货币乘数,我国货币乘数是4到5左右。

央行并未像许多人所说的那样超发货币,理由有两点。第一,央行发货币是有真金白银作为抵押的。第二,我国央行通过两个手段在延缓货币发行的速度:一方面,央行提高了存款准备金率,2003年是8%,之后最高峰是22%,目前为17%;另一方面,央行发行央票,目前央票是央行调控货币发行量的重要手段,我国央票总量是20多万亿,现在央行逆回购是用央票来调节货币的数量。

因此,央行已经尽可能减少外汇储备带来的货币增发。但是,在我国,货币一旦创造出来,基本上是不可灭失的,只有当央行永久性地回笼货币的时候才可以灭失,主要途径就是永久性的对外投资。

此外,股市可以暂时窖藏一部分货币,因为股票买卖占用货币,这些货币就留在股市,流通不到实体经济里去。所以,在某种意义上让股市规模再大一些,可以缓解我国货币过多的压力。需要注意的是,房地产行业是不能窖藏货币的,房地产开发是制造货币的过程,因为土地未开发前是不值钱的,一旦开发出来马上成为了巨额财富,这就制造了货币。

储蓄有两种体现,一个是实物体现,一个货币体现。国民储蓄的实物体现大部分已经变成了投资,少部分是变成了我国在国外的净储蓄。但是它还有一个货币体现,国民储蓄的货币体现可能永远存在下去,因为在我国,货币一旦创造出来就不太可能灭失掉。这就是美丽的烦恼。现代宏观经济学的一个短板是只研究实物量不研究名义量,不研究货币及其累积效应。

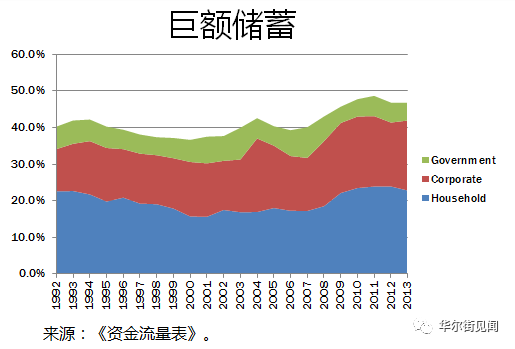

这是我国的储蓄变化,最高峰的时候接近GDP的50%,家户部门占一半,企业部门占到40%,政府是10%,政府部门和事业单位存款已经达到20多万亿元。储蓄越多,商业银行制造的货币就越多。所以,我国M2增长较快的原因,一方面是基础货币增加快,这是由于外汇占款增长快;另一方面储蓄量很大且年年增长,所以货币越来越多,结果就是造成资产价格泡沫。

进一步看,资产价格上涨对收入的不平等有促进作用。即使财产的积累符合一个随机过程,财产的集中也是必然的,而资产价格上涨会加速这个过程,最终的效果一定是马太效应。我国财富占有比例高的群体,他们财富的总量跟房价高度相关,这样的结果就是城市里的两大群体的划分,即有房者和无房者。

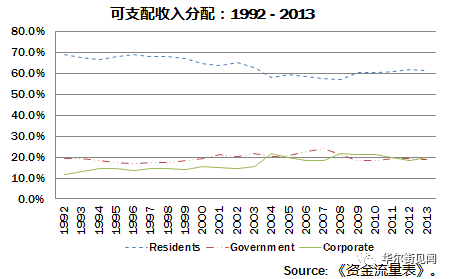

从收入分配情况看,2010年前,居民可支配收入的占比明显下降,从70%下降到最低的58%,不到20年间下降了十几个百分点。金融危机特别2010年之后才有一个翻转。这就是美丽的烦恼,本来高储蓄是好事情,可是它造成了这么多的问题。

如何用好巨额储蓄

如何用好巨额的储蓄,其实就是如何用好巨额货币的问题。前面已经提到,储蓄从实物的角度看变成了投资,而从货币的角度看则永续存在。M2实际上是储蓄的名义存量,等于国内实物资产的名义存量加上外汇储备。因此,最终的问题就是如何让货币保值。

一方面,可以采用对外投资的方式。对外投资可以释放我国的过剩产能,获取先进技术。一方面能争取更高的回报,另一方面也可以把货币输到国外去。我国现在已经从净资本流入国变成了净资本输出国,这说明中国国内基本完成工业化,因此可以把工业化输出到别的国家去。此外,我国也可以发展直接金融。钱直接借给企业,不用经过银行就不会产生更多的货币。还有公司债券、PE、VC保险等等都应该大发展,这样让老百姓有更多的投资机会,也不产生新的货币。

此外,可行的方法是用时间换空间。一方面,可以依靠经济增长稀释货币,但是我国经济增长速度在放缓,靠高速经济增长来稀释货币作用有限。另一方面,通过更加有效的投资进而提高资产的收益率,以更多的实物资产来对冲货币增长。但是这也是十分困难的,我国的投资回报率下降很快,在可以预见的未来,投资回报率还得下滑。发达国家的实际投资回报率在4%到5%之间,我国基本上也要回归到这个水平。还有一个办法是向未来转嫁成本,也就是通过负债向未来的人们预借消费。

向未来借款需要依靠政府部门增加杠杆。按照宏观债务比例来看,我国的负债率是很高的,但是其中主要是企业的杠杆率较高,尤其是国有企业杠杆率很高。所以,国有企业混合所有制改革是一条正确的道路,特别是采用债转股的方式,既可以降杠杆,又进行了国企改革。中国人传统上通常不愿意负债,所以家户部门大规模增加杠杆的可能性比较小,因而只剩下通过政府部门增加负债的方式。政府负债做什么?可以增加基础设施投资、改善民生、投资教育、补贴居民消费等等。

现在很多人认为一提投资就是要走老路了,我觉得这是似是而非的结论。资本增加、劳动生产率上升,劳动收入就上升了。而我国在这方面有巨大的空间。从前面收入分配的数据可以发现,我们生活的北京并不是典型的中国。江西、四川等地的农村才是典型的中国,基础设施落后的程度超过大家的想象,这些贫困地区十分需要投资。此外,也可以投资教育领域。深圳每年的财政收入1400亿元左右,现在做两件事情。一个是生态修复,把以前破坏的生态重新修复,另一个就是办教育。全国而言,不光投资高等教育,还应该投资基础教育。投资教育是永远不会亏损和过剩的。

有人会认为,我们的赤字率已经从GDP的2.5%提到到3%了,已经是巨大的突破了,再往上提难度很大。但是,我们需要改变一下思路,短期的政府债务上升并不是不可接受的;最重要的,我们以牺牲两代人为代价获得了今天的财富,该轮到我们多消费一些的时候了。

谁来承担新增政府债务的成本呢?子孙后代啊!未来的年轻人是含着金汤匙出生的,代际公平就应该要求我们的子孙后代负担一部分的成本。因此,把巨额的货币往后推,过几代人问题就解决了。此外,技术进步会使得今后生产力水平比现在高得多,更容易偿付这债务,所以后代承担一些成本也是合情合理的。

最后总结一下,我国的巨额储蓄是因为加入世贸组织、我国的人口红利、农村到城市的人口流动三个因素综合造成的。我国货币的增加主要是由于我国外储增加以及储蓄过多。解决办法主要有两个,其一就是更有效的投资,其二是向未来借贷,就是以时间换空间,这大概是我能想到的解决办法。谢谢大家!

推荐一位小伙伴

转载请回复 授权 查看须知

若觉得见闻君写得不错,

请点下面的 或转给朋友。

或转给朋友。