你可能没听过二十一世纪福克斯公司,但是只要你看过电影,你就绝对听过二十世纪福克斯!

二十世纪福克斯是一家著名的电影公司,它拍过什么电影和电视剧呢?

1.泰坦尼克号

2.越狱

3.X战警

4.阿凡达

5.少年派的奇幻漂流

除此之外,还有《死侍》,《神奇四侠》,《时空骇客》,《搏击俱乐部》《泰坦尼克号》《异形系列》《X档案》《特工老爹》等著名电影和电视剧!

那么这个二十一世纪福克斯(NYSE:FOX)是个什么鬼呢?

实际上,二十一世纪福克斯是默多克的新闻集团于2013年分拆出来的两家公司之一。

该公司主要继承了原新闻集团的广播电视业务和电影娱乐业务。

实际上,二十世纪福克斯(电影制作公司)是如今二十一世纪福克斯旗下的子公司之一,其另外一个子公司是福克斯电视网等公司。

先明确几个概念,这会对理解美国电视行业的运作方式有所帮助。

Comcast, Time Warner Cable, DirecTV这些公司属于Television Cable Provider,可以理解为电视信号提供商。这些公司按照各自电视信号传输方式与设备的不同,可以进一步分为有线信号提供商、卫星信号提供商等。用户向这些公司支付订阅费用,公司为用户上门安装电视信号处理设备,之后用户才可以在电视上观看电视节目。

电视信号提供商们的主要职能是安装、调试、维护电视信号传输网络与设备,确保电视信号的稳定传输以及传输安全,确保电视信号分发准确——也就是说,他们能够控制的是为订阅了服务的用户提供准确的电视信号,当然他们也可以在电视信号中插入广告,主要是以本地广告为主。

在他们的收入结构中,用户订阅费用是大头,广告费用只占小部分。就以Comcast为例,2013年全年的有线通信收入为206亿美元,其中的电视服务订阅费、网络服务订阅费、电话服务订阅费分别占49.7%、24.6%、8.7%,广告费用只占5%。

ABC, NBC, HBO, Fox这些公司属于Cable Network,生活中大家所说的电视频道、电视台也是指的这些公司(在Fox的年报里,它把电视台业务和电视节目制作业务分开单独)。同样按照传输方式的不同,这些公司可以被分为广播电视、有线电视、卫星电视等。

电视网络的主要职能,则是电视内容的制作和分发。大多数你在电视节目中看到的广告都是由他们加进来的,电视信号提供商们对这部分广告无能为力。在传统的电视网络的收入结构中,广告费用是真正唯一的大头。以CBS为例,2014年上半年的67亿美元收入,其中广告费用占了51.9%,剩下的收入包括联营费、订阅费等。

下面开始今天的主人翁,二十一世纪福克斯公司(以下简称为“Fox”)。

Fox最大的控股股东是著名的传媒大亨:鲁伯特·默多克。

目前二十一世纪福克斯的CEO是默多克的儿子:詹姆斯默多克。

二十一世纪福克斯的电视广播网络业务的资产组合包括:Fox, FX, FXX, FXM,FS1, Fox News, Fox business Network, Fox Sports, Fox Sports News, National Geographic Partners, STAR India以及美国本土的28个电视台。

Fox有三个主营业务:

1.有限电视节目制作业务(Cable Network Programing)

2.电视业务(Television,指电视台和广播业务)

3.电影制作公司(二十世纪福克斯)

先来介绍下有限电视节目制作(Cable Network Programing):

这项业务也可以理解成电视内容制作,比如Fox news,Fox business week,Fox Sports等都是属于这块业务下的资产。

Fox news目前在美国拥有9100万用户,Fox business week在美国拥有8400万用户,是美国前四大新闻频道。

Fox Sports net(FSN)是美国最大的区域体育网络,该频道主要专注于当地体育项目事件。这种专注于当地体育项目的频道有着非常强大的客户站粘性。因为一般球迷都是支持当地球队的,所以在当地的酒吧里,家里的电视里,基本上都一定必备当地体育项目的频道。

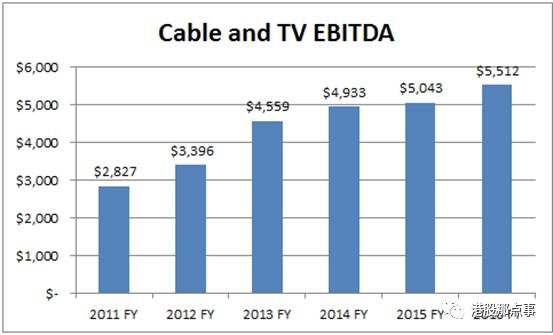

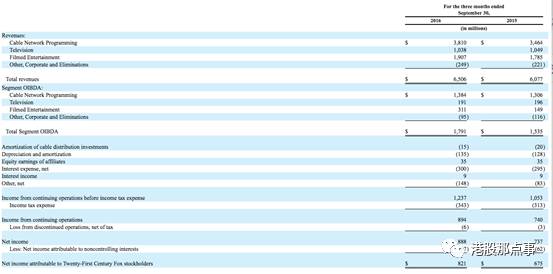

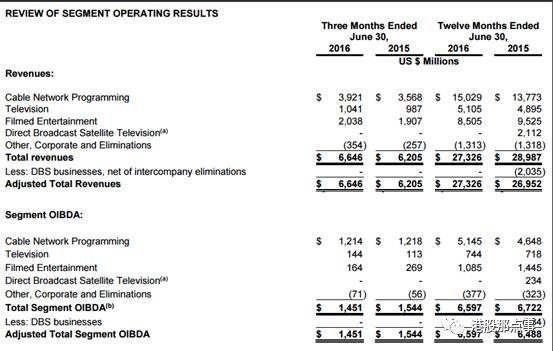

这块业务实际上是Fox最重要的业务。2016年,该业务的营业收入是55.12亿美金,是Fox公司里收入最丰厚的部门。

该块业务占到了整个公司总利润的70%左右,也是整个公司利润增长的发动机。

在该业务的利润组成中,有三分之二的收入源自于联营费,广告收入仅仅只占到了三分之一。

这也就是为什么Fox广告收入的风险敞口其实很小。

联营费主要指的是其他有线电视运营商(内容整合者)为获得Fox的频道给Fox支付的费用。

其次再来看下什么是电视业务(Television):

这块业务并不是指电视剧业务,其主要指的是电视台和广播业务。

Fox目前持有28个全功率电视台,其中有9个位于美国最大的10个指定市场地区(Designated Market Areas,DMAs)

二十一世纪福克斯是个典型的有强大竞争优势,但是被市场的偏见误解的公司。

从分类加总估值法来看(Sum of parts valuation)整个公司目前很便宜。Forward P/FCF仅仅只有12倍,Forward EV/EBITDA只有8.3倍,以往FOX的股价大部分时间处于17-20倍之间,Forward EV/EBITDA在12-14倍之间。

对一个业务稳定发展的媒体公司,12倍自由现金流确实是一个很低的估值(对应9%的自由现金流收益率)。

如果FOX未来2年估值回归,回归到自由现金流的15-20倍,那么意味着大约40%的上升空间,同时目前FOX的股票回购和分红加在一起的年化收益有7%-7.5%,因此,持有两年的预期年化收益超过25%。

那么为什么上面这样的投资机会存在呢?

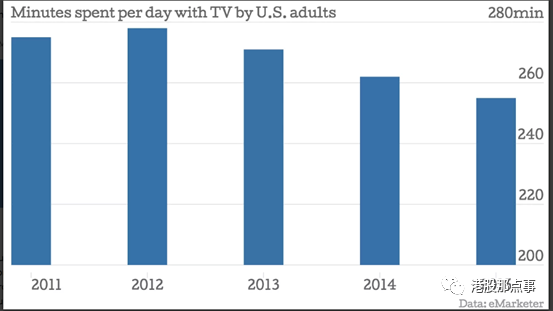

主要是因为华尔街担心互联网正在取代电视,就像互联网取代收音机,报纸一样。成年人看电视的时间也确实在逐渐减少。

2015年,美国成年人平均观看电视的时间是250分钟每天,比2012年的巅峰值下降了30分钟。

正是因为这个担心,FOX才被投资者给出了如此低的估值。

乍一看,这个逻辑其实挺有道理的。但是实际上这个逻辑对FOX这个公司是不适用的,原因有两个:

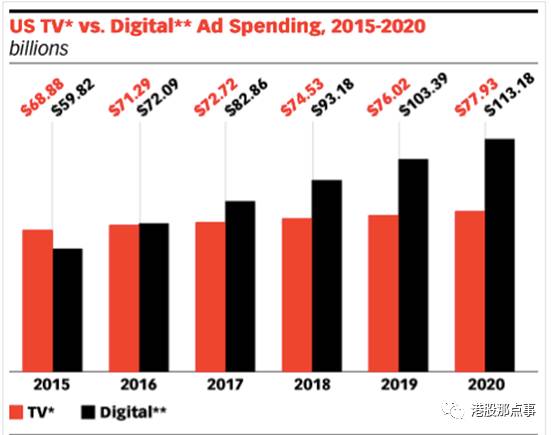

1.虽然观看时间下降,但是广告商在电视上投放广告的金额并没有下降的趋势。同时媒体公司也在利用互联网这个平台,允许用户在手机和电脑上观看电视内容(互联网电视)。

2.默多克很早就看到传统电视节目可能出现衰退,因此FOX广播电视业务主要集中在即时新闻和体育内容上面。这两块内容在美国是最不受互联网影响的业务。

人们观看电视节目的这个习惯是没有变的,只不过以前是通过电视观看,现在是通过电脑或者手机来观看。

在2013年从原默多克的新闻集团分拆出来之后,FOX更像是一个内容提供商,主要提各类即时新闻和体育内容,用户在电视前,互联网电视前,电脑前,亦或者手机观看对FOX影响并不大。

只要这些内容是大众需要的,观看形式不重要。互联网破坏的是分发去掉,优质的内容依旧是大众所需要的,比如娱乐和体育。

这是美国emarketer给出来的电视广告和数字广告在未来5年的走势图。

数字广告在大幅度增加,同时电视广告并没有什么衰退。

实际上,在这个互联网革命中,真正的输家是广播和报纸,而不是电视行业。

这也就是为什么苹果在推出超级电视,亚马逊搞机顶盒,Netflix会异军突起。

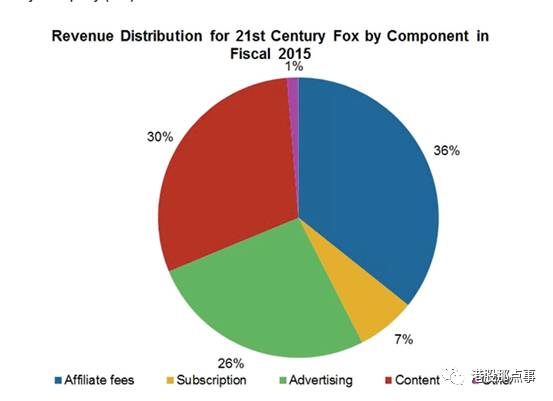

另外,FOX的利润结构里,有26%来自于电视广告收入,36%来自于联营费(affiliate fee),30%来自于内容费用(电视剧和电影)。

上面刚说过,对传统的电视网络商来讲,广告是其收入的重中之重,为什么

在这3个利润收入里,联营费收入最稳定,因Fox一般和联营商签署的是中长期合同,这些合同里规定了每年要缴纳的联营费,因此这块利润未来3-5年是非常稳定的。

在这3个利润收入里,电视广告的收入最受宏观经济的影响,同时最受互联网影响。

但是,FOX的电视网络业务的广告收入很安全,这主要是因为FOX的电视网络业务主要是以即时新闻和体育为主。

在美国,体育是少数可以确地未来很多年大家依旧会坐在电视前观看的节目(美国人非常热爱体育)。

在过去几年,FOX投了很多钱在体育频道上,目前FOX的体育频道组合在美国仅仅次于迪士尼的ESPN。

这里科普下体育频道有多值钱,迪士尼持有的ESPN是美国最大的体育频道,ESPN贡献了迪士尼30%的净利润。

很多人以为迪士尼靠电影,靠游乐场赚钱,实际上,电影和游乐场都没有一个体育频道ESPN值钱。

ESPN这一个电视频道,价值大概是500亿美金,你可以想象美国人是多么热爱体育。

FOX是仅次于ESPN最受欢的体育频道,有全国播放全国橄榄球联盟(NFL),美国职业棒球大联盟(MBL),美国运动汽车竞赛联盟(NASCAR),大学橄榄球和棒球联赛的直播权利。

简单来讲,我认为互联网不会对FOX产生很大的冲击,主要是因为FOX更像是内容生产商,互联网改变的是分发渠道,但是互联网很难颠覆内容生产商。比如说苹果的超级电视里搭在的内容还是Fox news,Fox Sports,HBO Go。

对FOX而言,互联网只是多了一个内容分发渠道而已,并不意味着取代。

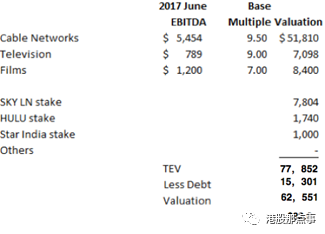

下面用分类加总估值法来看看这个公司值多少钱。

整个公司的资产分为以下几类:

1. 有线电视节目制作(Cable Network Programing)

2. 电视业务(Television,指的是电视台和广播业务)

3. 电影业务(Filmed Entertainment)

4. 39% 英国天空电视台的股份

5. 30% Hulu的股份

Fox所在的行业最常使用的是EBITDA(OIBDA)倍数估值法。

根据管理层2017年的盈利指引,Fox2017年Cable Networks的EBITDA是54.54亿美金,Televisions的EBITDA是0.789亿美金,电影制作的EBITDA是12亿美金。

如果给Cable Networks 9.5倍EBITDA的估值(行业均值是9-12倍),给Television 9倍的估值(行业均值是8-10倍),电影制作EBITDA7倍的估值(行业均值6-9倍)。

那么这三块业务的总价应该是673亿美金,这应该还是一个比较保守的估计。

如果再算上Fox持有的Sky,Hulu,Star India等股权的价值,那么总的企业价值应该是778.52亿美金。

目前Fox的负债是153亿美金,因此公司股权价值应该是625.5亿美金。对应的每股股价应该是33.6美金。

因此,按照上面偏保守的估值,Fox目前还有22%的上涨空间。

另外,如果按照自由现金流倍数来古,Fox也是出于偏低估的状态。目前,Fox的12倍自由现金流确实是一个很低的估值(对应9%的自由现金流收益率)。

如果FOX未来2年估值回归,回归到自由现金流的15-20倍(标普500平均水平),那么意味着大约40%的上升空间,同时目前FOX的股票回购和分红加在一起的年化收益有7%-7.5%,因此,持有两年的预期年化收益超过25%。

格隆汇声明:格隆汇作为免费、开放、共享的海外投资研究交流平台,并未持有任何关联公司股票。转载本文,请务必注明来源“港股那点事”及作者。

利益声明:本文内容和意见仅代表作者个人观点,作者未持有该公司股票,作者提供的信息和分析仅供投资者参考,据此入市,风险自担!

由格隆汇打造的“决战港股”海外投资嘉年华系列峰会将自2016年10月19日(周三)至2016年12月30日,在全国8大核心城市隆重召开(深圳、杭州、上海、南京、北京、成都、厦门、广州)!

首次将中国境内的海外投资这个特殊群体(海外上市公司,拟在海外上市的公司,海外投资者、机构、监管层)聚拢在一起,结朋交友,共商全球资产配置大计。

格隆汇真心诚邀所有对海外投资感兴趣的朋友参加这次巡回峰会——这将是一次港股的“长征+北伐”盛会。期待您的参加!

第六站将于2016年12月9日(周五)在成都召开。

了解活动详细内容以及报名方式请点击阅读原文,到场参会者均会获得由“格隆汇”精心准备的精美礼品!