来源:内容来自DR数据复兴,谢谢。

上周我们给联发科的故事留了下篇想来谈谈它的投资并购和未来发展,万万没有想到,就在昨天,联发科又一次宣布将以每股新台币110元的价格,公开收购旗下的转投资公司络达科技约15%至40%的股权。

那我们就先从这起事件讲起吧!

络达主要产品线包括手机用PA、射频开关(T/RSwitch)、低噪声功率放大器(LNA)、数字电视与机顶盒卫星(DVB-S/S2)调谐器、Wi-Fi射频收发器和蓝牙系统单芯片

等

。

络达原本就是联发科集团成员之一,目前持股比率约25.6%,然而随着市场竞争加剧,且未跟上4G商机,络达去年上半年获利不如预期,税后纯益骤降至8000多万元新台币,年减65% ,每股纯益仅剩1.4元,因此去年8月宣布暂缓申请股票上市计划,股价甚至一度跌破50元,没想到最后却是被联发科100%收购。

联发科表示,考虑母公司在物联网市场拓展策略,双方产品运用在相似的消费性产品中,但应用范围互补,待被收购公司成为集团的成员后,将有益于整合集团资源并扩大营运规模,提升全球市场竞争力,预计对于母公司经营绩效将有正面帮助。尤其是双方均布局物联网市场,这也成为联发科100%收购络达的主因。

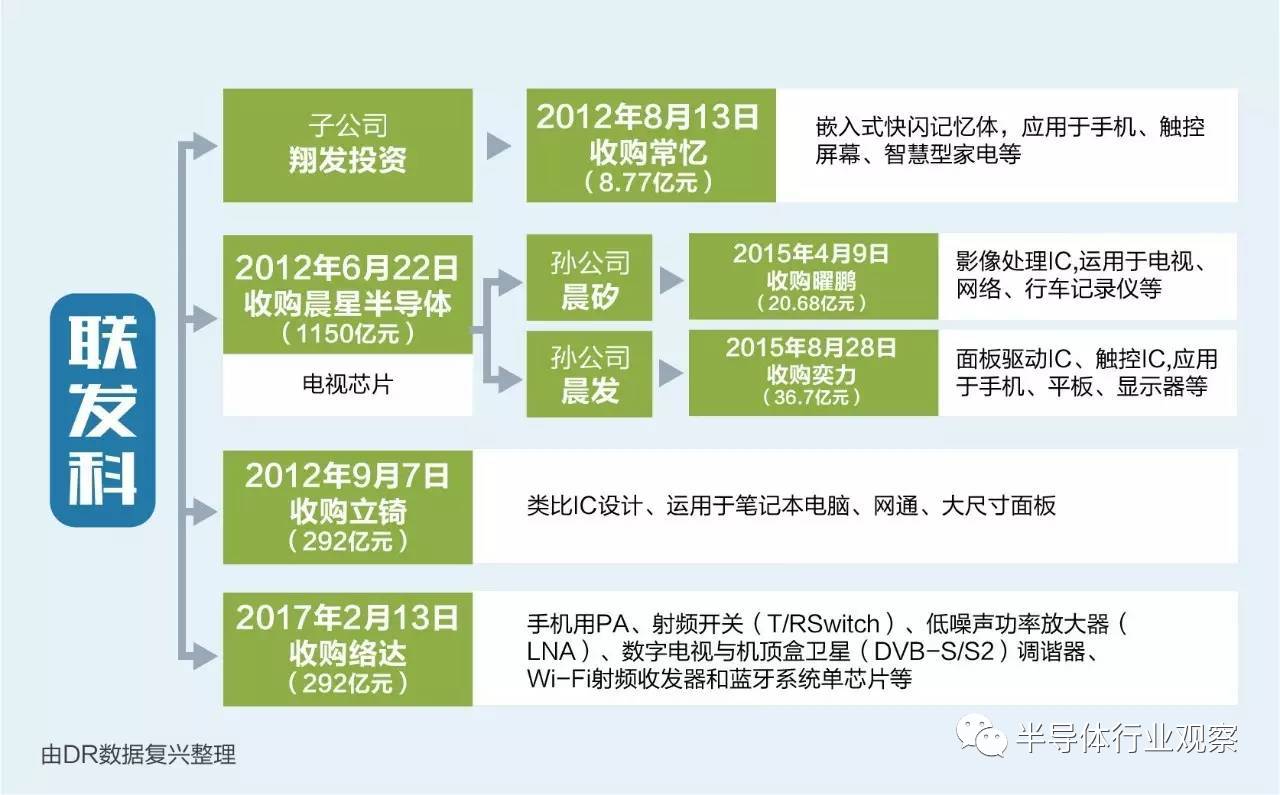

讲完最新的收购案我们再来回顾一下联发科自2012年收购晨星以来的几起收购案吧。

1、2012年6月联发科收购晨星半导体

2012年,联发科以38亿(约合人民币245亿)美元的价格收购晨星半导体MStar,此次并购交易将以现金加股权的方式支付。

因中国方面反垄断阻碍,规定合并三年内需各自营运,两者迟迟至 2014 年才合并完成,纳入晨星后,联发科占据电视机顶盒市场75%还多,跻身全球十大半导体,营收更是显著成长。

晨星半导体成立于2002年,主要做电视芯片的,在LCD控制芯片、模拟及数字电视控制芯片以及机顶盒产品方面居于世界领导地位。

收购目的

2011年晨星发展手机芯片快速崛起,在中国手机芯片市场打出与联发科相同品质价格减少 30%的策略,与中国芯片商展讯分食了联发科中国低端手机芯片市场。

另外,晨星的专长是液晶电视与监视器等芯片,在电视芯片领域的表现可谓是相当出色。而这一块联发科却有所不足,收购则可以帮助其版图拓张。

所以在2012年,联发科公开收购晨星股权。作为过去十年中亚洲芯片业界发生的最大并购,此次交易对联发科和晨星而言都很有利,

一来可以降低双方在电视和手机芯片之间的竞争成本,同时还可以提升他们的研发能力和运营效率,对于研发科而言更能补齐短板。

2、2015年4月联发科旗下晨星半导体的子公司晨矽收购视频处理芯片厂曜鹏

联发科子公司晨星以新设子公司晨矽名义收购曜鹏,晨矽以每股37元现金收购曜鹏股份,总计收购金额达20.68亿元新台币。

曜鹏专精智慧电视Camera晶片、IP Cam(网路摄影机)晶片等产品线,运用于电视摄影机、网络摄影机、行车纪录器等产品。

收购目的

上文我们提到了晨星主力产品为电视、监视器芯片等,而曜鹏影像处理晶片主要应用于电视摄影机、网路摄影机、手机及行车纪录器,与晨星产品目标市场相近,

晨星收购曜鹏,可以让产品线再扩张,提供给客户一次性采购的便利。

3、2015年8月联发科通过旗下翔发投资收购芯成台湾子公司常忆

联发科以2,710万美元、折合新台币约8.77亿元,收购美商芯成(ISSI)旗下利基型记忆体厂常忆科技100%股权,此前芯成半导体被中国大陆的武岳峰资本所收购。

常忆科技原为裕隆与联电集团共同转投资利基型记忆体厂,芯成于2012年斥资约新台币1亿元收购常忆。

收购目的

联发科收购常忆主要是为强化记忆体相关IP,并扩大相关人才规模,

目前常忆员工人数100多人,但未来与记忆体相关合作伙伴的合作关系将维持不变。

4、2015年8月联发科旗下晨星半导体的子公司晨发收购IC 厂奕力

联发科旗下晨星子公司晨发将并购驱动芯片厂奕力,总交易规模为36.6亿元。晨星100%持股的子公司晨发科技宣告,将以每一股普通股对价新台币51元现金,与奕力科技合并,以当日奕力成交价44.15元新台币来看,溢价幅度约15.5%。

奕力科技是中小尺寸驱动IC领导厂商,董事长黄启模研发功力深厚,在2014年缴出每股纯益6.67元佳绩,较2013年的3元倍数成长,奕力在大陆智能手机驱动IC的市占率一度达50%,与世界级专业晶圆代工、封装测试等生产外包商均有密切合作。

收购目的

对晨星来说,目前已拥有电视芯片、显示器芯片及整合时序控制器等相关产品线,过去奕力与晨星在显示器芯片领域,属于前后段关系,双方常常讨论合作案,互动密切,

在并入奕力后,产品开发将可不必受制于人,有利于缩短产品开发时间。

5、2015年9月联发科收购电源管理芯片大厂立锜科技

联发科以每股195元新台币(约38元人民币)作为公开收购立锜科技股权,最低收购数量为51,981,057股(约立锜科技已发行股份之35%),最高收购数量为75,743,826股(约立锜科技已发行股份之51%),总价值19.7-28.7亿元人民币。第2阶段将完成100%股权,预估总收购金额近300亿元。

立锜科技专注在模拟芯片市场,其电源管理方案广泛应用于消费电子及智能物联领域。

收购目的

联发科与立锜科技在电源管理的知识产权与产品上可实现互补。透过本次收购将可结合两家公司的竞争优势,进而将集团的平台效益最大化,同时强化联发科技在物联网 (IoT) 相关领域的布局。

最后来一张联发科收购总结图

说完了收购,值得一提的是在16年联发科还卖过公司。

2016年5月联发科与北京四维图新科技公司签订战略合作协议。

四维图新将收购联发科在大陆设立的子公司杰发科技(合肥)有限公司,总交易金额6亿美元,预计2016年第四季度生效。同时,联发科拟以不超过1亿美元的投资或合资,与四维图新达成战略合作,拓展车用电子及车联网市场。

杰发科技由联发科原先内部的一个开发车内影音系统的50人团队而来,考虑以大陆市场为主及为能留任人才,于2013年与合肥高新创投合资成立,目前杰发科技在大陆车内影音系统市场占有率达50%。而四维图新号称是中国最大、全球第三大数字地图内容及服务提供商,客户包括BMW、VW、Mercedes、GM、Toyota等。

联发科和四维图新双方优势资源互补性很强。四维图新在地图导航领域已占据了60%的前装市场份额,与国内外车厂有深度合作关系,深得车厂信任。而联发科一直希望快速迈进汽车前装芯片市场,抢战车联网市场,与四维图新合作后,可以帮助联发科快速进入到车厂的供应链list中,缩短了前装渠道导入的时间成本,而对于四维图新来说,收购杰发科技也为四维图新的汽车产业链的布局多下了一颗棋子,抢占了车联网和自动驾驶等新兴市场。

讲完了收购,我们也就不难看出联发科的野心了,通过并购大法和战略合作,联发科不断拓展着自身产品线、应用市场和专利技术等方面。

2017年联发科有意于进军自动驾驶、人工智能等领域。

宣布在未来5年内将会投入2000亿元新台币用于研发,并从2017年第1季开始,将针对先进驾驶辅助系统(ADAS)、高精准度毫米波雷达(mmWave)、车用资讯娱乐系统(Infotainment),及车用资通讯系统(Telematics)等4大应用领域,推出全新芯片解决方案及平台。

联发科表示不会一开始就锁定最高等客户,目前主要定位的是中阶主流的车用市场,渠道方面主要是和客户一起合作开发。目前车联网部门已经有一百多位同事在做,一些是从手机芯片部门和智慧家庭事业部分转过来的,后续还会加大这部分的投入。

如果从联发科在手机芯片市场的经验来看,它很可能会称为车联网市场普及的又一推手和赢家。(毕竟在价格上很有优势啊)

再来联发科今年的计划就是继续打好手机芯片这一场仗了。

联发科目前在中国大陆已经有40-50% 的市场份额,但随着国产厂商出海,联发科也会在东南亚市场发力。目前联发科在印度4G市场也已经拿下了30%-40%的市场占有率,未来手机芯片的市场占有率仍是联发科发展的重点。不过今年受到高通和展讯的持续影响,联发科上半年应该会采取保守的防守态势,尽力保住市占率,下半年应该会有大招放出,届时毛利应该也会有所好转。

期待联发科的表现了!

【关于转载】:转载仅限全文转载并完整保留文章标题及内容,不得删改、添加内容绕开原创保护,且文章开头必须注明:转自“半导体行业观察icbank”微信公众号。谢谢合作!

【关于投稿】:欢迎半导体精英投稿,一经录用将署名刊登,红包重谢!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号MooreRen001或发邮件到 [email protected]

【关于投稿】:欢迎半导体精英投稿,一经录用将署名刊登,红包重谢!来稿邮件请在标题标明“投稿”,并在稿件中注明姓名、电话、单位和职务。欢迎添加我的个人微信号MooreRen001或发邮件到 [email protected]

点击阅读原文加入摩尔精英