本周,A股被纳入明晟MSCI新兴市场指数的消息让市场兴奋不已。不过,任凭舆论如何造势,这则消息并没有引起市场明显的回暖。这与笔者此前文章的观点相符,股市在新一批增量资金到来前,不会再出现牛市。

试想一下,目前我国主板30倍左右的市盈率、中小板50倍左右的市盈率、创业板75倍左右的市盈率正常吗?其对应的投资回报率分别为主板3.33%、中小板2%、创业板1.33%,而1年期国债收益率现报3.52%,中长期国债收益率更高。股票相比国债,其投资风险大得多,而收益却不如国债。这种现象难道不奇怪吗?风险资产的收益率居然高过无风险资产的收益率,这种奇怪的景象也就天朝有。

如今,支撑中国股市的正是投机炒作资金与“国家队”,中国股市如果要剔除妖孽的话必将面临一场血洗。保险行业大整顿所带来的“股灾3.0”有目共睹,要不是监管层及时收手,后果可能更糟。在这种情况下,股市还背负着注册制、扶贫这种奇怪的任务,想要再出现趋势性大涨可能吗?

A

股加入MSCI影响力几何?

市场对于A股纳入MSCI并不感冒,只有一些宠物专家、媒体像打了鸡血一样躁动。其实,国内也不乏一些有良知的经济学家敢于说真话。中泰证券的李迅雷对于A股纳入MSCI的评价就较为谨慎。

李迅雷在文中谈到,A股纳入MSCI中的新兴市场指数而非成熟市场指数。新兴市场指数是指发展中国家股票市场指数。根据1996年国际金融公司的鉴定,当时成熟市场有51个,主要包括西欧、北美以及日本、澳大利亚和新西兰的股市。我国香港股市也属于成熟市场。如今可能有变化但也八九不离十。

众所周知,全球股市中,最著名的几大市场都属于发达国家市场。美国的标普、道琼斯、纳斯达克;英国的富时;日本的东经;德国的DAX等等。中国香港的恒生也属于其中列,但由于香港有自己的监管机构,大陆证监会无权监管香港恒生市场。因此,香港股市严格而言并不属于大陆证券体系框架之内。

李迅雷认为,中国股市要达到成熟市场地步至少需要20——25年。李迅雷称,“纵观世界一流股市所在国的经济实力,其人均GNP水平无一不在10000美元之上,而人均GNP水平是 较能客观反映一国综合国力的代表性指标,我国人均GNP仅为450美元左右,不足发达国家的5%,很难想象在一个经济实力还很弱的国家中会出现一个世界一流的股市。”

国内一直鼓吹中国GDP世界第二,但却很少提及GNP,甚至许多媒体有意的避讳GNP。道理很简单,中国GDP总量世界第二,GNP水平全球倒数。

当然,李迅雷也并非为喷而喷。他也表示,“加入MSCI标志着A股市场向国际化又迈进一步。A股投资者买港股,与国际投资者买A股,这双向的互联互通,将强化价值投资理念。当然,A股走向成熟市场的道理依然漫长且曲折,今天,只是迈出了新的一步。”

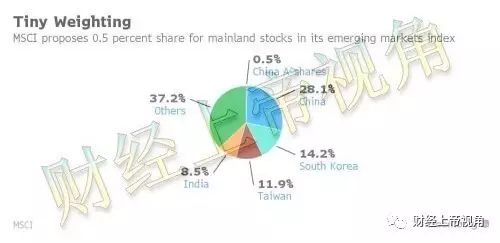

凡事不可能只有好的一面、也同样不可能都是负面。随着A股进入国际市场,A股也将成为一批国际基金、信托公司的资产配置对象之一。有相当一批国际金融机构的量化投资组合模型就是根据MSCI中的品种为依据进行资金配置。但由于A故所占比重仅为0.5%,所以对此不能期望过大。目前,市场上普遍预计将会有约150亿美元左右的境外资金流入国内A股市场。这种体量相比A股6.8万亿美元的市值,150亿美元显然无足轻重。不过,对于眼下的中国股市而言,任何增量资金都是宝贵的支撑力量。

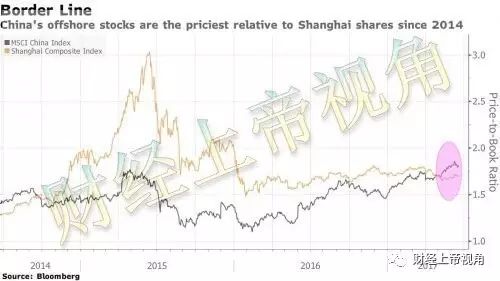

有一点值得注意,自2014年之后,明晟MSCI中国的市净率长期低于上证指数,但到了2017年,情况发生逆转。市净率的走高可能会阻碍境外机构投资A股的热情。

另一方面,中国股市中“国家队”魅影让国际资本十分不安。放眼全球股市,没有一个国家的股市中有这么明目张胆的操控市场行为。虽然“国家队”的行动是为了挽救2015年股灾所造成的破坏作用。但这种行为本身就是操纵市场,这一点没有任何可以辩驳的余地。这也意味着中国股市不同于成熟市场股市。中国股市根本不是有效市场。证监会主席刘士余此前的公开讲话中承认了这一点。今年4月15日,刘士余主席在深圳证券交易所2017年会员大会上致辞,他表示,“当今,没有不讲政治的金融,也没有不重视金融的政治。”

监管层的思想与态度尚且如此,市场如何还能有正常秩序?

所以,A股纳入MSCI后,境外资本对于配置A股市场必然会前思后虑。相比美国、欧洲与日本的股市,中国股市太不健全。这种市场想要招商引资,除非境外资本智商都打对折。所以,股市自然也不会有什么大的变化。

笔者在此奉劝股民朋友们,不要跟着舆论造势瞎折腾。依靠热点驱动的股票往往有这么一个特点,在现今环境下,短期爆发力强,后续持续时间较短。只有在股灾前那种资本疯狂的环境下,热点驱动的股票才可能有较长时间的持续大涨,想要去追热点的还是需要沉下心来判断热点的内涵。

韭菜们非但被割还遭嫌弃

对于A股纳入MSCI,国内券商几乎一致发布正面评论。最显眼的一种观点就是“国内股市机构化趋势将提速”。作为主要依靠手续费及自营盘盈利(IPO项目周期长,整体性价比并不如主营业务)的券商而言,吸引资本进入股市增加市场流动性对他们而言是主要目标。毕竟,券商不怕股票涨(股市上涨,炒股热情上升),也不怕股市跌(股市下跌,可以融券做空);券商最怕的就是股市横盘。因为股市横盘对于券商的主营业务打击太大。