大家可能在各种投资策略会上听到过“耶鲁模式”,这其实是指美国顶级学府耶鲁大学的捐赠基金(endowment fund)投资运作模式。

耶鲁捐赠基金的资产规模从1985年的13亿美元涨至2016年的254亿美元,30年翻了近20倍,并创下了年化 12.9%的净回报(同期标普500指数回报约7.4%),这在整个投资业界也是凤毛麟角,其首席投资官大卫·斯文森(David Swensen)被称为最好的机构投资管理人,是仅次于巴菲特的传奇。

能与之媲美的也只有哈佛大学捐赠基金。哈佛是世界上最为富有的大学,哈佛捐赠基金资产规模高达365亿美元(2016年6月),1996年以来基金取得的年化净回报为10.4%。长期以来,哈佛大学的财政收入结构保持着4-2-2-2的格局,即捐赠基金运作收入为最重要组成部分,占总收入近四成,而学生学杂费、研究资助及其他收入分别占两成左右。

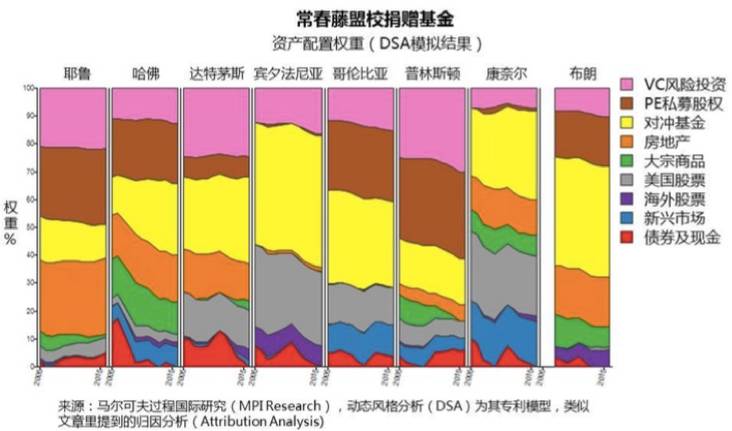

美国常春藤联盟学校(私立)都有着业绩稳健的捐赠基金,包括耶鲁、哈佛、达特茅斯、宾夕法尼亚、哥伦比亚、普林斯顿、康奈尔、布朗。美国盛行捐赠文化,校友的捐赠回馈、政府的支持、被税收抵扣所激发的社会捐赠,以及专业基金管理人的投资,这一切都是大学打造优秀投资业绩、支持学校研发投入和人员培养开支的根基,也是知名学府能持续发展的原因。在这方面,中国高校有很多需要学习的地方。

哈佛、耶鲁怎么投资

1985年,资产规模为13亿美元的耶鲁大学捐赠基金迎来了年仅31岁的首席投资官斯文森。在华尔街摸爬滚打了六年后,斯文森似乎对资管行业和金融市场运作具有独特而深刻的洞见,逐渐形成了被业内称为“耶鲁模式”的独特的资产配置方案。

耶鲁捐赠基金的配置资产中大致分为八类:分别为绝对收益类资产、国内股票资产、固定收益资产、境外股票资产、油气林矿、私募股权(PE)、房地产和现金类资产。其配置核心在于降低在高流动性的公开市场股票和债券配置的传统投资方式,加重在低流动性的私募市场的配置比重。

纵观近十年耶鲁基金的投资组合,不难发现其偏好投资非流动性资产,包括私募股权、房地产及油气林矿三类的配置比例一直呈现上升的态势,2012年达到最大值65.3%。

相对于流动性高的资产来说,非流动性资产存在价值折扣,这就增加了非流动性资产投资市场的投资机会。此外,耶鲁大学捐赠基金作为永久性的基金,其对非流动性的承受能力要高于大部分投资者,因此可以享受资产长期持有的溢价。

2015年6月到2016年6月是美国各大学的财政年度,根据各大学捐赠基金公布的投资表现,耶鲁在800多个捐赠基金(管理的总资产达到5,150亿美元,平均规模为6.4亿美元)里以 3.4%独占鳌头。

虽然这低于其长期平均表现,但考虑到这段时间全球经历了几年难遇的恐慌性抛售和英国脱欧的不确定性,美国之外的发达国家股票(-10.17%)、新兴市场的股票(-12.05%)、商品(-13.34%)、对冲基金(-2.23%)和创投基金(-1.87%)均表现不济,拖累了债券(6.04%)、美股(4.02%),房地产(7.96%)和私募股权(3.30%),耶鲁基金这个成绩也来之不易。

要知道2016财政年度,全美捐赠基金平均亏损2%,就连哈佛也亏损了2%,这是哈佛捐赠基金1996年来第6次亏损。

值得注意的是,金融危机后积极调整配置战略的基金当属哈佛基金。此前,由于经济大环境较好,哈佛大学一直保持着“激进”的资产配置策略,但2008年的金融危机掠走其大量财富,摧毁其卓越业绩,也对这一资产配置策略敲响了警钟。

据研究,为应对金融危机,哈佛大学从以下几个方面开展了资产配置改革:其一,提高现金比例。2008年,哈佛大学的现金比例为-5%,即靠借贷支撑大学运营。 在低息时期,借贷成本较低,这一策略固然无可厚非。 一旦遭遇金融危机冲击,其他资产无法套现,这一现金策略就成为财政的“定时炸弹”。

2009年,哈佛大学计划将其现金比例从2008年的-5%提高到2010年的2%,以保证应急的流动性需求、降低财务风险。

此外,哈佛捐赠基金也降低了流动性较差的资产的配置比例,在其投资结构中,私募投资、对冲基金、实物资产等资产的流动性较差,但这部分资产配置比例极高。2008年,哈佛捐赠基金持有的实物资产亏损37.7%,私募基金亏损31.6%,对冲基金亏损18.6%。 这迫使哈佛重新考虑流动性的匹配问题,制定较为稳健的资产配置策略,降低流动性较差资产的配置比例,如降低房地产领域投资、退出明显高估的市场等。

顶级基金的高费率究竟值不值

对于中国的投资者,耶鲁捐赠基金年化12%的回报率似乎很难入法眼。在2014年开始的大牛市中,一个美国基金经理笑称,以12%的历史业绩来中国吸引投资者,某散户回了一句——“我两个涨停板不就跑赢你了吗?”该基金经理竟然无言以对。

| 大卫·斯文森

不过,中美整体市场成熟度和机制不同,美国股市被认为是“有效市场”,这也意味着要跑赢大盘来获取超额收益率(阿尔法)的难度提升,因此以追求阿尔法而著称的对冲基金便崛起了。

不过,从2008年开始,“股神”巴菲特就展开了一场与对冲基金的终极较量。在他看来,与其投资高佣金的对冲基金,不如投资成本低廉的大盘指数基金。巴菲特抨击对冲基金的主要理由在于“成本”。除了2%的初始佣金(不论是否盈利),对冲基金还征收20%的超额收益提成,因此就净收益而言,似乎投资指数更适合一般投资者。

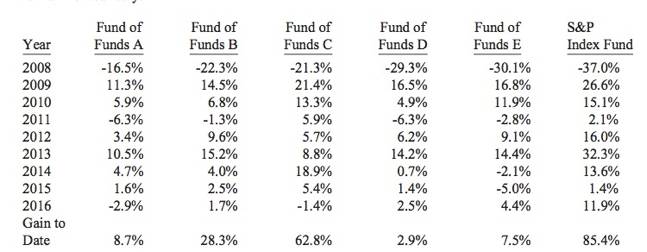

为了证明自己的观点,巴菲特早在2008年便和对冲基金打了一个跨度长达十年的赌注——标普500指数基金的十年回报将超过对冲基金。

在去年的股东大会午餐之前,巴菲特和往年一样向股东展示了他与Protege Partners之间十年赌局的最新进展。自2008年至2015年底,标普500指数基金的累计回报为65.7%,而Protege Partners挑选的基金回报率只有21.9%。在此次《致股东信》中,巴菲特也分析了这一赌局第九年的进展——2016年全年,该FOF的收益仅2.2%,而指数的回报则高达8.54%。

| 截至2016年12月,标普500指数基金和FOF的收益对比

同理,近几年,耶鲁和哈佛都因为向私募基金经理支付巨额费用而广受批评。哈佛历史系一位年薪20多万美元的著名教授听说,2015年捐赠基金向内部员工支付了1.75亿美元薪酬,其中前五名交易员领走了近4,500万美元,用港大教授、诺亚国际(香港)首席研究官夏春的话来说,这和2003年两位交易员领走7,000万美元相比可谓小巫见大巫。

过去五年,哈佛基金的业绩(年化净回报 5.9%)名列常春藤大学的末席(耶鲁是 10.3%),于是发动教授、学生和校友展开了一场声势浩大的反对基金支付高薪酬的运动,他们的主张之一是基金职员的薪酬不能和教授们相差太大。迫于压力,哈佛修改了薪酬计算方法,2016 年财务年度的亏损(加上支付的薪酬接近 20亿美元)意味着此前领走高薪的交易员需要退回一部分薪酬。

不过,夏春教授也提及,考虑到人才竞争,他认为这个主张并不合理,业绩有句名言——you pay peanut, you get monkey(即一分钱一分货)。此外,耶鲁在回应巴菲特批评的报告中,为基金的薪酬结构进行了辩护,强调耶鲁聘用的是业内最顶级的精英,没有他们创造的回报,大学的运营将遇到资金困难。

不过,对于个人投资者而言,耶鲁、哈佛或其他顶级对冲基金并非值得效仿或投资的对象,如巴菲特所说,可能的确比不上买简单、费率便宜的指数基金。

夏春此前与笔者交流时,也给出了几大理由。首先,全球对冲基金业绩好的当然不少,但很多都是一般人根本买不到的,而买到的可能就并没那么好。例如,桥水基金、索罗斯基金等募集资金有限,而且往往定向发售,一般富豪都很难获得投资份额。

再者,某些对冲基金的策略也容不下大规模资金,可能5亿美元资金可以获得超额回报,但到了10亿就难以获利。

此外,美国对冲基金行业的新陈代谢极其迅速。对冲基金行业鱼龙混杂,国外基金平均生命周期3年,10年已经实属不易。

夏春也透露,基金在进行业绩披露时存在一定的“掩饰”,即如果有两个产品,其中一个收益率为20%,另一个为-10%,那么最终其向客户展示的很可能是两者的平均收益,而并非分别展示。

中国高校应该学什么

比起欧美国家,在中国似乎很少听说过捐赠基金的概念。早在2005年,中华慈善总会就曾提过,中国和美国人均收入相差38倍,而人均慈善捐款相差了7,300多倍。甚至不少人听说过,很多中国人给美国名校捐款。

2014年7月24日,中国SOHO集团创始人潘石屹、张欣夫妇向美国哈佛大学捐赠1,500万美元,设立哈佛中国贫困学生助学金计划;2016年12月6日,中国企业家、盛大集团创始人陈天桥向美国加州理工学院捐赠1.15亿美元(约7.91亿人民币),用于支持美国加州理工学院脑科学交叉研究,这一消息在中国科学界引起震动,同时也引起巨大争议。

为什么中国大学不这么做?这背后的原因也多种多样,例如中国大学的捐款普遍存在使用不透明、去处不告知、账面不透明、机构冗余、政策和税制支持力度不足等诸多问题。

也有研究建议,首先,中国高校应该建立专门的募捐机构,加强筹款效能。我国高校的捐赠事业已有二十余年的历史,但发展步伐缓慢。《2014中国大学校友捐赠排行榜》显示: 1990年以来,中国大学累计接受校友总捐赠金额为91.59亿元人民币,尚不及哈佛大学本轮捐赠行动中前两年的业绩(28亿美元);清华大学累计接受捐赠13.23亿元,与美国一流大学的差距更是明显。

要知道,经费是大学独立自治的命脉,中国的大学之所以在行政化、官僚化、功利化上积重难返,其根本原因在于对政府拨款的绝对依附性。

其次,建立高校专业的基金管理机构,加强危机管理效能,发挥其专业管理、主动管理与风险控制等三大重要功能。

此外,高校基金也坚持多元化的投资组合策略,实现投资保值增值和风险最小化。

我国高校资金来源分为三个部分——政府投资、学生缴费和高校自筹。前两项资金专款专用,受到明确的限制。而就第三项资金,即校办企业或募捐所获得的自有资金,前些年天津大学校长单平挪用学校自有资金炒股巨亏被免案让众多高校不再敢涉足市场投资,而存入银行成为大多数高校处理闲余资金的主要选择。

也有研究者建议,教育相关部门应该完善相关政策,鼓励高校对自有资金进行投资增值。投资组合策略不应局限于股票、债券投资组合,还应包括一些流动性较差但高回报的另类资产,如私募股权、房地产、绝对收益的对冲基金和自然资源等。