时隔两年,曾轰动一时的银行间市场票据“黑天鹅事件”——农行39亿票据案监管处罚落槌。罚款近2000万,4名责任人被给予行政处罚禁止终身从事银行业工作。

综合:界面新闻 轻金融 经济杂志

时隔近两年,曾轰动一时的银行间市场票据“黑天鹅”——农行39亿票据案监管处罚落锤。罚款近2000万,4名责任人被给予行政处罚禁止终身从事银行业工作。

重庆市人民检察院第一分院的起诉书、不起诉书,也让该票据案的具体案情得以浮现。

4人被禁业3名高管被重罚

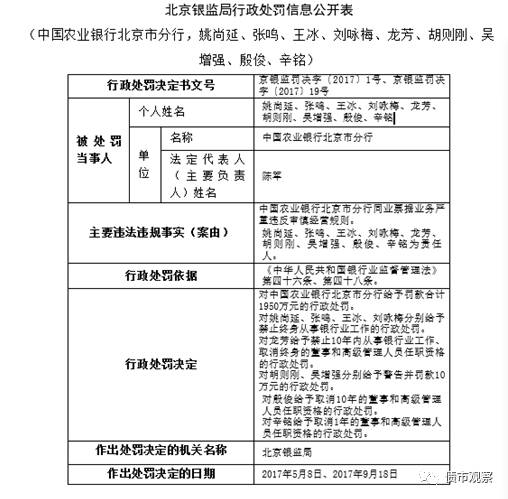

农业银行北京市分行因同业票据业务严重违反审慎经营规则被罚1950万元,姚尚延、张鸣、王冰、刘咏梅、龙芳、胡则刚、吴增强、殷俊、辛铭等9名相关责任人被不同程度处罚,其中4人被终身禁止从事银行业工作。这是银监部门自2017年以来对商业银行做出的最高罚款。

根据北京银监局2017年11月17日公布的“京银监罚决字〔2017〕1号、京银监罚决字〔2017〕19号”罚单,该案主要违法违规事实(案由)为:

“中国农业银行北京市分行同业票据业务严重违反审慎经营规则。

姚尚延、张鸣、王冰、刘咏梅、龙芳、胡则刚、吴增强、殷俊、辛铭为责任人。”

从北京银监局给出的最终处罚结果来看:

“对中国农业银行北京市分行给予罚款合计1950万元的行政处罚。

对姚尚延、张鸣、王冰、刘咏梅分别给予禁止终身从事银行业工作的行政处罚。

对龙芳给予禁止10年内从事银行业工作、取消终身的董事和高级管理人员任职资格的行政处罚。

对胡则刚、吴增强分别给予警告并罚款10万元的行政处罚。

对殷俊给予取消10年的董事和高级管理人员任职资格的行政处罚。

对辛铭给予取消1年的董事和高级管理人员任职资格的行政处罚。”

据了解,农行票据案的涉案主犯名为姚尚延,“是票据圈大哥级别的人物,可以呼风唤雨”。龙芳曾为农行某支行行长,殷俊和辛铭则是农行北京分行的高管。

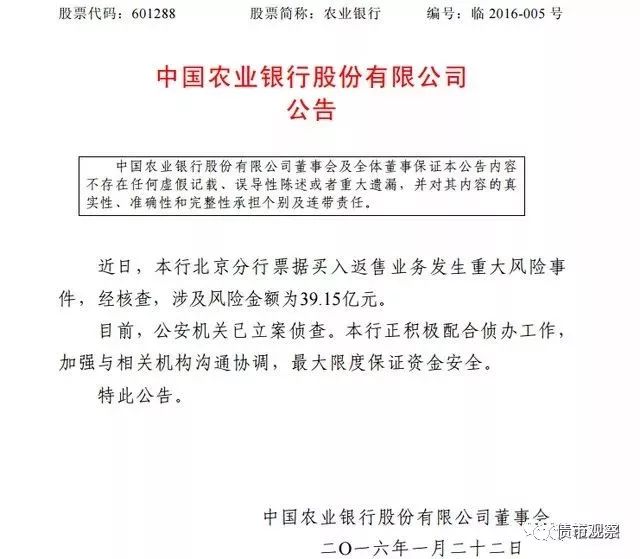

该案的爆发,源于2016年1月22日农业银行晚间发布公告:农业银行北京分行票据买入返售业务发生重大风险事件,经核查,涉及风险金额为39.15亿元。

2016年对于票据行业注定是不寻常的一年,年初接连爆发的票据大案引来了监管重拳,票交所在年底落地,中国票据市场迎来改革元年。

此外,该案不仅涉及农行的内控问题,还牵涉到众多银行。当年2月1日,财新网报道称,农行北京分行39亿元票据案还牵涉民生银行和宁波银行。

报道称,民生银行是实际的委托行或直贴行,再由重庆的票据中介撮合宁波银行作为民生银行和农行的“过桥行”完成买入返售;宁波银行则是农行北京分行的交易对手,双方开展买入返售业务。

据了解,这是今年以来地方银监局针对银行分行开出的最重的罚单之一。

此外,今年7月,北京银监局对民生银行北京分行进行合计850万元的处罚,也是因为民生银行北京分行违规虚增存款14笔,违规办理同业票据业务,严重违反审慎经营规则。

今年前9个月,银监会全系统共作出行政处罚决定2436件,处罚银行业金融机构1386家,对机构罚款合计5.55亿元,没收违法所得0.7亿元,罚没金额合计超过2016年的2倍。处罚责任人员1020名,罚款金额合计2068万元,取消122人一定期限直至终身的董事、高管人员任职资格,禁止47人一定期限直至终身从事银行业工作。

票据变“报纸”案情还原:挪用总金额上千亿

由于涉及金额巨大,公安部和银监会将该案件上报国务院,案发时农行北分保险柜中的票据被换成报纸。

根据随后曝光的重庆市人民检察院第一分院的起诉书、不起诉书,该票据案的具体案情也得以浮现。

2016年12月,重庆市人民检察院第一分院发布“王波、姚尚延等八人诈骗、挪用资金等一案(公开版)”起诉书。该票据案的案情得到进一步曝光。值得注意的是,这波人涉及的票据总金额达上千亿。

重庆市公安局移送审查起诉认定:2015年3月,王波(另案处理)经人介绍与某银行分行投资银行与金融市场部专员姚尚延、张鸣(均另案处理)结识。王波利用多家“过桥行”,与某行北京分行开展票据买入返售业务。截至2015年12月,共发生业务39笔,涉及票据381张,票面金额合计约323亿元人民币。

重庆市公安局移送审查起诉认定:2015年3月,王波(另案处理)经人介绍与某银行分行投资银行与金融市场部专员姚尚延、张鸣(均另案处理)结识。王波利用多家“过桥行”,与某行北京分行开展票据买入返售业务。截至2015年12月,共发生业务39笔,涉及票据381张,票面金额合计约323亿元人民币。

2015年5月,王波与姚尚延共谋挪用票据二次贴现用于购买理财产品等经营活动。

后姚尚延、张鸣、王冰、刘咏梅共谋,利用分别承担的审查审批客户提交的票据及资料、办理票据封包移交及入出库手续等职务便利,共同将已入库保管的银行承兑汇票票据包提前出库交由王波使用。

王波将挪用票据二次贴现后的资金部分用于购买理财产品和支付票据回购款,部分用于高风险股票投资交易等活动。但因投资不当,资金产生巨额亏损。

2015年12月1日,王波为骗取资金继续与某行北京分行开展两笔票据买入返售业务,雇人制作虚假的票据影像并提供给某行北京分行竞价,被告人姚尚延、张鸣、王冰利用职务之便将某行资金挪给王波使用。王波采取上述方式骗得某行北京分行实际支付买入返售款共计约19.77亿元。其中8.2亿余元被王波转至其控制的股票交易账户,其余资金被用于向企业收购银行承兑汇票等其他营利活动。到期时王波无力支付回购资金。

在此过程中,王波为感谢姚尚延等人在票据交易过程中提供的帮助,先后送给姚尚延好处费共计人民币1720万元。姚尚延将其中的人民币40万元分予张鸣,分给王冰人民币10万元、分给刘咏梅人民币10万元。

内控严格显蹊跷

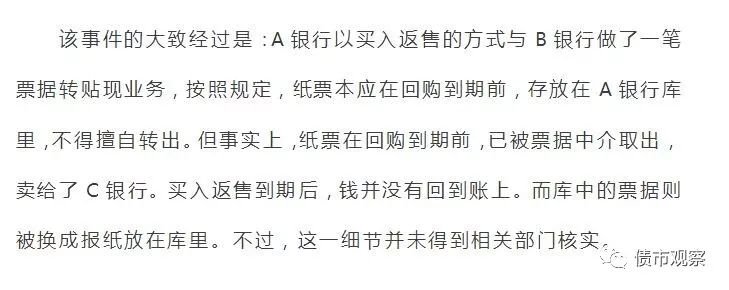

银行的内控制度是金融行业最严密的,转贴现业务的票据额度往往较高就更重视操作过程的规范性。转贴现是指商业银行在资金临时不足时,将已贴现且未到期的票据,交给其他商业银行或贴现机构给予贴现,以取得资金融通。通常,两个银行谈妥业务后,一方上门取票,另一方负责运送。

“具体操作程序类似现金运送管理制度,入库的时候一定边监控录像边双人操作,一人清点,一人复点,两人各拿一把钥匙一把锁,或者一人拿钥匙另一人拿锁,必须双线操作不能串线,出库规则也相同。”

尽管操作流程十分严密,但是实际却难免流于形式。上述双人双线在监控下操作,有时会因为同事间的信任与熟悉而造成串线,出现有一个人既有钥匙又有锁的情况,“想要躲避录像拉其他人冒充也不是完全不可能”。

因此,若农行北京分行事件中确有内部员工勾结外部机构,上门取票时掉包或入库后打开都有可能。按照银行的一般操作流程,上门取票回到本行后还会有专门人员查验后再入库,若查验人员也被收买,又或者该人因职责疏忽没有打开查验,都有可能致使报纸被当作票据保存起来。

票据业务违规:屡罚不绝

票据违规行为作为近几年监管处罚的重点。

审计署审计长胡泽君在全国人大常务委员会议上报告2016年度金融审计情况,2016年8家银行的分支机构违规放贷和办理票据业务175.37亿元。

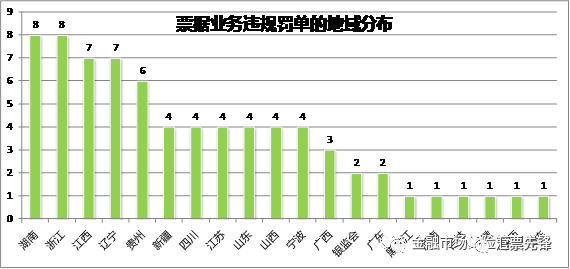

大连银行金融市场风险管理部对2017年1—4月银监部门470份罚单的统计分析,票据业务的违规依然是监管机构关注重点,本年度目前为止已经开出73张罚单,并且90%都集中在“违规办理无真实贸易背景银行承兑汇票业务”这一案由,还有很少量“贴现资金回流至出票人”以及“逆程序办理票据转贴现业务”的罚单。

这种票据违规在近几年监管机构披露的罚单中屡见不鲜,而且近期市场上也频繁出现企业通过虚构真实贸易背景而向银行骗取票据承兑的案例。前一阵子刚刚作出判决的渤船修造票据诈骗案就是一个典型。

大连银行对这批罚单中的票据违规罚单从地域分布和机构分布角度分别进行了统计。从地域角度来看,票据违规行为的分布较广,没有明显偏向。全国共有19个省/市的银监局及分局对票据违规行为作出了处罚,此外银监会还有2例处罚。其中大连银监局本年度仅开出一张罚单,就是针对“违规办理无真实贸易背景银行承兑汇票业务”的处罚。这也从一个侧面反映出票据违规行为的普遍性。

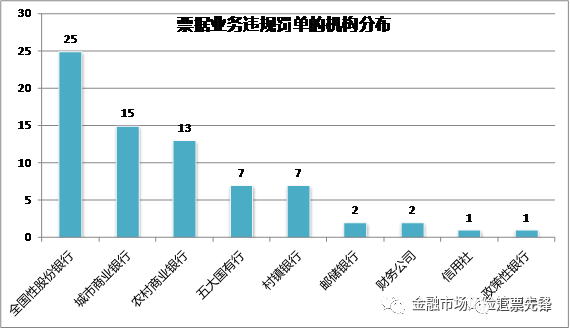

而从机构分布的角度来看,除外资银行之外,所有银行类金融机构都领到了针对违规票据业务的罚单,其中股份行、城商行和农商行领到的罚单数量居多。对于这类屡罚不绝的票据违规,银行从自身风控的角度来看,首先应当提高对虚构贸易背景而骗取银行承兑汇票的警惕度。

在加强重视程度之后,如何通过提升内控管理、规范操作流程而在业务环节甄别虚构贸易背景而骗取承兑汇票的行为,是一个值得研究的问题。

作为一种广泛使用的贸易融资工具,票据业务一直存在欺诈隐患,一是绝大多数交易背景均基于文件陈述,隐含文件造假等风险;二是银行存在发放银承的动力,即获得借款人的保证金存款以实现贷存比目标;三是其它领域(例如民间信贷和金融市场)的回报率相对高于票据贴现利率,但具体风险敞口难以量化衡量。

针对票据市场乱象,银监会办公厅曾下发《关于票据业务风险提示的通知》,对票据市场普遍存在的问题都予以风险提示。

《通知》主要对票据同业业务专营治理落实不到位、通过票据转贴现业务转移规模,消减资本占用、利用承兑贴现业务虚增存贷款规模、与票据中介联手,违规交易、扰乱市场秩序、贷款与贴现相互腾挪、掩盖信用风险、创新“票据代理”规避监管要求、违规通道等7种典型的违规问题进行提示。