“采购用户数据,然后电话销售,这样能快速入门”,90后毛文兵,刚成为一名线下贷款门店的销售员,老前辈们,给他传授了一套速成经验。

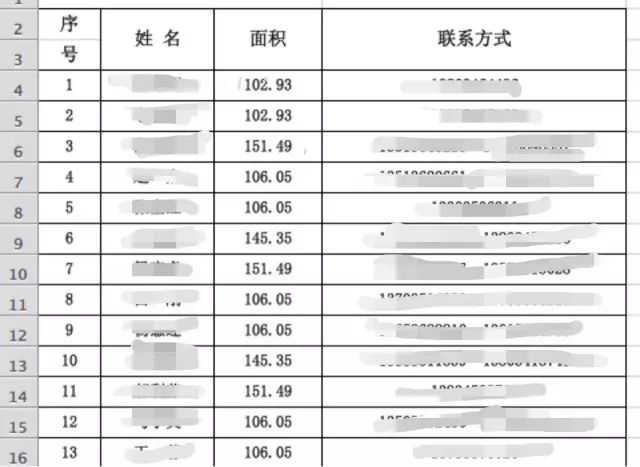

在各大信贷员的QQ群里,用户数据被随意贩卖。一份上万用户的数据,只卖200元。

毛文兵尝试买了一份,用户全是真的,但被信贷员反复“清洗过”,价值榨取殆尽,“很难再捞”。

毛文兵开始明白,一手的数据更有价值。

他开始去和各小区的物业人员“频繁接触”,并用各种利益诱饵,让物业将业主数据出售。

等他“洗”了一遍,再丢到群里反复卖,“一份要价一两百”。

而数据的买卖,在现金贷行业早就是公开秘密。

“大公司都是高层集中采购”,入行好几年的王俐说,每月,公司总部就会下发一份“客户数据表”,让大家电销。

除了数据买卖,毛文兵也吸取了一些“传销”精髓。

他找了一群“广场舞大妈”,将其发展成为下线,只要介绍成功一个客户,就给大妈们500元的红包。

大妈们也确实给力,每个月都能给他拉来好几单。

这些小聪明手段,被信贷员玩得炉火纯青。

实际上,分单才是让从业者迅速暴富的“高段位”玩法。

“比如一个客户想借10万,但我们平台上只能借5万,剩下的5万,我就给其他同行,对方的提成,再分我一些”,王俐称,这就是“分单”。

因为“分单”诉求,信贷员们极为抱团。

他们成立了大量的微信和QQ群,一旦有大额的单子过来,就在群里“分单”,公开销售。

只要一有空余时间,毛文兵就会紧盯群或一些“抢单”平台,去“夺标”。

一般分单的提成,是两个业务员“对半分”。

如果是一个手上有大量用户的中介,议价能力则更强,可分到“6成”甚至“8成”。

用户的数据就如猎物般,在各大平台上被信贷员抢夺,并将利益榨取殆尽。

“借钱一年后,每天还会接到骚扰电话,接通就问,贷款不?”某用户称,他为此不得不换一个手机号。

“谁知道他哪天就有新的贷款需求了呢?”毛文兵称。

一旦借款,很多用户的数据,会持续被信贷员们啃噬、榨取。

线下的买数据、分单,都是为了抢夺客户。

而线上的平台,为了获取急速流量,打法也极其粗犷。

“线上获客贵,要极力榨取每一个客户的价值”,资深从业人员冯秉称,核心逻辑是对的,但目前行业内一些平台的做法,恐怕就有点见不得光了。

用户陈新强曾在一些现金贷的APP上“测试”自己“信用额度”,“结果刚填完资料,钱就直接打到我的卡里了”,他认为,这属于“自行放款”的行为。

而和陈新强类似经历的消费者很多。

“我申请1600,他给我不声不响的放了4000在卡上。”一位用户称。

而这核心的区别就是,是否有一个“确认”环节。“我测试过上百款APP,不少没有确认环节”,陈新强称。

冯秉称,很多平台刻意在规则设置上,布下“陷阱”,目的就是“不放过一个优质客户”。

陷阱之后,还有陷阱。

现金贷平台上,什么样的用户是最优质的?

不是按时还款的,而是每次都会逾期一段时间,但最后还会还款的用户——这和信用卡“优质用户”的逻辑,是一致的。

“强制逾期”,成了现金贷急速获利另一项剑走偏锋的伎俩。

“到了还款日,感觉平台一切都失灵了”,陈新超称,他绑定自动还款的银行卡里明明有钱,不扣款;主动把钱打过去,居然收不到验证码;给客服打电话,提示音一直是“请耐心等待”。

直到逾期一周后,平台各项功能“神奇般”自动恢复了。

“一些小的平台、野蛮发展的公司,在早期确实使用这种方式吸金”,冯秉称,这一度让一些小平台急速做大,盈利。

而不主动“提醒逾期”,也是很多平台心照不宣的方式。

冯秉称,很多平台会在逾期三四天之后,再发送短信,“这样可以收取更多的逾期金”。

在“吸金”的逻辑下,用户只是鱼肉,被部分平台设置的陷阱,切割榨取殆尽。

“正常的通过率,是20%-30%,但大部分时候,通过率要听指挥”,90后女孩何霓在一家现金贷平台担任信审员,她有时候觉得自己,是一个可有可无的职位。

“很多单子都是可放可不放的,但上面领导说这个月要流水,那就别犹豫,过!”

这个“听指挥”的时间,一般会发生在下半年,“因为到年底的时候要给投资人交成绩单,坏账太多不好看,放量把分母做大,把坏账率冲淡”,何霓称。

西安小伙海波,已在几十家平台上借过钱。

他觉得大多平台的风控,形同儿戏:“一家平台的审核人员问其他平台借过没,我说借过,他让我截个图发过去,看了一下,就放款了。”

蓝领贷在最开始的贷款规则中规定,需提供另外一家现金贷审核通过的截图和账号。

“蓝领贷的审核人员登录到其他现金贷的界面中,查看截图属实后,才通过审核”,多位曾在蓝领贷上借款的用户称。

后这家现金贷公司多次交涉后,蓝领贷才修改了规则。

就因为风控如儿戏,所有的压力和风险,就推到了后端催收。

小额现金贷一般金额并不高,大多在500到5000之间。对于这样的一个金额数,催收可以用的手段,并不多。

上门催收、起诉,这些传统催收方式,都不适应于小额现金贷,“因为成本太高,催回来的钱,还不足以覆盖成本”,某平台催收的负责人罗晓庆称。

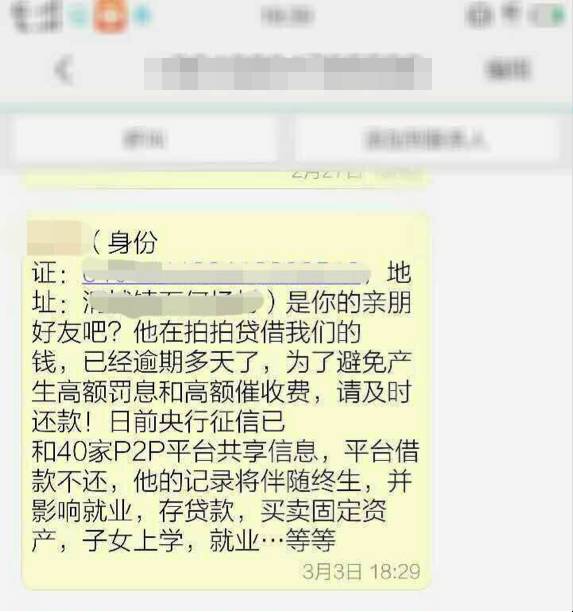

而小额现金贷的核心催收方式,就是“轰炸通讯录”。

几乎所有的APP端借款,都会蹦出一个页面“是否同意该应用访问你的通讯录”,如果你选择否,借款就很难通过;而一旦你选择同意,通讯录的所有联系方式,就被APP获取。

获取这些数据的核心目的,就是为了催收。

一旦逾期,催收人员就会给你通讯录所有的亲朋好友,甚至前男女朋友打电话,“广而告之”你欠钱。

“这还算温柔的方式”,罗晓庆称,怎么利用通讯录,是一门学问。

“我是谁谁,因欠700元无力偿还,打算卖自己肉体换钱,认识的打折,望朋友尝试我的服务。我的电话是xxxx”,逾期数天后,芳芳的通讯录的所有人,包括父母,都收到了这样的短信。

“为了700元,就可以践踏一个女孩最重要的清白了吗?”芳芳很多朋友都给她打电话来问怎么回事,到最后,她连电话都不敢接了。

海波的所有联系人,也遭到同样的对待。催收人员甚至将他的姓名,身份证,住址等信息都公布出来。

震惊一时的裸贷之后,催收平台“文明”多了。主要靠短信、电话,即便上门催收,平台方也会要求催收人员全程录音。

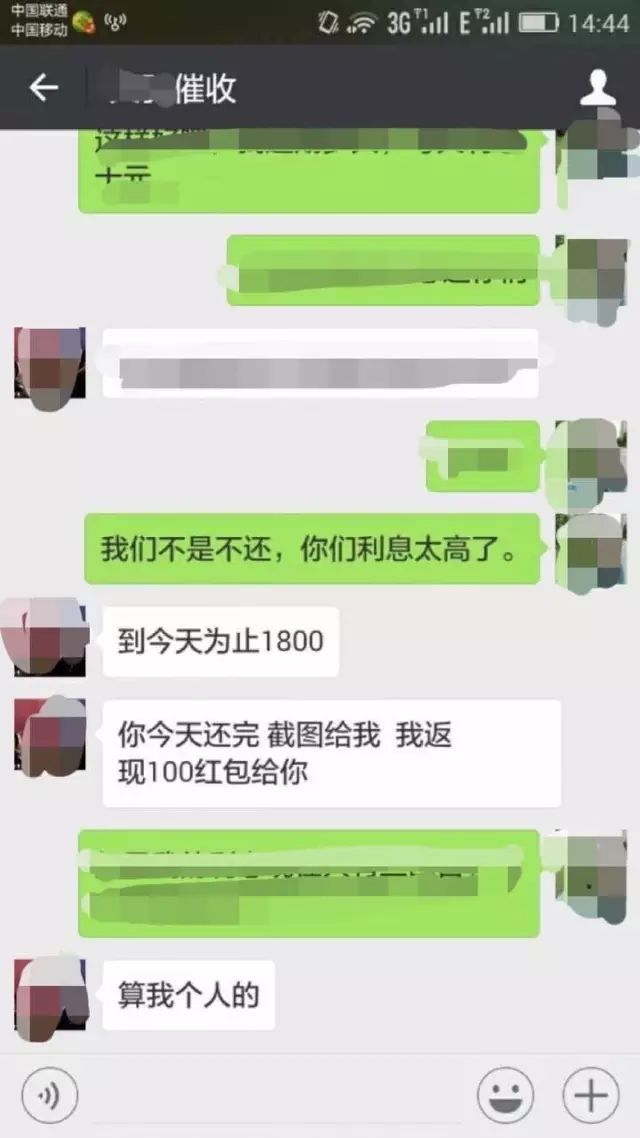

此后的催收策略,从强硬开始慢慢转为“怀柔”。

芳芳欠了一家平台的钱,逾期利息上千,催收员说:“你今天还完,截图给我,我返现100红包给你。”

而这还不是最核心的手段。

“最有效的,是帮欠款人去其他平台借钱”,罗晓庆说。

罗晓庆的催收部门一共12人,每天早上,大家都集中一起开会,“情报员”在会上公布收集情报:哪个借款平台最近风控比较松,哪个平台正在冲量等。

培训之后,就马上给借款人打电话,“帮助他们去其他平台薅钱,先还我们平台的”,罗晓庆让催收员手把手教导借款人,信息凑不全的,就帮他们伪造文件,伪造信息。

靠着这个方式,罗晓庆每个月都能超额完成任务,回款率高达80%。

“现在,催收能力开始成为各个平台的核心竞争力”,松禾远望基金合伙人田鸿飞称。

而这些手段,却将行业推入深渊。

不论是分单,还是催收员帮助借款借钱,其本质上,都是试图将危机延后,“只要不是我们做接盘侠,就好”,罗晓庆称。

一个人在多个平台上借款,借新还旧,是极其高危的信号。

拍拍贷借款9000块,现金巴士1000块,信而富1400……海波借过的平台,已多到他记不全了。

最开始,他从新出现的平台上,不断借钱,偿还旧平台的钱。

但从2016年3月开始,他的“借新还旧”的链条开始崩裂。

利滚利,逾期费用太高,即便疯狂借款,他连利息都还不起了。

如在一个平台上4000元的借款,已滚到了9726元。

一个平台上的借款1400元,滚成了2593.68元。

海波俨然已成为一个债务奴隶。

频繁的催收电话和短信群发,让他濒临崩溃,也被迫换了几份工作。

好几次,催收电话打到公司,老板找他谈话,劝退了。

海波只能继续找工作,上班、拼命赚钱、还钱。

这是他所有的生活轨迹。

到了现在,每天光是逾期费和利息,都有几百元,他一个月只能挣3000元,不吃不喝连利息都还不上。

“救救我”,海波在四处求助。但这似乎是一个死局,毫无破局之处。

当各个平台上的利息开始积累,会将人完全压垮。

有媒体曾统计过,目前小额现金贷的“复贷率”(重复借贷)已超过60%,部分平台已达到80%。

从美国的历史上,我们可以看到这个高危信号的杀伤力。

在2005年,美国4个州的数据可看出,90%的贷款,都流向了5次借贷行为以上的用户;62%的贷款,流向了有12次借款行为以上的用户。

很多人一旦开始使用小额现金贷,将很难停止——不停借贷,偿还利息,陷入长期的债务危机陷阱中。

根据皮尤中心的数据,美国现在有1200万名这样的短期借款人,这其中,有四分之三拿不出一千美元应急。

当时媒体集中报道了一位名为“戈登·马丁内斯”的美国父亲,曾靠发薪日贷款解一时燃眉之急,500美元借贷,利滚利,暴涨为4千美元。

也因此,他失去了一切,家庭也没有保住。

在美国,媒体曾大量曝光这些“家破人亡”的悲惨故事,从而引发了全国对小额现金贷的审判。

“提前消费的概念是好的,但是需要有个度”,冯秉称,这个度,就是合理规划财务,如果过度消费,就会陷入债务黑洞,再难转圜。

“一哄而上的结果,必然是一哄而散之后,留下一地鸡毛。”网贷协会秘书长郭大刚称。

郭大刚“坚决反对开展现金贷业务”。

他认为,在中国当前缺乏征信服务基础设施的前提下,现金贷业务无法确定资金使用场景,无法解决多头负债带来的过度借贷问题。

“由于互联网的外部性,导致借新还旧的庞氏骗局,崩盘只是时间问题”,郭大刚称。

而短期来看,债务风险还不会立即爆发——因为不断有新平台崛起,人们可以从新渠道获得资金,延后了“崩盘”时间。

也正因为此,小额现金贷暂时沉浸在现世的繁华与迷雾中,难以看到前路莫测。

但这个行业,有一条崩溃的“死线”,当大部分用户的利滚利游戏无法再继续时,“行业大劫”就不再久远。

谁又将为这个繁华一时的游戏买单?

很多从业者都明白,如果行业持续野蛮发展,最终的结局是崩盘。

但所有人依然蜂拥而至——是因为那一丝侥幸,“谁说我就会成为接盘侠?”

只要在这一波欣欣向荣的浪潮中,挣到钱就好。

这和炒股的投机逻辑,不是一致的吗?