本周值得关注的变化有:1、2017年6月份,CPI同比上涨1.50%(前值1.50%),PPI同比上涨5.50%(前值5.50%);2、6月人民币贷款增加1.54万亿元,社会融资总量为1.78万亿元,同比增长8.02%,M2同比增长9.4%,低于前值9.6%;3、2017年6月份,中国出口同比(按美元计)为11.30%,高于前值8.70%;4、本周工业品除水泥外,多数继续上涨,国际油价涨幅明显;5、本周央行有1笔MLF投放,总额为3600亿元,进行了5次逆回购操作,总额为2100亿元,净投放1105亿元。

本周集中公布6月份经济数据,我们和机构投资者交流的反馈是市场情绪普遍转为乐观,大家直观的感受是近期流动性非常宽松,经济也是超预期的好,A股结构上周期股、消费股和金融股表现都很强势。跟此前的一致预期相比,基本面和流动性的表现似乎超出了“经验规律”。为何“经验规律”会失灵?未来又该如何应对?另外,金融工作会议召开后,市场预期又会发生哪些变化?

就此问题,我们的基本看法如下:

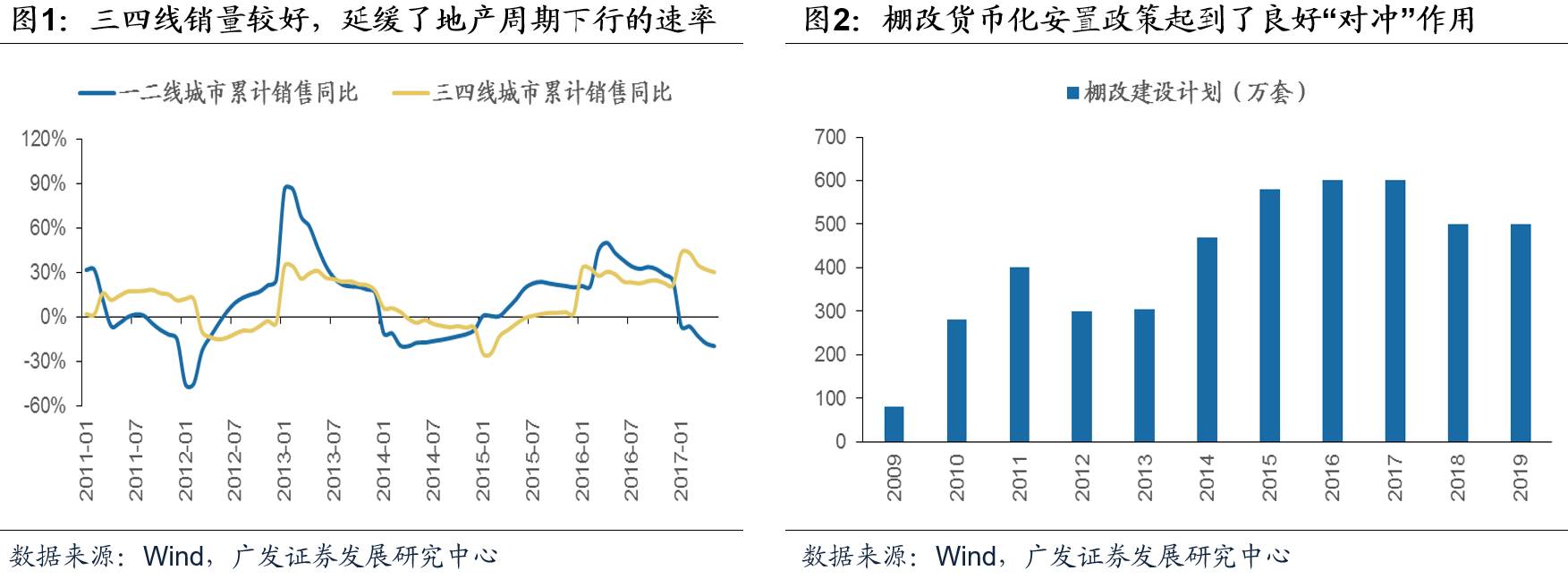

1、本轮经济周期中,最明显的特征之一是地产调控的经验规律“失灵”了——地产小周期被“拉平拉长”,后周期板块(家电、轻工等消费品)的景气周期也有所延长。

近期市场关于地产链乐观的声音又多了起来,而此前3.17央行控制房贷量的调控政策出来后市场预期极为悲观。究竟什么原因造成了预期的极大偏差?我们注意到本轮地产调控中产生了诸多令人迷惑的现象,一是调控政策较以往更严格然而地产销售的韧性较强,从地产销售向地产开工和投资的传导效应也不明显;二是三四线城市成为新增销售的重要力量,一季度走势甚至与一二线城市出现背离,总体“拉长拉平”了整个地产链基本面下行的周期。

我们认为,在三四线城市地产超预期的背后,棚改货币化安置的政策驱动效应明显,促进了地产去库存,同时也带动了相关的建材、装修、家电等消费。

2

、另一个趋于“失灵”的经验规律来自于周期品供求关系的“惯性”预期,投资者的感受是部分周期品即使需求端没有太大变化,供给方面的边际收缩也会造成价格的明显波动。

近几年提到周期性行业,市场的“经验理解”就是产能过剩,对于周期股由需求带动的上涨始终都是“将信将疑”,而在需求预期稍微转向悲观时首先想到的是“用仓位投票”,赚钱效应并不明显。我们认为,这主要是因为存量周期下的经济复苏难言强劲,纯讲需求端的增量逻辑能够提供的向上弹性有限,大家普遍“提不起兴趣”。而“供给侧改革”和环保从严等政策介入之后,使得相关周期品供给端对盈利的贡献显著加大,股价也具备了更多的弹性。

5月下旬以来的周期品上涨一方面是“需求下滑比预期慢”带来的估值修复,更重要的是“供给收缩比预期的快”带来的产品价格快速上涨,供给因素对本轮周期品股价弹性更大。

3

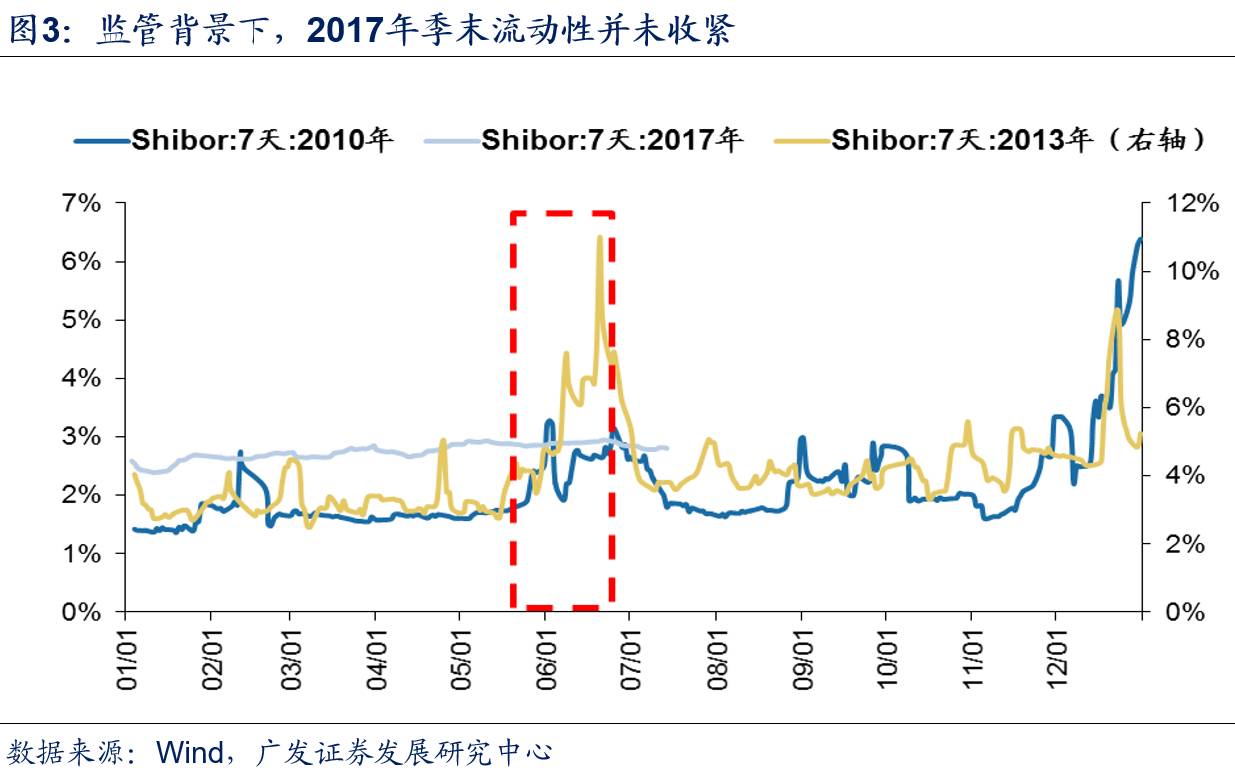

、流动性方面,金融监管背景下传统的“季末收紧效应”并没有体现出来,

6

月份流动性整体“该紧不紧”,

“

季节性规律

”

的失灵则对近期市场反弹起到了呵护作用。

本轮金融监管和2010和2013年的经验类似(《等待强监管的对冲措施(周末五分钟全知道5月第2期)》),甚至在监管力度和广度上全面升级,但今年6月份并没有出现季节性的流动性紧张局面,以Shibor利率为代表的短端利率保持平稳态势。

5月中旬央行提出“削峰填谷式”的货币政策并加大了货币投放,6月份在资金紧张时也进行了及时对冲,因此相比前两轮监管,今年并未出现季末资金面紧张。

4

、“经验规律”为何会

“

失灵

”

?——不可忽视的是行政性调控政策对市场化进程的影响,体现为

“

上有顶、下有底

”

式的区间调控,平抑了基本面和流动性的波动。

地产链方面,基本面趋势仍是下行的,但由于三四线城市棚改货币化等政策延缓了小周期下行的速率;周期品方面,“供给侧改革”和环保因素推动了产品涨价,但涨价压力反过来又会加大行政调控以及货币政策边际收紧的压力;流动性方面,央行错峰调控造成的可能结果是流动性“该紧不紧”,但也可能是“该松不松”。

本质而言,“经验规律”的纷纷失效源于行政性调控政策的“区间管理”思路,包括地产产业链上下游的传导、周期品供求关系的调整和流动性的波动都受到政策的“扰动”

。从中期的影响来看,行政性调控的过度介入降低了改革转型预期,进一步阻碍了市场风险偏好的提升,使得“低偏好”成为投资的“新常态”;

从短期的影响来看,政策变量的“边际变化”和“预期差”对市场短期趋势起到重要影响,但由于行政调控政策的变化对于大多数投资者都是“黑匣子”,靠“猜政策”赚博弈的钱并不容易。

5

、那么,经验规律

“

失灵

”

后又该如何应对?我们认为,

“

宏观审慎监管

”

的同时又

“

严控金融风险底线

”

决定了市场短期内趋势性上涨和下跌的基础都不具备,超额收益的来源更多取决于风格而非指数,下半年建议重点关注估值和业绩动态匹配的

“

性价比

”

板块。

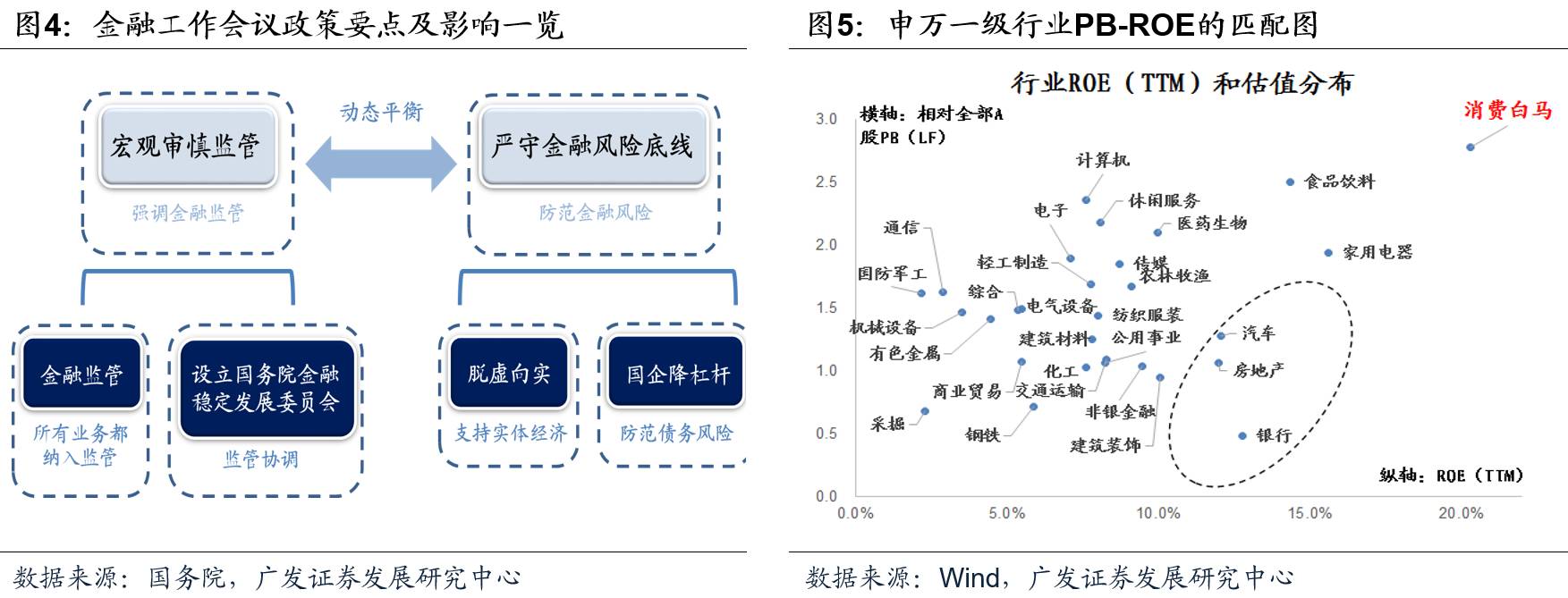

去年底以来,“稳是主基调”、“防控金融风险”等政策体现出良好的延续性,

7月14-15日召开的全国金融工作会议强化了资金 “脱虚向实”和金融监管的方向,同时设立国务院金融稳定发展委员会强化“宏观审慎管理”和防范系统性风险,再次体现了政策“区间调控”的思路。

对市场的影响来看,基本面和流动性的波动进一步被“平抑”,在增量资金有限的背景下(例如外资增量短期有限,更多影响长期投资风格),

“基本面”和“流动性”的赛跑在“身位”上的差距并不大,决定了指数趋势性上涨和下跌的基础暂不具备。而更值得关注的变化来自于市场风格,下半年我们提出重点关注“性价比”

,具体包括:1)2季度“利率跑得比基本面更快”,市场抱团低估值、高ROE的消费白马龙头,而下半年利率上行斜率较2季度缓和,意味着估值和业绩能够动态匹配、同时具备全球估值比较优势的价值品种也能有所表现,

风格由消费白马向PB-ROE配置象限左下方的区间“迁移”,建议关注配置金融、地产、汽车等低估值龙头,另外继续看好机场、高速公路等“硬资产”类的行业

;2)周期风格反弹后续会受到流动性的制约,

相对看好供需结构性失衡的品种(新能源汽车相关的小金属、稀土、电解铝、库存较低的钢铁及重卡等)

;3)

小盘风格全面转换条件暂不具备,继续维持谨慎

(《从相对估值看风格能否转换(周末五分钟全知道6月第2期》))。

2.1

中观行业

下游需求

房地产:Wind30大中城市成交数据显示,截至2017年07月14日,30个大中城市房地产成交面积累计同比下跌33.55%,相比上周的-33.34%有所下跌,30个大中城市房地产成交面积月环比下降9.71%,月同比下降34.35%,周环比下降8.48%。

汽车:中国汽车工业协会数据,6月商用车销量34万辆,同比上升18.4%;乘用车销量183.2万辆,同比上涨2.3%。乘联会数据,7月第1周乘用车零售销量同比变动0%,相较6月第4周的11%有所下降。

港口:6月沿海港口集装箱吞吐量为1788.08万,低于前值1810.03万,同比上涨8.17%。

中游制造

钢铁:本周钢价小幅上涨,预计短期钢价震荡走低。本周钢材价格均上涨,螺纹钢含税均价本周涨2.54%至3802.00元,冷轧含税均价涨2.03%至4218.00元。本周钢材总社会库存下降1.66%至923.69万吨,螺纹钢社会库存减少0.57%至387.95万吨,冷轧库存跌1.46%至107.49万吨。本周钢铁毛利率均上涨,螺纹钢涨1.07%至19.38%,冷轧涨1.06%至4.88%。截至7月14日,螺纹钢期货收盘价为3551元/吨,较上周的3428元/吨上涨3.59%。钢铁网数据显示,6月下旬重点企业粗钢日均产量为186.66万吨,较6月中旬上升0.30%。

水泥:本周全国水泥市场价格环比下跌0.3%。全国高标42.5水泥均价环比上周下跌0.29%至341.17元。其中华东地区均价环比上周跌1.27%至332.14元,中南地区保持不变为334.17元,华北地区保持不变为363.00元。

化工:化工品价格保持平稳,价差涨跌相当。国内尿素涨1.43%至1625.71元,轻质纯碱(华东)保持不变为1615.00元,PVC(乙炔法)涨2.66%至6475.00元,涤纶长丝(POY)涨2.45%至8312.86元,丁苯橡胶跌3.51%至11771.43元,纯MDI跌0.88%至22400.00元,国际化工品价格方面,国际乙烯涨0.82%至865.00美元,国际纯苯跌1.00%至718.36美元,国际尿素跌2.50%至178.00美元。

上游资源

煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存增加,煤炭价格上涨,煤炭库存增加。国内铁矿石均价涨2.33%至577.69元,太原古交车板含税价跌0.78%至1270.00元,秦皇岛山西混优平仓5500价格本周涨3.07%至618.00元;库存方面,秦皇岛煤炭库存本周增加1.21%至585.00万吨,港口铁矿石库存增加0.40%至14287.00万吨。

国际大宗:WTI本周涨5.22%至46.54美元,Brent涨4.41%至48.58美元,LME金属价格指数涨1.30%至2858.50,大宗商品CRB指数本周涨2.16%至176.28;BDI指数本周涨9.49%至900.00。

2.2

股市特征

股市涨跌幅:上证综指本周涨0.14%,行业涨幅前三为银行(5.15%)、非银金融(2.60%)和建筑装饰(1.69%);涨幅后三为传媒(-3.76%)、公用事业(-3.92%)和计算机(-4.25%)。

动态估值:本周A股总体PE(TTM)从上周20.17倍下降到本周20.11倍,PB(LF)从上周2.02倍上升到本周2.03倍;A股整体剔除金融服务业PE(TTM)从上周33.44倍下降到本周33.01倍,PB(LF)从上周2.61倍下降到本周2.60倍;创业板本周PE(TTM)从上周56.63倍下降到本周54.16倍,PB(LF)从上周4.51倍下降到本周4.31倍;中小板本周PE(TTM)从上周42.44倍下降到本周41.73倍,PB(LF)从上周3.83倍下降到本周3.77倍;A股总体总市值较上周下降0.27%;A股总体剔除金融服务业总市值较上周下降1.22%;必需消费相对于周期类上市公司的相对PB从上周1.69下降到本周1.67;创业板相对于沪深300的相对PE(TTM)从上周4.16下降到本周3.93;创业板相对于沪深300的相对PB(LF)从上周2.88下降到本周2.67。本周股权风险溢价从上周的-0.60%上升到本周-0.53%,股市收益率从上周的2.99%上升到本周3.03%。

基金规模:本周新发股票型+混合型基金份额为37.92亿份,上周为47.27亿份;本周基金市场累计份额净减少5.35亿份。

融资融券余额:截至7月13日周四,融资融券余额8895.76亿,较上周上升0.59%。