核心观点:

供给收缩将在旺季兑现。

旺季机队增速较年初下降1.5pct;前二十大航司18q3航班量增速环比下降2pct。民营资本投资民航业意愿大幅下降,去杠杆和财政压力制约地方政府投资能力,新进入者风险大幅下降。

行业供需中期维持小缺口。

民航供给的松紧取决于安全、正常率和空域三重约束,中期维持小缺口状态,这也是局方和航司博弈的最佳均衡。即使产生“大缺口”,“保出行”会变成更大的“政治正确”,局方突破约束让缺口快速减小。

景气度提升的持续性超预期

。

我们认为:15-16年是本轮航空周期的票价底部,三大航的真实定价能力被低估了,未来三年RASK维持3%-5%的提升。市场普遍的预期是18年内线收益急剧提升,而对于19/20年收益持续提升预期不足。

Showtime来临,继续首推东航!

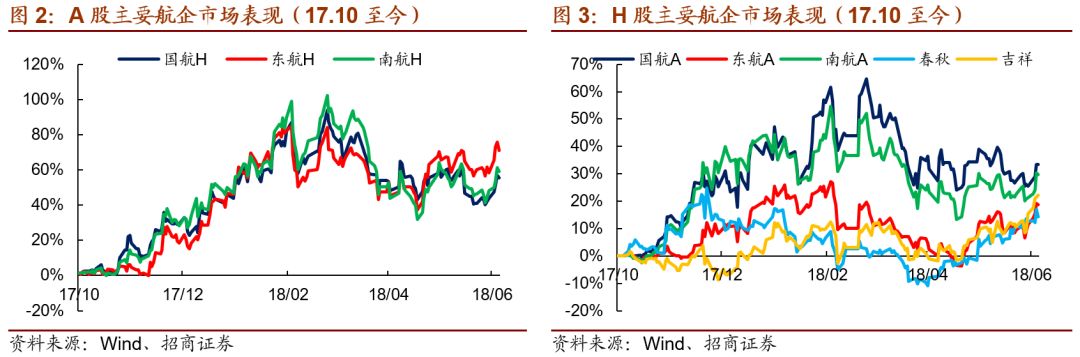

航空即期股价仅反映18年景气度回升,并未反应供改后的行业本质变化,旺季Showtime来临,继续首推东航。

正文:

一、市场回顾:垃圾时间?

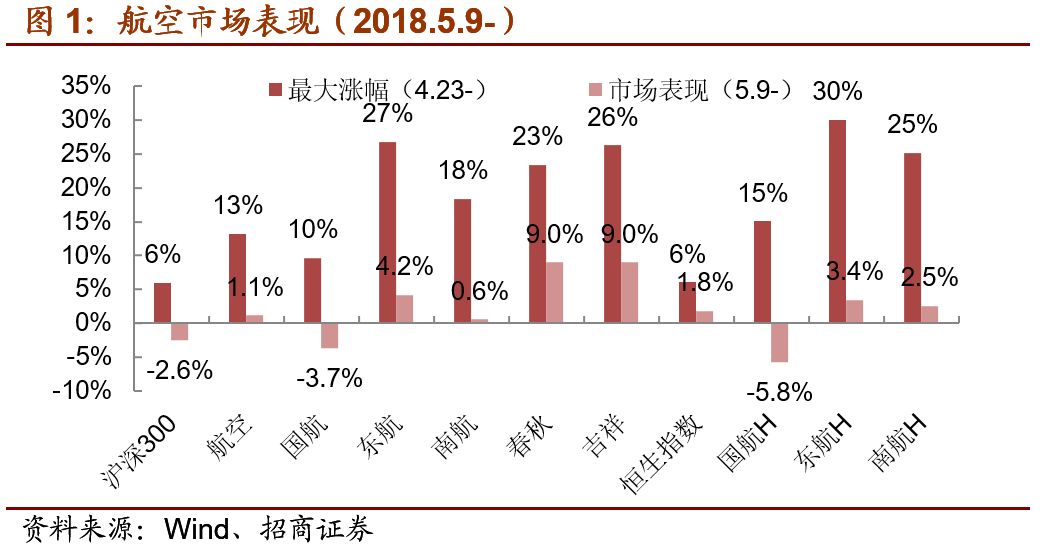

春运供给和票价表现低于市场预期,航空股在2月初和2月底创造两次高点后有所回撤。进入3月,中美贸易战持续发酵;地缘政治危机拉动布油攀升至74美元;海南天价机票事件导致提价进度推迟;外资行下调三大航H股评级;诸多利空下大航回撤近30%,小航回撤近20%。

4.23政治局会议后,国内宏观经济(航空内需)预期逐步稳定;中日韩领导人会晤+中美贸易谈判持续推进,市场在重新评估航空外需;PMI和航空高频数据表明内需好于预期,加上票价改革持续兑现,航空股明显反弹。

5月9日,特朗普宣布退出伊核协议,油价短期快速上涨至80美元;加上提价暂停,大航整体进入垃圾时间,春秋吉祥明显跑出相对收益。

二、旺季兑现供给收缩,打消市场疑虑

1、新进入者:市场准入增强,民营资本投资意愿下降

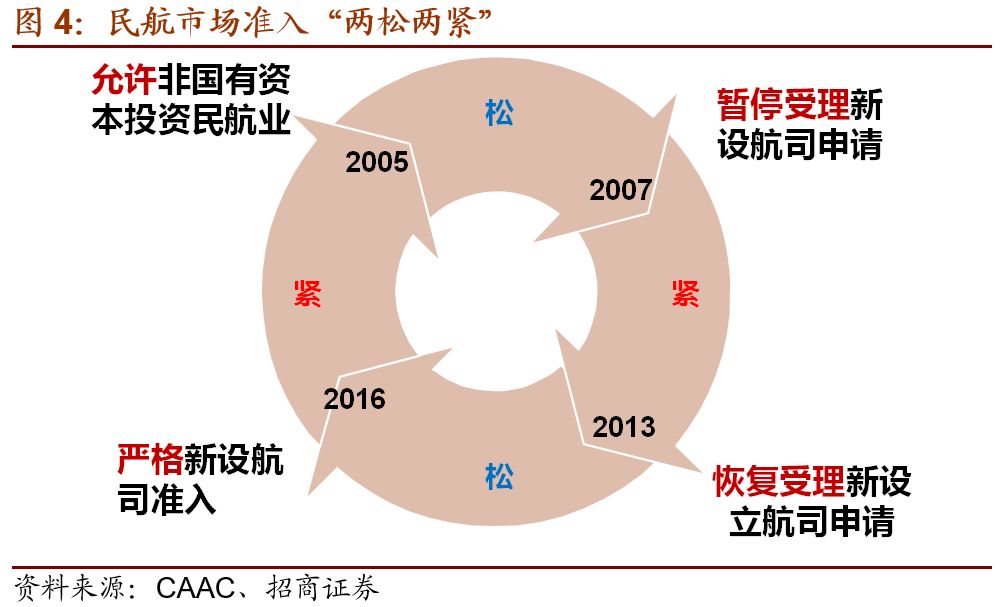

中国民航市场准入呈现明显的政策周期:

第一次放松:

2004年1月,民航总局宣布对民营资本开放航空业,“用鲶鱼效应,搞活行业,提高效率”。2005年1月,《公共航空运输企业经营许可规定》正式施行,不再对民营资本投资组建公共航空运输企业另作限制。

第一次收紧:

2007年下半年,民航总局发布了《民航总局关于调控航班总量、航空运输市场准入和运力增长的通知》,2010年以前原则上不再受理新设航空公司的申请,对已受理的申请严格审批,每年批准筹建的数量不超过3家。

第二次放松:

2012年7月,国务院发布《关于促进民航业发展的若干意见》,明确提出“鼓励和引导外资、民营资本投资民航业”。民航局开始减少新设航空公司及航空公司设立分子公司、航线准入等方面行政审批。

第二次收紧:

2016年9月,民航局下发《关于加强新设航空公司市场准入管理的通知》,再次收紧新航空公司的审批闸口。

民航局政策变化产生了04-05和13-16两拨航空投资热潮。

我们发现从第一次航空热潮的后期开始,民营资本投资航空业的热情大幅下降。

由于航空公司品牌、拉动GDP的意义,地方政府仍然热衷于成立航空公司;但中小航司往往盈利不佳,负债高企且需要财政输血,去杠杆和财政压力加剧的背景下,地方政府的航空热情还能维持多久?

我们认为中期内,中国民航业的新进入者风险已经大幅下降。

第一次航空热潮(04-05)

:04-05年成立的民营航企,除春秋和吉祥发展良好外,大都遭受重大挫折,易手他人甚至走向破产。而后期成立的航企(祥鹏等)几乎都是国有资本(传统大型航空公司或地方政府),且注册资本金大幅提高。

第二次航空投资热潮(13-16)

:第二波成立的小航企中,民营股东比例减少,地方政府非常活跃,而且往往与成熟的航空公司结盟,部分航空公司由货运转型客运。

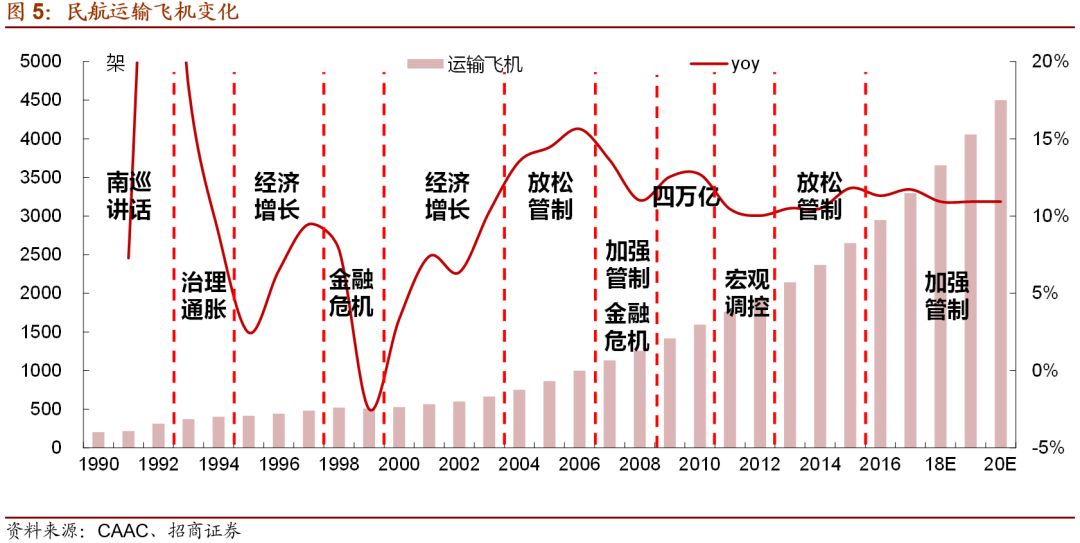

2、机队:17年机队引进超预期,边际改善已经出现

购买和租赁国外飞机需要民航局批准。民航局通过五年规划(《民航“十三五”规划》)和五年机队滚动规划(14-18)控制行业机队总量,根据航司机队规模确定具体的引进指标,具体分为30架以下,30-60,60-100(7+5架)及100以上(11%以内)四挡。

市场的主要质疑在于17年机队增速超预期,但18-20年机队增速确定性下降。

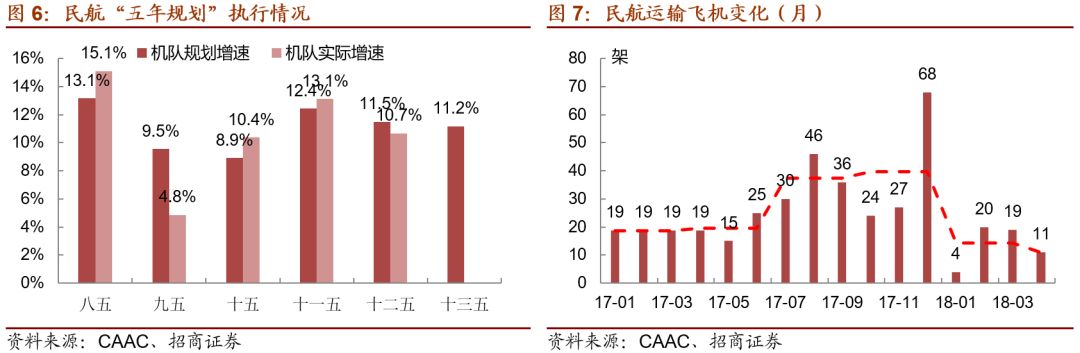

根据民航局数据,2017年底,全行业运输飞机达3296架,同比增346架或11.7%,超过“十三五”11.2%的规划增速。回顾历史,每一轮政策调控都会导致行业机队增速下降。但07年以后,行业机队增速波动在下降,实际上意味着民航局对于机队的管理更为科学(当然宏观经济的波动性也在降低)。考虑政策时滞和飞机订单前置因素,“十三五”机队增速下降是确定性的。

根据《民航“十三五”规划》,2020年运输飞机达到4500家,CAGR为11.2%,以此估算18~20年机队增速为10.9%(16/17年为11.3%/11.7%)。若假设民航局从严控制机队引进,即“十三五”机队增速和“十二五”保持一致,则18~20年机队增速会下降至10.2%。

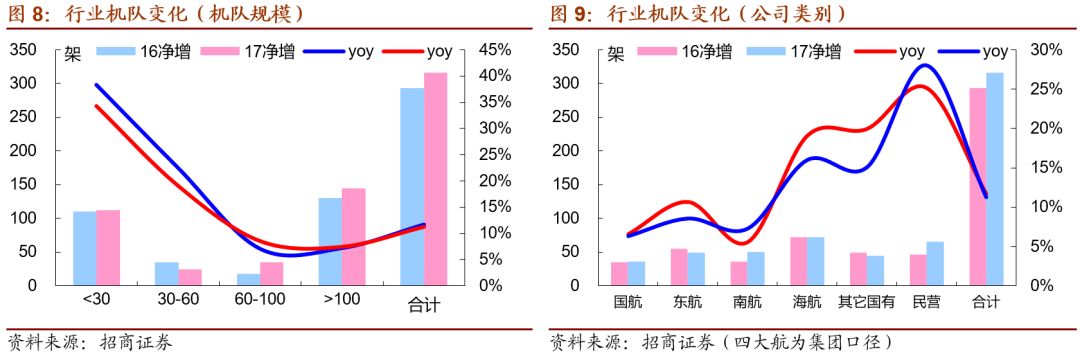

根据我们了解的情况,民航局严格控制18年机队引进,1-4月运输飞机净增4/20/19/11架次,月均仅13.5架;假设5-6月维持这一引进节奏,

6月底机队总数仅为3377架,同比增长10.2%,旺季前的机队增速大幅下降。

不要低估结构的影响。

以2017年为例,国航、东航、南航、海航、其它国有、民营航司分别贡献增量机队的11%/16%/16%/21%/14%和21%,三大航机队增量占比不到一半;机队规模小于30架、30-60架、60-100架和100架以上航司贡献增量机队的36%、8%、11%和46%,小型航空公司机队扩张惊人。

随着新设航司政策收紧,以及存量航司机队规模扩张,行业机队增速会自然下降。

即使相同的机队增速,运力投放由不同的航司完成,最终收益也会产生巨大差异;中小型航司品牌和航线网络劣势,往往通过价格战抢夺客户,明显加剧市场竞争;大航运力扩张后对于竞争的影响则温和得多。

3、航班量:增速下降就在旺季

2018年夏秋航季,民航局继续严格控制“枢纽机场”和“繁忙航路点”航班时刻总量。

1)枢纽机场

:主协调机场和辅协调机场增量控制在3%以内,胡焕庸线东南侧机场时刻总量增量控制在5%以内,胡焕庸线西北侧机场时刻总量增量控制在8%以内,非协调机场最大增量不超过30%。2018年夏秋航季6-9月,航班时刻配置总量严格控制在换季初的时刻总量范围之内,不得新增。

2)繁忙航路点

:涉及局方规定繁忙航路点,以17年夏秋航季季初和季末航班时刻总量的平均数为基准,实施总量控制。2018年夏秋航季6-9月,每日7-23时实施总量控制;其它月份的7-11时、19-23点时实施总量控制。

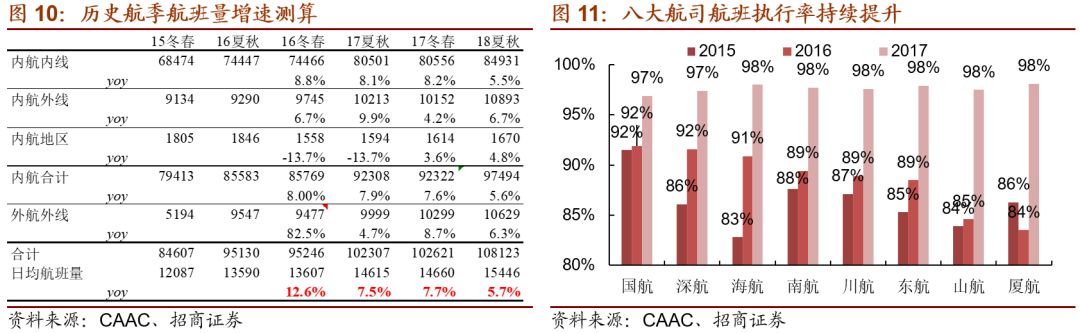

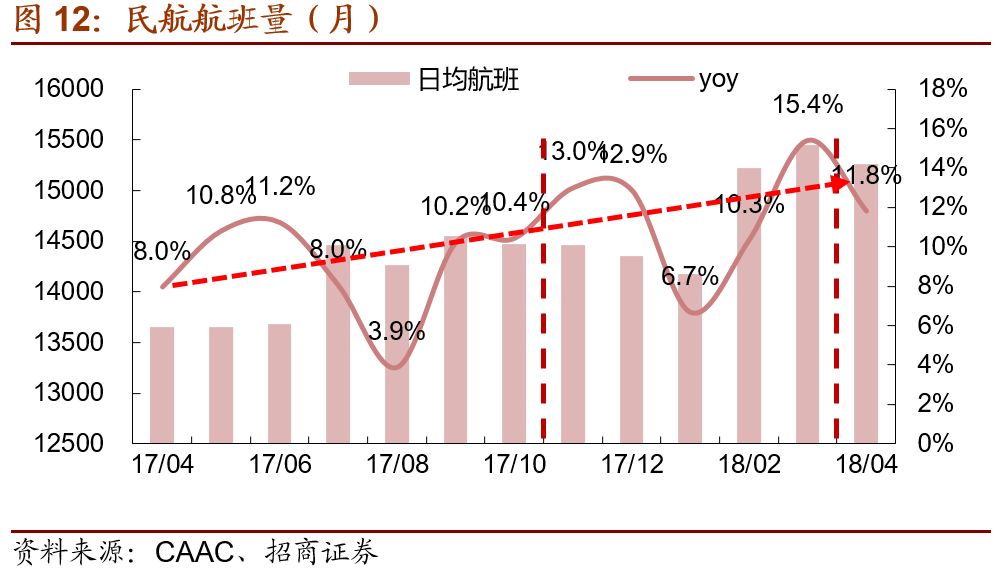

根据中国民航网报道,18年夏秋航季航班计划日均约15278班,同比增长4.5%,较17/18冬春的5.7%下降1.2pt。我们测算的日均航班量为15446班,同比增长5.7%,较17冬春的7.8%和17夏秋的7.5%明显下降。执飞率的瓶颈和从严控制加班包机,意味着实际航班量增速和计划航班量增速会明显收敛,带动行业供给增速下行。

17夏秋/17冬春/17.4,全国航班总量302.9/222.3/45.8万架次(

+8.8%/+11.6%/ +11.8%

),航班量增速在115号文出台后反而提升。我们认为17冬春航班量增速提升有其合理性:1)17年行业机队引进超预期,且集中于下半年;2)淡季准点率超过80%,民航局控制供给意愿下降;3)淡季执行率提升空间大,准点率提升增加有效飞行时间。

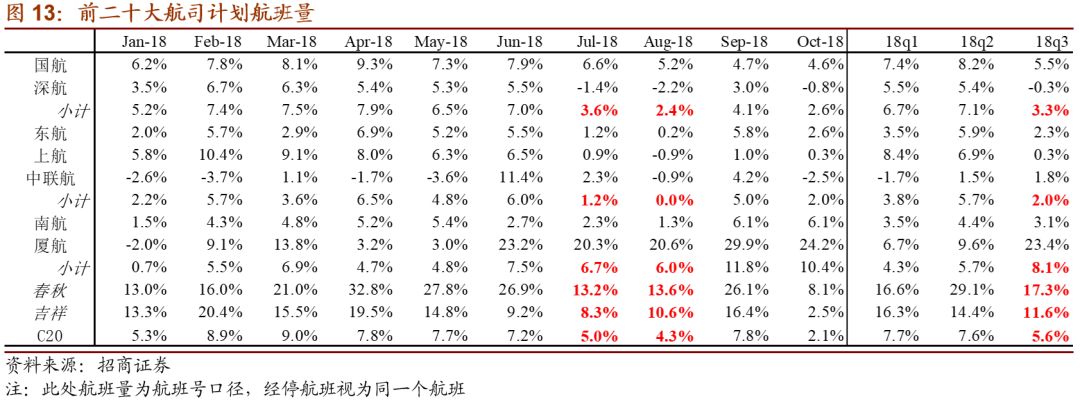

18年暑运航班量增速环比下降2pct。

我们利用第三方OAG数据,统计了前二十大航司航班计划数据。18q1/q2/q3,前二十大航司航班量同比增长

7.7%/7.6%/5.6%

,三季度旺季航班量增速环比下降2pct。分月度看,18年旺季7/8月份航班量增速仅为

5%和4.3%

。航班量增速的下降(供给收缩)将在暑运旺季兑现,8月客座率将会达到前所未有的高度。这也符合政策逻辑:暑运旺季多雷雨季节且需求旺盛,航班正常率压力大。

三、三重约束下,中期的小缺口

1、供给:模糊的正确or精确的错误

典型周期行业(煤炭、有色、钢铁等)产品相对简单,供给可以通过简单指标予以量化(如煤矿设计产能),研究供给的难度在于口径不完整(地条钢、小煤窑等)。

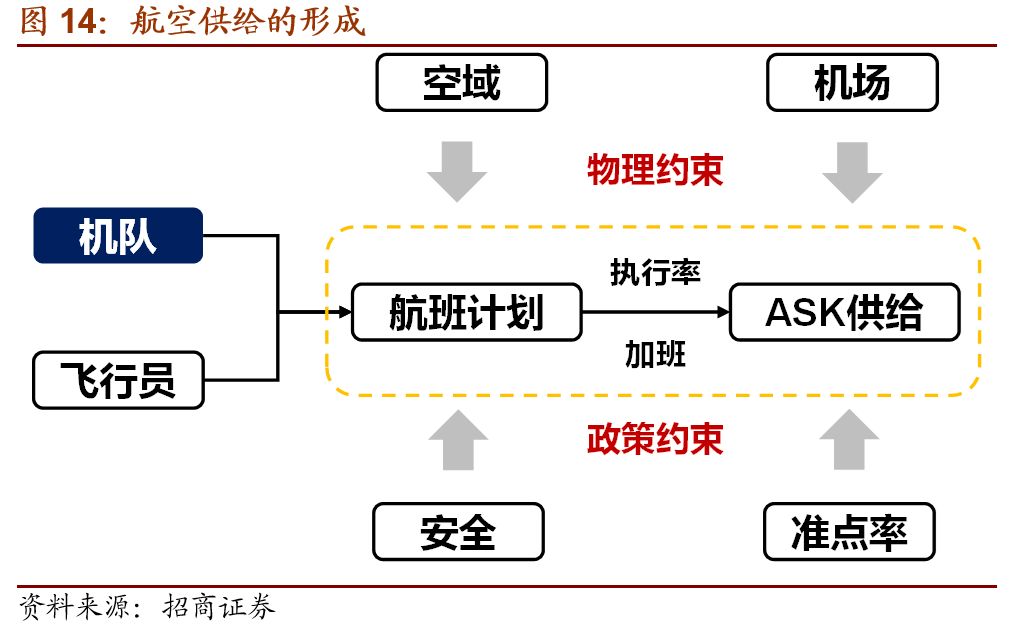

航空业受到政府严格管制,统计口径极为准确,研究难度在于结构极其复杂。截止17年底中国民航定期航线总数4418条,考虑时刻、仓位、航司品牌差异,SKU达到几万的量级。随着航距拉长,机队利用小时自然增长,产生更多的ASK。因此,

ASK总量难以全面反映行业总供给特征。

机队(静态座位数)可比性强,但仅仅是供给的中间变量(ASK=机队*日利用率*小时ASK),最终供给会受到空域、时刻、机组等诸多因素影响。

因此,航空业供给是一个模糊的概念,而非精确的测算。

2、约束的刚性如何?

1)安全:无法量化的硬约束

安全生产“一票否决”制度,意味着安全是绝对的硬约束。

虽然2010年8月25日(伊春空难)至今,民航运输航空连续安全飞行93个月,但运输航空事故症候大幅增长。事故症候即不构成事故但影响或可能影响安全的事件(如近期川航挡风玻璃破碎事件)。2017年,全年共发生运输航空事故征候587起(+12.5%),其中严重事故征候19起(+5.6%),安全压力持续加大。遗憾的是,我们无法量化跟踪航空安全性,及其对行业供给的实际影响。