2017年9月,《民办教育促进法》正式实施

资本加速在教育市场跑马圈地

教育资产证券化速度有望提升

教育企业在资产证券化过程中

会遇到哪些问题及其解决方案

本文一一道来

[本文内容来源自iEDU投资人俱乐部,转载请联系原作者;封面图来自于粉丝焖鱼;喜欢“图解金融”就把我们置顶吧。]

今日文章推荐人:红烧肉、海鲜饭;今日编辑:海鲜饭

首先对教育资产证券化的概念做一个界定,教育资产证券化可能包括IPO方式的资产证券化,也包括运用ABS工具的教育资产证券化。今天跟大家分享的内容主要就是在教育行业中通过ABS工具做的资产证券化。

什么是资产证券化,或什么是ABS工具?

对于企业来说,融资有3种基本形式:债务融资、股权融资、结构化融资,结构化融资也就是说资产支持证券。那么,资产支持证券是指依赖特定资产产生的现金流作为还款付息来源,在可以出表的情况下通过这种结构化的融资方式能够优化发行人的。

从本质上来说结构化融资所体现的资产支持证券其实也是一种债务融资方式,但是这种债务和通常认识的债务融资有相当大的区别,通常的债务融资是依靠主体信用进行融资,借款主体的全部资产会成为还款的保障,在这种融资方式下,在增加总资产的同时会增加负债。但是通过ABS融资,是以特定资产产生的现金流作为还本付息的来源,所以在运用ABS工具的时候需要将特定的资产和融资方通过一定的结构化设计进行破产隔离。这也是为什么把这种融资方式称之为结构化融资的原因。

所谓的资产证券化或者说是ABS就是将企业特定资产未来产生的现金流提前打折变现的融资方式。用专业语言来描述的话,所谓的资产证券化就是指发起人(也就是融资方),将缺乏流动性但能在为产生可预见的稳定现金流的资产。

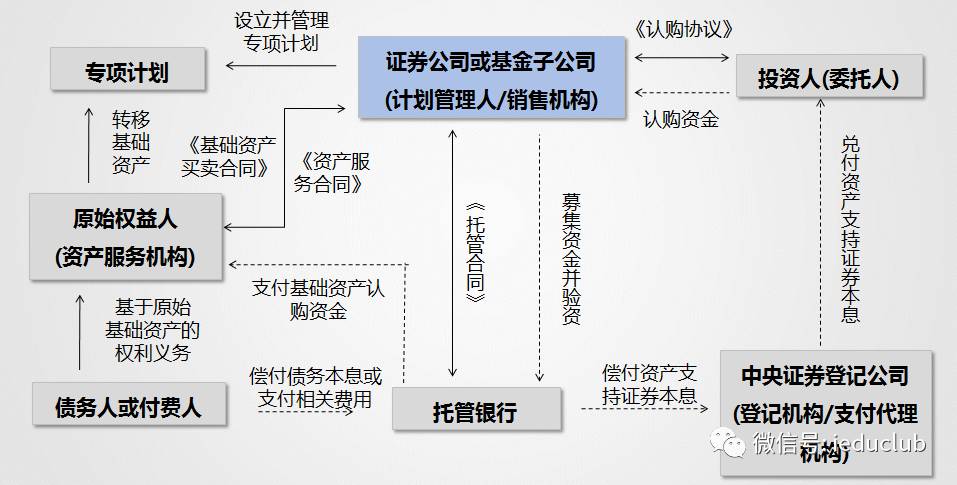

ABS工具包括几个要素,首先就是发起人,也就是原始权益人;其次是能够产生现金流的基础资产。那么由发起人将能够产生现金流的基础资产转让给特殊目的载体,由特殊目的载体发行资产支持证券募集资金来购买基础资产,这就是通常所说的ABS交易工具的基本要素,或者说是结构。

那么在进行资产证券化的时候,首先会有一个证券公司或基金公司设立一个专项计划,由专项计划向投资人去募集资金,投资人募集的资金由这个专项计划向原始权益人去购买能够产生现金流的这个基础资产。资金到了原始权益人,或者发行人之后,就完成了融资,同时原始权益人和专项计划之间会建立一个资产服务合同,由它来提供收取相关的费用,归集资金等这些服务,当然这里还涉及一些其他的主体,比如说是托管银行、中证登等。这是一个最简单的单SPV的一个架构。

但是在很多情况下,我们需要在原始权益人和资产支持专项计划之间架一层信托的架构,为什么需要架一层信托的架构呢?往往是基于两种考虑,一种是当未来的现金流不能锁定的时候,通过这个信托计划进行锁定未来的现金流。另外,目前国家对于这个ABS是分业监管的,由证监会下监管的企业资产证券化,由银监会下监管的信贷资产证券化。有时候为了解决这个不同监管体制下的资产证券化产品挂牌问题,它也需要假设一层这个信托结构(但是这种做法已经被禁止)。在信托结构下双SPV,原始权益人不是真正的融资方,而是信托计划的投资方。那么资产支持专项计划在募集到资金之后去购买信托计划的投资人的信托受益权,然后,这个信托计划的信托资金会打给借款人,也就是融资方,是通过信托贷款的方式,这是一个双SPV的模式。

再来看一下,通过ABS工具进行融资的优点。前面给大家介绍了ABS工具融资对于企业来说是三大融资方式之一,债权融资、股权融资和结构化融资。

ABS工具融资对于债务融资来说,虽然会增加企业的总资产,但也会增加企业的负债。但股权融资增加总资产,不增加负债,但是会让投资人分享公司管理的部分权利和利润。结构化融资具有规模比较灵活,期限也比较灵活,融资渠道比较广泛,用途比较灵活等优点。

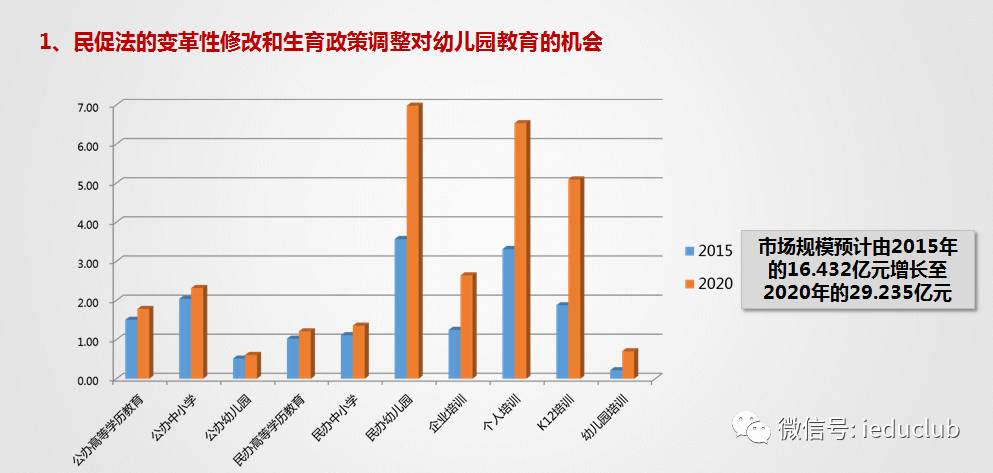

接下来,介绍ABS工具在教育领域中的应用。2015年和2016年发生了对教育领域有重大影响的两件大事。首先新版《民办教育促进法》的修改使民办教育可以选择登记为营利性和非营利性两种方式,那么登记为营利性的学校,可以为学校走向资本市场,走资产证券化的这条路打开大门。其次,二胎开放使中国在2030年之前会产生第四次婴儿潮。那么我们根据现在比较权威的数字的估计,就在未来15年全面开放二胎预计将净增人口5500多万,比单独二胎的政策下将多出4000万。

在这两方面的利好形势下,教育市场规模预计从2015年16,432亿会增长到2020年的29,235亿。其中幼儿园的教育增长幅度最高,再次是公办中小学的增长幅度。所以说这两方面利好的政策使民办教育站在风口上,但是对于经营者或者说投资者来说会有一个问题,这个问题显而易见——钱从什么地方来?

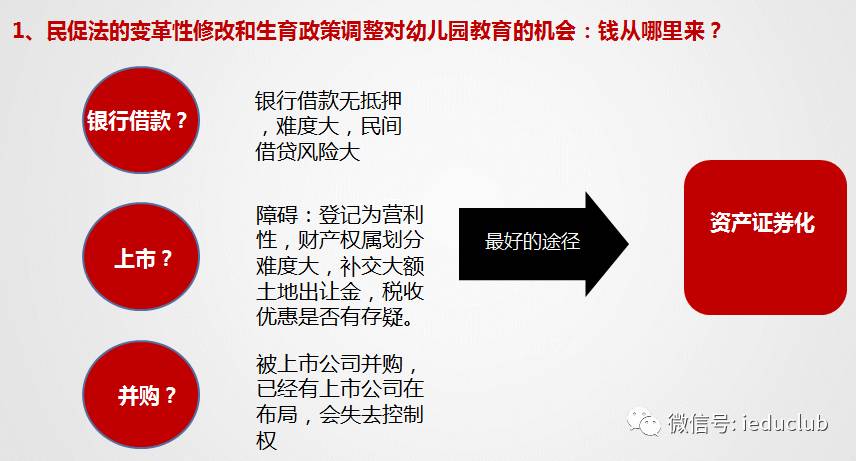

对于经营者来说分几种途径,一种是银行借款,但是一般情况,银行借款是需要抵押的,但是教育资产是不能够作为抵押的标的,所以从银行借钱是比较困难的;还有一种是民间借贷,但民间借贷利率高,成本高,而且风险比较大。还有一种途径就是上市。

但是在现实中登记为营利性的学校的话,实际上是有很大障碍的,主要体现为以下三点:

第一,之前的学校是在非营利性的体制下,学校有很多资产属于政府划拨的,比如:土地,一旦选择登记为营利性的,势必要将财产的权属划分清楚,哪些属于政府,哪些属于投资人。属于政府的,要么资金购买,要么政府将有关的资产剥离出去,但是这种划分是有难度的,因为民办学校办学多年,资产权属到底是投资人投入的,还是政府投入的?有时候很难讲清楚。

第二,一般情况下,教育用地在非营利的体制下,都是由政府划拨的,一旦机构选择登记为营利性的学校,需要补交大额的土地租金,这对于教育投资者来说难以承受。

第三,就是税收问题,在非营利的体制下,学校是不用交税的,但是一旦选择为营利性学校之后,税收是否还有优惠,目前政策不清晰。

所以说这几点就造成了相当大一部分投资人在选择,是不是选择登记为营利性的学校,它是举棋不定的,这也造成了事实上资本进入教育行业的一个难题。

目前市场上已经发行的教育资产证券化的一些产品,截至今年5月市场上有六单教育资产证券化的产品。

1.宏达学校信托受益权资产支持专项计划。这个原始权益人也就是信托机构是昆仑信托。这个计划管理人是西部证券,募集的资金是4.36亿。

2.阳光学院一期。发起机构或者说原始权益人是阳光集团有限公司,管理人是东信证券,募集的资金是6.3亿。

3.武汉理工大学华夏学院及武汉大学珞珈学院信托受益权资产支持专项计划。发起机构或者原始权益人是武汉理工大学华夏学院,管理人是上海金元百利资产管理有限公司,募集的资金是7.37亿。

4.津桥学院资产支持专项计划。募集的资金是10.5亿。

5.21世纪学校学费资产支持专项计划。募集的资金是3亿,也是由上海融孚律师事务所作为发行人的法律顾问。

6.今年5月份最新挂牌的一个产品是西南交大希望学院信托收益权资产支持专项计划。发行人是四川希望教育产业集团有限公司,发行的金额是6.23亿,管理人是恒泰证券股份有限公司。

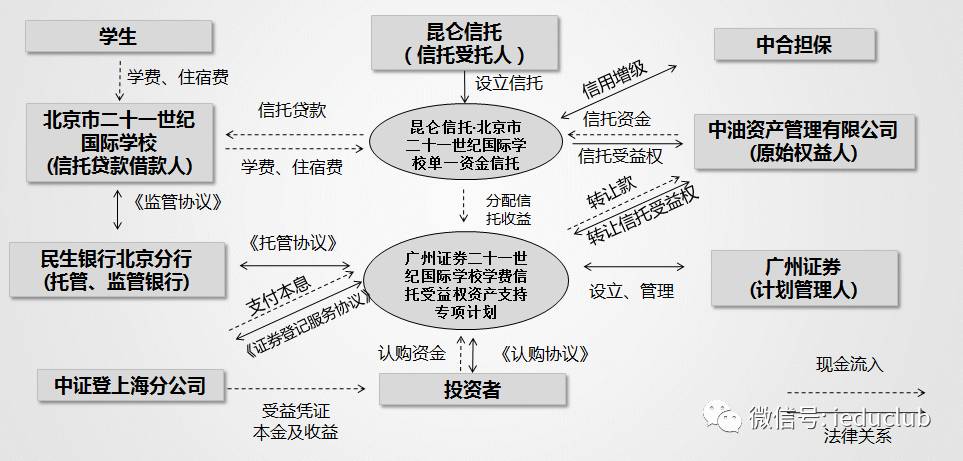

下面介绍一下由上海融孚律师事务所担任法律顾问的广州证券21世纪学校学费信托授予权资产支持专项计划的一些具体情况。

在这个项目中融资方是北京市21世纪学校,21世纪国际学校是一家教育集团,集团从幼儿园、小学、初中、高中、本科建立了相对完整的教育体系。这次做资产证券化的资产主要是小学和初中。其中小学的学费是用来维持学校的正常运营,那么初中的学费是用来对募集资金的还本和付息。此项目募集的资金是3亿,支付方式是优先级的资产支持证券每半年支付一些收益,并按约定的顺序偿还本金,次级资产支持证券期间不分配本金及收益,直至优先级资产支持证券的本金全部支付完毕,开始支付次级资产支持证券的本金及收益。此项目是真正的民办学校的教育资产支持产品。

下面给大家分享一下就是券商在做这个教育资产证券化产品的过程中的一些考虑。

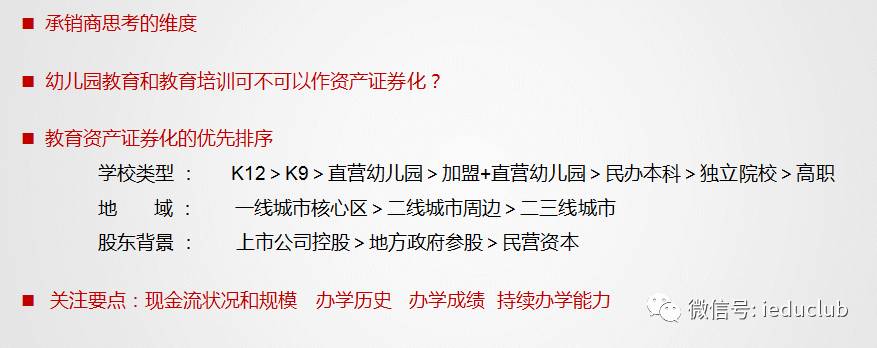

首先,什么样的民办教育可以用ABS工具进行融资,其实在理解这个问题的时候,可以站在承销商也就是管理人的角度来考虑。对于承销商来说,在设计这样一种产品需要考虑什么呢?能否卖出,能否被投资人认可,这是考虑的一个维度。

其实从承销商的角度来看,21世纪学校的这个资产它其实相当优良,它可现金的覆盖率基本上能达到1.6倍。但是这种资产因为缺乏很强的担保,是找了一个第三方的担保公司去担保,所以说它在市场上的销售状况开始还是经历了一些曲折。

那么,幼儿园的教育和教育培训可不可以做资产证券化,那么我们认为幼儿园的教育目前虽然不是学历教育阶段,但是因它有一个相对完整的学制,比如三年,现金流相对稳定,原则上是可以做资产证券化的。但是因为教育在做资产证券化中也有一些不利的因素,主要体现在教学用地大部分都是租赁的。那这种方式可能会带来现金流的不稳定,但是还是可以操作。

关于教育培训,做资产证券化是有一定的难度,首先是两点原因:

第一,教育培训机构的总部和各地的分支机构之间它的关系比较松散,很难保证各地的分支机构将所收到的学费归集到这个总部去,如果说资金归集存在问题,那么做资产证券化是非常难的

第二,教育培训没有一个相对完整的学制,可能就是短期的一年或者半年,所以基于这两点原因,目前认为教育培训去做资产证券化的难度比较大。

1.从承销商的角度,这个教育资产证券化的优先排序基本上是这样的,从学校类型上来看,首先是K12的教育资产优于K9的教育资产,K9的教育资产优于直营的幼儿园,直营的幼儿园优于加盟加直营的幼儿园。

其次,民办本科、独立院校、高职资产,所以幼儿园的资产在后面将会有大量的资本去关注。

但是从资产的优良性来看,其实直营的幼儿园,尤其是直营的高端幼儿园要优于民办的本科或者独立院校的,所以,高端幼儿园资产证券化还是有很多机会。

2.从地域上分,一般认为是一线城市的核心区要优于二线城市的周边,二线城市的周边的资产要优于二三线城市。

3.从背景来看,如果教育资产的背景由上市公司控股,那么进行资产证券化的这种优先的序列比较高。其次就是由地方政府参股、控股的学校,资产更容易被投资人接受。那么第三序位就是民营资本。

券商在做项目过程中,审核教育资产能不能够做资产证券化,需要关注以下方面:

1.关注现金流的状况和规模。没有现金流就没有资产证券化,但是什么样的规模可以去做资产证券化呢?就要综合从设计资产证券化的产品的成本以及设计出来的产品被投资机构所接纳的程度来衡量,不能一概而论。但是如果现金流偏小,那么做资产证券化的可能性或者意义不是很大。

2.关注办学的历史。办学历史主要是看股东在投入办学的时间的长短,以及办学的过程中所取得的成绩。另外一点在设计资产证券化产品的时候,会关注持续办学的能力。

3.关注办学的成绩。主要是招生的规模,学生的素质,甚至是学生家庭的背景。因为学生家庭的背景可能和现金流是有关系的,所以会去考虑这一点。

Q1.新《民诉法》的颁布对教育行业资产证券化有哪些影响?

A1:如果把教育资产证券化理解为通过IPO的方式来证券化的话,那么新版《民办促进法》对于教育资产进入二级市场,也就是通过在公开市场的发行股票的方式是一个重大利好。但是也会有一些障碍,首先要在二级市场上发行股票,有一个前提是学校必须登记为营利性的学校。但是登记为营利性的学校的时候,又会有一些障碍,比如这个财产权属的这种划分。

从ABS的角度来看,新《民促法》对于教育行业的ABS来说,有积极的促进,但是并不是根本性的影响,其实目前发的产品大部分都是在新《民促法》修改生效之前发行的。所以,ABS工具在教育行业的运用和新《民促法》并没有多大的关系。但是对于投资人来说,新《民促法》修改之后是可以登记为营利性的学校,那么就有资本进入的机会,那么但是通过资本进入之后,它可以通过ABS的方式来退出,这会多一些退出的渠道。

Q2.担保公司如何选定资产证券化产品?

A2:在资产证券化的交易结构中呢,担保公司起着第三方征信的作用,它为债券的发行提供一个担保,也就是在债券不能兑付的时候,需要承担一个本息兑付的担保责任。所以在选择资产证券化产品的时候,同样要注意资产证券化产品的安全性,包括原始权益人的资信能力,偿付能力,现金流状况等。

Q3.请您解释一下双SPV的结构?

A3:第一,最初双SPV的出现是为了解决证监会和银监会分业监管问题,使得信贷资产通过信托受益权资产支持计划方式在交易所挂牌,后来这种方式被禁止;但是双SPV结构可以解决基础资产现金流不宜锁定,基础法律关系性质模糊等等问题,所以在资产证券化中广泛运用;在双SPV下,原始权益人不再是融资方,而是购买信托计划的投资人,即信托计划的委托人;基础资产是信托收益权,直接产生现金流的资产成为底层资产。

图融相关主题精选

[点击下列图片即可阅读]