2017年6月以来每批发行节奏趋稳,新股收益下滑,打新基金股票底仓贡献已经超过打新成为最主要收益来源。

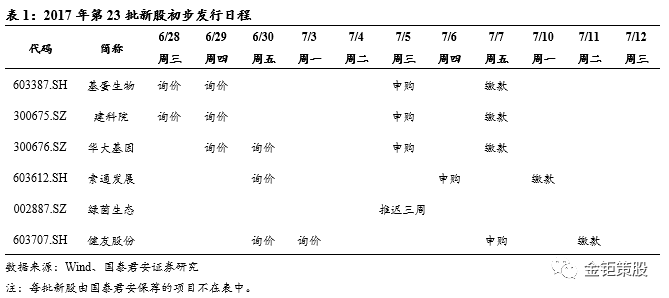

2017年上半年网下新股占75%,沪市数量占优:2017年以来一共发行24批新股225家新股,合计发行规模约1100亿,平均单只新股募资4.9亿,其中网下167个,占全部发行数量的75%。其中沪市96个,占网下发行数量约6成附近,深市71个,占比4成附近。2017年6月发行了5批新股,数量分别为4、8、6、6、6,合计家数30个,其中网下24个,占全部发行数量的80%。其中沪市15个,深市9个,相比之前每月48家的发行速度基本减慢了一半,如果按照减慢后每月20~30家的发行节奏来测算剩余6个月约发行120~180家,预期2017年新股发行数量约在340~410家,网下新股部分占7成即全年240~290家附近,预估全年沪市网下140~170家、深市网下100~120家。

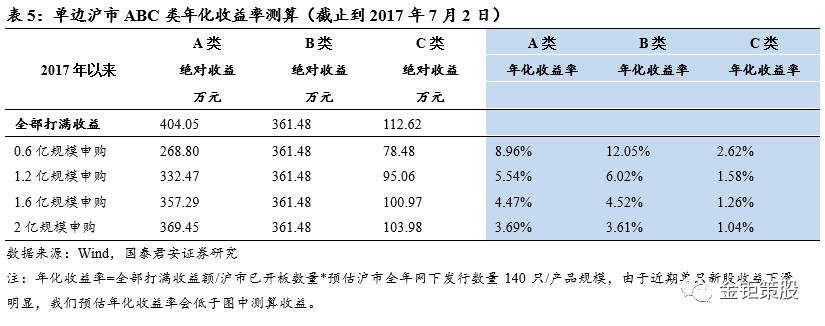

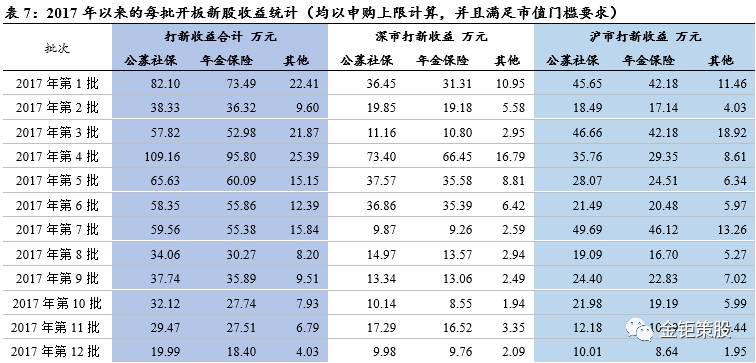

IPO节奏明显放缓,预期全年打新收益有所下滑:截止到7月2日,网下发行的新股开板合计128只。若按全部打满计算,A、B、C类投资者合计收益分别为733万元、663万元、191万元,对应单只新股收益5.73万元、5.18万元和1.49万元。考虑到最新网下开板新股收益明显缩窄,单只新股贡献减少,按照最新发行速度预估,预期2017年下半年A、B、C类账户收益分别为300万元、270万元和90万元,对应2017年全年账户收益约在1000万、900万和280万,预估A类2亿规模的打新基金增强收益回落到5%。

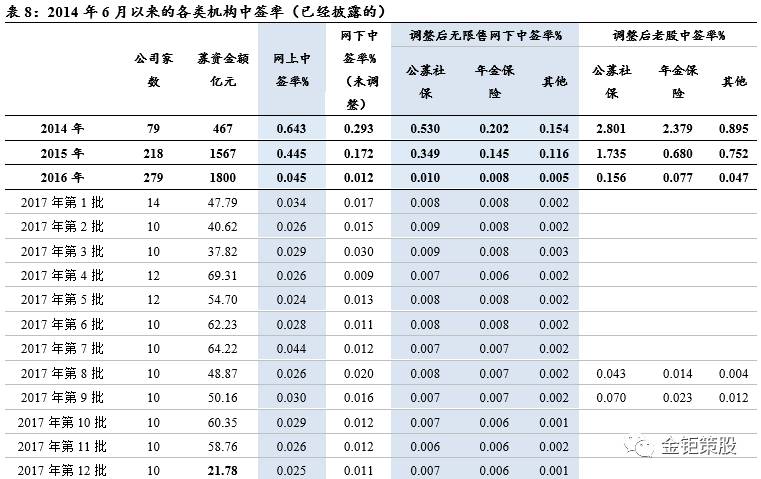

中签率低位徘徊,参与账户数量并没有减少:2017年第21批中的A、B、C类投资者平均中签率分别为0.0220%、0.0192%和0.0069%;调整后中签率为0.0060%、0.0052%和0.0017%。中签率维持相对低位,目前总体获配账户依然维持在5000~6000个,其中A、B、C类获配账户分别维持在1500、350和3500个附近。

年初以来打新基金底仓收益贡献超千万:截止到7月2日,400余只打新基金的中位数收益在3.17%,其中近一个月收益中位数在1.54%,单月收益贡献非常明显,我们认为主要是由于近期打新底仓上涨所致。沪深300指数最近一个月涨幅4.83%,如果按照1.2亿的底仓规模来计算,平均底仓单月贡献约500万元。目前来看小规模打新基金(5亿内)表现较好,中位数收益约4.1%,年化收益达到8.2%附近。规模较大的打新基金(15亿以上)收益表现较差,中位数收益只有1.84%,年化收益约3.68%。年初以来打新收益约730万元,1.2亿打新底仓贡献(按照上证50和沪深300年初以来涨幅过10%来测算)约1200万,两者收益合计约2000万,对应5亿、10亿规模的打新基金收益约为4%和2%。从目前收益来看,底仓贡献已经超越打新本身。

2017年6月发行了5批新股,数量分别为4、8、6、6、6,合计家数30个,其中网下24个,占全部发行数量的80%。其中沪市15个,深市9个,相比之前每月48家的发行速度基本减慢了一半。2017年以来发行约225家,其中网下167个,占全部发行数量的75%。其中沪市96个,占网下发行数量约6成附近,深市71个,占比4成附近。如果按照减慢后每月20~30家的发行节奏来测算剩余6个月约发行120~180家,预期2017年新股发行数量约在340~410家,网下新股部分占7成即全年240~290家附近,预估全年沪市网下140~170家、深市网下100~120家。

新股发行放缓也带来了上会速度的降低,上周上会企业8家,已经比5月每周15家左右的速度明显减少,上周新股过会也仅只有5家。截至2017年6月29日,中国证监会受理首发企业637家,未过会企业中正常待审企业549家,中止审查企业38家。正常待审企业中上交所277家,深交所中小板89家,深交所创业板233家。截止报告日,审核通过尚未发行的新股有48家,其中主板24家,其余24家为中小板和创业板。

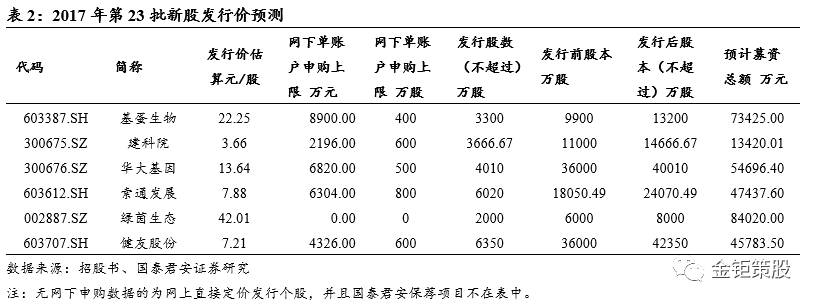

今年以来大多数新股均采用了拟募资金额和各项费用之后除以发行股数计算,在老股转让上需要重新计算流通部分的新发股份,价格计算略有差异,同时今年以来虽屡有新股超行业市盈率发行(需推迟三周),但是极少有新股超过23倍的市盈率红线。如果涉及到行业PE估值低于最新一期净资产价格,则以每股净资产价格为准(银行等国有企业),比如之前的新股白银有色就出现了因为按照每股净资产发行而超过了23倍红线的极端情况。

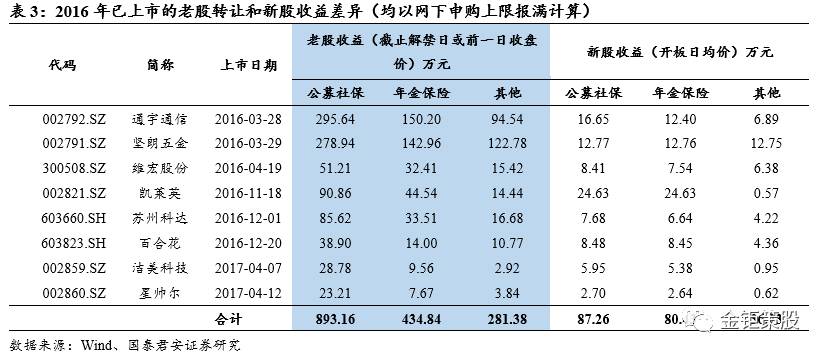

从我们历史统计数据来看,如果年初就参与所有老股的配售,截止到近期的收盘价,总体申购收益差异在5~10倍。预期未来的老股配售将成为稀缺资源,如果未来新股发行中还有老股转让,即使新老收益差距缩小,但老股部分的绝对收益依然可观,我们仍建议积极参与老股转让部分。

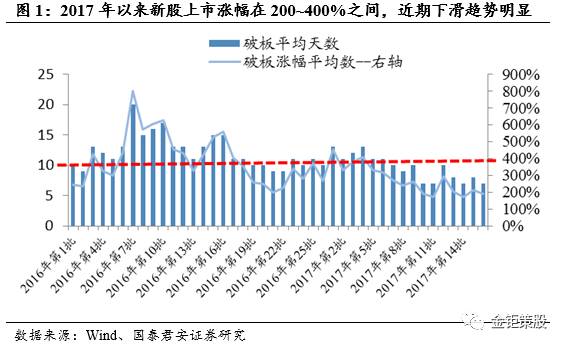

3.1 新股涨幅:新股节奏放缓有利于开板涨幅

历史上新股涨幅主要受到二级市场波动较为明显,每批涨幅差距较大,新股平均开板涨幅从年初的500%降到了200%附近(历史上极端低迷的市场条件下涨幅平均在150%~200%),6月第1、2、3、4和5周的开板新股平均涨幅分别为205.95%、154.82%、251.38%、212.72%和194.58%,已经处于相对低位,考虑新股发行维持稳定,大幅下滑空间有限,预期未来新股涨幅将维持在150~250%之间。

3.2 短期IPO节奏放缓,全年打新增强收益可能下滑

2017年以来一共发行24批新股225家新股,合计发行规模约1100亿,平均单只新股募资4.9亿。2017年以来发行约225家,其中网下167个,占全部发行数量的75%。其中沪市96个,占网下发行数量约6成附近,深市71个,占比4成附近。截止到7月2日,网下发行的新股开板合计128只。若按全部打满计算,A、B、C类投资者合计收益分别为733万元、663万元、191万元,对应单只新股收益5.73万元、5.18万元和1.49万元。考虑到最新网下开板新股收益明显缩窄,单只新股贡献减少,按照最新发行速度预估,预期2017年下半年A、B、C类账户收益分别为300万元、270万元和90万元,对应2017年全年账户收益约在1000万、900万和280万,预估A类2亿规模的打新基金增强收益回落到5%。

由于只保留6000万底仓去参与打新是理论中的理想情况(未考虑任何底仓波动和赎回变化),我们认为只留单边市场6000万股票市值参与打新的假设在实际中很难实现,导致测算的1.2亿规模申购收益率偏高,不建议做为实际配置参考,仅做数据测算之用。由于近期单只新股收益下滑明显,我们预估年化收益率会低于图中测算收益。

截至2017年7月2日,网下开板新股共128只,其中沪市70只,深市58只,数量差距不大。沪市平均破板涨幅为242.50%,按全部打满计算,A、B、C类投资者绝对收益分别为404.05元、361.48万元和112.62万元;深市平均破板涨幅为316.53%,按全部打满计算,A、B、C类投资者绝对收益分别为329.02万元、301.80万元和78.16万元。

根据我们测算,如果只申购单边沪市,同样申购规模的收益率将比申购单边深市多2~3个点。同样6000万底仓测算的收益相对难以实现,仅做数据测算参考,不作为实际操作建议。由于近期单只新股收益下滑明显,我们预估年化收益率会低于图中测算收益。

2017年第21批中的A、B、C类投资者平均中签率分别为0.0220%、0.0192%和0.0069%;调整后中签率为0.0060%、0.0052%和0.0017%。中签率维持相对低位,目前总体获配账户依然维持在5000~6000个,其中A、B、C类获配账户分别维持在1500、350和3500个附近。

截止到7月2日,400余只打新基金的中位数收益在3.17%,其中近一个月收益中位数在1.54%,单月收益贡献非常明显,我们认为主要是由于近期打新底仓上涨所致。沪深300指数最近一个月涨幅4.83%,如果按照1.2亿的底仓规模来计算,平均底仓单月贡献约500万元。目前来看小规模打新基金(5亿内)表现较好,中位数收益约4.1%,年化收益达到8.2%附近。规模较大的打新基金(15亿以上)收益表现较差,中位数收益只有1.84%,年化收益约3.68%。测算年初以来打新收益约730万元,底仓贡献(按照上证50和沪深300年初以来涨幅过10%来测算)约1200万,两者收益合计约2000万,对应5亿、10亿规模的打新基金收益约为4%和2%。

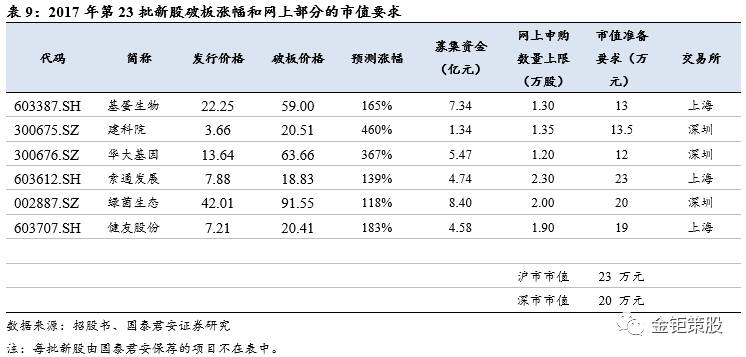

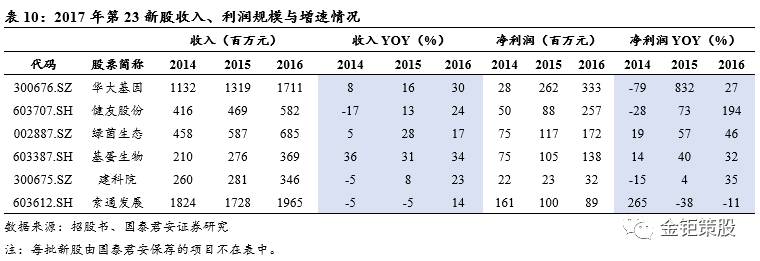

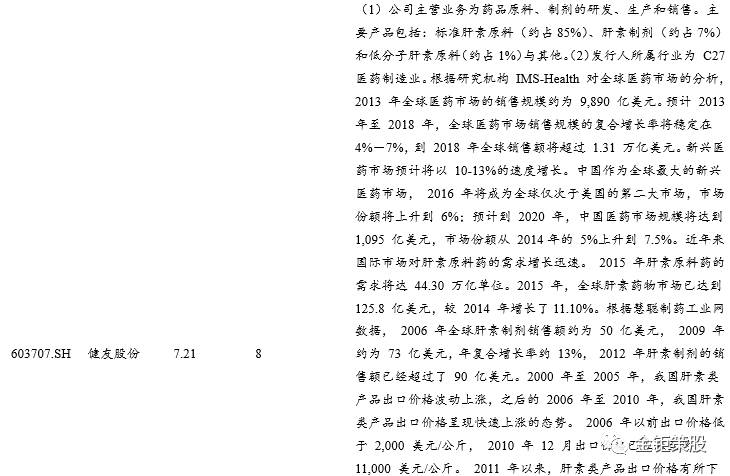

在本批新股中收入三年复合增速靠前的有:华大基因和健友股份。

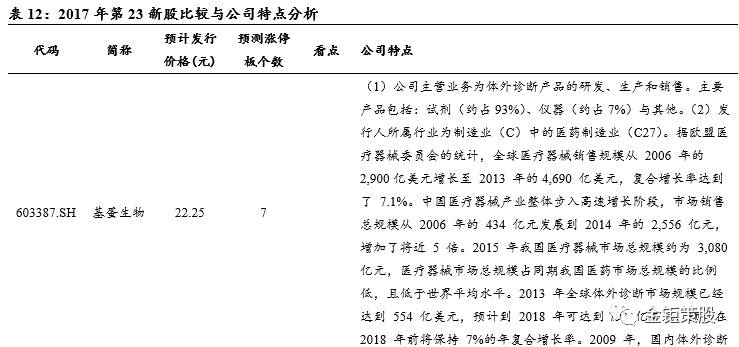

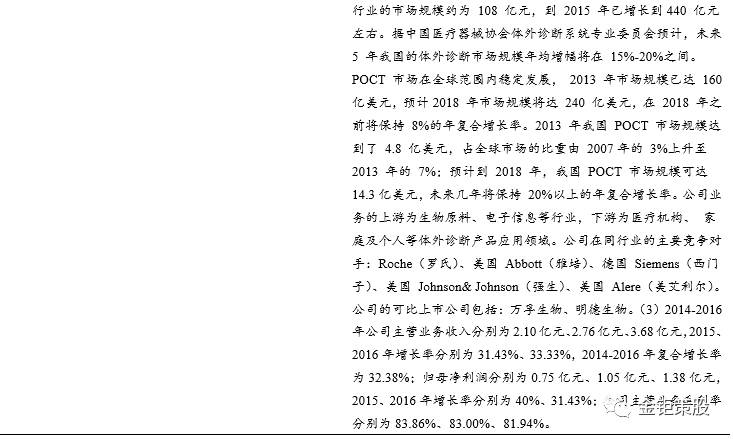

在本批新股中盈利情况靠前的有:基蛋生物、绿茵生态。

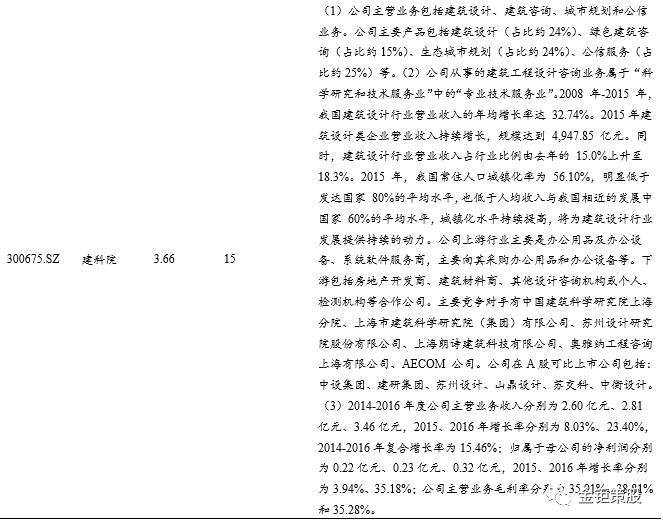

我们为本批新股中值得后续跟踪的标的有:华大基因。

华大基因:(1)公司的主营业务为通过基因检测等手段,为医疗机构、科研机构、企事业单位等提供基因组学类的诊断和研究服务。公司主要产品包括生育健康基础研究和临床应用服务(占比约55%)、基础科学研究服务(占比约19%)、复杂疾病基础研究和临床应用服务(占比约23%)、药物基础研究和临床应用服务(占比约3%)。(2)发行人业务所属行业为科学研究和技术服务业。全球生物产业的销售额每5 年翻一番,年增长率高达 30%,是世界经济增长率的 10 倍 。 2008 年开始,我国生物产业总产值突破万亿元 ,2016 年 12 月,国家发展改革委印发的《“十三五”生物产业发展规划》指出,“十二五”以来,我国生物产业复合增长率达到 15%以上,到 2020 年,生物产业规模达到 8-10 万亿元,生物产业增加值占 GDP 的比重超过 4%,成为国民经济的主导产业,市场前景极其广阔。公司业务的上游供应商电子材料制造业。近几年来基因测序市场飞速发展,从 2007 年的 7.94 亿美元增长到 2015 年的 59亿美元,预计未来几年依旧会保持快速增长,2020 年将达到 138 亿美元,年复合增长率为 18.7%。上游产业主要是基因测序仪与试剂供应商。下游产业则主要是医院、科研机构和受检者。公司根据服务范围划分在同行业的主要竞争对手,面向基础研究的基因测序服务提供商:诺禾致源、药明康德,国际的 Broad 研究所、Sanger 研究所、Macrogen ;面向终端用户的临床、医疗类的基因检测服务提供商:贝瑞和康、博奥生物、安诺优达、凡迪生物、达安基因、Sequenom(已被 LabCorp 收购)、Verinata Health(已被 Illumina, Inc.收购)、Ariosa(已被瑞士罗氏公司收购)、LifeCodexx、Natera。可比上市公司:达安基因、迪安诊断、博济医药、中源协、贝瑞和康。(3)2014-2016年公司主营业务收入分别为11.24亿元、13.06亿元、17.01亿元,2015、2016年增长率分别为16.19%、30.25%,2014-2016年年均复合增长率为22.96%;归属于母公司的净利润分别为0.28亿元、2.62亿元、3.32亿元。2014、2015年增长率分别为835.71%和 26.72%;公司主营业务毛利率分别为为 45.92%、55.55%和 58.44%。

金钜策股

团队专注资本市场中小市值/中小盘股的挖掘和研究,负责人孙金钜,团队成员孙金钜、刘易、吴璋怡、王政之、任浪、黎泉宏、马丁、俞能飞、黄泽鹏等。

欢迎各位朋友关注国泰君安中小市值团队公众号“金钜策股”!

关注方法:①点击通讯录---点击右上角加号---查找公众号---搜索栏输入“金钜策股”---添加关注即可;②扫描下列二位码;