23年4-6月

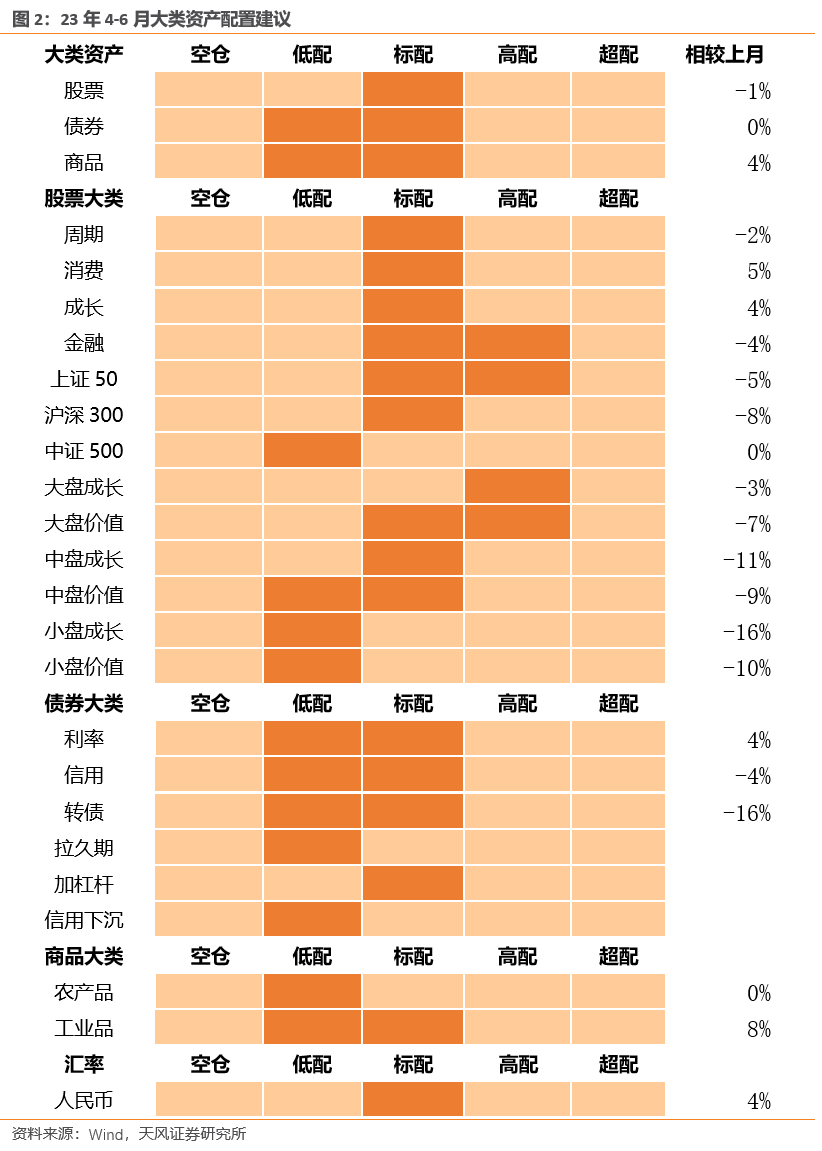

大类资产配置建议:

权益:

权益胜率和赔率皆小幅回落,投资价值回归中性,大盘风格相对占优,板块上金融的防御属性凸显。

债券:

上调利率债至【标配或低配】、下调高评级信用债至【标配或低

配】、下调转债至【标配或低配】

商品:

【低配】农产品,【标配或低配】工业

品

做多人民币汇率:上升至【标配】

文:天风宏观宋雪涛 林彦

上一期月度资产配置报告(4月2

日,《

权益整体胜率开始回落——23年3-5月资产配置报告》

),我们认为权益资产的胜率将高位回落,建议下调权益资产的配置比例,并建议高配金融,标配周期、成长,标配或低配消费。

从结果上看,4月全月,Wind全A下跌1.44%,稳定和金融领涨板块指数。

债券方面,我们认为信用债强于利率债,4月中证企业债指数与中证国债指数走势差距不大。

此外,我们建议低配的商品如期走弱,而我们建议标配或低

配的人民币汇率震荡小幅贬值。

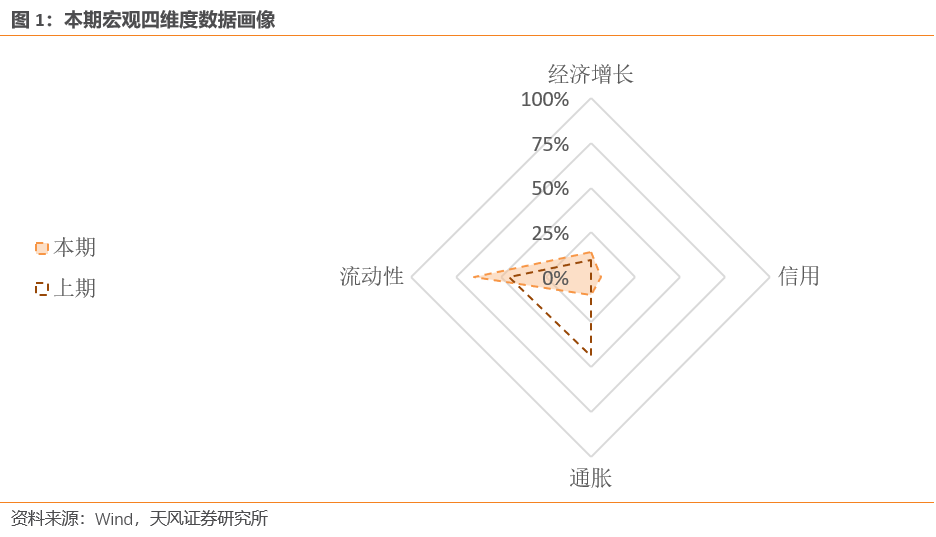

一季度经济数据的报复性复苏符合预期,真正超预期的是出口实现了正增长。预计消费在年初补偿性修复完成后,二季度修复斜率开始走平;去库周期进入下半场,工业生产复苏虽弱但将持续;不可忽视的是海外经济韧性带来的出口超预期可能延续。内需相关的消费品通胀和工业品通胀将维持紧缩,内需仍待进一步激活。二季度经济复苏环比放缓,复苏虽弱但持续性仍能保持,信用周期还在周期性扩张的起步阶段,流动性环境已经连续两个季度边际收紧,目前来到中性偏紧位置。

二、大类资产配置建议

1、权益的胜率和赔率均小幅回落,投资价值回归中性,大盘风格相对占优,金融股的防御属性凸显。

本期权益的胜率进一步下降至稍低于中性的位置,风格上成长与价值的胜率分化不大,大盘风格相对占优。大盘价值的胜率领跑(60%),其次是大盘成长和中盘价值,中盘成长和小盘成长、小盘价值的胜率回落至中性下方(42%-48%)。

报复性修复过后,经济复苏开始出现环比上的疲态。总量层面的增量政策依然保持观望,随着信贷整体修复,流动性溢价被动收紧至略高于中性水平。金融和成长的胜率在中性以上,周期的胜率在中性附近,消费的胜率小幅回升但低于中性。

赔率方面,A股性价比中性偏低。

Wind全A的风险溢价处于45%分位,大盘股(上证50、沪深300)的风险溢价小幅下降至59%、49%分位,中盘股(中证500)的风险溢价低位回升至21%分位。金融、周期、成长、消费的风险溢价处在48%、52%、57%、45%分位。

目前赔率最高的是

大盘成长(84%分位),赔率最低的是小盘价值、小盘成长和中盘价值(19-26%分位)。

配置策略:相比上一期3-5月,本期4-6月权益市场的胜率和赔率继续回落,大盘风格相对占优,金融的防御价值凸显,上证50的投资价值继续领跑宽基。风格上建议【高配】大盘成长,【标配或高配】大盘价值,【标配】中盘成长,【标配或低配】中盘价值,【低配】小盘成长和小盘价值。板块上,建议【高配或标配】金融,【标配】周期、成长和消费。

2、债券:上调利率债至【标配或低配】、下调高评级信用债至【标配或低配】、下调转债至【标配或低配】

本期利率债的胜率小幅回升,高评级信用债的胜率小幅下降,目前都处在中偏低位置。

复苏斜率走缓无疑利好于债市,但信用仍在修复,政策保持观望,流动性价格中枢再下台阶的条件并不充分。因此,债券继续走牛,但空间逐渐逼仄。目前高等级信用债和利率债的胜率处于中性偏低水平,可转债的胜率也回落到中性下方。

利率债的期限利差目前处在较低位置,久期策略的盈亏比低;流动性溢价来到中性上方,杠杆策略的盈亏比继续改善。流动性预期略高于中性,代表了市场对未来一年内流动性收紧的预期依然存在。伴随着信用债的反弹,信用利差从历史高位持续回落,信用下沉的性价比略低于中性。转债的赔率小幅回升,目前中性略偏高。

本期工业品的胜率回升(47%)、农产品的胜率小幅下降(45%),都处于中性偏低水平。

需求定价的大宗商品整体处在垃圾时间,4月内外市场对需求端过度悲观,预期差有纠偏的可能,但难以成为商品走势的关键动力。一方面,海外银行冲击波逐渐消化,美国经济衰退的担忧又有所缓和,国内经济复苏环比放缓但方向仍在改善,过度悲观预期也有纠偏的可能性。另一方面,国内工业品下游(主要是地产开工)改善并不明确,美联储货币政策在通胀韧性下可能持续保持紧缩,年内降息预期可能再次落空,大宗商品的金融属性回暖过程存在波折。

工业品、农产品、能化品的赔率小幅回升,目前仍处在偏低位置,整体盈亏比一般。

中期维度上,中美的经济和货币政策转向的预期仍较为明确:中国逐渐走出衰退周期,而联储紧缩周期接近尾声,内外经济和货币政策环境支持人民币开启周期性升值。本期中美实际利差也回归历史中位数水平,胜率和赔率小幅上升,配置价值从上期的低配升至标配。

风险提示

经济

复苏不及

预期;货币政策超

预期收紧

,海外流动性风险进一步蔓延

宋雪涛

|

宏观首席研究员

中证协培训讲师,保险资管业协会百人。美国北卡州立大学经济学博士。曾任人民银行研究局访问研究员,CF40特邀研究员,发表有CF40专著、学术论文、央行工作论文等。2018、2019、2020年金牛奖全市场最具价值分析师(前15名),2021年金牛奖最佳分析师(第3),2020、2021年Wind金牌分析师(第3)、上证报最佳分析师(第5),2019、2020、2021年新浪金麒麟分析师,2020年21世纪金牌分析师(第5),2020、2021年入围新财富最佳分析师。

向静姝 | 研究员

曾任职于英仕曼投资旗下核心量化对冲基金AHL。

伦敦商学院硕士。主要负责美国经济、全球央行和美股美债研究。

林 彦

| 研究员