环保督查上演供需赛跑,三季报来袭关注业绩落地

——高频数据跟踪九月(下)

刘晨明/徐彪

报告联系人:许向真

要点提示:

1、环保“竞赛式”扩围,供需的赛跑谁领先?

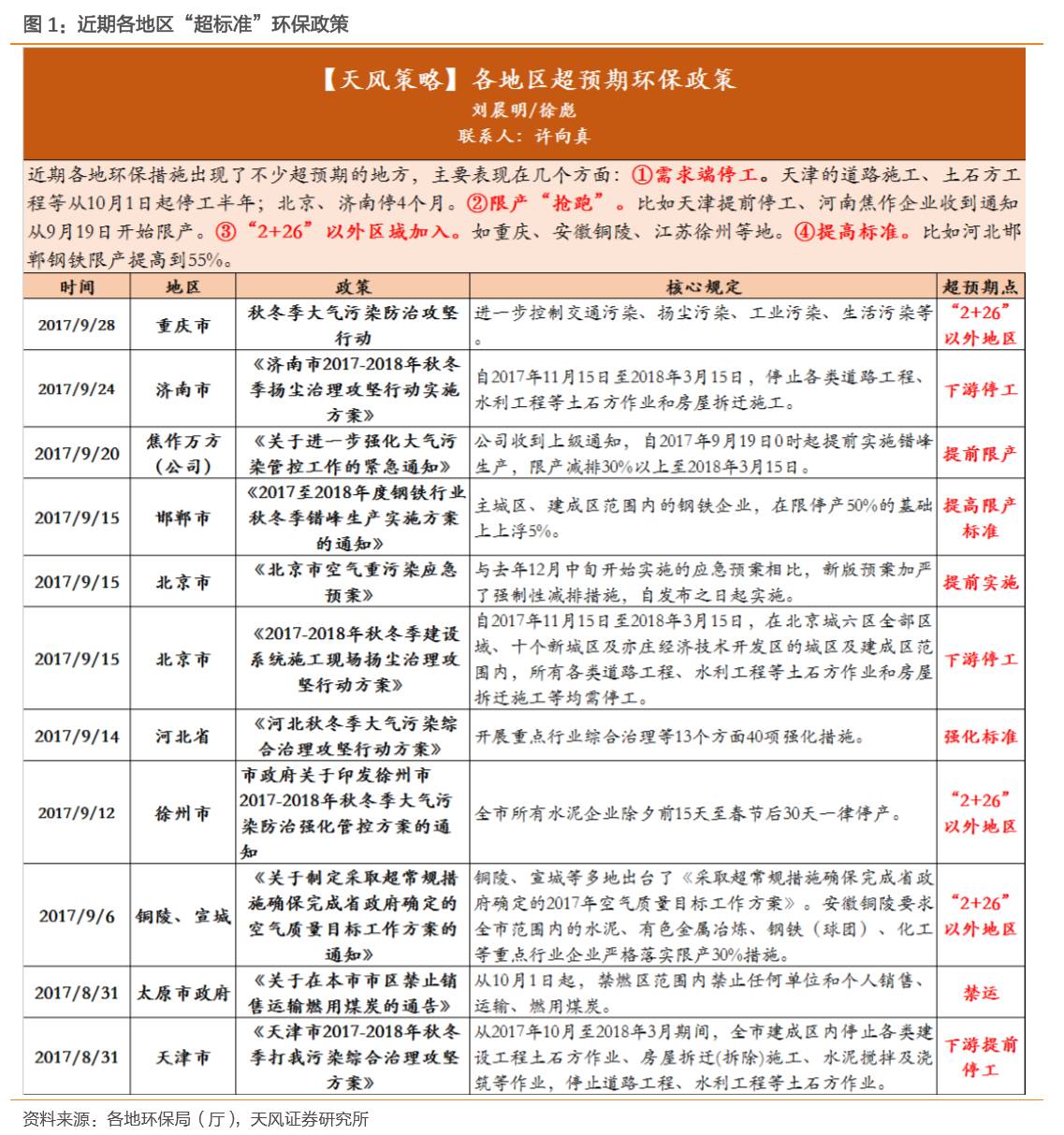

采暖季渐进,环保问题仍然是最避不开的问题。从地方政绩动机来考虑,当下做什么都不如做环保,所以也不难理解,最近地方出台的环保政策呈现出“竞赛式”“运动式”的现象,有些地区甚至出现抢跑。

我们简单回顾这一轮对环保督查的预期变化。在《京津冀及周边地区2017年大气污染防治工作方案》、2+26为期一年环保督查、《京津冀及周边地区2017-2018年秋冬季大气污染综合治理攻坚行动方案》等总体方案出台之后,大家的关注点集中在钢铁、炭素、氧化铝等限产指标(按照去年的粗钢产量,单河北就占超过20%,波及面大),以及焦化、有色等散乱污小厂的关停,供给收缩预期较高。之后转折点出现原因有二,一方面,北京天津出现超预期的停工措施。北京城六区道路施工、土石方作业等停工4个月,力度大于去年12月的应急叫停;天津更甚,直接叫停半年,虽然按照官方说法,考虑下雪和过年等因素实际只影响2个月;此后山东也出现停工令。另一方面,8月经济数据有所回落也进一步加重了大家对下游需求的担忧。

但从近两周的地方政策来看,供给端出现了一些“乱入”和“抢跑”的现象,或许一定程度上会再次加强大家预期。所谓“乱入”,是指一些2+26城市也加入限产行列,比如安徽的宣城、铜陵给出钢铁化工重点行业限产30%的命令;徐州颁布水泥限产令;重庆也在最近颁布了秋冬季大气污染防治攻坚方案。所谓“抢跑”是指地方在总体方案的标准下,有提高标准或提前进行的迹象。比如河南焦作把10月15日的启动时间提早到9月19日;河北邯郸把钢铁限产标准由50%提高到55%。

还是那句话,对环保怎么重视都不为过,地方政府在环保高压下,力度只会更大不会更小。

2、经济数据再审视,9月或许不会太差

此前的报告中,我们一直强调对于需求侧的预期,像4月那样悲观是不合理的,像7月那样乐观同样是不合理的,真实需求的波动是非常窄的。8月的数据来看,虽然工业增加值单月回落幅度较大,虽然固定资产投资在基建的拖累之下明显下滑,但是把工业增加值拆开来看,主要下滑的是受到环保督查影响的行业(钢铁、有色、建材等),相反,几乎不受环保督察影响的专用设备,汽车,交运,电气设备,TMT都在往上走,显示了真实需求的韧性。此外PMI、PPI、房地产投资、制造业投资以及最终的信贷数据,都显示了不错的经济活力,并且验证供给侧的逻辑再持续发酵。

另一个维度,从发电耗煤数据来看8月以后依然不错。拉长历史数据,可以发现通过调研获取的PMI数据和通过企业生产获取的发电耗煤数据,具有较高的相关性。由于发电耗煤的数据更高频,因此一定程度上可以用于对PMI进行预测。我们看到,5月以来发电耗煤环比趋势是向上的,8月在经济数据回落的情况下,发电耗煤环比只是小幅回落(同比是改善的,且环比数据应应考虑季节原因),9月截至目前也维持的不错。因此我们认为即使有环保停工的影响,对三季度的经济也无需过度悲观。

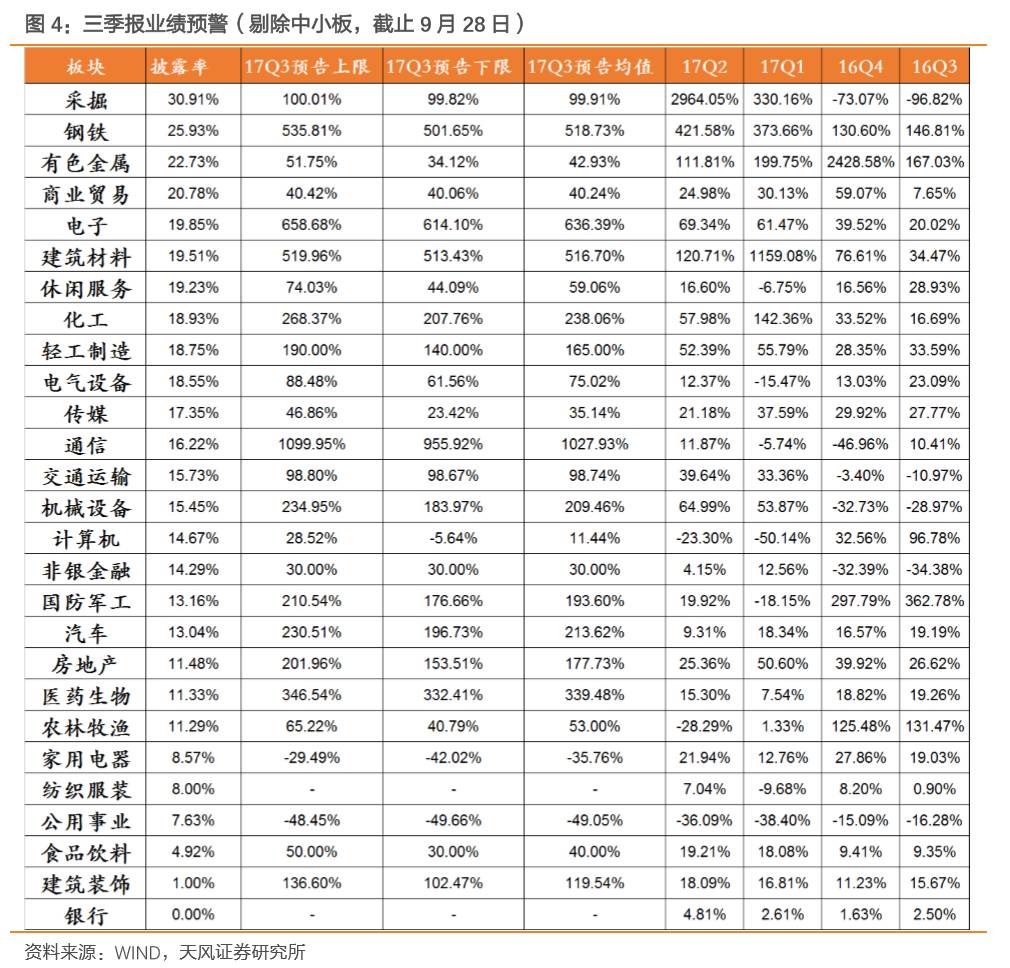

3、三季报来袭,行业如何分化?

三季报渐进,提示关注业绩预告及后续落地情况。截止9月28日,主板披露15.07%,创业板披露18.13%,中小板披露99.89%。但由于中小板本身有披露要求,且大多在中报时期就披露,我们认为不具有非常高的参考价值;而主板、创业板中目前披露率较高的行业可以多多给予关注。

目前主板和创业板中周期行业披露率普遍较高,其中钢铁、建材、化工行业预计会有不错的表现。自下而上调研来看钢铁的吨钢毛利依然不差,铁矿石、双焦价格下降减轻成本端压力;化工企业仍有涨价逻辑,个股方面鲁西化工上调三季报预期至同比429.31%-485.02%十分抢眼;水泥是过去两周我们核心推荐,建议继续关注华东区涨价情况。另外披露率较高的行业中,一些下游消费品也有较好的预期,如电子、休闲服务等。

(要注意业绩较好的公司往往倾向于提早披露业绩预告,因此目前披露率高的行业,可能意味着行业整体业绩较好)

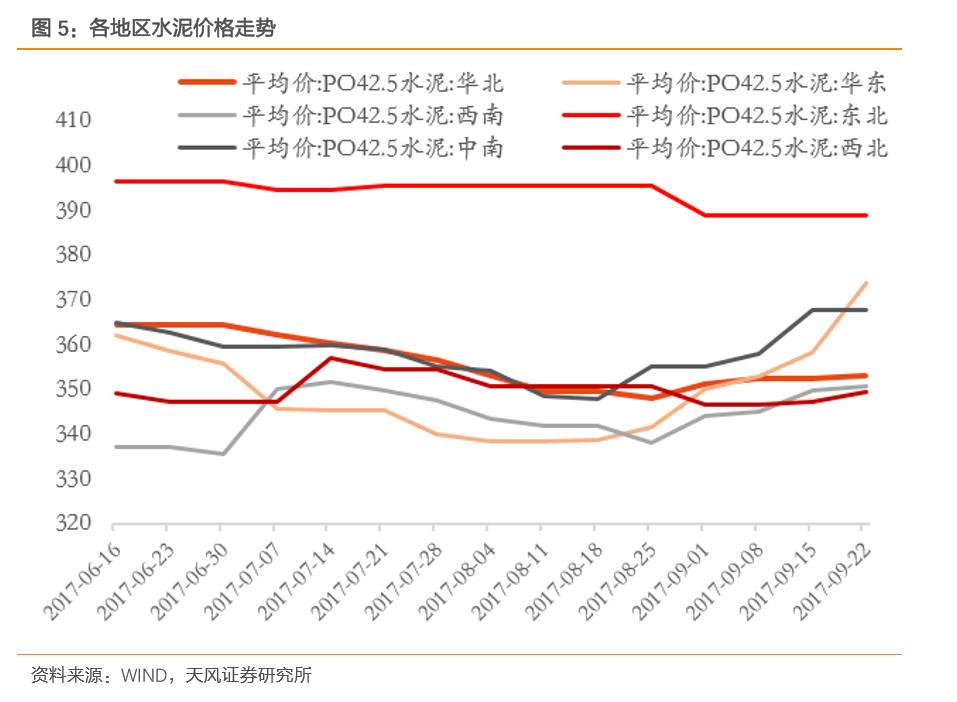

4、重申逻辑:近两周核心推荐的水泥板块

近两周我们核心推荐的水泥板块表现不俗。在沉寂了两个多月之后,远远跑输周期的水泥股在终于启动。根据以往经验,水泥价格在9-10月旺季前的一到两个月开始上涨,而本次水泥价格开始上涨的时间在8月下旬,相对较晚,并且上涨的幅度也没有太超预期,究其原因可能在于三个方面,一是天津全运会造成的停工、二是南方多雨叠加台风的影响、三是环保督查确实严厉导致粉磨站倍大量关停。而过去两周华东地区水泥价格指数的上涨可能体现了两个方面的事实,一是经济需求层面最少在9-10月的旺季是能够保持韧性的,二是供给侧方面大量粉磨站倍关停,集中度和定价权进一步向区域龙头提升。建议继续积极关注水泥价格上涨的持续性,以及前期滞涨的水泥板块。

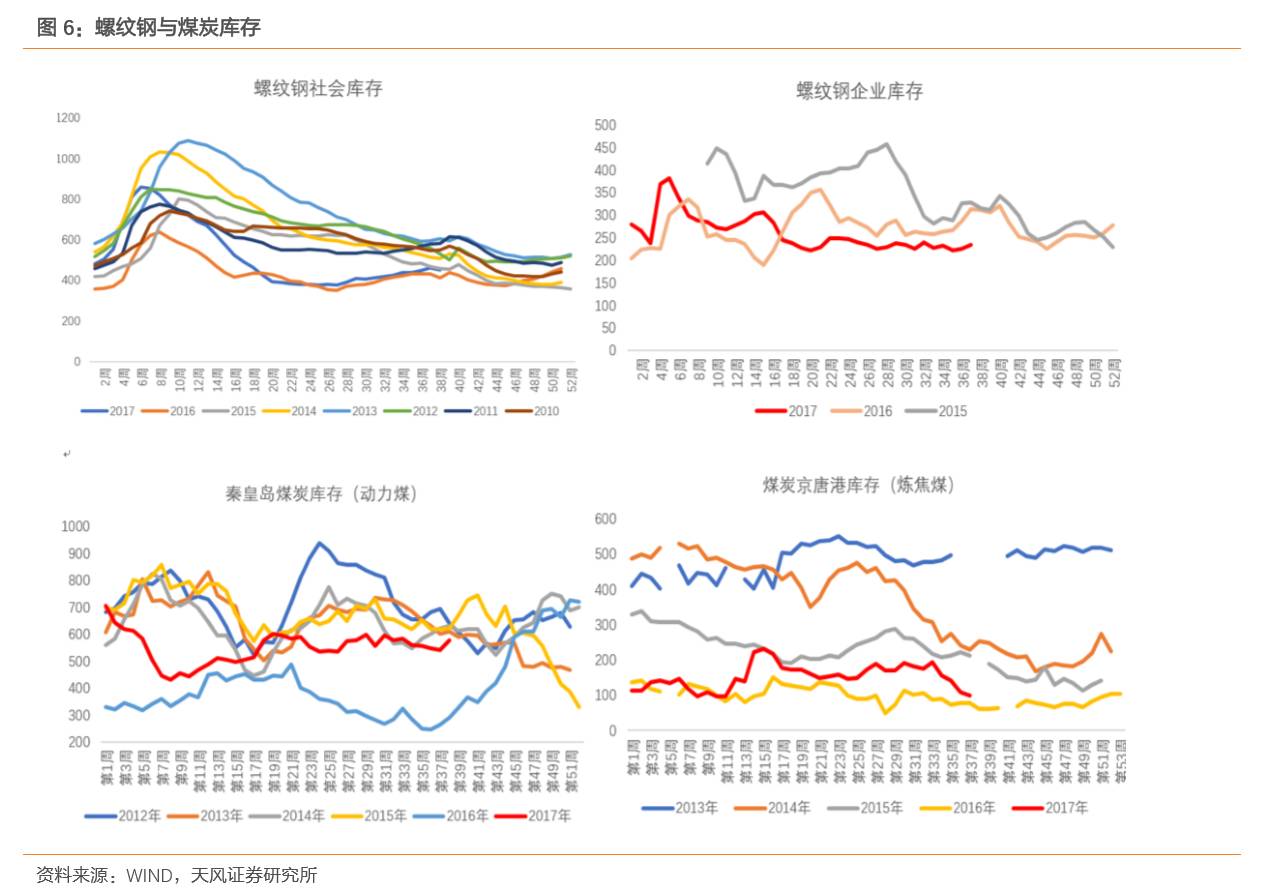

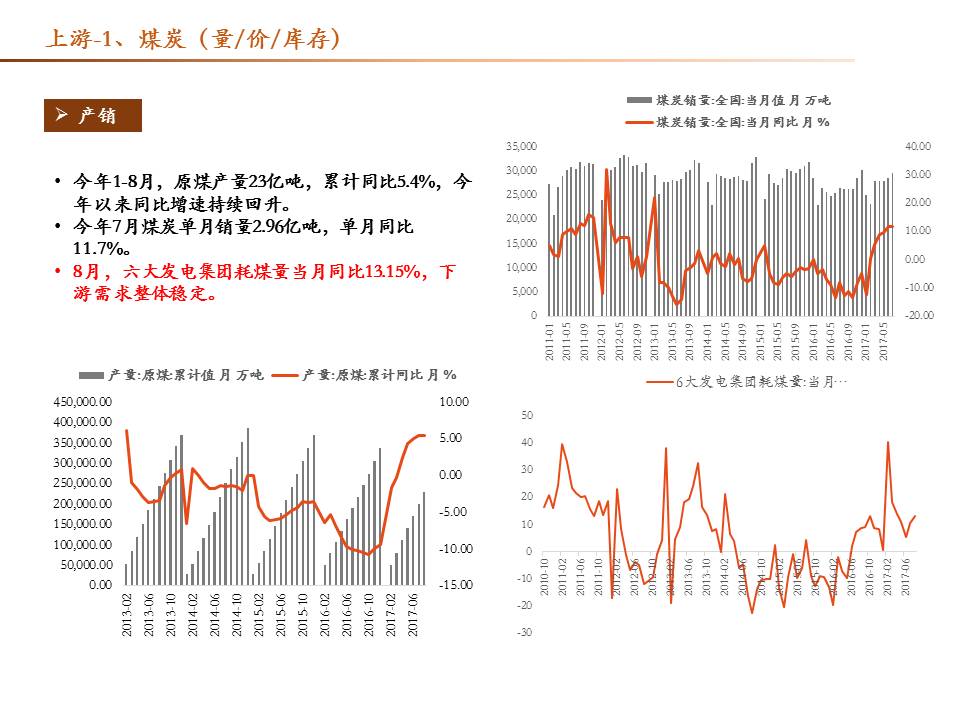

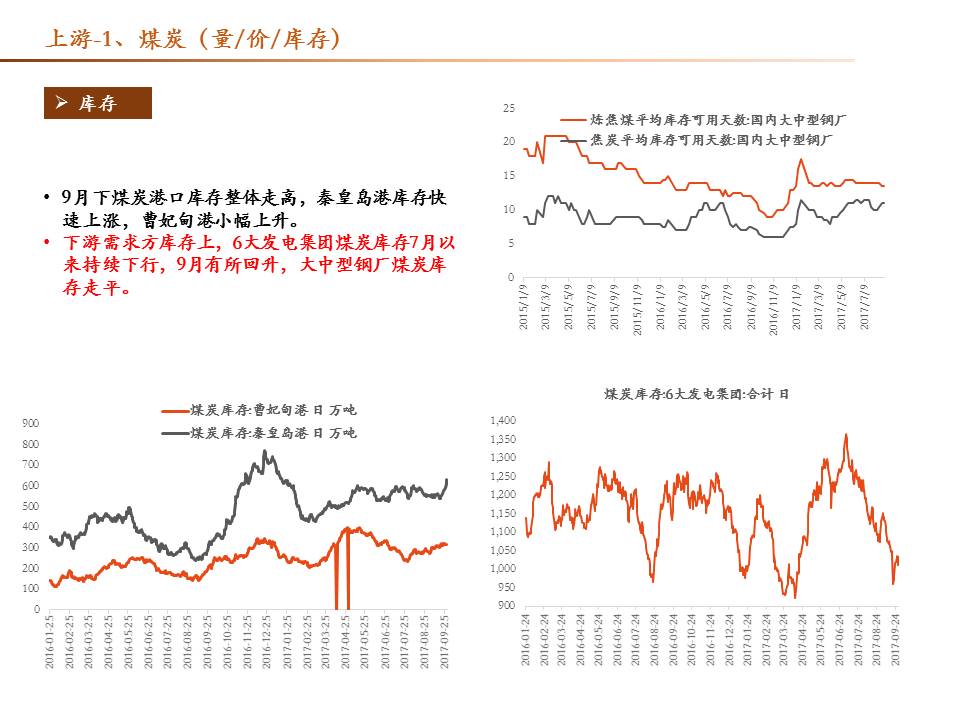

5、关注煤钢库存变化

受限产和下游停工影响,主要工业品生产节奏和供需关系也随之发生一定变化。除了价格、利润之外,库存也是一个比较好的观察维度。今年煤钢库存较往年来说都处在相对低位,进入9月之后,螺纹钢和动力煤有微弱的补库趋势;而炼焦煤受停产影响较大,港口库存在9月快速下降,可持续关注后续走势。

------------------------------------------------------------------------------------------------------------------------

9月下高频数据核心变化

(本部分梳理重点行业,详细行业数据及图表见第三部分)

一、上游资源类:

1、煤炭:

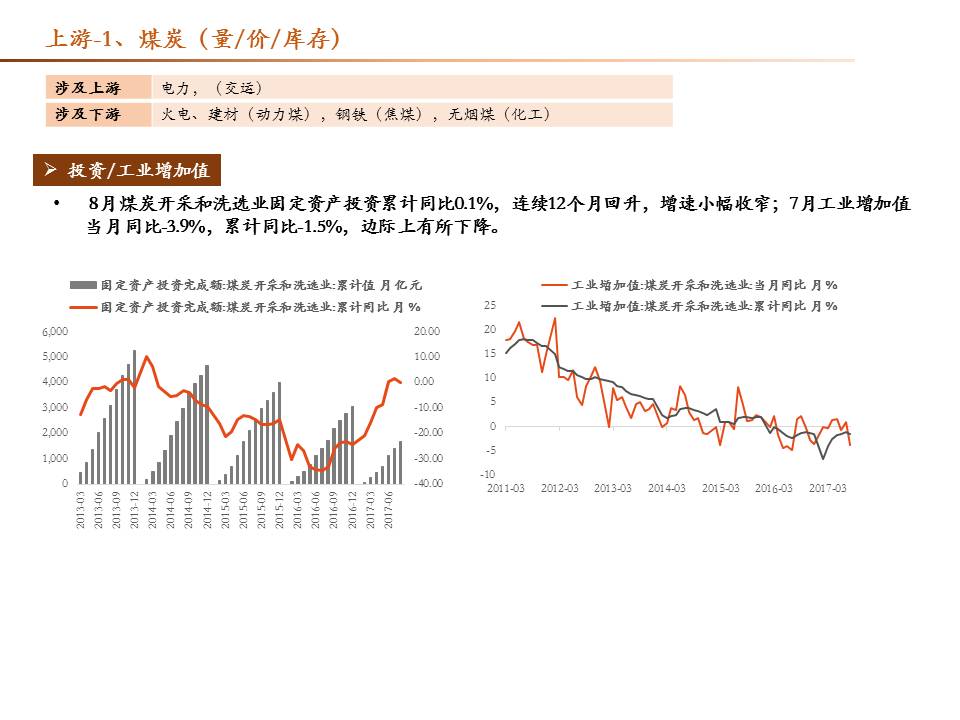

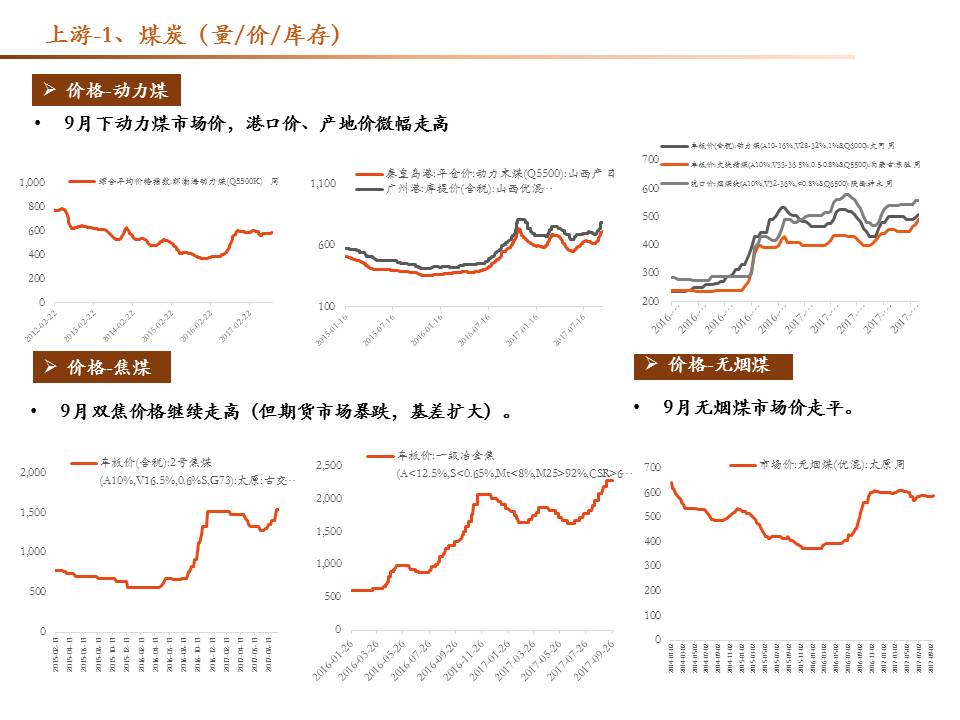

①价格方面,9月下动力煤市场价、港口价、产地价均微幅上调;焦煤车板价走高,但国内期货市场暴跌。

②下游需求方面良好,焦煤条线,粗钢产量8月当月同比8.7%,1-8月累计同比5.6%,处在近期较高的水平;动力煤条线,6大发电集团耗煤量8月当月同比13.15%,考虑夏季用电高峰逐渐过去,说明工业企业用电需求良好。但之后要考虑的风险点在于环保限产导致动力煤或焦煤需求端受损。

③库存方面,9月上旬六大电厂煤炭库存进一步下降,可用天数降低至13天的低位,或对动力煤价格形成支撑。钢厂的焦煤库存9月略有上升,平均库存可用天数从低点的12.5天微幅提高至13天,焦炭平均可以天数维持在11天。

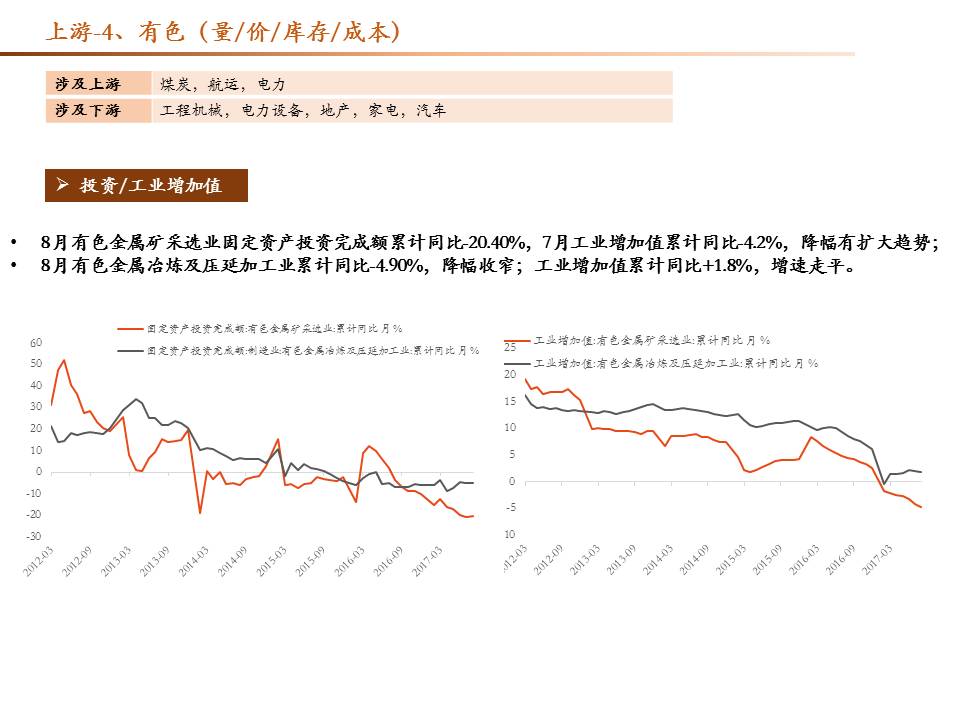

2、有色:

①价格方面,9月下国内铜期货价格先降后升,铅、锌锌期货价格涨价幅度较大,铝期货微幅上涨;现货方面,9月下铜价微降,铝锌铅上调。

②聚焦电解铝去产能,从环保督查的文件来看,电解铝依然是重点之一。数据上,电解铝的产能利用率今年以来连续提高;9月的核心变化在于此前连续上升的电解铝库存止住。原因一方面是受环保督查产能关停影响,另一方面是下游需求稳定铝水比例提高。

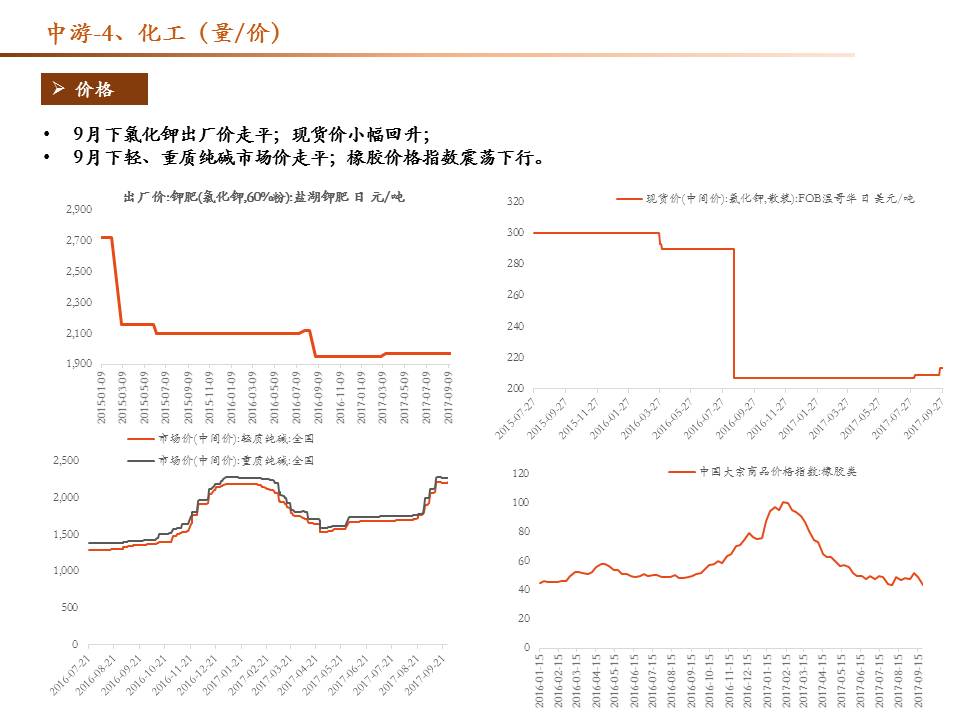

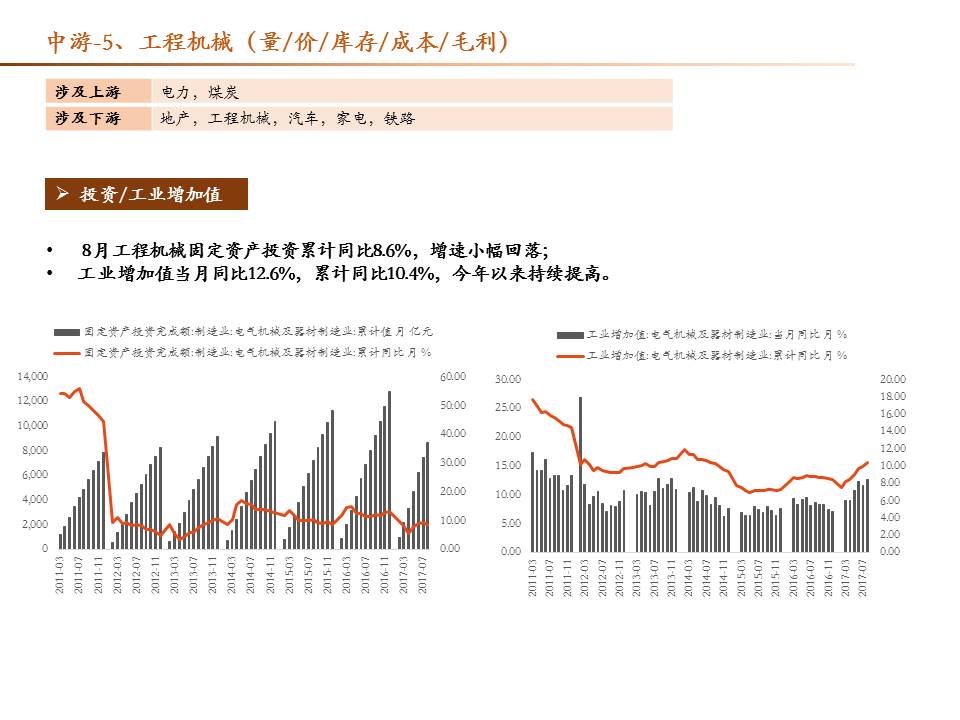

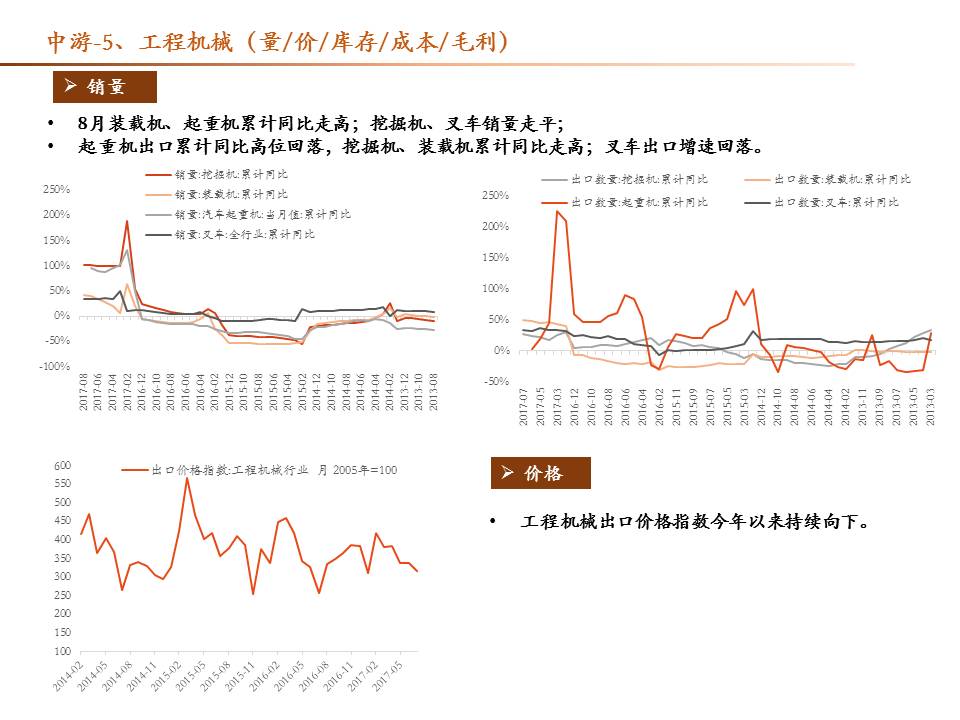

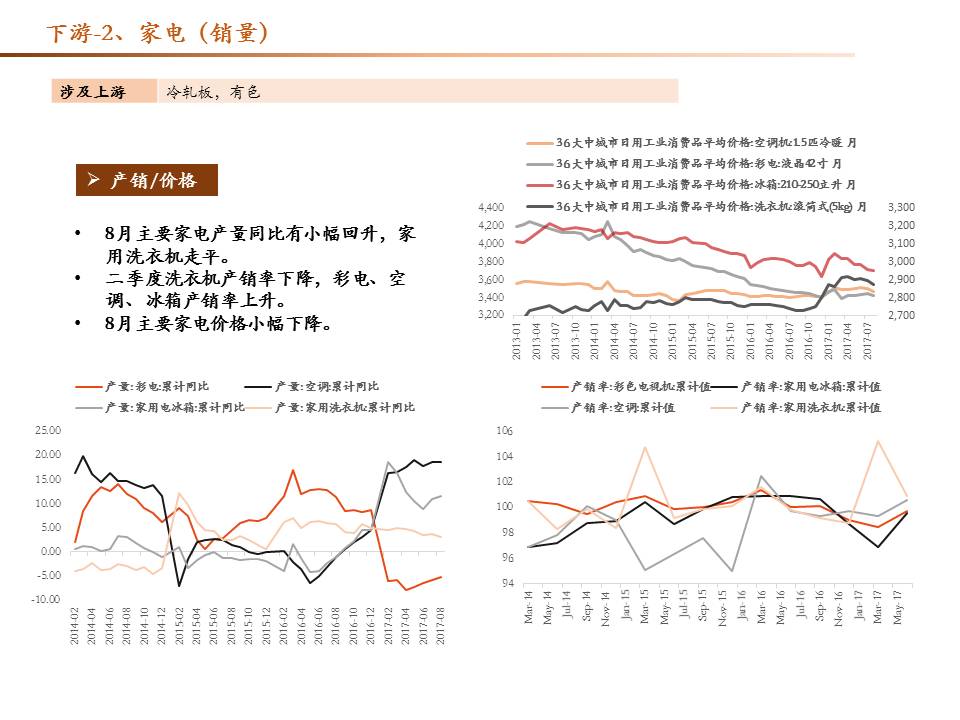

二、中游制造类:

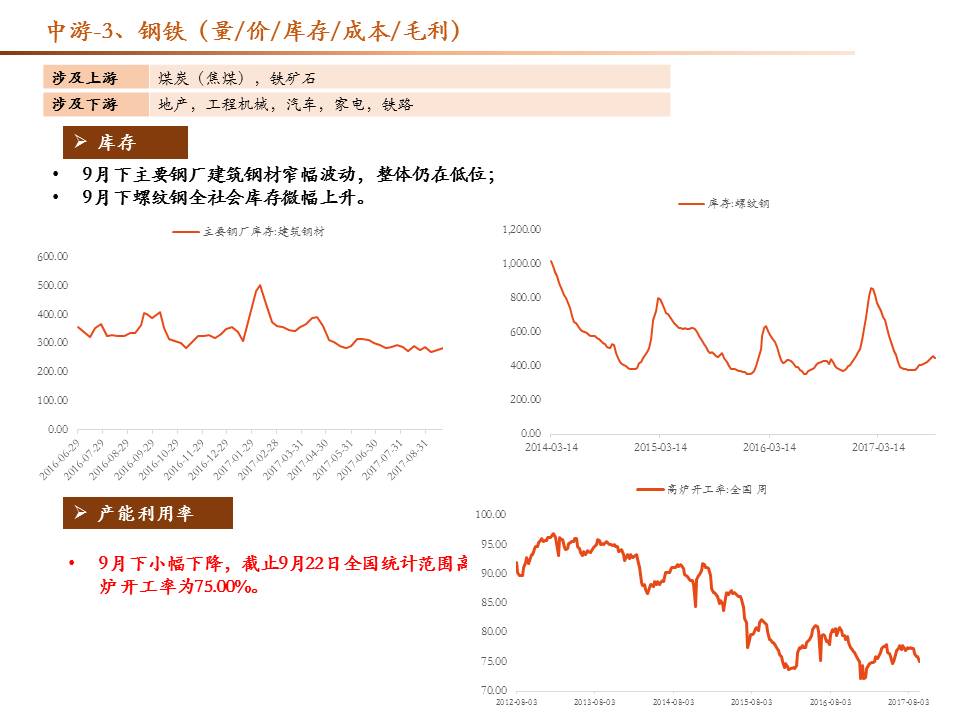

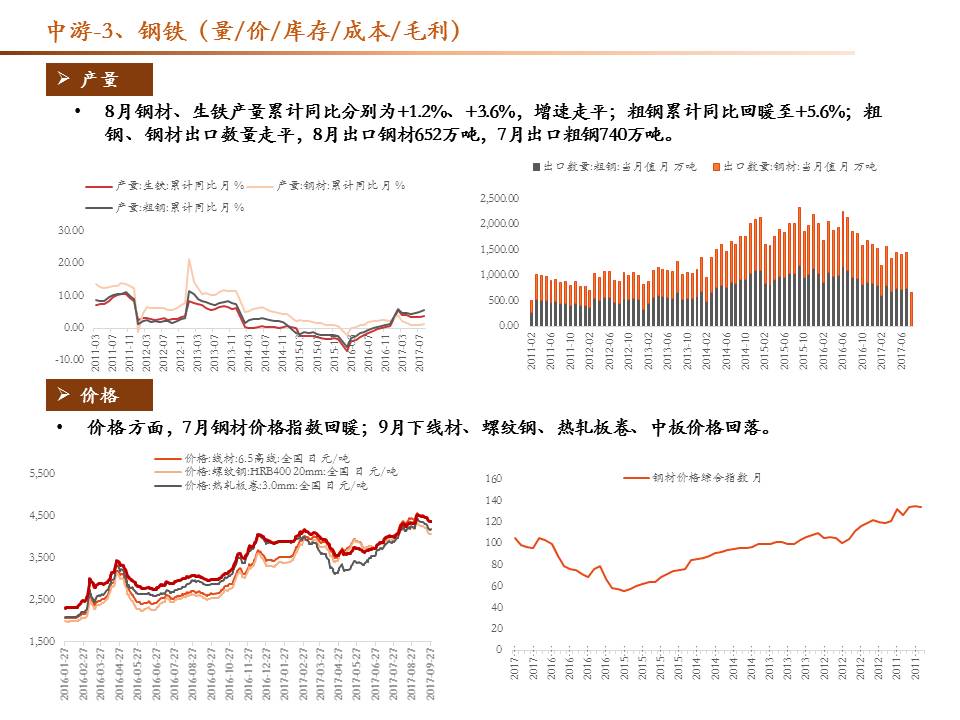

1、钢铁:

①价格方面,9月下线材、螺纹钢、热轧板卷、中板价格出现不同程度回落回落。

②高炉开工率上,WIND数据全国口径的高炉开工率在9月下小幅下降,截止9月22日为75.00%;但从自下而上调研情况,以及钢联对主要钢材的定期数据来看,目前高炉开工率仍在80%以上的高水平。产量方面8月之后受环保影响有所回落。

③从库存来看,一方面,螺纹钢社会库存有所提升但处于历年同期低位,仅略高于去年同期;另一方面,螺纹钢企业库存也低于历史同期(图见第一部分)。

④从成本端来看,矿石和双焦价格下调一定程度上将继续支撑钢企毛利。

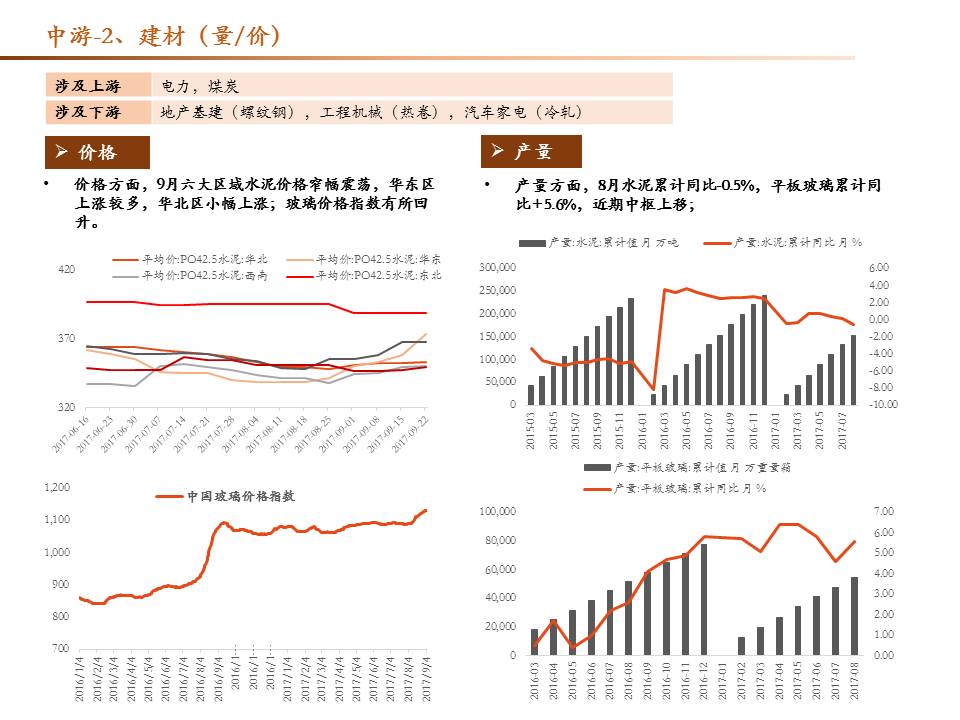

2、建材:

①价格方面,近两周我们核心推荐的华东水泥价格明显上涨(此前受全运会、大雨、环保督查等影响);玻璃价格指数继续回升。

②产量方面,8月水泥累计同比-0.5%,平板玻璃累计同比+5.6%,近期中枢上移。

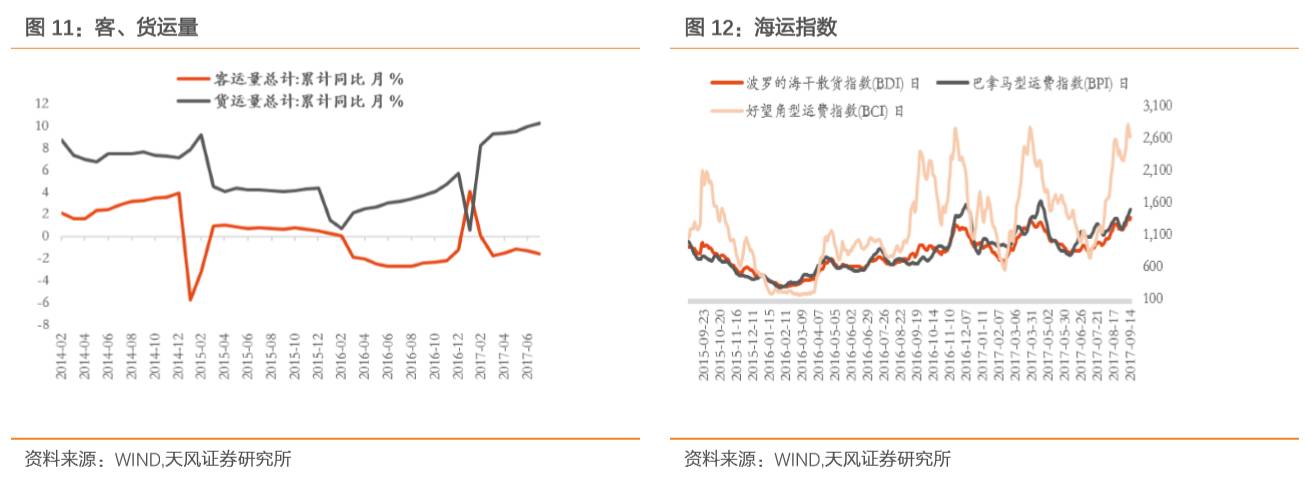

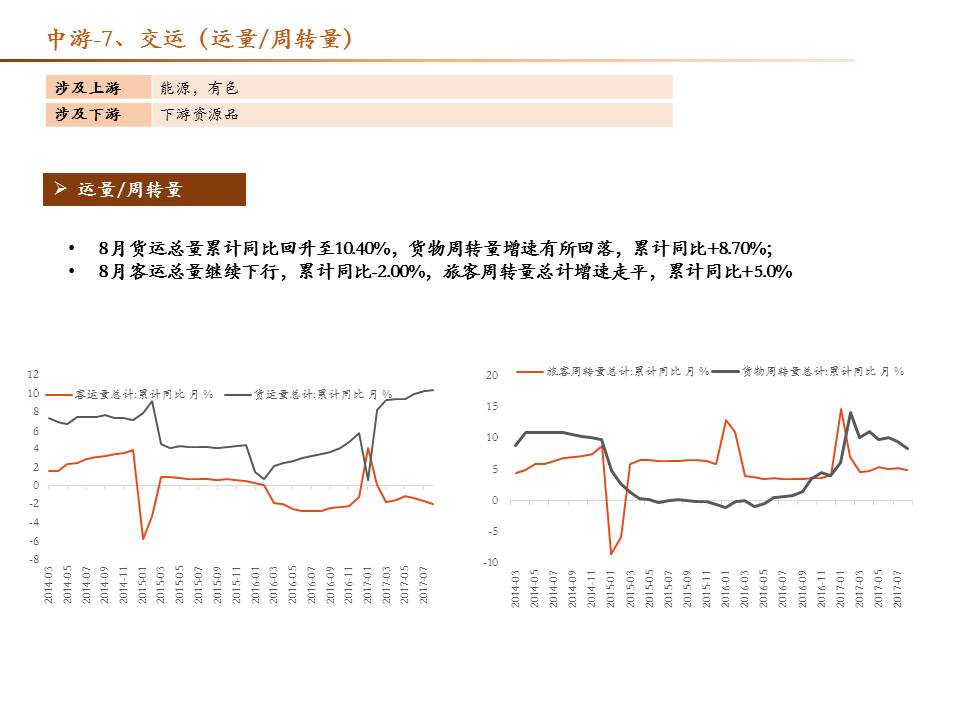

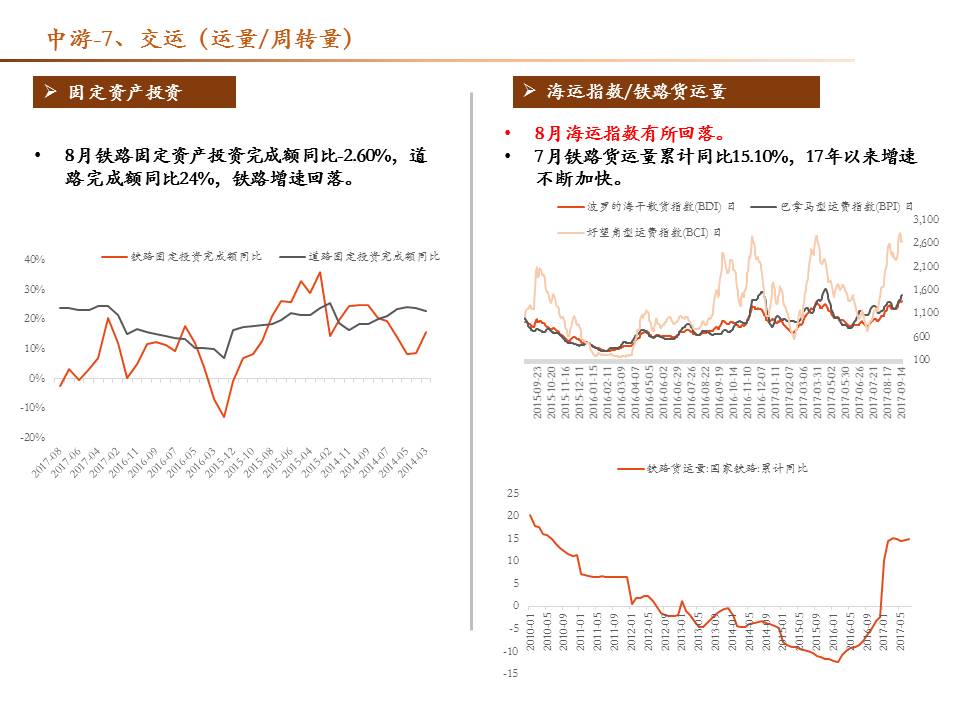

3、交运:

①货运量上,8月货运总量累计同比回升至10.40%,货物周转量增速有所回落,累计同比+8.70%。

②海运指数9月下半月先升后降;过去两周铁矿石价格受环保督查停工影响也出现回落。随着停工季、采暖季到来,下游需求或进一步萎缩。

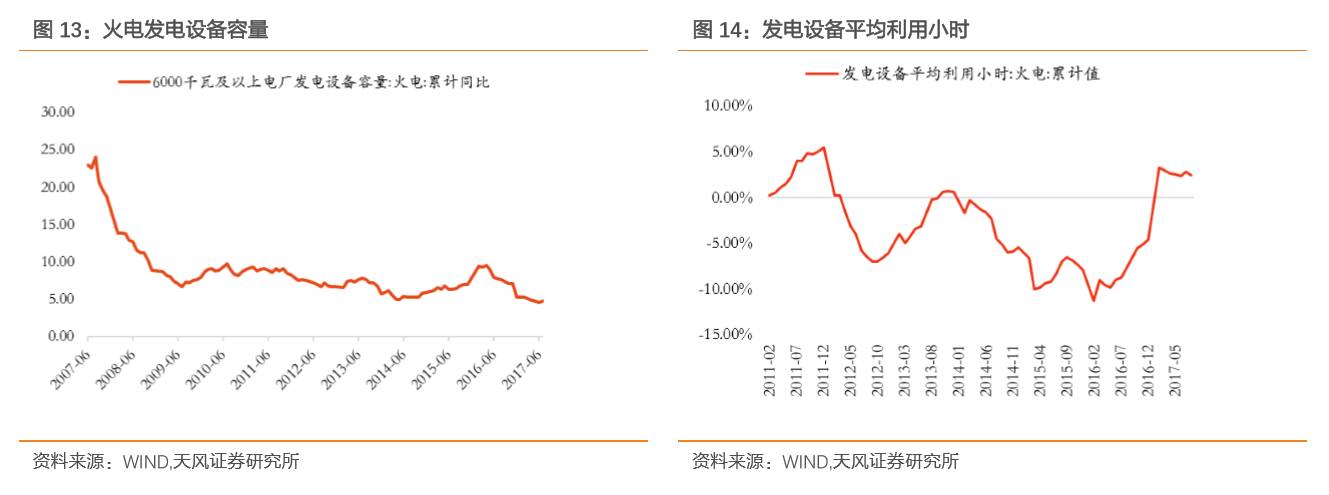

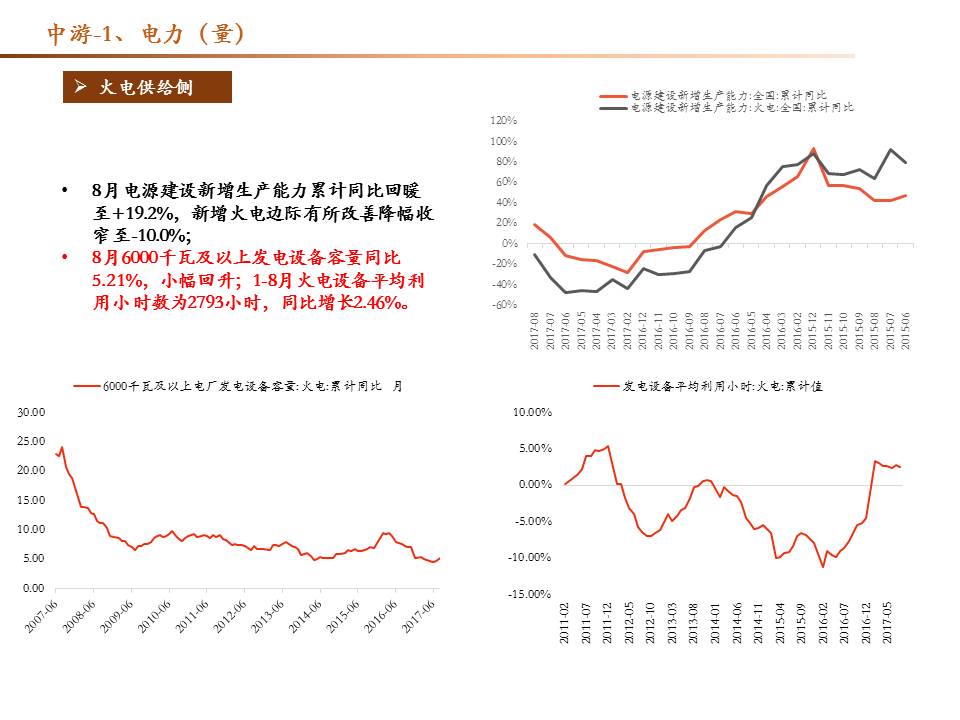

4、电力:

①6大发电集团耗煤量当月同比增速改善,8月同比+13.15%,远高于去年同期。

②聚焦火电供给侧:8月6000千瓦及以上发电设备容量同比5.21%,继续走低;1-8月火电设备平均利用小时数为2793小时,同比增长2.46%。

三、下游消费类:

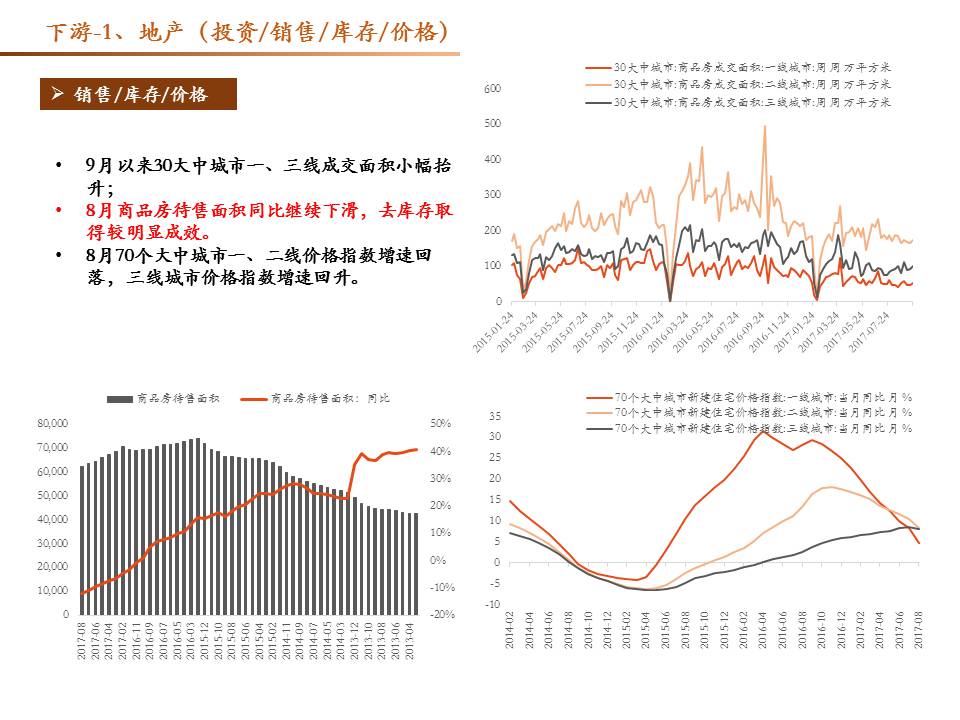

1、房地产:

①销售面积上,一线城市(4城)8月下、9月上、9月下销售面积YOY-54.07%、-49.19%、-53.96;二线城市(16城)分别为YOY-37.12%、-35.71%、-59.90%;三线城市(36城)分别为YOY-32.18%、-34.91%、-55.96%——整体看销售端全面回落。

②房价上,7月70个大中城市一、二线价格指数增速回落,三线城市价格指数增速回升。

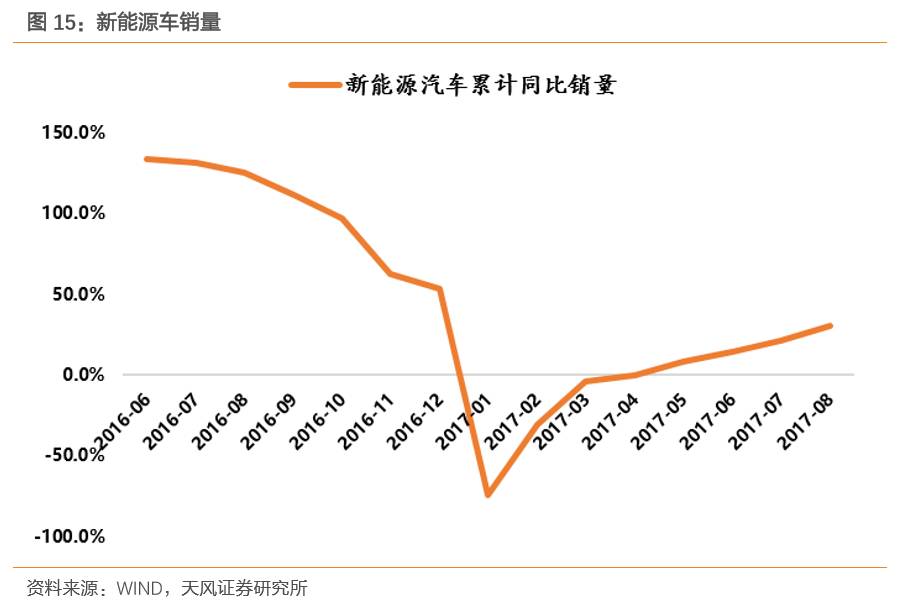

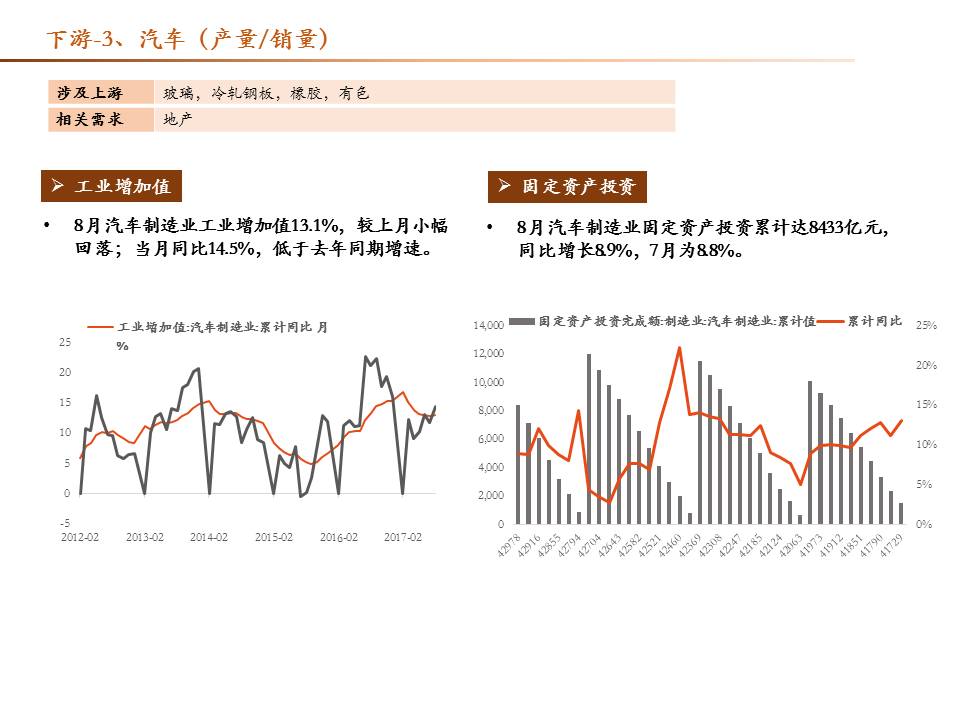

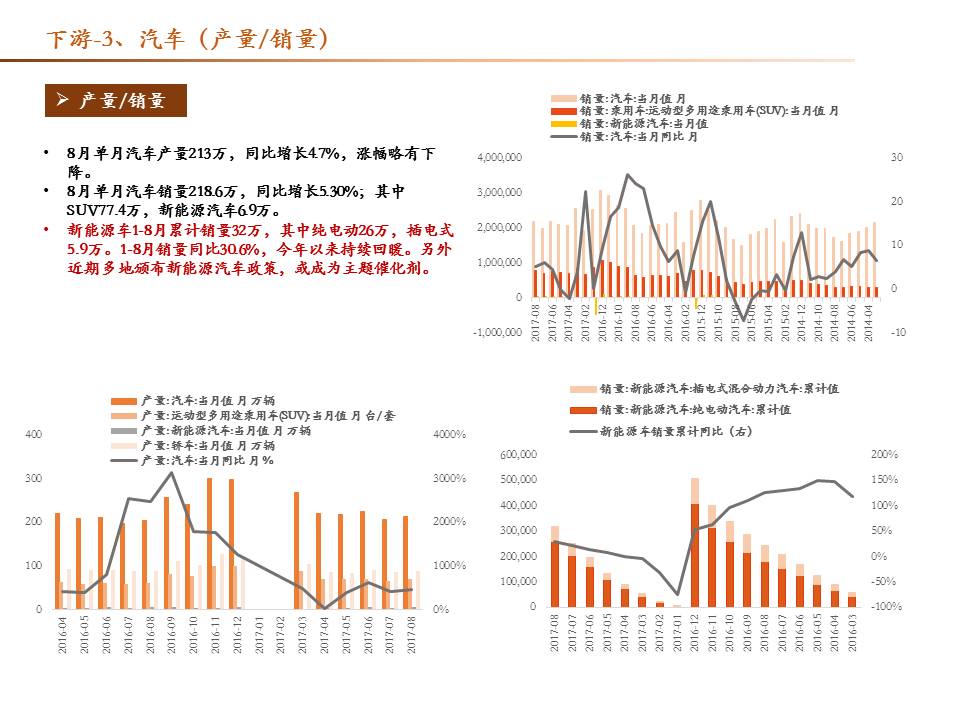

2、汽车:

①销量方面,8月单月汽车产量213万,同比增长4.7%,涨幅略有下降。

②新能源车持续回暖,1-8月累计销量32万,其中纯电动26万,插电式5.9万。1-8月销量同比30.6%,今年以来持续回暖。随着双积分落地,新能源车主题有望进一步催化。

--------------------------------------------------------------------------------------------------------------------------

9月下高频数据具体图表

PPT及原文请联系团队获取

风险提示:海外黑天鹅引发战争

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告 《环保督查上演供需赛跑,三季报来袭关注业绩落地——高频数据跟踪九月(下)》

对外发布时间 2017年09月29日

报告发布机构 天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 徐 彪 SAC 执业证书编号:

S1110516080001

刘晨明 SAC 执业证书编号:

S1110516090006

联系人 许向真

特别提示:公众微信号“fenxishixubiao”

天风策略团队成员介绍

徐彪 复旦大学国民经济专业硕士、吉林大学载运工具运用工程学士,曾在招商银行负责财富管理条线宏观与策略研究,擅长自上而下研究市场。历任光大证券研究所任策略部负责人,华泰证券首席策略兼策略研究部总监,安信证券研究所副所长,现为天风证券研究所管理合伙人兼副所长。新财富、水晶球、金牛奖最佳策略分析师,国务院国资委多个重要课题组成员。新浪和网易专栏作家、FT中文独立撰稿人、CFA外部讲师,中央二台、第一财经、凤凰卫视电视财经节目嘉宾评论员,《第一财经》、《华夏时报》专访专家。

刘名斌 中国科技大学硕士、学士,主要从事大势判断与配置研究

刘晨明 南开大学国际金融硕士,主要从事行业比较研究

韩旭东 香港大学MBA,负责海外映射研究

姜禄彬 乔治华盛顿大学金融系硕士,密苏里州立大学会计系硕士,美国CPA,负责专题研究

许向真 厦门大学金融学硕士,保险学学士,主要负责政策跟踪和行业比较