摘 要

我国基本医保保障内容有限,商业健康险能够补充医保缺口、提升保障力度,可为中高端市场提供高效且优质的医疗服务。

本篇报告以用户调研数据为基础,结合国外模式,分析了我国健康险盈利能力弱的主要原因,并探讨了我国商业健康险未来的发展趋势。

报告中的重要观点:

1. 中产用户已成为健康险购买主要人群;

2. 增值服务将成为争夺中高端用户的核心要素;

3. 产业链融合打通医疗健康数据与服务路径。

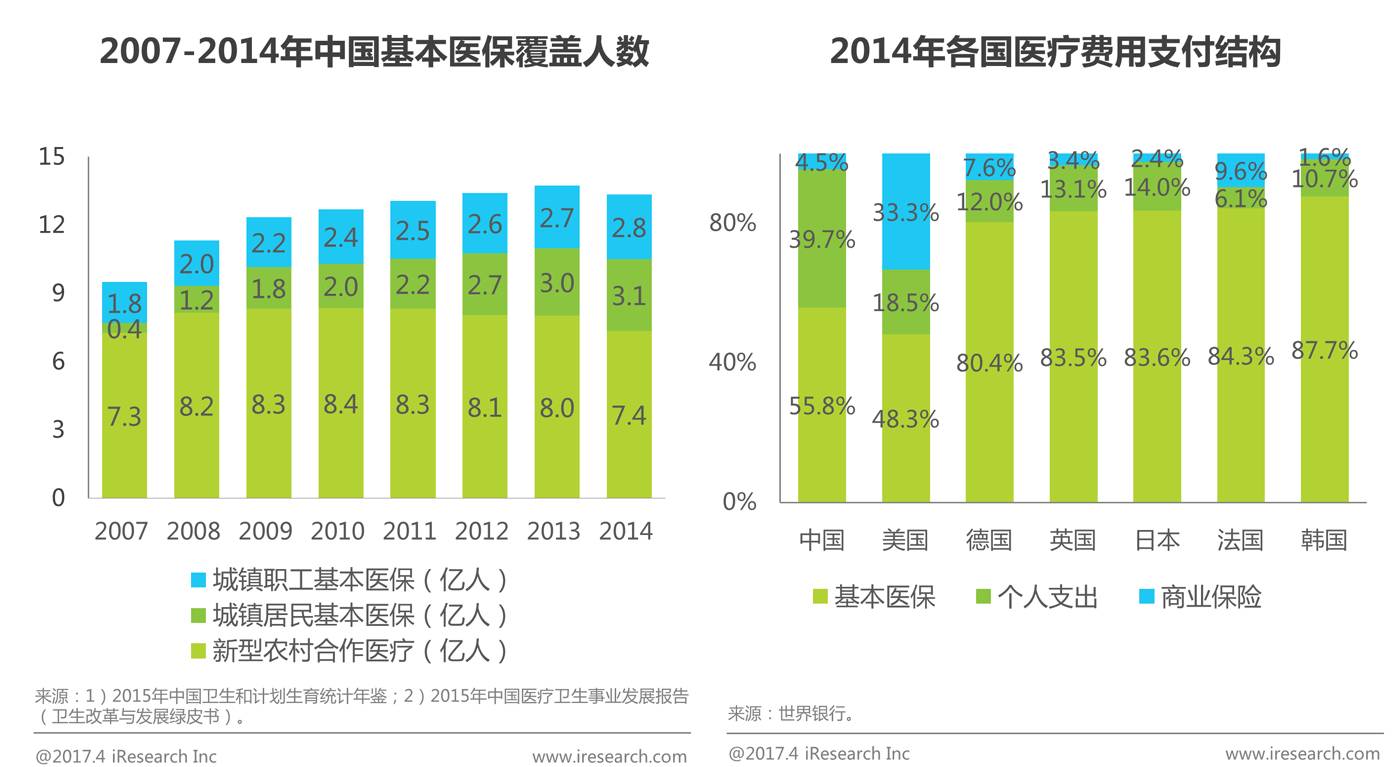

医保覆盖广,但保障力度不足

《发展权:中国的理念、实践与贡献》显示,截止2015年底,中国基本医疗保险参保人数达13.36亿人,覆盖率在95%以上。城镇职工基本医疗保险、城镇居民基本医疗保险、新型农村合作医疗政策范围内医疗费用报销比例分别达80%以上、70%以上和75%左右。然而,从医疗支付比例来看,我国39.7%的医疗费用由个人支出,与其它发达国家相比,个人负担较重,保障力度不足。商业健康险作为以市场为导向的支付方式,将缓解个人医疗费用压力,提高社会医疗保障制度。

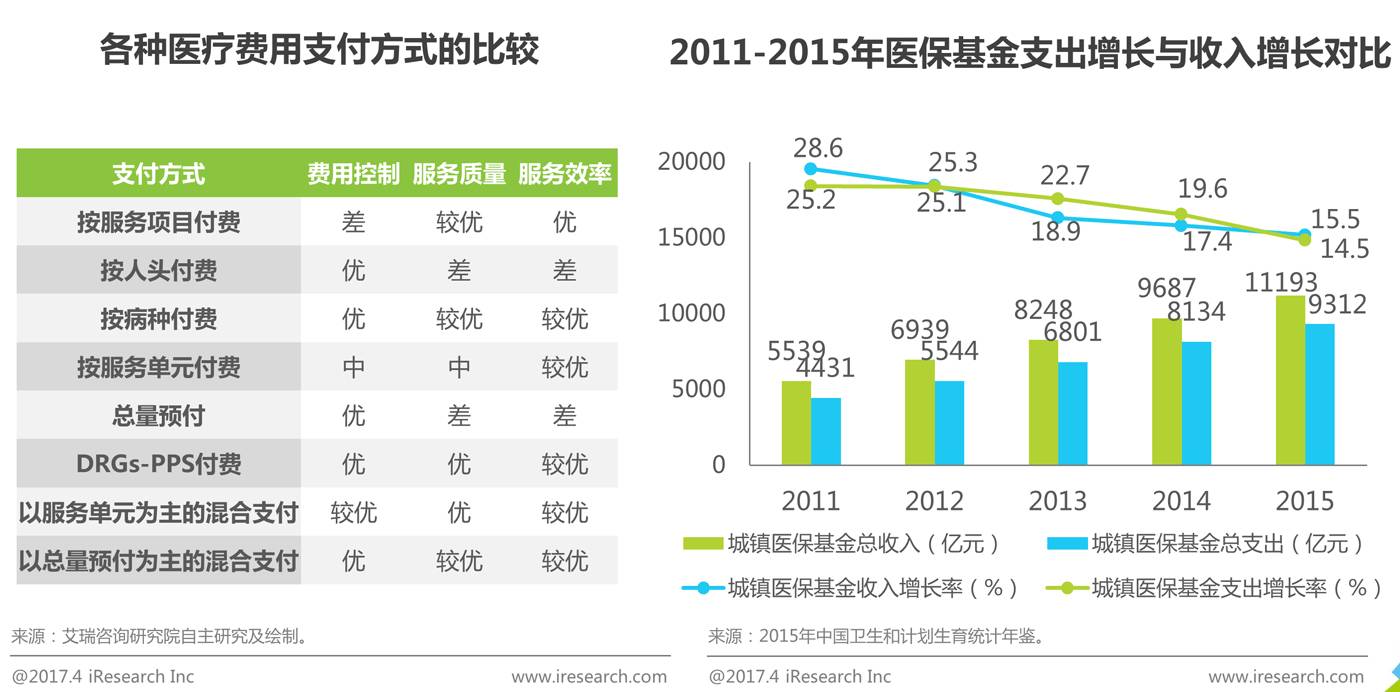

医保控费能力弱,医保基金面临赤字危机

我国医保基金的运作管理原则是“收支平衡、略有结余”,因此控费能力差。同时,大部分医院实施的是按项目、按药品加成的收费方式,该种方式使得医生通过多开药、多开检查项目获得利润,诱导了过度医疗。此外,《中国医疗卫生事业发展报告2017》预测,2017年城镇职工基本医疗保险基金将出现当期收不抵支的现象,到2024年将出现累计结余亏空7353亿元的严重赤字。商业健康险的发展可有效弥补医保不足。在成本支出方面,健康险利用市场规律帮助医院合理控费,同时,还可增加社会保障的收入来源,减轻国家医保基金的负担。

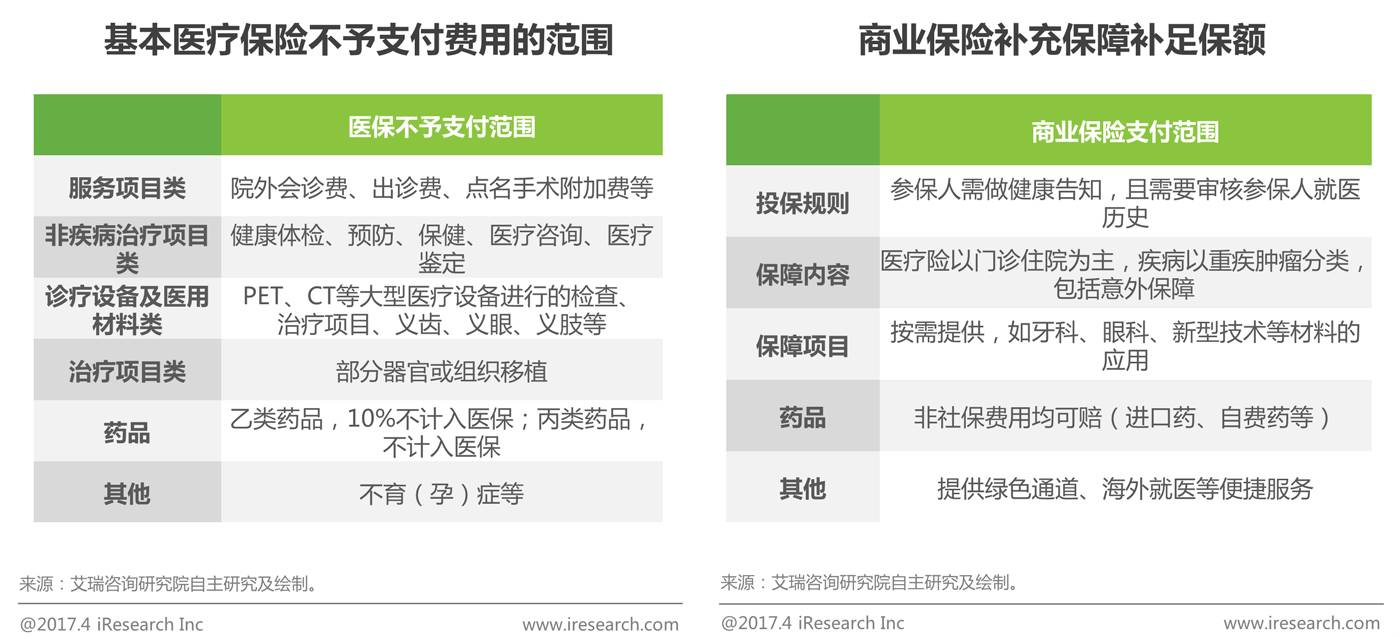

商业健康险补充医保缺口,提升保障力度

我国基本医保保障内容有限,对于非疾病治疗项目、特定治疗项目、药品、诊疗设备医用材料不予保障。如孕期检查中的唐筛,口腔种植、修复,进口药品等。另一方面,医保报销额度有限,且下有门槛、上有最高额,2016年,国家推行大病险后,医保报销额度最高可到30万。因此,现阶段,健康险产品的设计可从拓展保障范围和提升保障力度切入,为参保人提供更全面的医疗健康保障。

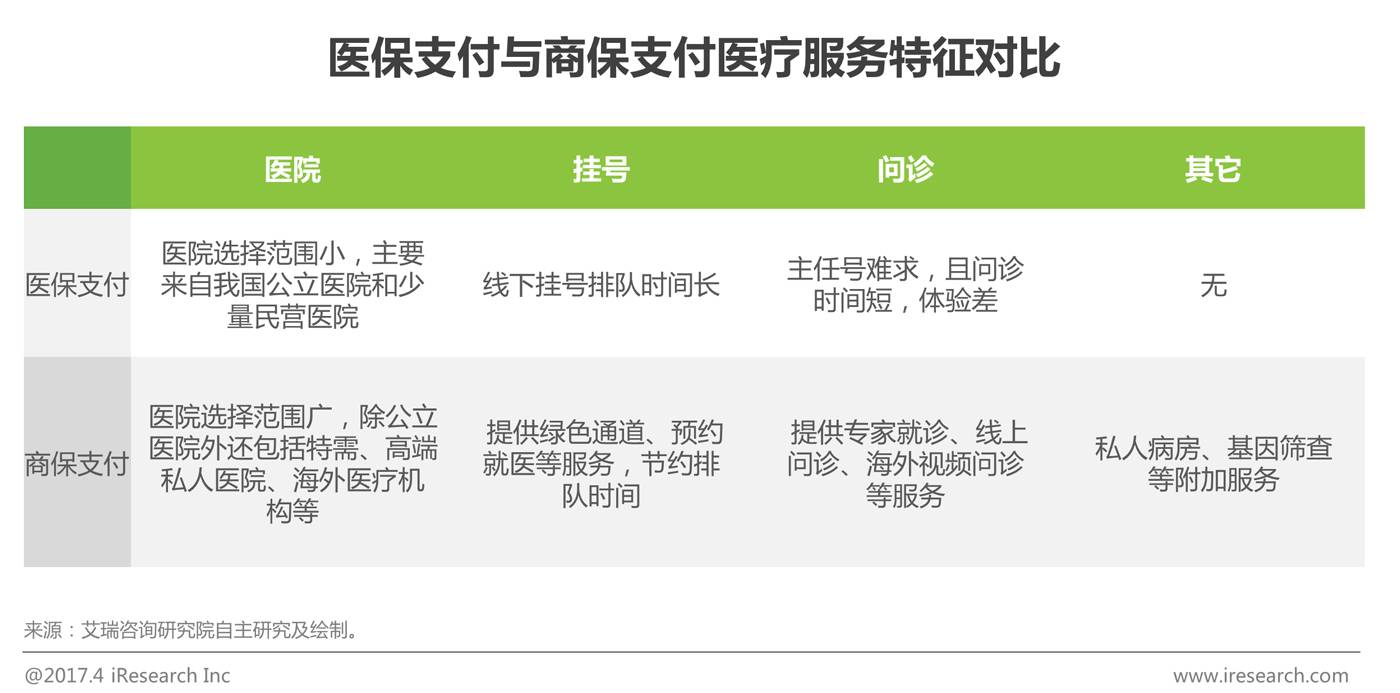

商业健康险补充高端市场,提供高效且优质医疗服务

高收入人群在就医时,对医疗服务的价格敏感度较低,其需求更多的在于高效且高质的医疗服务、舒适的就医环境上。相对而言,基本医保以较高的报销比例(以城镇职工为例,住院报销比例85%-97%之间)提供相对优惠就医价格。另一方面,我国居民在就医时,面临的限制和问题较多,如居民只能在公立医院和少部分民营医院就医,医院排队时间长、问诊时间短且形式单一、病房拥挤等。因此,基本医保与高端人群的需求并不匹配,产生了市场缺口。商业健康险可基于高端人群对于高效及优质医疗服务的需求,设计产品,赢得市场。

政策释放利好信号,入场时机已到

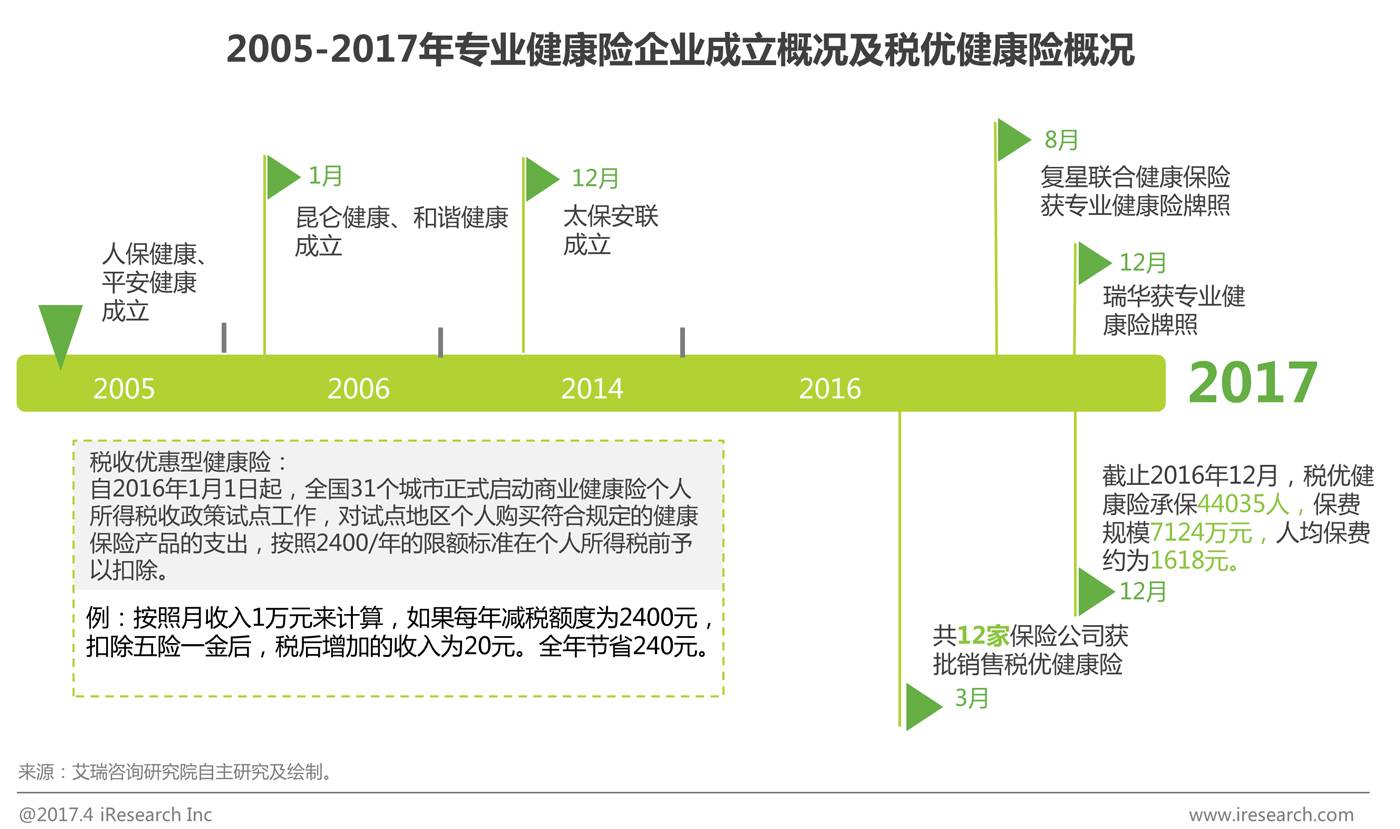

2016年专业健康险公司牌照申请开放,共计50多家企业向保监会递交申请专业健康险牌照,将健康险市场推向热潮。除已有的5家专业健康险企业外,2016年年末,复星联合健康保险和瑞华健康保险相继获得专业健康险公司牌照。另一方面,2015年8月,中国保监会印发《个人税收优惠型健康保险业务管理暂行办法》,“办法”明确了受保人的权益,如保证续保、可带病投保、万能险等特性,将商业健康险行业推向新的热潮。

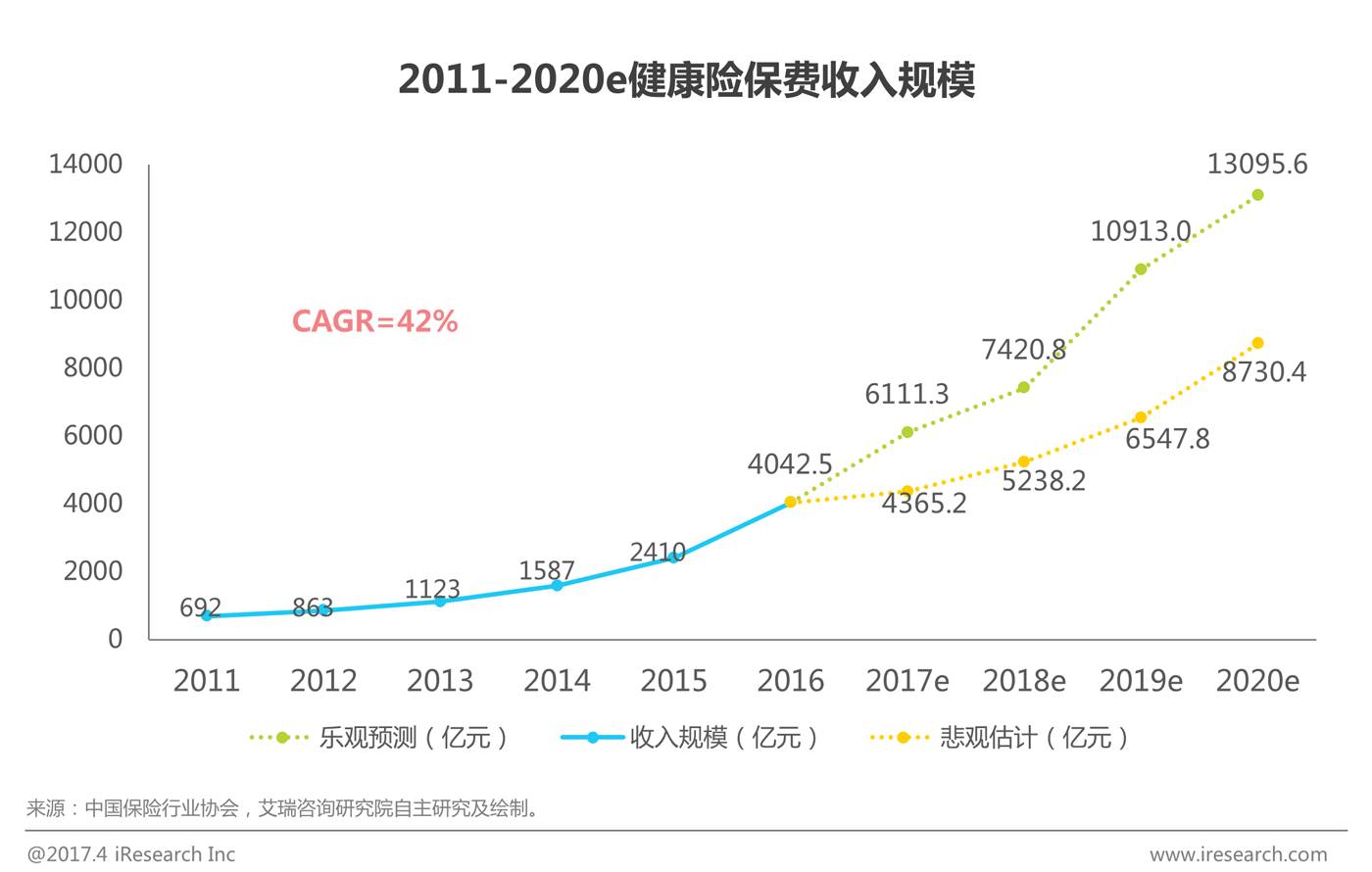

在政策引导下,2020年健康险市场规模1.3万亿

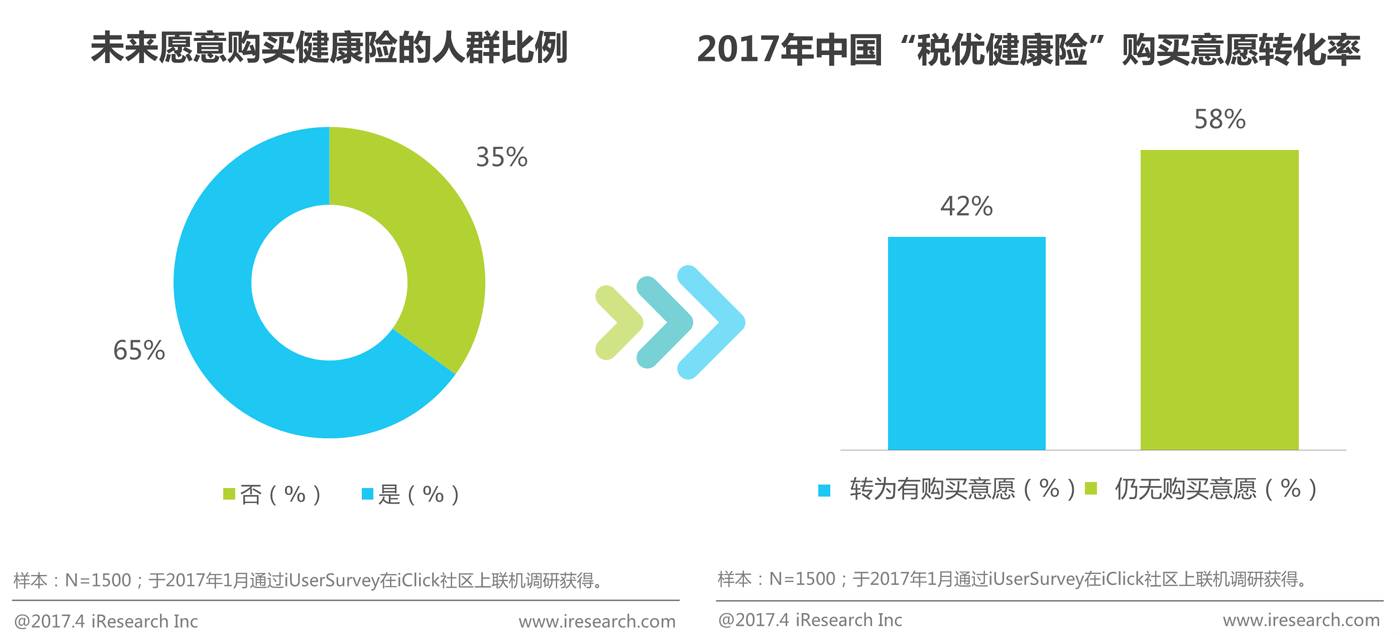

调研数据显示,2016年我国健康险市场渗透率9.1%,人均每单消费3118元,2011-2016年复合增长率42%。艾瑞认为,目标人群(中高端人群)和渗透率(健康意识)的增长,是导致市场规模增长的主要因素。近两年来,我国环境污染加剧、生活压力大等外部因素使得居民越来越关注自己的身体健康。乐观估计,在“税优健康险”调高免税额的刺激下,市场将得到充分释放。调研数据显示,42%的无购买意愿的被调研者在“税优健康险”影响下,转变了购买意愿。此外,健康险在中端市场的扩张将激发更多的潜在人群。2020年以26%的渗透率计算,人均每单消费价增长到3500元,市场将达到1.3万亿。

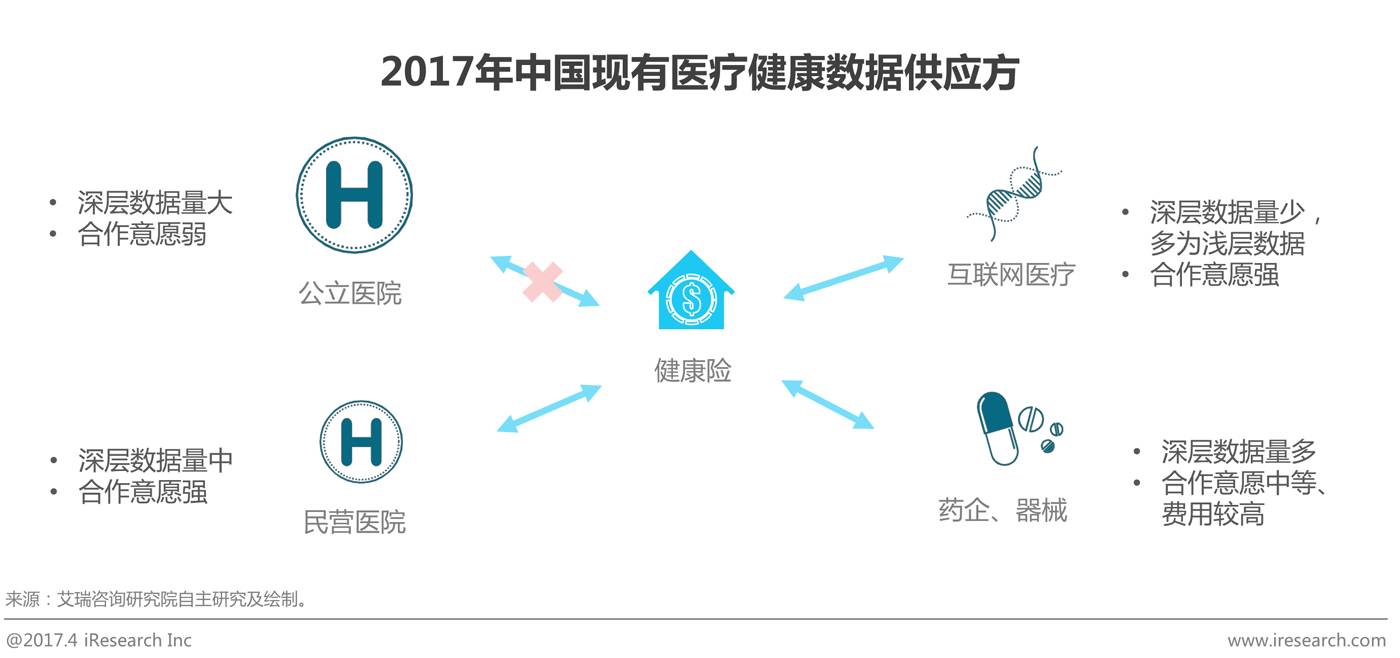

数据壁垒决定产品定价较粗放

现阶段,我国健康险费率制定依赖行业出台的疾病发病率,然而我国的发病率维度粗糙,为精算师提供的依据有限。另一方面,从数据的获取途径来看,数据供应方主要有四类,公立医院、民营医院、互联网医疗健康类企业、制药器械类企业。其中,1)公立医院是核心数据掌控者,但分享数据的意愿并不强烈;同时,健康险企业相对弱势,造成其在数据信息方面的议价能力较弱,获取有效数据较难。2)民营医院与保险公司合作意愿较强,然而,民营可以提供的数据类别有限。3)互联网医疗健康兴起不久,且多为浅层数据(体征数据等),对疾病发病率不起决定作用。4)药企和器械拥有大量数据,正与多家保险企业、人工智能企业合作,力图突破肿瘤发病率算法瓶颈,可能成为未来肿瘤等重大疾病的数据供应方。

增值服务将成争夺中高端用户的核心要素

健康险可为其参保人提供增值服务,如异地就医、绿色通道、海外就医、在线问诊、基因检测、智能硬件监测服务。这些服务多以附加形式加入到参保人条款中,其保费价格也会相应提升。这些增值服务,不仅满足了中高端人群的基本医疗需求,还满足了其对于医疗品质、服务质量、节约时间、健康生活的需求。该类人群对品质的敏感度高于价格,因此有价值的增值服务供给是争夺中高端用户的核心要素。目前,增值服务的获取主要来自两类服务方,1)医疗服务,如特需、高端民营、海外医疗等;2)健康服务,如医疗健康智能硬件、基因检测、在线问诊。

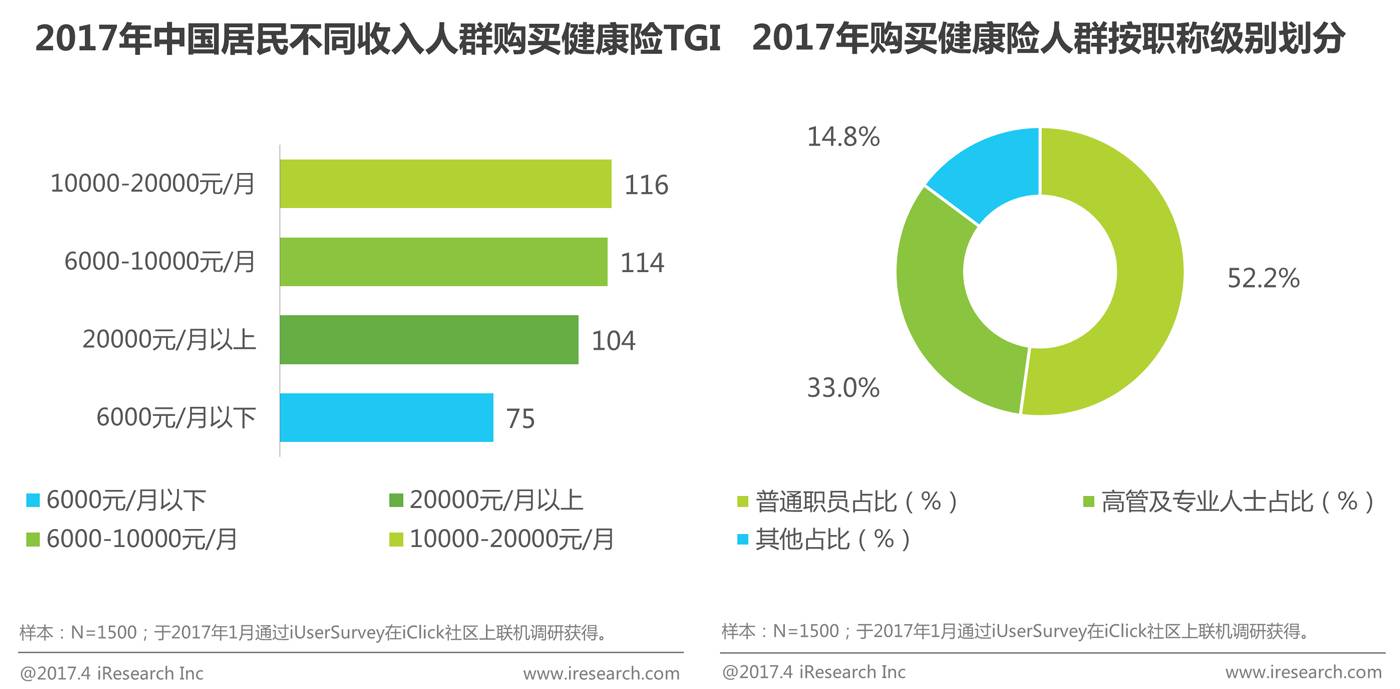

中产用户已成为健康险购买主要人群

调研数据显示,收入在6000-20000元/月的人群购买健康险TGI较高,为健康险业务的主要人群来源。同时,在以职称级别划分中,52%的购买者来自普通职员,33%的购买者来自高管及专业人士。该项数据表明,庞大的中产用户对于健康险的需求正在崛起。艾瑞认为,健康意识觉醒、生活工作压力大,可支配收入的提升,都促使更多中产用户关注健康险领域,以规避因重大疾病带来的家庭财务风险。

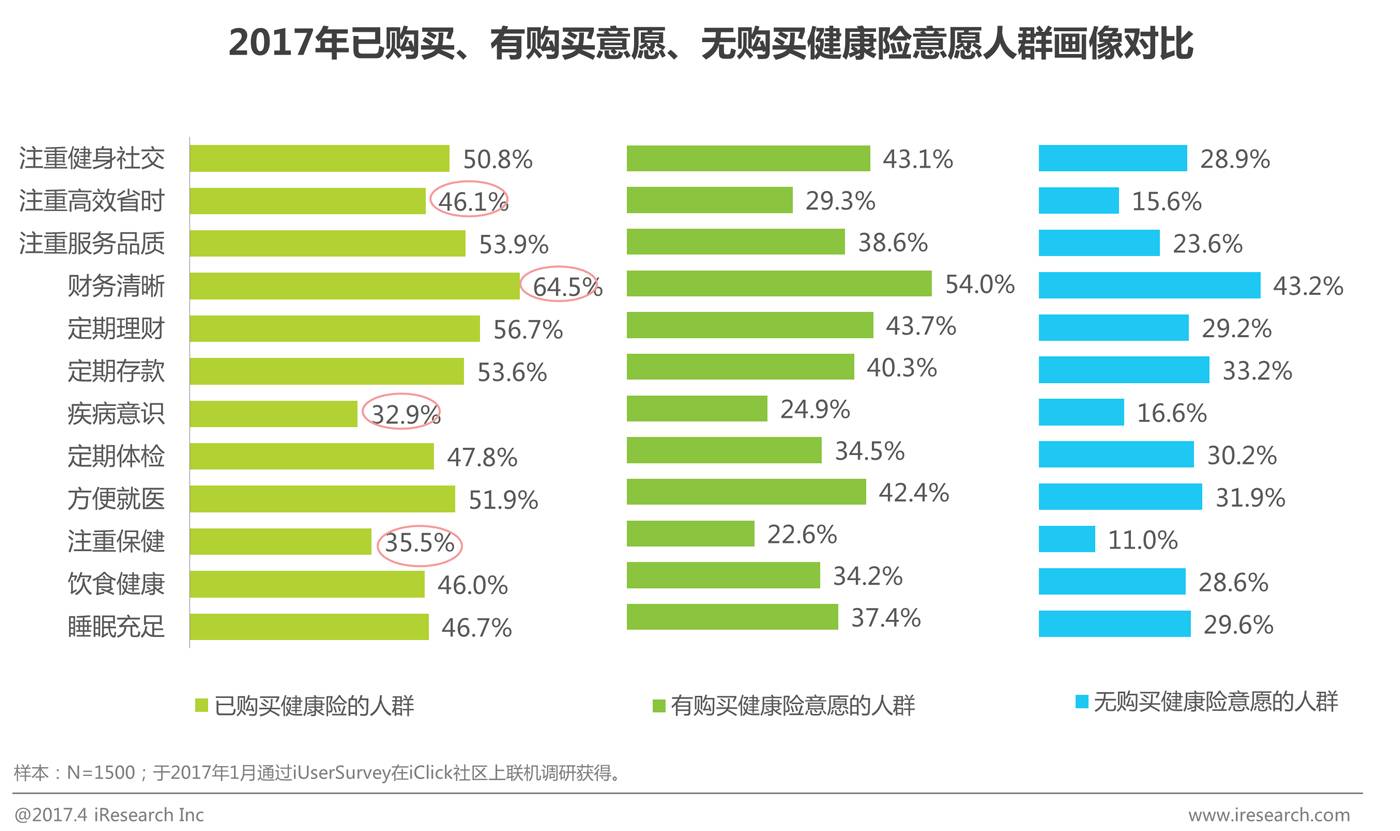

已购买健康险人群具备健康、理性、高效等特征

调研数据显示,购买健康险的人群具有以下共同特征,生活习惯良好、疾病危机意识强、有理财规划、且愿意为更好更有效的医疗服务付款。横向对比,艾瑞认为追求高效省时、服务品质,具有疾病意识、注重保健是区分购买和无购买意愿人群主要特征。纵向对比,在购买健康险的人群中,56.7%的人具备定期理财,高于其他影响因素,因此,具备金融理财能力是决定是否购买健康险的主要特征。

“税优健康险”将刺激4成居民购买健康险

调研数据显示,301名无购买健康险意愿的被调研者,在“税优健康险”政策影响下,有42%的被调研者发生了观念转变,转为有购买意愿。58%的表示对“税优健康险”不感兴趣。艾瑞认为,在更高的免税额刺激下,会出现更高的转化率。目前的税优健康险减免额度为每年2400元,按照月收入1万元来计算,扣除五险一金后,税后增加的收入为20元。全年节省240元。

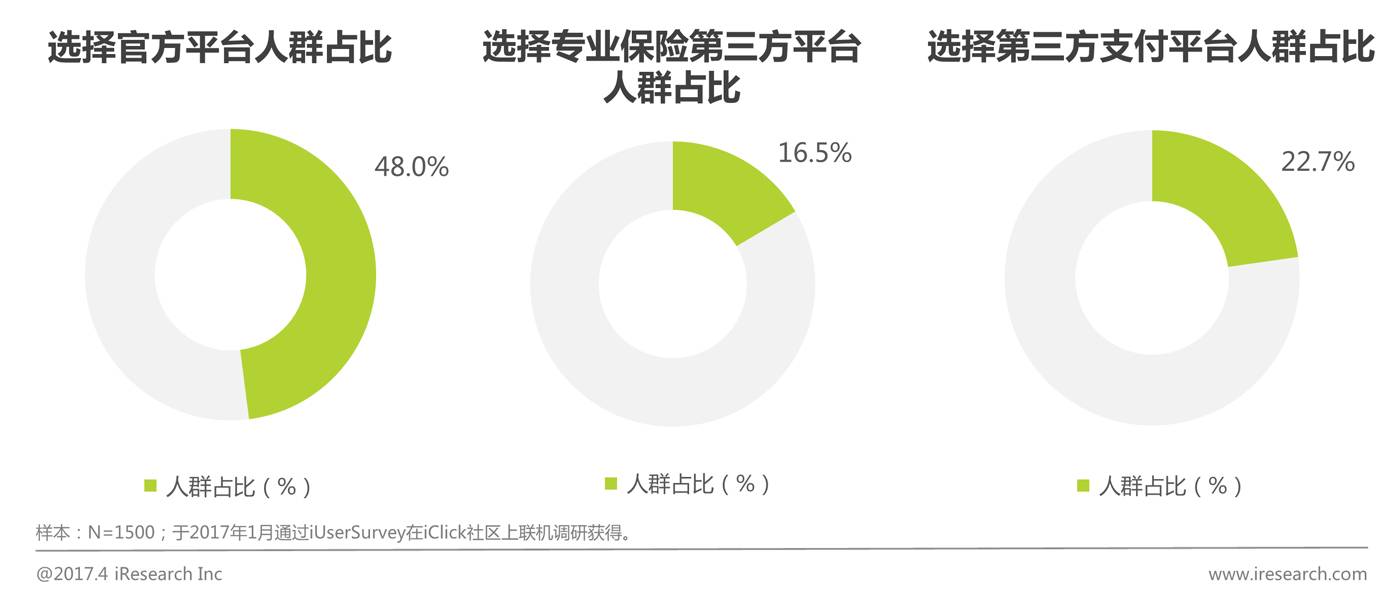

官方平台更具信任感,线上渠道销量首位

调研数据显示,2017年,个人业务中,官方平台是首选渠道,48%的购买者表示在曾在官网平台购买过健康险,其中,42%的官方平台购买者表示只在官方网站购买过,高于官方APP。23%的购买者表示曾在第三方支付平台购买过健康险,该类平台主要包括蚂蚁金服、微信、京东等网站和移动端。17%的购买者表示曾在险第三方保险经纪平台购买健康险,该类平台包括慧择网、大特保等线上渠道。艾瑞分析认为,受品牌知名度的影响,官方平台更具优势。同时,参保人在购买保险时,平台可信度为首要参考因素,在用户认知中,官方平台的可信度高于其它。

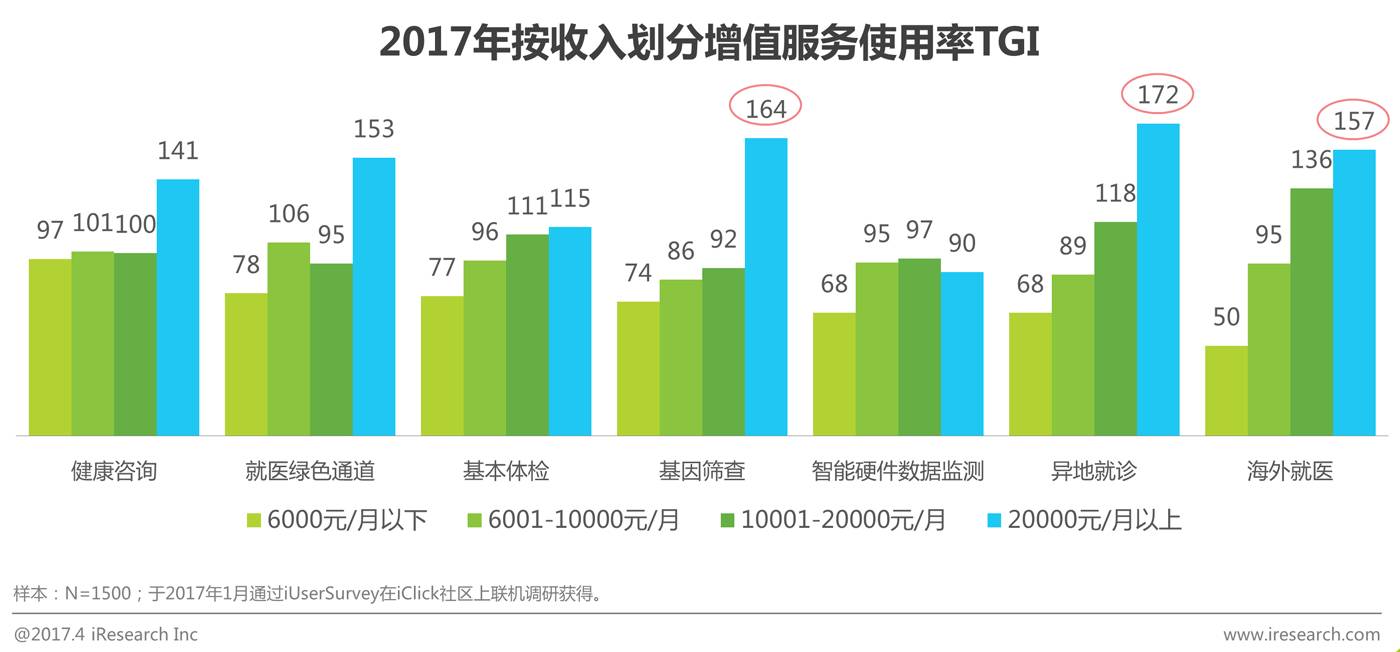

增值服务定位细分人群,异地就诊受高端人群青睐

调研数据显示,中高收入人群的增值服务使用率高于低收入人群,其中以异地就医、海外就医、基因筛查最为明显。艾瑞认为因该类增值服务费用较高,相对绑定的健康险产品价格也较高,因此主要购买及使用用户来自高端人群。相反,在不同收入人群中,基本体检和智能硬件使用率差别相对较小。艾瑞认为,基本体检相对普及且项目重叠度高,从而无法做到人群区分。同时,各类智能硬件产品成熟差异度较大,现阶段以计步、体脂类产品较为成熟普及,同样不足以区分人群。因此,艾瑞认为,企业在产品设计中可通过添加不同的增值服务项目,区分定位低端、中端、高端市场。如为高端人群提供基因筛查,为中端人群提供异地就诊服务,为低端人群提供健康咨询服务。

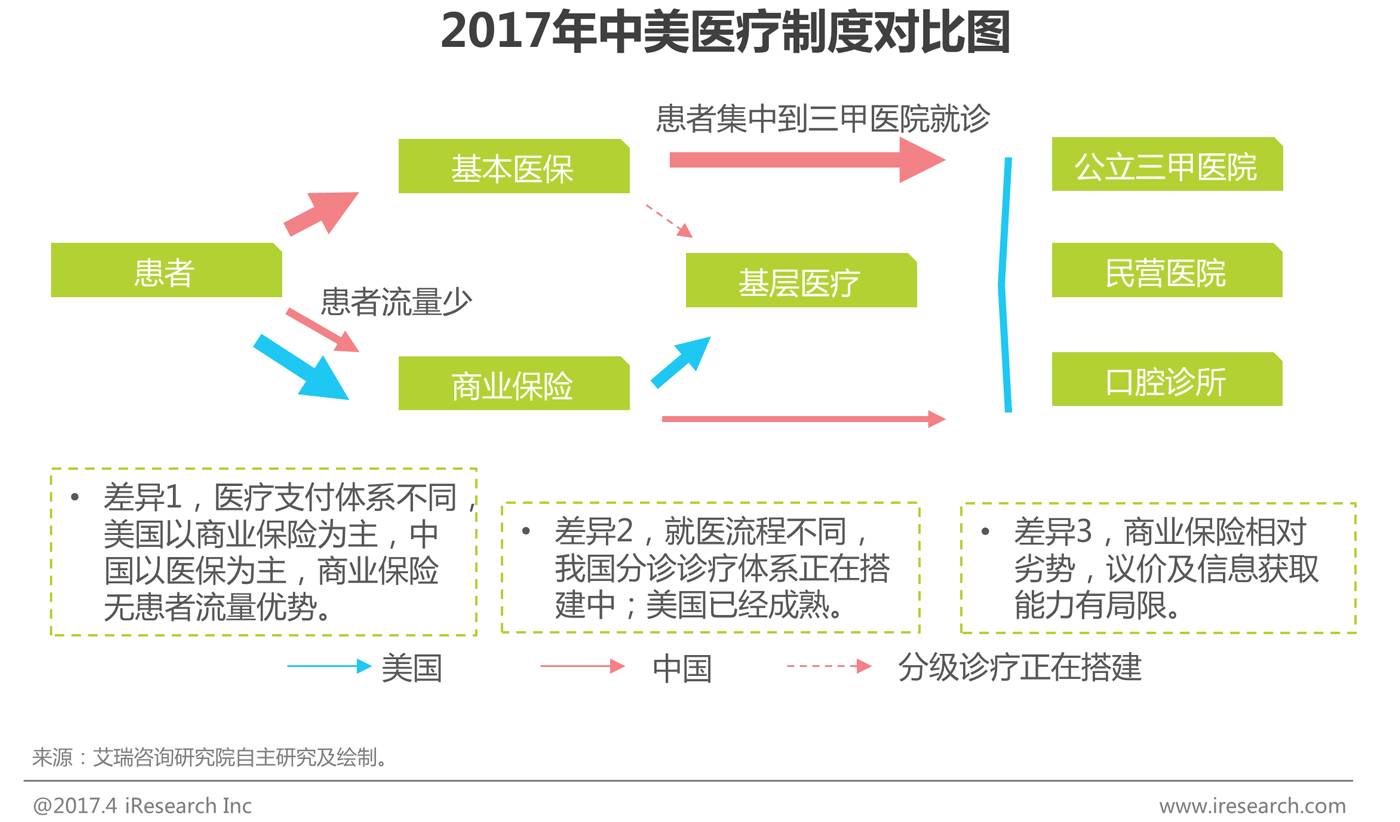

医疗体制相差悬殊,管理式医疗推广难度大

我国与美国的医疗体制相差悬殊,主要体现在医疗支付、就医流程、资源分配上。美国的医疗支付手段主要是商业保险,而我国依赖的是基本医保。该项制度决定了我国商业保险发展的市场局限性。美国的商业保险可通过就医流程,控制患者流动,从而做到医疗资源的再分配,达到管理式医疗的目的。而,我国的患者流量受医院等级影响,大医院患者集中。商业保险无法对患者的流动产生关键性影响,因此不管在服务价格议价,或者在理赔核保的信息获取上都处于劣势地位。因此,美国商业保险的管理式医疗在中国实施难度较大。

借鉴德国行业协会自治模式,扭转劣势局面

商业健康险市场中,中国与德国最大的差异体现在外部环境上。一方面,德国法律规定,健康险业务只能由专业健康险公司经营,寿险、财险不得经营健康险业务;高收入人群可在私人健康险和法定医疗险中自由选择,且自行购买私人健康险的雇主或居民均可享受税收优惠。相反,在我国,高收入人群仍需参与到基本医保中。我国医保基金主要筹资来源是城镇员工,中高端人群一旦脱离医保,医保基金收支压力剧增。另一方面,德国的健康险企业设立了行业协会,扭转了单个企业在医疗服务谈判时的劣势地位。相反,我国的专业健康险企业不仅要与基本医保争夺用户,还要与寿险、财险企业争夺市场,竞争激烈,不利于本来就处于弱势的专业健康险企业发展。同时,单个企业在面对医疗服务健康数据供应方时,谈判议价能力弱。艾瑞认为,随着专业健康险市场的扩张,产品日趋成熟,健康险业务将逐渐从寿险和财险分割出来,只有在专业化得管理下,企业盈利能力才能提升。同时,企业应尽快建立行业联盟,整合数据、信息资源,扭转弱势地位。

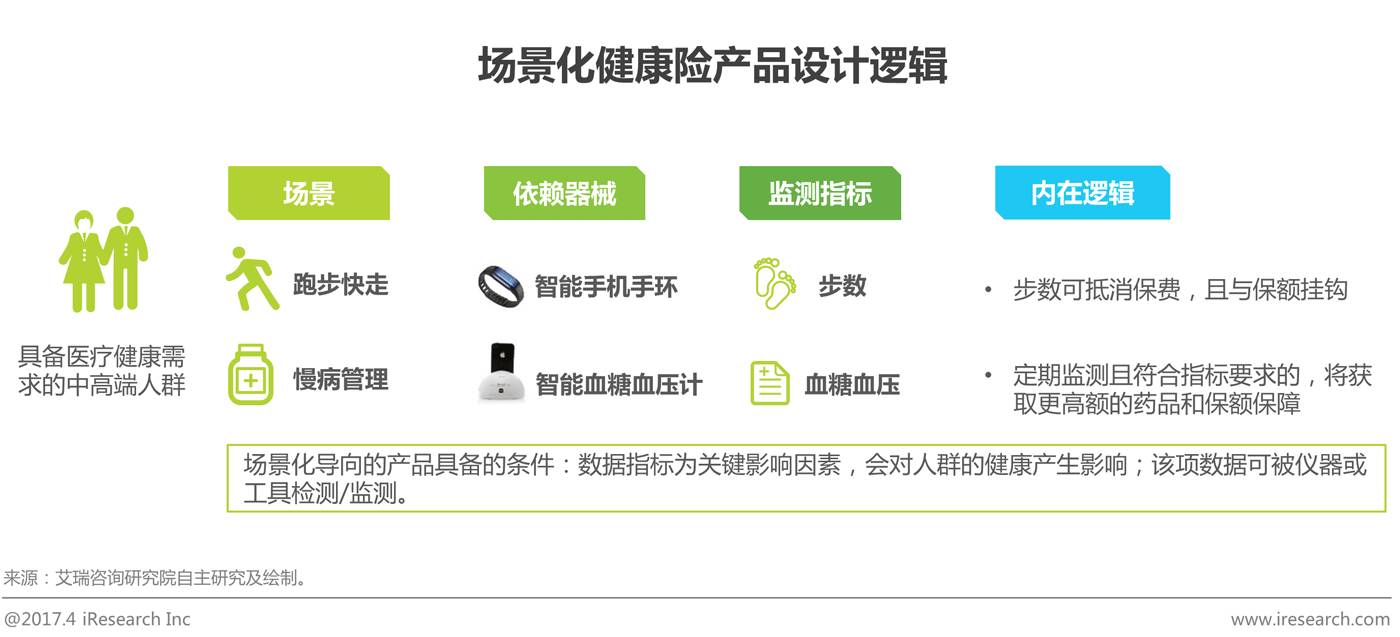

1. 场景化产品设计,提升细分市场渗透率

我国商业健康险的目标市场集中在中端高人群。在过去的经验中,健康险产品设计的理念是以满足需求(高效及优质的医疗服务)为导向,必然会造成同质化现象。现在,企业通过大数据、云计算挖掘用户数据,发现细分人群特征,可建立不同场景下的行为模型。因此,基于场景化设计的产品,可产生较大的差异性。进一步来看,场景化的产品设计挖掘的相似人群的行为数据,如针对运动人群的步数。企业通过该类数据,可更加精准的触达目标人群,拓展市场,最终提升在该类细分市场的渗透率。

目前,市场上出现的以场景化为主导的产品,主要有两种,运动场景和慢病管理场景。运动场景下的产品是针对通过跑步、长走等行为维持健康的人群。产品以保费和保额作为激励,每日行走步数可抵消保费,且步数越高保额越高。慢病管理场景下的产品,是针对通过血糖、血压等检测来维持健康的慢病人群。产品以药品报销额度和并发症保额为激励,定期监测且符合指标者,将获得更高的保额。

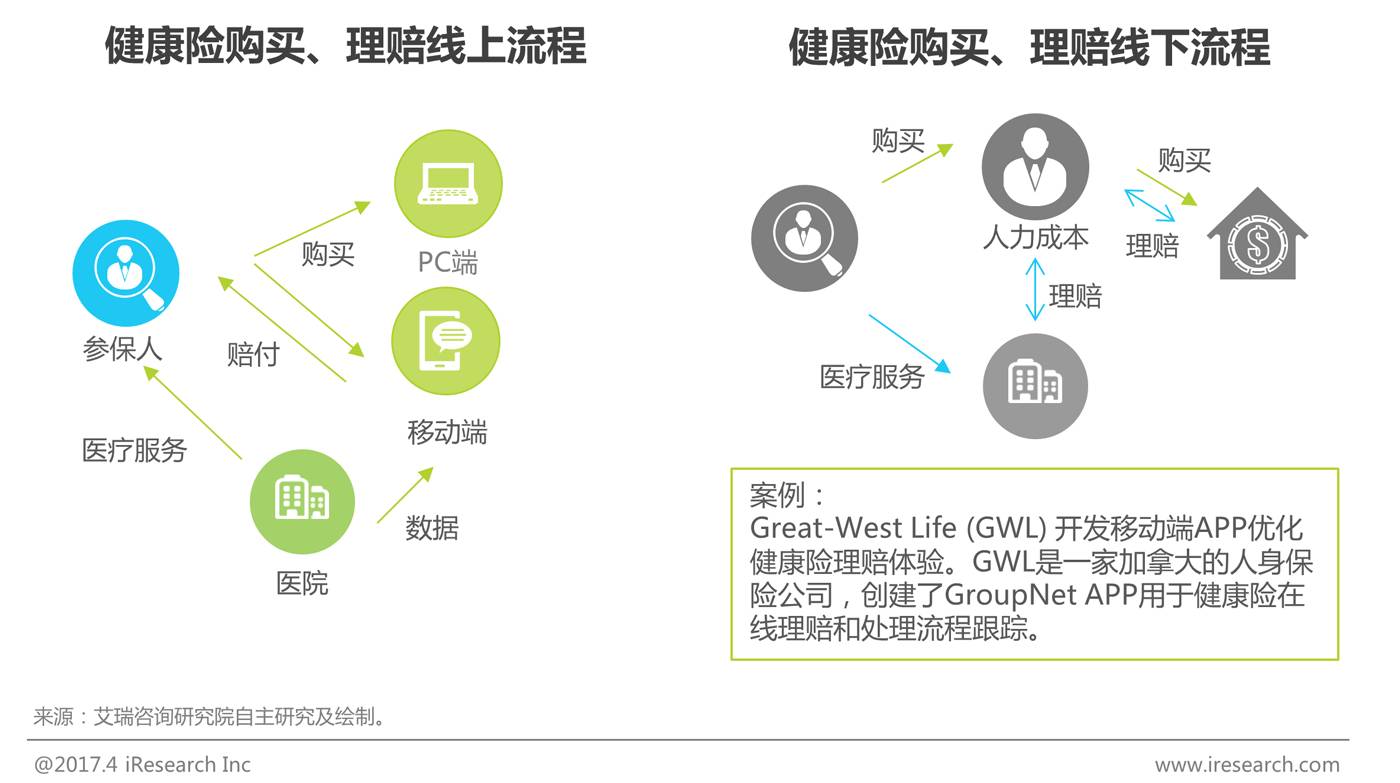

2. 线上管理低廉高效,是未来主流模式

我国商业健康险传统运作流程复杂,成本较高。企业在线下渠道销售时,需要给代理人一定比例的佣金;在核保理赔服务时,需要员工到参保人就医所在机构进行审核;因此,造成企业营销管理成本高。而目前,全线上的操作流程能够有效降低管理成本。营销方面,企业可通过官方自营(网站、APP类)、专业机构代理网站(惠泽、大特保等)、第三方平台(蚂蚁金服、京东等),代替代理人环节,降低营销成本。核保理赔方面,从用户角度看,用户可通过线上直接申请理赔服务,提升了便捷性;从企业角度来看,企业通过与医疗服务机构进行数据对接,进行线上小额直赔,不仅降低了人力核赔成本,也提高了理赔效率。

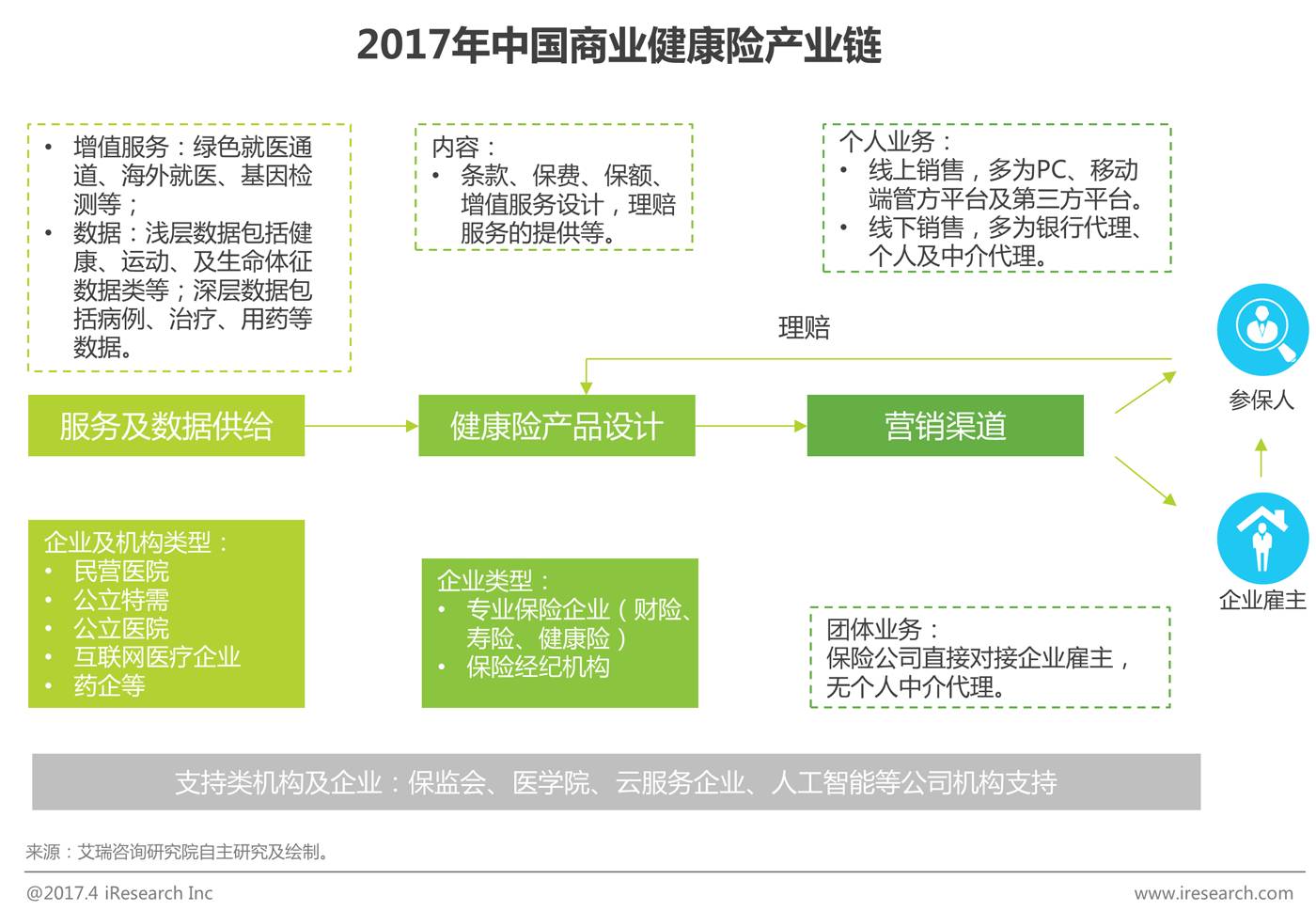

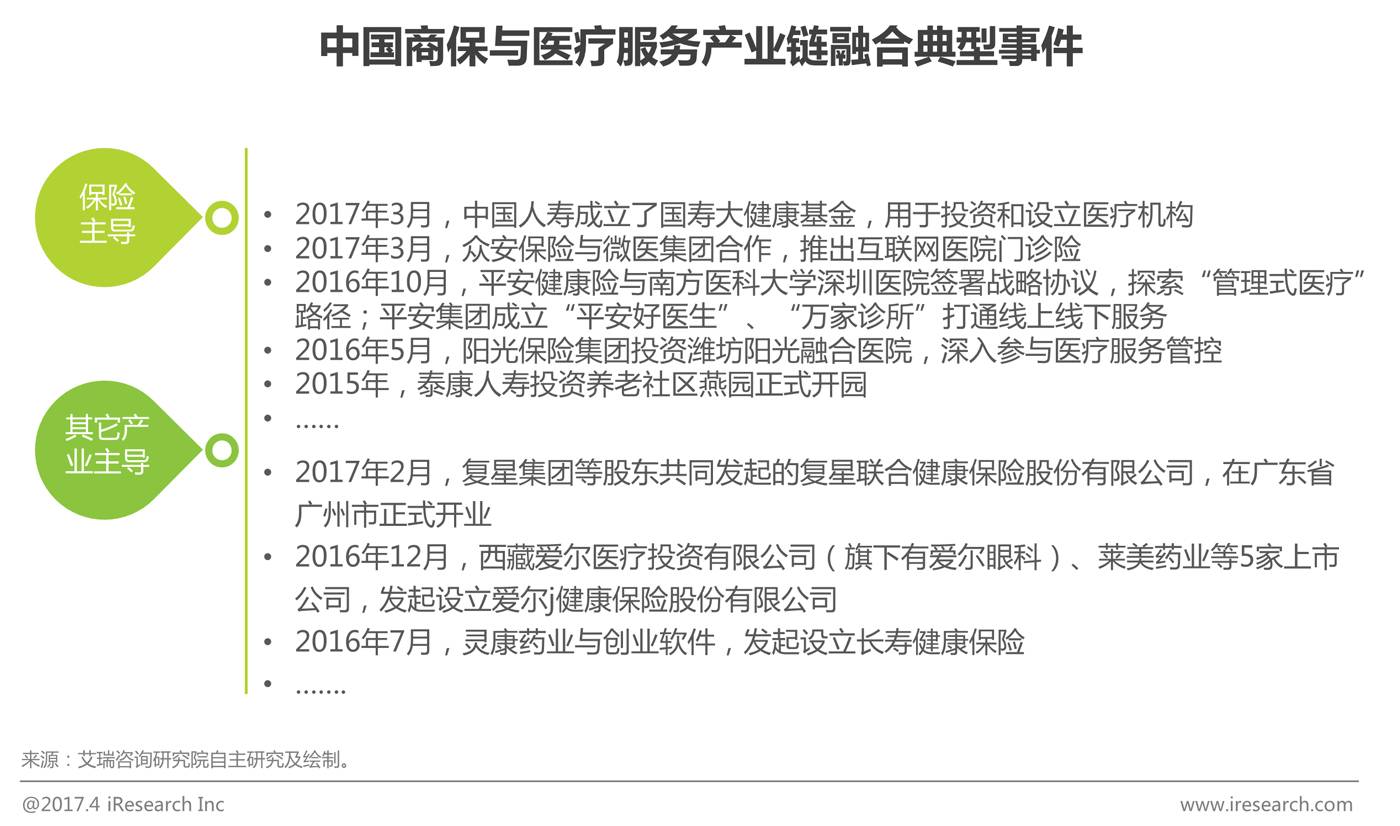

3. 产业链融合打通医疗健康数据与服务路径

公开信息显示,保险企业正以自建、投资、参股、并购、战略合作等方式,渗透到医疗健康上游领域,具体涉及互联网医院、线下医院诊所、智能硬件、养老等领域。如阳光保险投资成立医院,平安集团自建“平安好医生”和“万家诊所”,众安保险与微医集团合作,推出互联网医院门诊险等。保险企业深入上游医疗健康服务供应商,所获得益处颇多,1)打通医疗健康数据路径,为获取用户运动、健康、疾病历史等数据提供便宜条件。2)打通医疗健康服务路径,作为医疗服务支付端,控制服务方,便能有效控制成本。同时,投资参与服务提供,能及时获取行业动向,以便提早布局,提高保险产品竞争力。

★ 点击文末 “阅读原文” 获取完整报告!

艾瑞研究咨询服务

超过100位专家的研究团队,研究覆盖所有互联网重点领域;每年发布超100份行业报告,承载着数百个咨询研究项目;80%以上的互联网企业IPO报告引用艾瑞研究成果;累计为超过2000家企业提供定制化的研究咨询服务。

如果您对我们的业务感兴趣,或者想进一步合作,请扫描上方二维码,填写表单,我们会尽快与您联系!