目录

- - - - -

1. CMBS产品的意义

2. CMBS实操交易结构

3. CMBS的标的资产主要关注点

4. CMBS模式探讨

监管机构:去年12月以来,房地产行业的监管政策不断趋严,一行三会针对房地产融资频繁推出了多项规定细则,限制房地产在非公开市场渠道的融资。对于房地产行业,监管更希望以一种阳光化的融资方式,在公开市场发行标准化产品;尤其是以商业地产为标的资产证券化产品,是监管方主推的方向之一。

融资人:在目前的监管大环境下,房地产企业的融资渠道严重受限,此时在公开市场发行ABS产品则不失为另一个途径。特别地,针对CMBS产品,其对于融资人而言是一个非常好的降低融资成本拉长融资期限的途径,目前发行的CMBS产品基本上都能做到12~ 18年的期限。相对的经营性物业贷则最多不超过十年。

投资人:ABS产品目前主要的投资人还是银行,那么站在银行角度来看,其自身发放经营性物业贷的风险资本占用是百分之百,如果将标的物业打包发行标准化ABS产品并投资于优先级资产支持证券,其风险资本占用将下降到20%(标准化产品且评级在AA-及以上),存在一定的风险资本套利空间,所以银行有比较强的动机来挖掘资产及投资产品。

首先,交易结构中一般会引入一个过桥资金方来认购信托计划,再以信托计划为融资人发放信托贷款,同时将标的物业抵押至信托计划,并将标的物业现金流作为还款来源质押至信托计划。

之后,由计划管理人设立专项计划,过桥资金方作为原始权益人将信托受益权作为基础资产转让至专项计划。由于目前商业物业大多作为银行经营性物业贷或其他信托贷款的抵押物,存在权利限制,所以一般会安排解除权利限制的措施,将募集资金用于偿还标的物业上的存量债务。

项目存续期内,由资产服务机构负责标的物业的管理及现金流的归集,资产服务机构一般为融资人自身,另外也可以引入独立的第三方作为资产服务机构进行协同管理;由计划管理人协同托管银行进行专项计划的分配。现阶段为了加大风险控制管理,更多的融资人采用引入独立第三方资产服务机构进行存续期管理服务。对此,云库汇董事长孙同越也表示:存续期管理环节关系着发行期设置的各种风险缓释措施,特别是加速清偿机制,是否能够得到有效实施。

另外,专项计划一般会要求融资人或其实际控制人对优先级资产支持证券本息支付提供差额补足以控制风险。

参与机构

CMBS

产品的参与机构与一般的资产证券化产品基本一致,比较特殊的是

专业的评估公司的加入,由于标的物业是CMBS的主要抓手,其评估价值的合理性以及预测现金流的准确性会极大程度地影响到专项计划的本息偿还,所以评估公司的角色在CMBS产品设计中至关重要。另外,由于CMBS产品采用了双SPV结构,需要引入原始权益人和过桥资金,原始权益人一般为融资人关联公司,过桥资金主要来源于信托或银行,两天以内资金成本大概在千一左右。

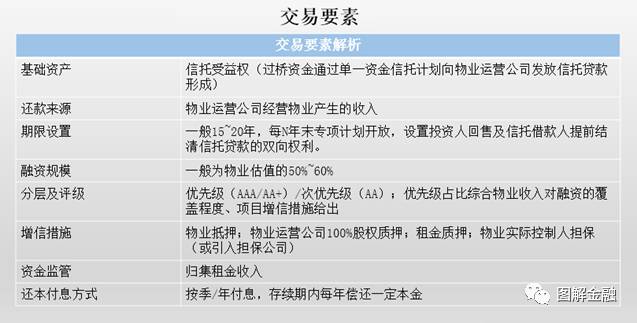

交易要素

目前的CMBS产品多为信托计划+资产支持专项计划的双SPV结构,基础资产为信托受益权。信托计划的存在主要是为了形成商业物业抵押贷款,同时也有一些CMBS产品采用引入银行发放委托贷款的形式来构建基础资产。专项计划的还款来源则主要为企业持有运营标的物业所产生的包括但不限于物业租金、物业费等收入。专项计划期限一般在12年以上,最长可达24年;还本付息方式一般为按季/年付息,并在存续期内每年偿还一定本金。融资规模一般不超过物业评估价值的60%。发行的优先级资产支持证券根据现金流覆盖情况可以在企业自身级别上增一个小级别。增信措施则主要为物业抵押、租金质押、实际控制人担保等。

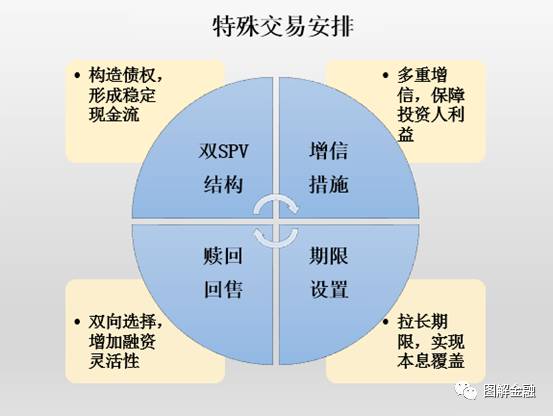

CMBS

产品的期限很长,主要由于国内租售比较低,短期租金无法覆盖相应的融资规模,只能通过拉长融资期限来达到现金流对专项计划的覆盖。同时,租户租约以及投资者资金又是相对短期的,会存在一定的期限错配,所以CMBS产品一般会设计一个每三年开放期的特殊交易安排,在开放期投资者与融资人可以进行回售和赎回的双向选择,根据当期的资金成本,投资人可以选择回售,融资人则可以通过票面利率调整使投资者放弃回售或主动选择赎回。

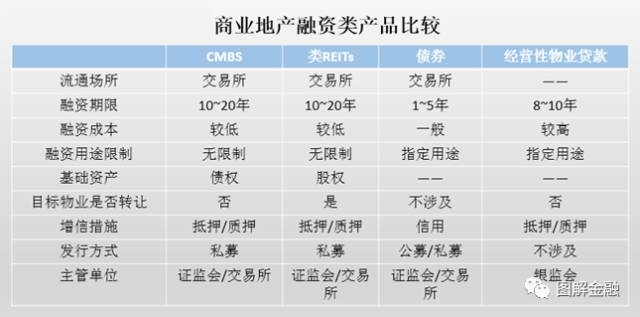

地产融资类的比较

类REITs若为抵押型REITs,那么与CMBS比较相似,均不涉及项目公司股权转让。如果是权益类的REITs或者是混合型的REITs,那类REITs与CMBS在基础资产性质上是有所区别的,类REITs涉及项目公司股权转让,而CMBS不涉及。和债券和银行的经营性物业贷相比,则相差更大,以前房地产市场融资主要以银行贷款和发债为主,现在受限于银行贷款额度有限和缩表等融资困境,房地产企业通过银行融资的渠道将越来越难,市场资金链趋紧。另外,CMBS和类REITs融资期限很长,能满足非标融资产品在期限上的较短的瓶颈,且资金用途也不限。在增信方面,CMBS和REITs是类似的。

中国CMBS业态主要集中在优质写字楼、购物中心、酒店和公寓;物业城市优选一、二线城市核心地段,核心城市的经济水平较高,物业的租金稳定性较好;通常CMBS商业物业在发行CMBS之前本身有存量债务,大部分物业涉及银行经营性物业贷或其他信托贷款,存在权利限制,所以一般会安排解除权利限制的措施,将募集资金用于偿还标的物业上的存量债务,通常商业物业在专项计划成立后T+60或T+90自然日或工作日完成解押流程;从租户信用情况和集中度来看,应关注租户的历史租金和信用情况,且租户越分散越好;物业运营和维护能力对CMBS也影响较大,行业领先的物业运营公司有利于物业运营和管理,提升物业价值,保障租金的稳定性;从物业状况来看,应关注租金、出租面积、出租率、空置率、转租率、租约长度、收租方式等,以上因素均对物业现金流的稳定性有一定的影响。