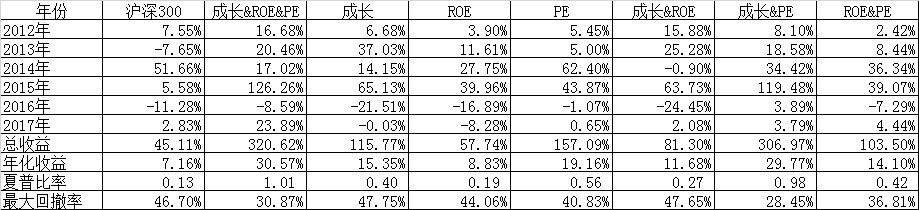

ROE(净资产收益率)是评价一家公司是否有价值的一个很好的指标,简单的说,就是作为一个股东,你有一元钱的净资产,每年给你提供一定比例的利润(归属母公司的净利润,以下简称利润),很多选股标准提出的是连续5年ROE不小于15%。不管什么策略,我们先来看看历史数据,按照20天换一次,交易成本0.2%,从2012年年初到2017年5月19日,年化收益率为8.83%,勉强跑赢同期沪深300的7.16%,最大回撤是47.75%,也勉强跑赢沪深300的46.70%。夏普比例才0.19。显然不是一个好的策略。

ROE高,其实只能说明这家公司有价值,并不能说明值得我们去买入。好公司不一定是好股票,那么我们再加上一个因子:PE,选择PE小于35,结果又会如何呢?同口径回测,年化收益率上升到14.10%,最大回撤缩小到36.81%,夏普比例提升到0.42,显然比ROE单因子强多了。

ROE高,PE低,也只能说明是一家并不高估的有价值的公司,至于公司是否能发展,从这两个指标从还是看不出。我们再看第三个指标:利润年增长,我们设定每年利润年增长率20%以上,同口径比对,年化收益率提高到30.57%,最大回撤下降到30.87%,夏普比例提升到1.01,显然ROE&PE&成长三因子的效果相对是最佳的。

从下表中还可以看出,如果只能用双因子,那么成长&PE是最佳的,不管是年化收益率还是夏普比率都接近三因子。但加入ROE后今年的效果特别明显,截至到5月19日今年的收益率高达23.89%,其实也说明今年的股市其实是越来越理性了。

当然历史的回测仅仅是回测,即使回测,三因子策略的16年还是负收益,这里只是给出一个思路。

不同的声音:

zmz1229

ROE和成长是跷跷板的两端,排除并购重组带来的ROE异常提升,用ROE作为标准选股10%的收益是正常的,符合企业的平均增速,GDP的增速。

多因子策略相对于单因子策略的目的是减少回撤和波动,长期看并不能大幅增加收益,单一年度的高收益必然会被拉平,轮动不会让你每次都踩到点上。

目前还没有看到客观交易能够长期战胜主观交易的统计优势,量化只是看起来很美。

对于散户择时和仓位管理更重要。

zwk1029

充分说明了“买股票是买将来,不是买过去”这句老话的正确性。

通过集思录在

银河证券开户

,或者通过集思录参与

IB团购佣金打折

的用户

,

自动获得集思录活跃用户资格。(买基金没有最低5元佣金限制)

长按以下二维码,选择“识别图中二维码”,关注集思录微信