关注这个不一样的微信号:钛媒体 ( ID:taimeiti )

融创中国并购扩张之路:高负债率受考。上午最新消息,融创收购万达酒店和文旅业务的其中一部分资金来源于,万达向融创提供的贷款。。。万达重新定义了土豪,可以借钱给别人收购自己。。。

钛媒体作者 ︳野马财经

7月10日,融创中国董事局主席孙宏斌麾下的融创中国将斥资632亿元收购王健林旗下的76个万达酒店和13个文创项目的消息引爆了市场。

受此利好消息刺激,万达酒店发展(0169.HK)盘中一度飙涨150%,市值也一度逼近70亿港元。截至收盘,万达酒店发展报0.85港元,上涨46.55%,市值为39.93亿港元。

“并购之王”孙宏斌

孙宏斌真是用实际行为坐实了“并购之王”的称号

据钛媒体作者野马财经统计,融创中国(1918.HK)从2016年截至7月10日,一年半时间内,公司共对外发起大型收购近20起,涉及金额约1355亿元。

其中,包括2016年9月斥资138亿元接盘联想控股42个地产物业项目,以及今年年初入股乐视的150亿元、花费102.54亿元收购天津星耀80%股权、耗资60亿元鏖战金科股份控股权,以及26亿元入股链家。

而孙宏斌其实是“并购圈”的一匹黑马,2014年才开始崭露头角。

2014年,孙宏斌最为知名的并购事迹是失败事迹,在对绿地和佳兆业的两笔收购案中相继铩羽而归。2015年,孙宏斌总结经验教训,将收购策略调整为针对单独项目的收购,放弃了整体式并购。新的并购策略非常适合融创,在整个2015年融创实现了攻城略地、所向披靡。完成了对佳兆业、天朗、莱蒙、中渝等知名地产公司在上海、深圳、成都等地方项目的收购。

2016年孙宏斌乘胜追击,继续用“并购”高歌猛进。如果按照2010年融创中国的《招股书》数据来看,并购带来的合并报表效益明显:2010年融创中国的销售额为83.34亿元。2016年报披露,全年销售额为1506亿元,涨幅惊人。

时间进入到2017年,孙宏斌更是高奏凯歌,大有“气吞山河”之势。年初就斥资150亿元火线驰援乐视,不过如今贾跃亭已经“摔枪落马”,最值钱的资产、上市公司乐视网(300104.SZ)已经是孙宏斌的囊中之物。

7月10日,融创中国又发公告称,要和“国民公公”王健林做生意。万达商业、融创中国联合公告称,融创房地产集团以335.95亿元收购万达项目76个酒店。295.75亿元收购万达13个文旅项目的91%股权,融创承担项目贷款。这意味着,除贷款外,融创此次收购支付金额高达631.7亿元。

并购资金“从这里来”

如果加上此次收购万达项目,一年半时间,融创对外并购的开支已过千亿元。

孙宏斌出手如此之“壕”,那么,大家一定会好奇的是,他的钱究竟是从哪儿来的呢?

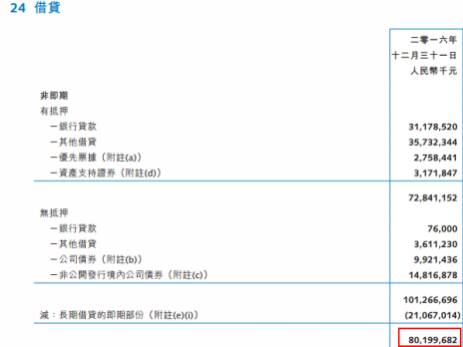

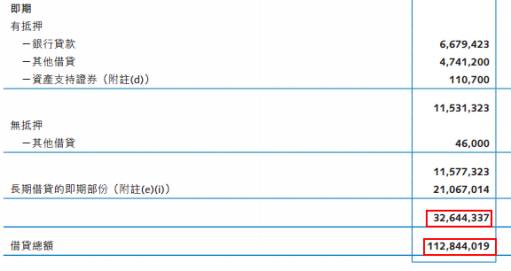

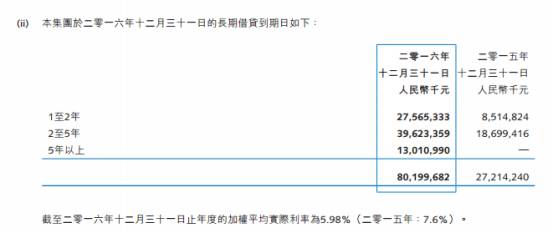

野马财经查阅融创中国控股有限公司(下称:融创集团)2016年业绩报告发现,截止2016年12月31日,融创中国控股有限公司累计发生借贷款项为1128亿元。

图片来源:2016年业绩报告

那么,具体的资金来源渠道是什么?

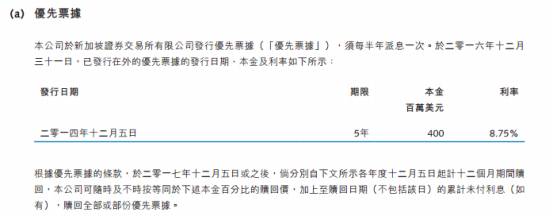

首先,是优先票据。融创集团于新加坡证券交易所有限公司发行优先票据,截止2016年12月31日,已发行在外的优先票据本金为400百万美元。

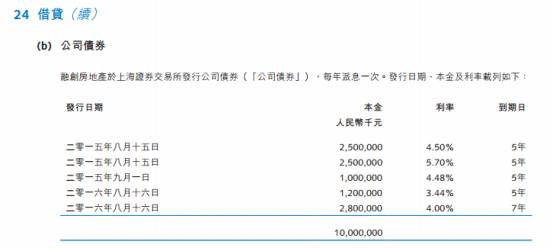

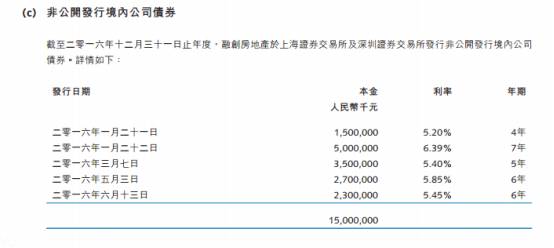

第二,是公司债券和非公开发行境内公司债券。融创房地产于上海证券交易所分别发行公司债券和非公开发行境内公司债券,累计10笔资金,共计250亿元人民币。

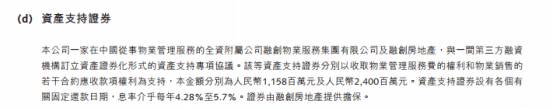

第三,资产支持证券。融创中国全资附属子公司融创物业服务集团有限公司及融创房地产于第三方融资机构签订资产化证券形式的资产支持专项协议。该资产支持证券以收取物业管理服务费和物业销售款项为资金支持,共计27.9亿元人民币。

第四,是长期借贷。截止2016年12月31日,融创集团的长期借贷金额为801亿元。

除了上述方式外,信托也是一主要渠道。比如,公开资料显示,融创房地产集团的还款计划中,大业信托、华润深国投信托、平安信托在列,涉及借款11.8亿元。

从信托处获得资金,是融创早已习惯的方式。事实上,早在2001年,融创中国下属的重庆融创尚峰置业有限公司、北京融创基业地产有限公司,便尝试以增资扩股方式各自引入6亿元信托资金。

此外,从2017年开始,先后有荣享22号(融创团泊湖)信托、融创深圳债权投资信托、安泉109号融创申城信托、融创盈润股权投资计划先后成立发行,累计规模在30亿元人民币左右,这些信托资金使用方,均为融创系公司。

如此,千亿级别的负债,也把融创的负债率推到了巅峰的状态。

高负债率受考验

孙宏斌如此频频大手笔收购不禁令人产生疑问,融创真的那么有钱吗?频频并购也让资本市场担忧其负债高企。2017年以来,招商国际、中银国际、SWS等券商又先后给融创“卖出”评级。

野马财经根据融创中国2016年年报披露的数据计算,其长、短期负债分别为802亿元和326.44亿元,账面现金约698.13亿元,股东权益354.11亿元,以此计算出的净负债率达121.52%。

而据一财网报道,融创中国目前净负债率已达200%,资金来源为融资和加杠杆,香港市场人士忧虑融创负债率高。

自2016年以来不断扩张,融创负债持续上涨,公司净负债率在2015年底只有75.9%,这也预示着融创盈利能力在收窄。

值得注意的是,融创在2016年还发行了100亿元永续债。若把永续债归至债务栏目下,券商SWS估算融创的净负债率将高达208%。

注册会计分析师李芸表示,伴随着融创2017年激进并购的推进,公司负债率下降几乎是不可能的事情。

但是,融创中国董事长孙宏斌似乎自信心满满,他对财新记者表示,收购万达资产的资金全部来自融创自有资金,公司账面有900多亿元现金。

照此计算,孙宏斌手上还有将近300亿的现金,谁会是下一个被并购的呢?

一场规模最大的科技与艺术风暴即将席卷上海,扫码上图☝或点击“阅读原文”查看报名。

微信推送太少,下个钛媒体App更及时

了解这个新奇世界