《首席经济学家》杂志创刊了,现在订阅更享优惠,请点击文末

“阅读原文”

或

长按下文二维码

。

【作者】

伍戈:华融证券首席经济学家,中国首席经济学家论坛理事。

高莉:华融证券宏观研究员,曾留学于香港中文大学。

林渊:华融证券实习研究员。

核心观点:

1.尽管全国房地产销售与价格同比增速都早已出现拐点,但此轮调控以来房地产投资的变化相比历史规律更为滞后。从过去几轮政策实践来看,我国房地产调控往往是对其供给和需求同时进行,有时方向甚至是矛盾的。在此背景下,依据管制条件下的“短边原则”能更好分析房地产投资趋势。

2.当供给和需求同时受到调控或抑制时,两者的“短边”决定了房地产市场的均衡演进。房地产库存是供需均衡的外化表现,其反映了市场供需相对强弱的变化。鉴于近期房地产库存趋势性下滑,我们判断,相对需求而言,供给是决定目前房地产市场及其投资变化的短边因素。

3.在供给方面,土地与资金往往是影响房地产商供给行为的两大因素。尽管过去房地产投资走势与地根、银根大致同步,但在历次调控中也经常出现背离的情形,地根与银根的“一扬一抑”使得房地产投资走势更加扑朔迷离。本轮调控以来,房地产投资与地根走势更为同步,地根是短边。

4.展望未来,基于现阶段房企资金仍相对充裕且实际利率处于低位,地根(而非银根)或继续成为决定房地产投资走势的短边。未来房地产投资将延续回落态势,宏观经济动能下行趋势较为平缓。在此背景下,金融去杠杆、货币市场紧平衡或仍将持续一段时间。

正文:

随着去年下半年以来调控趋严,我国房地产的销售与房价同比增速先后回落,但其投资却呈现“逆势上扬”。尽管今年5月份投资数据开始回落,但与历史规律相比,其调整已明显滞后。

通过全国房地产销售及价格同比增速来预判房地产投资走势的传统做法,似乎越来越不精准。

值得一提的是,

我国房地产市场发展及其调控具有鲜明的中国特色。从过去几轮调控来看,供给和需求经常同时发力调控,且有时政策方向甚至是矛盾的,这使得房地产投资走势变得更加扑朔迷离。

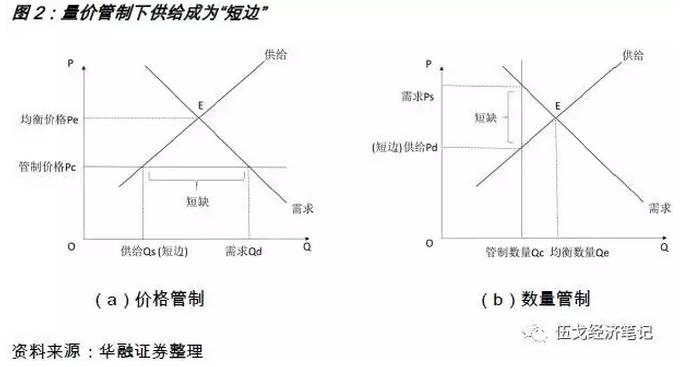

在此背景下,我们难以完全按照市场化出清的思维来研判中国房地产市场的均衡。当供给和需求同时受到调控或抑制时,往往是两者的“短边“最终决定房地产市场的均衡演进。

即在有管制条件下,我们有必要探寻谁是影响房地产市场及其投资的主要矛盾或矛盾的主要方面

,从而更加科学地研判宏观大势和市场方向。

一、谁是影响房地产市场的短边:供给还是需求?

在过去的三轮调控中,限贷限购已成为了房地产政策的常态,决策者们同时运用价格和数量等多种管制手段进行调控。但从实际效果来看,房价似乎都在短期抑制后呈现报复性反弹。从经济学规律来看,

行政性的调控措施难以彻底熨平市场的供需矛盾。当供给和需求同时受到调控时,两者的

“

短边

”

将决定房地产市场的均衡演进。

在目前的量价管制下,如何判断谁是影响房地产市场的“短边”呢?

由于房地产库存是供需均衡的外化表现,所以可借助其来判断市场供需的相对强弱的动态变化。

关于库存的测算,通常可采用新开工面积减销售面积的典型方法,即新开工面积代表房地产商的供给,销售代表购房者的需求。如果库存走低,可近似说明供给相对弱于需求的变化。随着我国“三去一降一补”的推进,房地产库存从去年年初开始无论是从绝对数量还是相对增速来看,都呈现整体下降趋势。我们判断,

相对需求而言,供给是决定目前我国房地产市场及其投资变化的

“

短边

”

因素。

二、谁是影响房地产商供给的“短边”:地根还是银根?

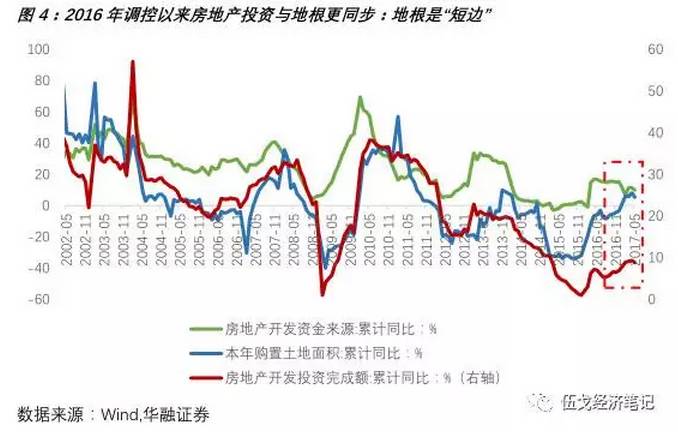

在供给方面,土地与资金往往是影响房地产商供给行为的两大因素(俗称“地根”与“银根”),过去研究房地产投资大家容易忽略地根的因素。我们发现,自从2002年5月土地市场开展“招拍挂”制度以来,地根与房地产投资的相关性越来越强。下文我们选用土地购置面积增速来度量地根,其反映的是房地产商通过各种方式获得土地使用权的土地面积,且其购置费用直接以近乎1/5的比例反映在房地产投资中(值得一提的是,除了土地购置面积外,还有土地供应面积、土地成交面积两个指标与土地供应有关,但它们与投资的相关关系较弱)。此外,我们用房地产开发资金来源的累计同比增速衡量房地产商资金的充裕度,即银根的松紧。

观察历史数据可见,尽管过去房地产投资走势与地根、银根大致同步,但在调控实践中也经常出现背离的情形。房地产投资时而与银根更同步,时而又与地根更同步,地根与银根的“一扬一抑”往往使得房地产投资走势更加扑朔迷离。例如,

本轮房地产调控以来,政府一方面严控资金流入房地产市场,另一方面却又增加了部分土地供应,这两者对房地产投资的影响显然是方向相反的。从

2016

年以来的走势来看,房地产投资与地根更为同步,可见地根是影响房地产投资变化的

“

短边

”

。

三、决定未来房地产投资的“短边”:地根与银根的演进

展望未来,影响房地产投资的上述两大因素中,地根依然是“短边”吗?这取决于未来地根与银根的相对变化:若银根收缩较缓,那么地根可能继续成为“短边”;若银根收缩剧烈,那么银根将取代地根而成为决定投资下行的“短边”。值得一提的是,我们排除了棚改因素的影响。事实上,今年的棚改任务由去年的606万套变成600万套,规模变化不大。尽管其货币化安置比率有望上升,但对今年的地根、银根走势并不会造成太大的直接扰动。

未来银根收缩对房地产投资的影响相对有限。

从当前的宏观货币环境来看,实际利率(人民币加权平均贷款利率经过PPI调整)处于历史低位,今年1-3月份甚至为负;从微观企业盈利能力来看,今年房企净利润增长率处于历史偏高位,这无疑对房地产投资形成了有利的支撑。

更具体地,从房地产开发资金来源来看,

与上轮调控不同的是,此次自筹资金、银行贷款有效对冲了其他资金的下滑。

具体地,自筹资金方面,由于今年1季度上市房企仍有33%的净利润增长(远高于上轮调控时期),自筹资金较为充裕的状况仍将持续一段时间;银行贷款方面,目前房地产信贷政策因城施策,相对其它融资方式,其受监管影响较小,贷款仍较充裕;当前金融去杠杆对房企的影响主要集中于非银金融机构贷款部分,但其在房地产整体资金来源中占比不到3%;利用外资方面,尽管发改委已基本停止给房企海外发债发放批文,但其占比不到0.2%。综上我们预计,房地产开发资金增速年内将逐步降至2%-6%左右。

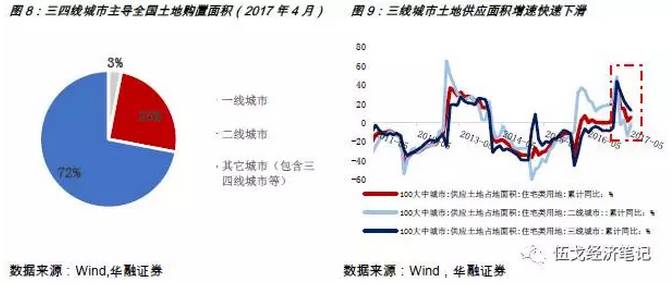

未来地根收缩对房地产投资有较大负面影响。

从土地购置面积来看,三四线城市占比高达72%,因此对三四线城市的判断就变得十分关键。从土地供应来看,今年年初中央政府首次用库存去化周期指标调控供地节奏,要求“对消化周期在36个月以上的,应停止供地;36-18个月的,要减少供地”。在此背景下,三线城市土地供应面积增速已呈现快速下滑趋势(四线数据不可得),未来市场土地购置活跃度也并不乐观。综上我们预计,全国土地购置面积增速年内或下降至-2%到-10%。

整体上,

未来银根收缩对房地产投资的影响相对缓和些,地根依然是

“

短边

”

。

据此,我们对于未来房地产投资趋势做出不同情境下悲观、中性和乐观的模拟预测,预计全年房地产投资增速为4%-7%的区间。需要强调的是,上述判断是基于当前的市场环境和信息。

如果未来金融监管等超预期将对资金面造成更大冲击,届时银根可能取代地根而成为制约房地产投资变化的

“

短边

”

因素。

四、基本总结

一是

我国房地产市场发展及其调控具有鲜明的中国特色,供给和需求经常同时发力调控,且有时政策调控的方向甚至是矛盾的。在此背景下,我们难以完全按照市场化出清的思维框架来研判房地产市场的均衡演进,借助管制条件下的“短边原则”或能更好地分析和预判房地产投资的趋势。

二是

鉴于房地产库存趋势性下滑,我们判断,相对需求而言,供给因素是决定房地产市场及投资变化的“短边”。进一步地,在供给方面,土地与资金是影响房地产商供给行为的两大因素,但实践中两者经常出现背离。本轮房地产调控以来,房地产投资与地根更为同步,地根是影响房地产投资变化的“短边”。

三是

展望未来,基于房企资金仍相对充裕且实际利率处于低位,未来银根收缩对其投资影响有限。在政府调控供地节奏的情形下,土地供应增速仍将显著下滑,地根将继续成为影响房地产投资变化的“短边”。预计年内房地产投资及宏观经济动能将延续回落态势,但趋势较为平缓。在此背景下,金融去杠杆、货币市场紧平衡或仍将持续一段时间。

(伍戈 华融证券首席经济学家 中国首席经济学家论坛理事)

——————