| 金融·生活·八卦 |

金融圈生活方式发现者

华尔街见面聊什么

#1: I sent Morgan Stanley my resume. #2: Why? #1: So i could reject them again.

#1:我发了我的简历去摩根斯坦利。#2:你没事吧?#1:那样可以再拒他们一次。

这几天在看《King of Capital: The Remarkable Rise, Fall, and Rise again of Steve Schwarzman and Blackstone》。

看到上世纪七八十年代,Peter Peterson在雷曼做大boss时,因为没有协调好trader和banker的关系,结果被trader一派赶走。

看到这里本来想八一八trader与banker间的狗血,结果他们说亚洲的trading文化没有老美那么强势,为了拉拉仇恨,就扒一扒交易员的鄙视链有多长。

人群细分,交易员可分为卖方交易员和买方交易员。

卖方交易员中又分做市交易员和自营交易员。前者执行较多、承担的风险相对较小,主要靠银行和客户之间的交易赚取价差和佣金,交易的不是自己的钱;后者用卖方公司提供的资金来交易,类似买方交易员,不过现在监管越来越严,投行的自营交易员也越来越少。

在卖方交易员眼中,他们觉得自己比其它金融人士的智商更高,是整个银行主要的收入来源,是金融产业的核心,自负程度和自己交易种类的难易程度成正比:derivatives>quant trading> flow。

听起来非常复杂,但卖方交易员其实只要做两件事:定价(price)和对冲风险(hedge)。

以最难的结构性产品交易员一天的交易为例,因为他们不用给市场提供流动性,所以可以不用大早七点就去交易,大概八点、八点半到办公室就好,看看隔夜市场变化对自己帐簿上已有交易的变化,如果有客户来询价,就去给产品做一个定价,然后交给销售和客户沟通。

然后为自己的trade book做风控管理,对冲风险。一些简单的产品可以完全对冲掉风险,复杂一些的产品可能就需要做一些动态对冲(dynamic hedging);虽然有些产品的风险当天可以完全对冲掉,但交易员亦会根据自己的观点决定会否将仓位持仓过夜,承担一定的风险。

卖方交易员平时的工作压力还属可控,最大的压力在于要完成每年的budget,因为大多数卖方交易员不能自营交易,所以需要客户多交易才能完成年度目标。一旦碰到市场波动低,客户不愿意交易,他们就要绞尽脑汁整出市场上可能有的机会,安利给客户。

对做不了自营盘,只能做client flow的交易员说,碰到客户集体放大假的时候(比如现在暑假档期),工作是有些重复和无聊的;有一些desk根本也不赚钱,但是为了帮助公司别的desk更好的赚钱,也必须坚持着。好处就是至少hour不错,收市就能happy去鸟。

再到买方交易员。交易的都是基金的钱,主要靠自己在市场中寻找机会来获取利益,不用为了交易而交易,自己承担全部的风险,分类的话多为quant trader或者execution trader,前者需要编程和策略,后者主要是执行基金经理的指令。

以quant trader为例,虽然hour和卖方交易员的可能差不多,但会更加自由些,想交易什么就交易什么,想穿啥穿啥,想几点走就几点走,只要你赚到钱,业绩嘛,就取决于自己在市场中花的力气。

但是故事到这里还远远没有结束,买方卖方交易员给他们分队,但一队之中前锋、后卫踢法作用都不同,交易的资产类别绝对是隔行如隔山,bond>fx>equity>commodity。

把债市交易员放在第一,主要敬他们对市场的影响和玩法,想想当年Bill Gross怒炒PIMCO的时候,BBG上一推送出来,整个市场都斗三斗了啊。

一个敬业的港股二级狗,早上起来除了要看看隔夜美股收市,一定要check的还有美债的收益率啊。

在fx和equity之间,我本来想争辩说equity比fx更难,因为每间公司的基本面、催化剂、市场情绪、甚至庄家都不同,但小伙伴说,fx更要随机应变啊,fx的波动和交易可是比equity难很多的。

然后我想了想瑞士央妈:

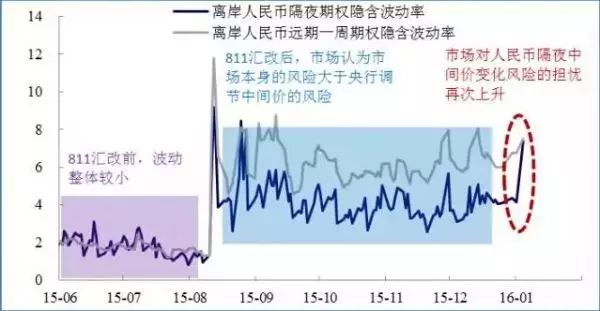

想了想我们的央妈:

想了想脱欧的英国:

想了想索罗斯对英镑押注的著名一战:

至于这几年跌成狗的commodity,博弈起来主要靠供需和汇率,确实没有上面几种辣么惊心动魄,所以排第四了。

当然你们以为说完交易员的资产类别就完了么?交易员还有交易策略鄙视链呢!

比如fundamental的鄙视纯trading的,因为你连公司基本面都不知道,傻乎乎的跟着股价往上炒,最后发现搭上的是人家做placement的这趟车,从财务投资做成战略投资,你说你有啥傲娇的。Fundamental至少保证跑的比你快啊!

再比如,宏观的鄙视长短仓的,长短仓鄙视事件驱动的,然后大家一起鄙视Long Only。

历史上最出名的几大交易,2008年次贷危机的鲍尔森、压垮英镑的索罗斯,都是宏观交易策略;长短仓呢不一定要有逻辑,可能只是相对强弱啊,今年Bill Ackman一定深有感触;至于事件驱动嘛,说句不好听的,那不凑是buy rumors sell news么;最后蠢萌型的long only躺枪。

不过Long Only随手牵出巴菲特,用长期收益率鄙视以上的所有人。

不过真正赚大钱的,根本也不需要通过告诉别人自己做什么策略来证明自己比较牛逼,你说索罗斯要跟人解释自己是做宏观的来证明自己的牛逼么?

虽然大家都觉得自己赚的钱很牛逼,不过真正的鄙视链只有一个:赚的多的鄙视赚的少的!