没有趋势、三年周期、振幅很大,这是

招商证券首席固定收益分析师尹睿哲

总结的我国利率的三大特征。

尹睿哲近期在陆家嘴读书会沙龙活动中发表了题为“周期视角看债市”的主题演讲。在演讲中,他用经济周期、信用周期和货币周期,从资金供给和需求的角度,来解释为什么中国债券市场会呈现三年周期的规律。

尹睿哲

认为,现在利率走势处于第二轮三角形收敛的最后阶段,利率可能会在向上摸到3.5%之后再次选择方向。“上一次是选择了向上突破,下一次大概率会选择向下突破,最终实现十年国债2.0%的目标。”他说。

以下为招商证券首席固定收益分析师尹睿哲

演讲的主要内容,文中配图来自演讲PPT。

中国的利率到底受什么因素在驱动?简单对比一下2000年以来中国利率的运行趋势,把它和美国、欧洲、日本等等发达经济体的利率做一个比较,会发现几个很明显的特征。

第一, 中国的利率没有趋

势,黄色这根线是中国的十年国债利率,2002年以来利率水平围绕3.6%中枢震荡。相反同一时间段,发达经济体利率趋势往下,全球利率趋势都往下走。中国的利率看起来没有趋势,这是第一个特征。

第二,中国利率有三年的周期

,每三年是一上一下,看起来挺对称,所以做债券分析师比做股票分析师要幸福得多,历史来看是有规律可循的。这是第二个特征,三年的小周期。

第三,利率的振幅很大,

每一轮牛熊至少都是100BP以上。

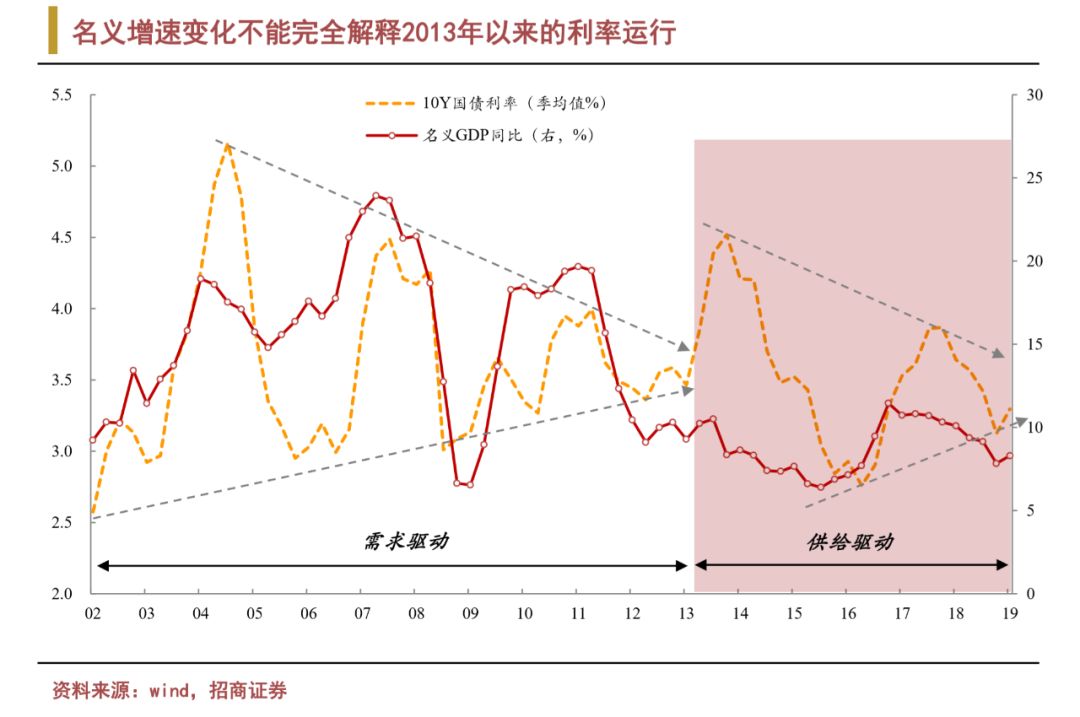

从上面三个特征出发,来寻找驱动利率背后的因素。大致把利率运行切分成两个时间段:

(1)2013年之前利率的运行基本上和名义增速是相匹配的,也就是说2013年之前利率的走势,大概可以用经典的增长加通胀的框架去判断它,名义增速往上走,利率就往上走,名义增速往下走,利率就往下走。

(2)但是2013年之后不一致,特别是2013年,没有看到名义增速显著回升,但是利率创出新高。很显然2013年之前和2013年之后,利率驱动因素是不一样的。如果把利率走势整个拆分成两段之后,就可以看出所谓趋势性来了。

有一本书叫《利率史》,里面谈到一个观点:文明程度越高,利率水平越低。那过去这么多年中国利率水平没有下降,是不是说明文明程度没有提高?显然不是,划分成两段之后就可以看出趋势了。

2013年之前,每一个利率的高点是渐次降低的,后一个高点比前一个高点低50~60bp。2013年之后,把2013年的点和2017年的点连起来,恰好跟之前是一个平行线,后一个高点比前一个高点也是低50~60bp。做一个自然的推论,下一个利率的高点是会比之前的利率高点,比如上一轮熊市中的4.0这个高点,低50~60bp,3.5%或许就是下一次利率运行的上限。同样看下限,2013年之前每一个下限是在逐步往上走,2013年之后表现出同样的特征,所以就在这两个阶段当中,债券利率都呈现出了三角形收敛的特征。

目前走到第二轮三角形收敛的最后阶段,

所以先按照图来说,接下来会看到利率波动幅度的衰减。但是不是直接就会破3往下?不一定,会有一个调整出现,但调整的上限在3.5%,在摸到3.5%之后,会再次选择一个方向,上一次是选择了向上突破,我下一次大概率会选择向下的突破,最终实现十年国债2.0%的目标。

为什么利率走势会呈现一个三角形收敛的特征?

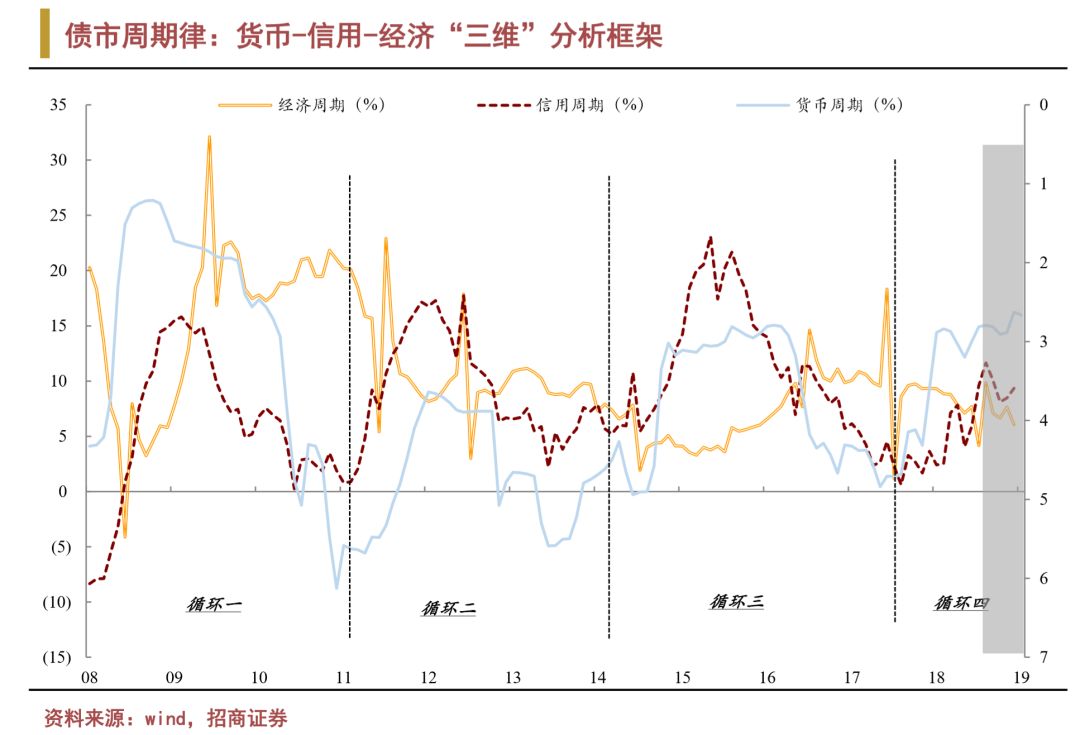

回到前面讲的几个特点,我们去对中国利率建模,结合它三年周期特征,以及两个不同阶段。2013年之前是货币需求为主,而2013年之后,显然货币需求解释不了利率运行,在这个过程中一定要把货币供给的因素引进来。

什么是货币需求?什么是货币供给?任何一种商品价格都是需求跟供给共同决定的,利率也遵循一样的规律:利率是货币的价格,是资金的价格,所以我们要去解释的就是资金需求和供给是什么?

资金的需求是什么?很简单,就是最经典的分析框架增长加通胀,

今年比去年要多用多少钱?一是因为今年产量比去年多了,二是因为今年价格比去年涨了,所以就是名义增速水平。图上我们看到黄色这根线是经济周期,它刻画的是每个月名义产出水平的变化,这是货币的需求。

另外两个变量是用来刻画货币供给的。货币供给分为两个层次,第一个层次由央行确定,货币的周期

,蓝色这条线反映的是资金利率水平的变化,资金利率水平往上走表示紧货币,往下走表示宽货币。第二个层次是什么呢?

第二个层次是银行体系基于基础货币的派生,也就是信用周期的问题

。所以第三条曲线,红色这根线,是信用周期。我们观察银行资产负债表和央行资产负债表的相对变化速度:如果银行资产负债表膨胀得更快,说明进入宽信用环境,否则就是紧信用环境。

把这三条线叠加到一块之后,可以看到过去这么多年,中国宏观无论多复杂,其实也很简单,就是这三根线在不断交织,而且基本上每隔三年就会看到一个很类似的交织范式出现。这就回答了为什么中国债券市场会呈现三年周期的规律。

也就是在每一个三年开始的时候,我们恰好看到经济周期出现一个很明显的减弱,增速往下走。或许是由于经济内生周期规律意味着每隔三年要下一个台阶,或许是由于一些外部的冲击,比如说2008年次贷危机和2011年海外欧债冲击等等,总之我们看到名义增速先往下走。

一旦经济开始往下走,以前政府一定坐不住,不会希望看到这种情况发生,所以政府会怎么做?首先央行会通过货币扩张去对抗这种经济下行,蓝色线代表的货币周期往上走。一旦货币扩张之后,紧接着会看到信用扩张,红色这根线也往上走。而信用扩张之后,我们会看到名义增速实现一个筑底的企稳,黄色这根线它就不掉了。

但是政策逆周期性也很强,一旦观察到名义增速开始不掉了,会重新进入货币和信用收缩的环境,直到下一轮的经济下行发生。这个时间跨度基本上就是三年,所以在一个三年的时间维度当中,我们会看到经济周期的落和起,货币、信用周期的起和落。

上述范式如何对应到债券市场呢?

主要看需求和供给的变化,黄色这根线经济周期代表的是货币的需求,红色和蓝色两根线代表的是货币的供给,所以在这三年周期上半场的时候,看到的是货币需求越来越少,而货币供给越来越多,这是一个利率大概率下行的债券牛市环境。而到了后半段的时候,需求越来越多,供给越来越少,所以这大致是一个债券熊市的环境。

这样一来我们就可以看到,为什么以前是按照三年的周期跨度在走的,也可以理解为什么2013年之后,名义增速需求变量的波动性在衰减,而另外两个变量,特别是信用周期和货币周期的波动性在上升。

所以2013年之前利率主要是由经济基本面驱动的,而2013年之后货币供给的因素,也就是去杠杆政策,对利率的影响会更大。所以,过去这么多年利率运行基本的一个范式基本可以由供需模型来解释。

对应到现在,我们看现在是一个什么样的环境?2018年债券牛市开启了,从图上其实可以看到类似的情况,到目前为止还是在持续发生。2018年年初名义增速往下走,而恰好这次又是一个外部的冲击,中美贸易摩擦开启了。一旦名义增速开始往回落,在2018年年初,我们看到政策又坐不住了,所以蓝色这根线往上走,宽货币出现了。一直到2018年的四季度,信用周期虽然对货币周期是滞后的,但这次的情况和2014年那一轮基本比较接近,信用周期同样开始往上走,到目前为止大概持续了三个季度左右,所以到目前看周期的范式还是存在:为什么2018年它是一个牛市,需求在衰退,供给在扩张。

但是,走到目前这个位置上,它又和以前发生了一些新的变化:

第一个变化是经济周期波动性在进一步的衰退。

经济周期是由实际产量和价格两个因素在共同决定的,这次和以前一个巨大的不同在哪呢?在于价格的弹性变得非常的低。这里画两根线,黄色这根线是国内南华商品的指数,红色那根线是CIB的指数,有一个很大、很持续的偏离出现,这个偏离从什么时候开始发生呢?2016年,2016年发生了什么?供给侧改革。也就是说以前当中国经济面临一个需求冲击的时候,一般都会进入通缩环境,工业品非常深度的通缩环境。比如上一轮类似2016年低点的时候,PPI最低的位置是-6%,但是由于2015年到2016年这几年的供给侧改革,过剩产能去掉了,去掉了之后,面临需求冲击的时候,价格它跌不动了,大致可以预期这一轮PPI的低点,如果说不发生大的危机,油价不发生特别系统性的崩塌,应该会在10月份找到阶段性底部,而这个底部位置就是-2%,上一次是-6%,中间差4个点,所以价格弹性在变弱,这还没有考虑CPI变化:CPI最早从今年的11月份,最慢今年的12月份一定是会破3%的,而且在明年2月份会迎来高点,高点可能接近4%。所以整个价格水平中枢上行了,一定程度上对冲了实际增速的下移,使得整个名义经济周期的波动性降低。

第二个变化,供给端的货币信用扩张的幅度也在衰减。

前面提到的信用周期指标,可以看到以前一轮典型的信用扩张一年,这次从去年四季度算起来到目前为止三个多季度了,但是信用扩张的增速远远达不到2015年的高点。以前后一个信用扩张总是比前一个信用扩张的高点要高的,为什么可以刚兑?后一次放水总比前面更多,所有问题都解决了。这一次已经走了三个季度了,信用扩张距离2015年的高点不到一半,所以这次肯定没有信用等级利差的系统性压缩,因为不可能把以前的事全都兜住,中间差的那部分要出清的。