天风机械团队

天风机械团队

华特气体是一家什么样的公司?

竞争优势在哪里?

公司主营业务以特种气体的研发、生产及销售为核心,辅以普通工业气体和相关气体设备与工程业务。产品广泛用于半导体、显示面板、光伏能源、光纤光缆等行业

,

其中半导体行业用特种气体约占特种气体收入的70%

。

2016-2019Q3,公司分别实现营业收入6.6、7.9、8.2、6.1亿元。

同期净利润分别为0.38、0.49、0.68、0.64亿元,同比分别增长26.4%、39.9%、46.0%,未来随着国内半导体国产化进程加速,公司有望迎来加速成长的阶段。

公司的核心竞争优势在于客户的认证壁垒以及合成、纯化、混配等生产环节的know-how。

公司客户涵盖了中芯国际、华虹宏力、长江存储、台积电、京东方等国内一线知名客户。

还进入了ASLM、英特尔、美光、德州仪器、海力士等全球领先的半导体企业供应链体系。

客户对气体供应商的选择均需经过审厂、产品认证 2 轮严格的审核认证,周期长达 2-3 年;

在与气体供应商建立合作关系后不会轻易更换气体供应商。

特气行业的市场空间有多大?

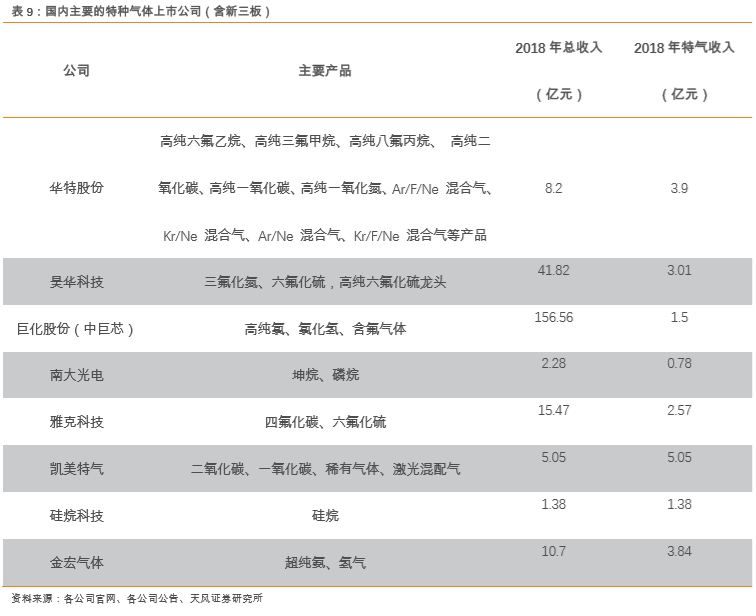

2017年全球特种气体市场规模241亿美元,同比增长11.55%,其中电子特气市场规模达到约178亿元,2010-2017年中国特种气体市场平均增速达15.48%,预计2022年国内特气市场将达到411亿元的规模。

集成电路和显示面板对电子气体的需求共占下游总需求的79%。

在半导体行业,电子气体的需求占半导体材料需求的14%,是仅次于硅片的第二大半导体材料。

公司未来的增长点在哪里?

一是行业规模的扩张:

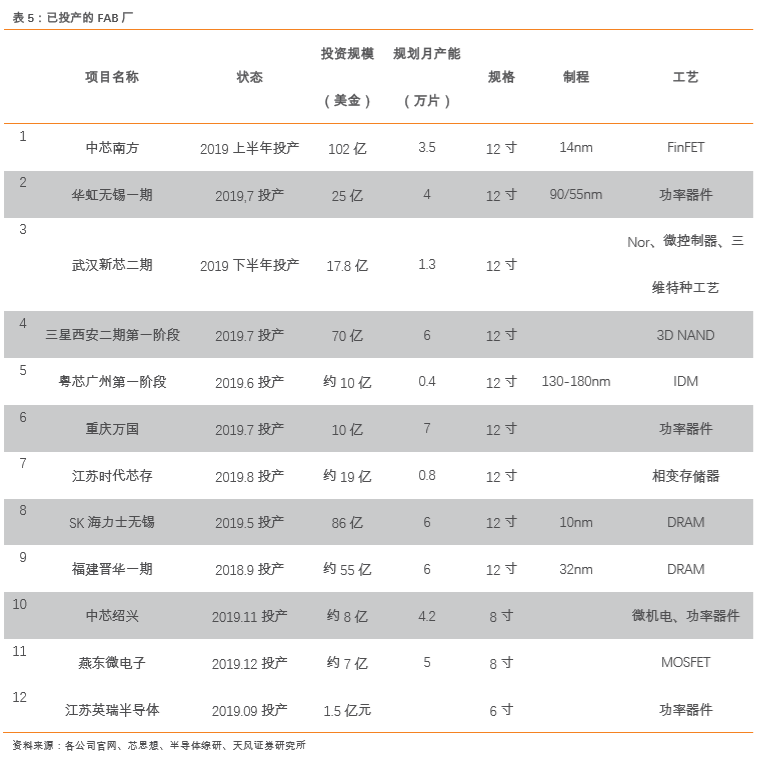

根据我们的统计,2019年处在产能爬坡的晶圆厂有13座,另外还有12座晶圆厂于2019年投产,未来几年行业产能的增加将相应的带动特气的需求增加。

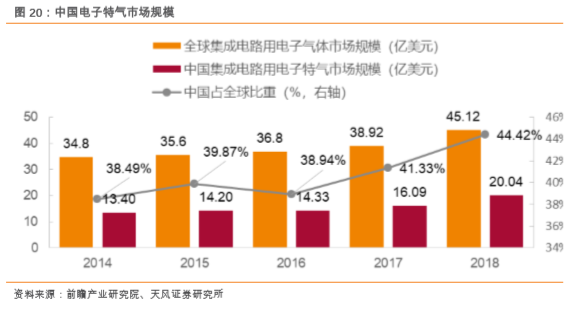

同时随着制造工艺制程的飞速发展,对电子气体的纯度要求和气体质量稳定性要求也越来越高,随着半导体制程节点的进一步缩小,每片晶圆的成本越来越高,特种气体的消耗量也逐渐增多。

二是来自于公司自身品类的增加:

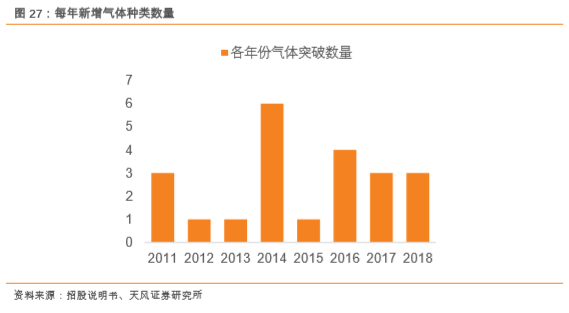

公司现在已经有20几种特气实现了进口替代,最近几年保持每年研发推出2-3种新气体的节奏。

现在还有13种气体项目在研。

盈利预测:

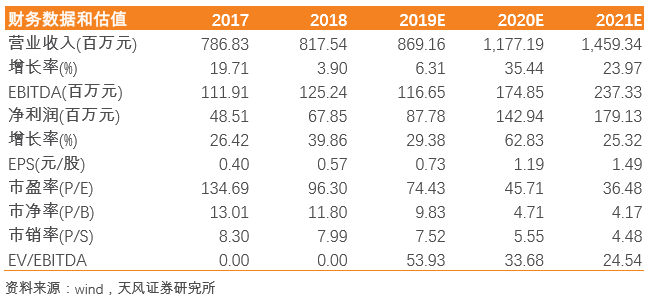

我们预计公司2019-2020年净利润分别为0.88亿、1.43亿、1.79亿,对应PE为74.4X、45.7X、36.5X。

首次覆盖,给予公司2020年73倍PE,目标价格86.87元,“买入”评级。

风险提示:

国内半导体投资不及预期、公司新品开发不及预

期,原材料价格大幅波动

。

1. 深耕气体行业,国内特气的领导者

1.1. 突破国外垄断,特种气体国产化先行者

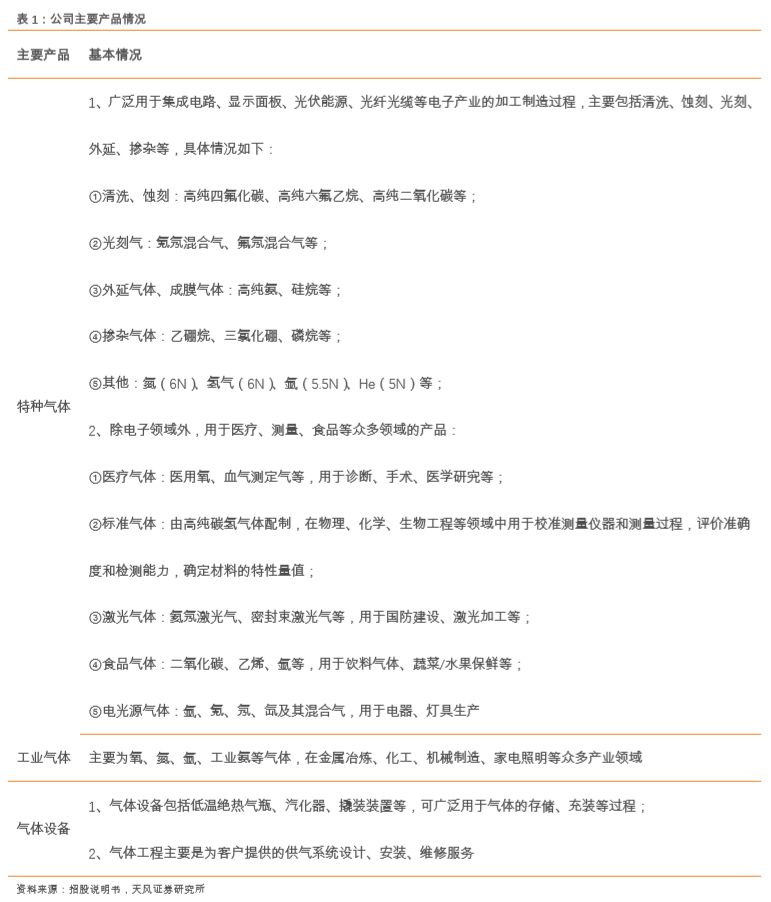

公司的主营业务以特种气体的研发、生产及销售为核心,

辅以普通工业气体和相关气体设备与工程业务,广泛用于半导体、显示面板、光伏能源、光纤光缆等电子产业的加工制造行业。

其中公司生产销售的特种气体主要包括高纯六氟乙烷、高纯四氟化碳、高纯二氧化碳、高纯一氧化碳、光刻气等约230余种,普通气体10余种,气体设备与工程则主要包括低温绝热气瓶等产品及配套的供气系统设计、安装服务。

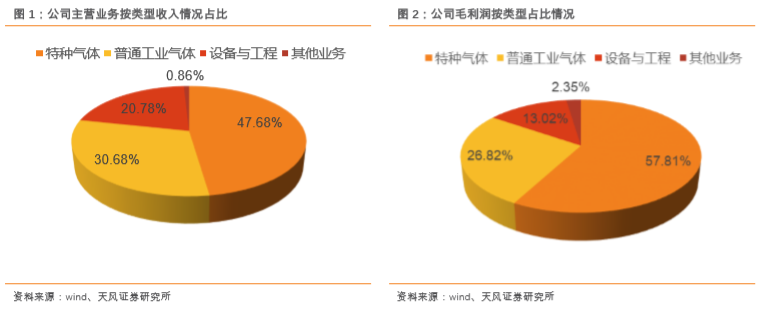

从业务结构看,2018年公司的特种气体占收入比重的48%。

普通工业气体占31%,其余的是气体设备工程等。

但是由于特种气体的毛利较高,毛利润占到了公司总收入的58%。

公司特种气体有65%应用在半导体行业,同时利用技术和产品优势,进一步向医疗、食品等应用领域进行延伸。

从地区结构看,公司80%的收入来自于国内,其中国内半导体特气直接销售给各大晶圆厂。

公司20%的销售来自于海外,是国内少数实现了产品出口的气体公司,

公司产品出口至东亚、东南亚、西亚、北美、欧洲等50余个国家和地区,形成了“境内+境外”的全球销售网络,客户涵盖了法液空、日酸、林德、普莱克斯等国际知名公司。

1.2. 20年历史,股权结构稳定

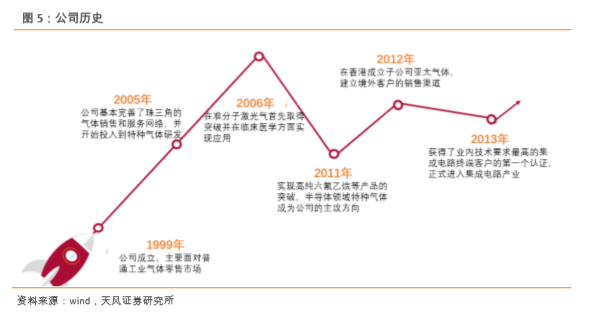

公司成立于1999年,设立之初主要面对普通工业气体零售市场进行销售,定位成为提供优质服务的气体公司,把业务发展重点放在扩大销售网络和提高服务质量上。

随着新会研究所、中山华新等子公司的布局,公司于2005年基本完善了珠三角的气体销售和服务网络。

并于2005年开始持续投入到特种气体的研发,并于2006年在准分子激光气首先取得突破并在临床医学方面实现应用。

随着集成电路、显示面板、光伏能源、光纤光缆等半导体产业需求的扩张,公司逐步将重心投入到半导体领域特种气体研发,并于2011年陆续实现高纯六氟乙烷、高纯一氧化氮、高纯氨等产品的突破,半导体领域特种气体成为公司的主攻方向。

2012年在香港成立子公司亚太气体,建立境外客户的销售渠道,大大提升了公司品牌影响力。

2013年公司获得了业内技术要求最高的集成电路终端客户的第一个认证,正式进入国内集成电路产业。

公司现有总股本1.2亿股,员工830人。

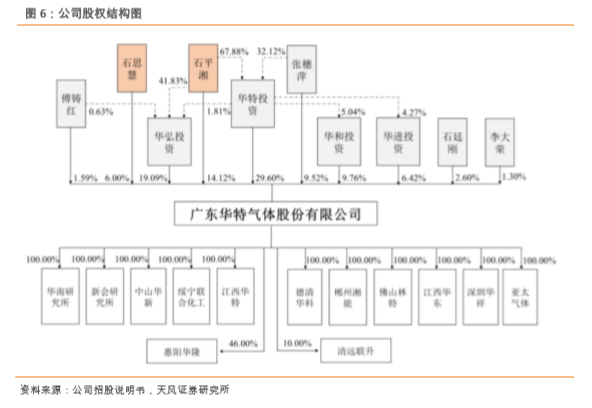

石平湘直接持有公司14.12%的股份,并通过华特投资、华弘投资、华和投资和华进投资间接持有公司28.83%的股份,石思慧直接持有公司6.00%的股份,石平湘、石思慧为父女关系,且双方已签订一致行动协议,石平湘、石思慧父女直接与间接合计可实际支配发行人股份的表决权比例达到84.99%,为公司共同实际控制人。

1.3. 营收利润稳步增长,国内晶圆厂投建带动业绩增长

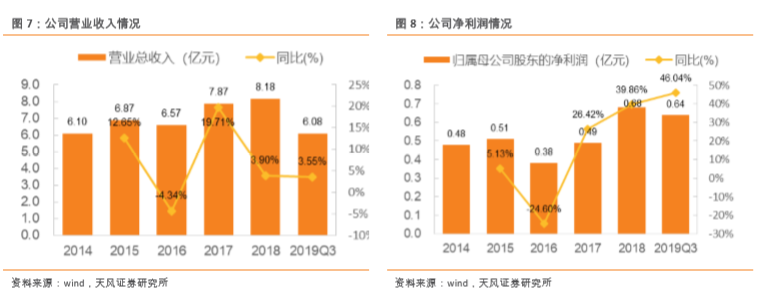

公司营业收入增长稳定,

利润增长呈加速趋势。

2016-2019Q3,公司营业收入稳步增长,分别实现6.6亿元、7.9亿元、8.2亿元、6.1亿元。

同期净利润分别为0.38亿元、0.49亿元、0.68亿元、0.64亿元,同比分别增长26.4%、39.9%、46.0%,增速成上升趋势。

公司增长主要来自于3个方面

:

(1)公司产品导入种类与客户数量均保持增长。

(2)公司开始将相关产品向消费品市场延伸,

近几年公司在电子级氧化亚氮产品的基础上逐步推出食品级氧化亚氮等产品,并实现了较快的收入增长。

(3)受供给侧改革的影响,国内钢铁产业去产能成效显著,导致近年来普通工业气体供给减少,市场价格整体呈上涨趋势,拉动了公司普通工业气体收入的增长。

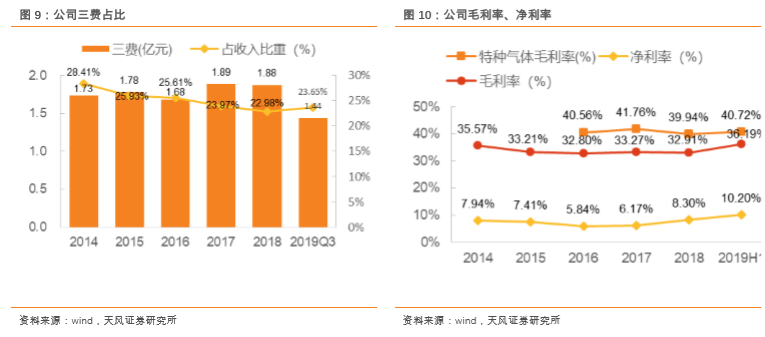

公司盈利基本稳定,

2016-2019Q3年,公司综合毛利率分别为32.80%、33.27%、32.91%和36.19%,稳中有升,其中特种气体毛利中枢

在40%左右,高于整体毛利率。

同期公司净利润率分别为5.84%、6.17%、8.30%和10.20%。

公司净利润率逐步升高,一方面是由于期间费用率逐年降低;

另一方

面因为公司非经常性损益所致。

其中期间费用降低主要是2017年以来公司销售费用逐年下降影响,

由于公司转让深圳华特鹏股权后不再将其纳入合并报表范围,剔除华特鹏影响后,公司2017和2018年的销售费用分别为10,837.06 万元和 11,582.53 万元,公司销售费用略有上涨。

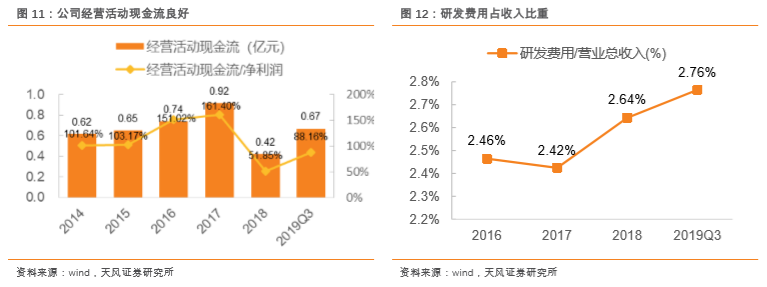

公司经营活动现金流良好,

除2018年之外,其余年份的现金流/净利润均在100%左右,体现了较好的产业链议价能力。

2018年现金流异常主要是因为部分设备安装工程项目确认收入后部分款项未收回。

公司研发费用持续增加,主要是因为公司加大了新产品的开发力度,有多种气体在研发或者试验过程当中。

2. 特种气体空间广阔,国产替代需求迫切

2.1. 特种气体是电子工业的“血液”

普通工业气体指纯度在99.99%纯度以内液态和气态氧、氮、氩,以及普通纯度的丙烷、二氧化碳、乙炔、丁烷、工业氨、液化石油气、天然气等,上游行业为空气及工业废气、基础化学原料、气体分离设备制造业、容器制造业、电力等能源,下游广泛应用于冶金、化工、新兴行业等领域。

工业气体分为特种气体、合成气体、空分气体三大类。

其中,特种气体是指在特定领域中应用的对纯度、品种、性质有特殊要求的气体,随着国防工业、科学研究、自动化技术、精密检测(特别是微电子技术)的发展,特种气体成为工业气体市场规模增长新动力,广泛应用于半导体、LED、光纤光缆、医药等新兴行业。

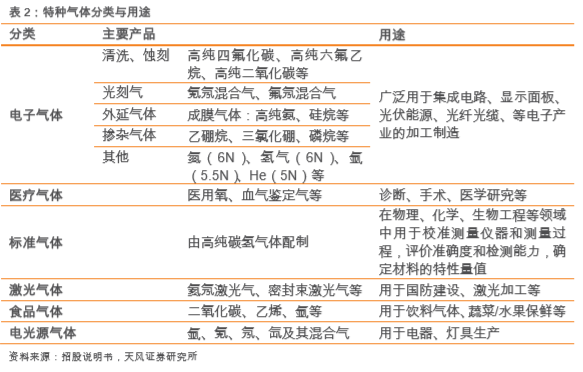

从应用领域来看,

特种气体主要包括电子气体、医疗气体、标准气体、激光气体、食品气体、电光源气体等,其中,电子气体广泛用于集成电路、显示面板、光伏能源、光纤光缆等电子产业的加工制造过程,是下游行业关键性化工基础材料,被誉为电子产业的“血液”,现有单元特种气体260余种,可配制成25000多种混合气体。

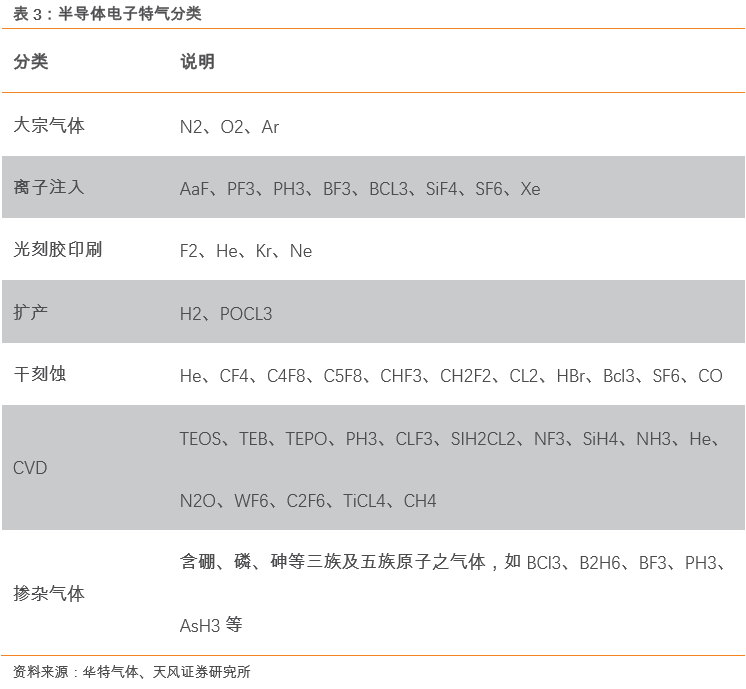

在半导体领域,根据成分与用途的不同,可以将电子特气大致分为七种:

掺杂用气体、外延晶体生长气、离子注入气、刻蚀用气体、气相沉积(CVD)气体、平衡/反应气体、掺杂配方气体等,有些气体只用在一个环节,有些气体在多个环节都有应用。

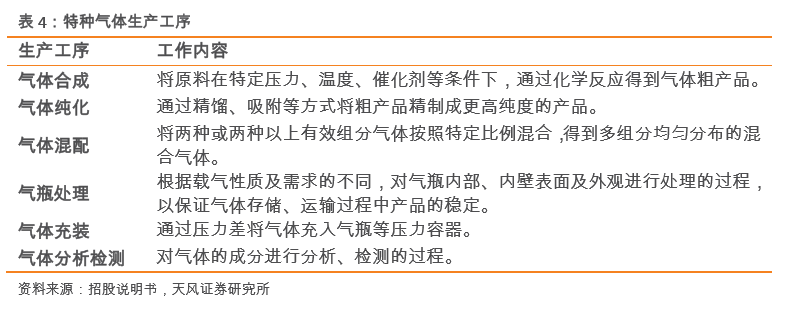

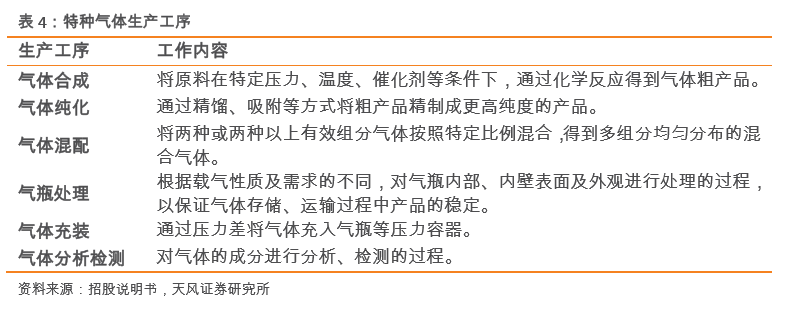

特种气体的主要生产工序包括气体合成、气体纯化、气体混配、气瓶处理、气体充装、气体分析检测等步骤,其中气体的纯化、混配等是气体公司的核心竞争力。

2.2. 特种气体前景广阔

全球工业气体的市场容量稳步增长。

随着工业产业的发展,预计2018年全球工业气体容量为1220亿美元,同比上年增长7.96%。

由于亚洲新兴国家经济的快速增长,世界工业气体的生产中心向亚洲转移,带动了中国工业气体产业的快速发展;

我国工业气体市场规模由2010年的525亿元上升至2017年的1010亿元,年均复合增长率9.80%。

随着中国逐步进入经济新常态,工业增长趋于平缓,中国工业气体市场整体增速也由快速增长时期过渡至稳步增长时期。

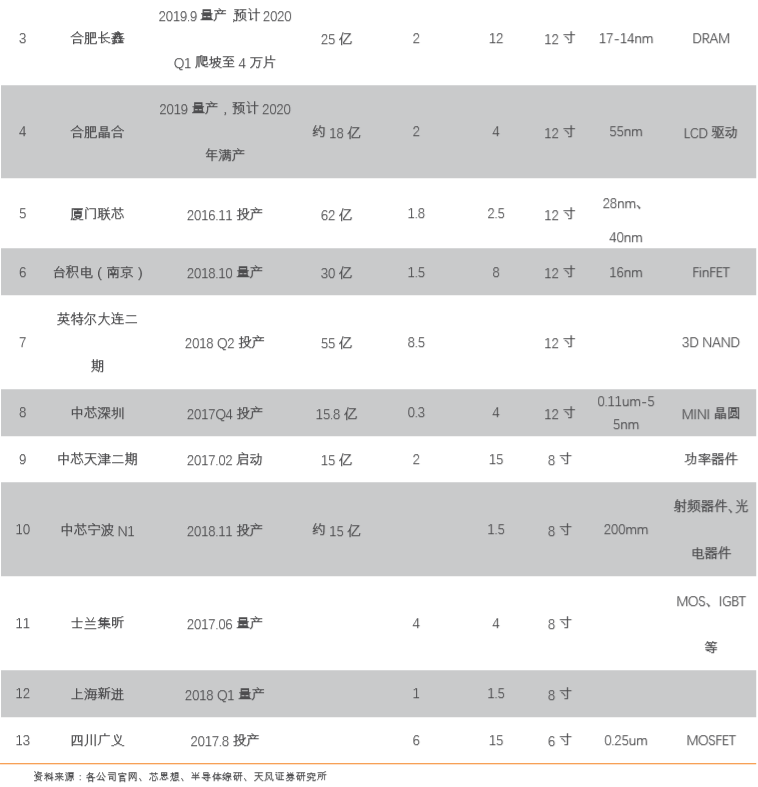

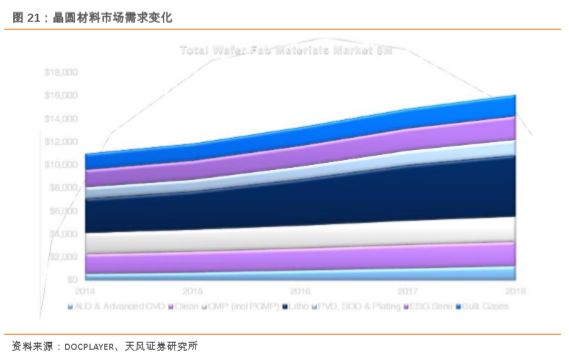

2017年全球特种气体市场规模241亿美元,同比增长11.55%,其中,2017年电子气体销售额38.92亿美元,2018年电子气体销售额45.12亿美元,同比增长15.93%。

2017年中国的特种气体市场规模达到约178亿元,2010-2017年中国特种气体市场平均增速达15.48%,且预计此后仍将保持高速增长,平均增速在15%以上,预计2022年国内特气市场将达到411亿元的规模。

特种气体将为中国新兴产业的发展注入新动力,市场空间广阔。

近年来工业气体下游产业技术快速更迭,工业气体在新兴行业领域的消费占比不断提升,于2015年已达52%。

新兴行业包括集成电路、显示面板、光伏能源、光纤光缆、新能源汽车、航空航天、环保、医疗等,而特种气体是这些产业不可或缺的关键原材料,受益于新兴行业的快速发展,特种气体市场规模有望持续增长。

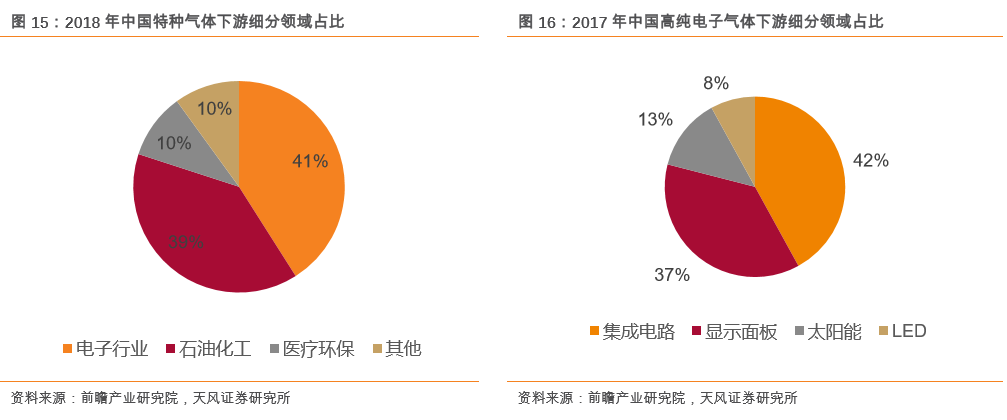

我国高纯电子气体主要应用于集成电路、显示面板、LED以及太阳能领域,其中,集成电路和显示面板对电子气体的需求共占下游总需求的79%。

2.3. 晶圆厂大规模投建,带动特种气体需求

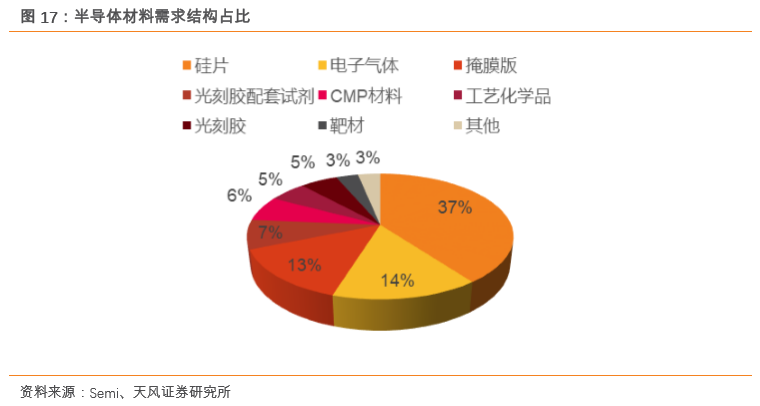

在半导体行业,电子气体的需求占半导体材料需求的14%,是仅次于硅片的第二大半导体材料。

据全球半导体协会统计,目前常用的电子气体纯气有60多种,混合气80多种。

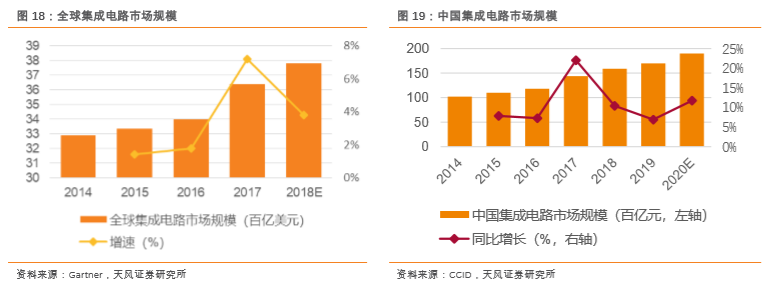

集成电路市场增速稳定。

全球和国内集成电路市场增速稳定,预计2018年全球集成电路市场规模3779亿美元,同比增长3.79%,中国集成电路市场规模1.59万亿元,同比增长11.78%,预计未来增速保持稳定,拉动上游原材料特种气体的发展。

根据中国产业信息网,2016年中国集成电路产业销售额为4335.50亿元,同比增长20.10%,远高于全球增长率,据中国半导体行业协会预测,中国集成电路行业销售额在未来三年中年复合成长率约为20.20%,到2020年中国集成电路产业销售额将达到9300亿元。

下游需求持续增长助力特种气体市场规模不断扩大。

根据我们的统计,2019年共有12座晶圆厂投产,其中包括9个12寸的晶圆厂、2个8寸的晶圆厂和1个6英寸晶圆厂。

目前处于产能爬坡状态的晶圆厂共有13座。

涉及投资金额超过530亿美金。

现有产能大约33万片/月,未来会爬坡到超过100万片/月。

根据前瞻产业研究院的数据,中国电子特气的市场规模在不断增加,从2014年的13.40亿美元增长到了2018年的20.04亿美元,占全球的比重从38.5%提升到44.4%。

2.4. 工艺制程的发展对特种气体提出了更高要求

高纯电子气体是影响电子器件可靠性和成品率的重要因素。

随着制造工艺制程的飞速发展,对电子气体的纯度要求也越来越高,经常需要6N级(99.9999%)甚至更高的纯度,并且对电子气体质量的稳定性要求也越来越苛刻。

10纳米以下的先进制程对于杂质过滤的要求也越来越高,晶圆厂生产环境纯净度必得再度提升,才能确保半导体晶圆不受污染,提升生产良率。

从28纳米走到7纳米,产品的金属杂质要求须下降100倍,污染粒子的体积也必须要缩小4倍,而随着制程走到10纳米以下,对于洁净度要求只会愈来愈严格,例如28纳米晶圆可能可以有10个污染粒子,但7纳米晶圆上只能有1个。

采用先进制程的晶圆,其薄膜层非常薄,对氧气十分敏感,很容易被氧化,因此对晶圆制作的特种气体需求更大。

未来的3/5纳米已经进入原子等级的尺度,制程的精细与复杂不言而喻,再加上许多新兴技术如3D堆叠、异质整合系统级封装(SiP)等,制程中有更多细节必须兼顾,电子特殊气体将在半导体制程中协助平坦化、清洁、间隔不同Layer等。

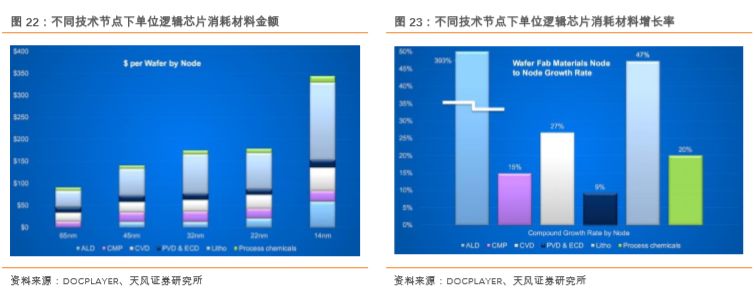

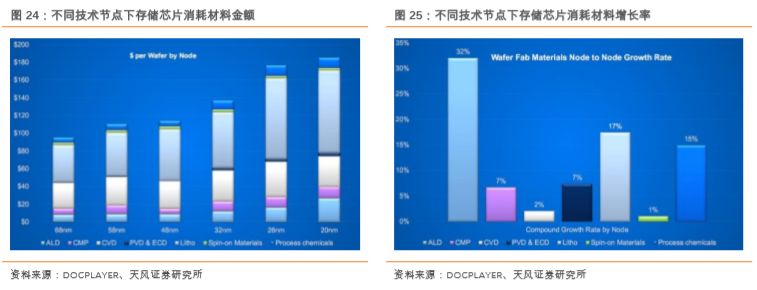

随着半导体制程节点的进一步缩小,每片晶圆的成本越来越高,特种气体的消耗量也逐渐增多。

逻辑芯片随着制程节点的缩小,特种气体消耗量增长率达20%;

存储芯片特种气体消耗量增长率为1%。

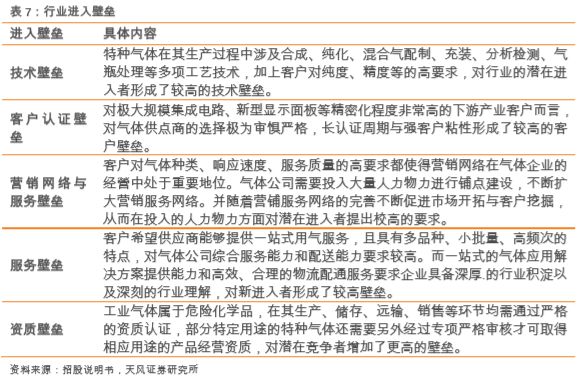

2.5. 外资垄断,国内企业开始突围

电子特气壁垒较高,一方面是企业客户的资质认证较难,且时间很长。

根据华特气体招股说明书披露,客户对气体供应商的选择均需经过审厂、产品认证 2 轮严格的审核认证,其中光伏能源、光纤光缆领域的审核认证周期通常为 0.5-1 年,显示面板通常为 1-2 年,集成电路领域的审核认证周期长达2-3 年;

另一方面,电子特气在下游制造过程中的成本占比相对较低,但对电子产品性能影响较大,一旦质量出现问题,下游客户将会产生较大损失为了保持气体供应稳定,客户在与气体供应商建立合作关系后不会轻易更换气体供应商。

中国特种气体于20世纪80年代随着电子行业的发展而逐渐兴起,虽然发展迅速,但如今国内厂商特气产品与国外相比仍较单一,且级别不高。

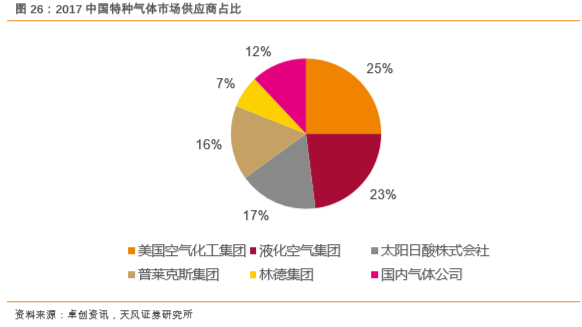

在我国集成电路、显示面板、光伏能源、光纤光缆等高端领域,海外大型气体公司占据了80%以上的市场份额,主要包括美国空气化工集团、液化空气集团、太阳日酸株式会社、普莱克斯集团、林德集团等。

虽然国内特种气体公司起步较晚,但是在国家政策的大力支持下,我国已经有一些领域实现了进口替代。

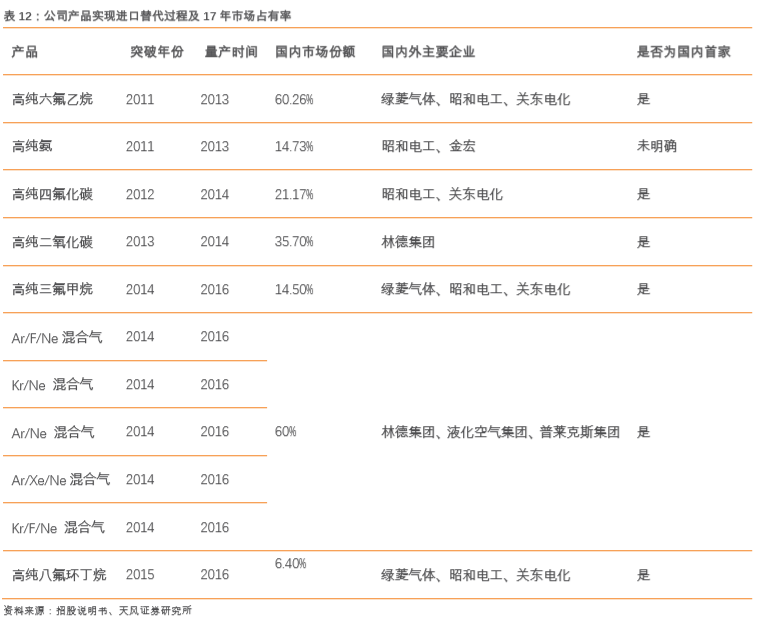

比如华特气体已经有超过20种气体实现了进口替代。

3. 进入各大知名晶圆厂,产品放量在即

3.1. 进入国内外知名客户供应链,部分产品市占率较高

公司是中国特种气体国产化的先行者,

是首家打破高纯六氟乙烷、高纯三氟甲烷、高纯八氟丙烷、高纯二氧化碳、高纯一氧化碳、高纯一氧化氮、Ar/F/Ne混合气、Kr/Ne混合气、Ar/Ne混合气、Kr/F/Ne混合气等产品进口制约的气体公司,

并实现了近20个产品的进口替代。

其中,Ar/F/Ne、Kr/Ne、Ar/Ne和Kr/F/Ne等4种混合气于2017年通过全球最大的光刻机供应商ASML公司的产品认证。目前,公司是我国唯一通过ASML公司认证的气体公司,亦是全球仅有的上述4个产品全部通过其认证的四家气体公司之一。

经过近二十年的发展,

公司已获授权专利99项、参与制定28项国家标准,承担了国家重大科技专项中的《高纯三氟甲烷的研发与中试》课题、广东省教育厅产学研结合项目《半导体材料用氟碳系列气体产品的开发与应用》、广东省战略性新兴产业区域集聚发展试点重点项目《平板显示器用特种气体》等重点科研项目,并于2017年作为唯一的气体公司入选“中国电子化工材料专业十强”。

公司国内的气体销售直接面向终端客户,涵盖了中芯国际、华虹宏力、长江存储、武汉新芯、华润微电子、台积电(中国)、和舰科技、士兰微电子、柔宇科技、京东方等国内一线知名客户,成功实现了对国内8寸以上集成电路制造厂商超过80%的客户覆盖率。

公司还进入了英特尔(Intel)、美光科技(Micron)、德州仪器(TI)、海力士(Hynix)等全球领先的半导体企业供应链体系,主要是通过销售给海外的知名气体公司间接实现供应。

成功实现多种气体国产化替代,部分产品市占率较高。

根据卓创资讯统计,2017年中国特种气体市场规模约178亿元,按公司2017年特种气体境内销售金额测算,公司在特种气体领域的市场占有率为1.44%。

公司是国内首家突破高纯六氟乙烷、高纯四氟化碳、高纯二氧化碳、高纯三氟甲烷的公司。

部分产品的市占率超过60%。

公司的供气模式主要包括气瓶模式、槽车模式。

其中气瓶模式针对用气规模较小的客户,将瓶装气销售至客户处;

槽车模式主要针对中等用气规模的客户,用气方案一般为在客户现场装置储罐和汽化器等装置,公司通过槽车将低温液体产品运输至客户处并充装至客户的储罐中,客户再根据需求汽化使用。

由于特种气体的销售存在多品种、小批量、高频次的特点,因此对于特种气体,除高纯氨的部分客户需求量较大而采取了槽车模式外,公司多采用气瓶模式,且特种气体由于单位价值较高,基本无运输半径限制,客户更关注产品的质量和稳定性。

3.2. 新产品稳步推进

公司自2011年成功实现高纯六氟乙烷的进口替代之后,每年都会有新产品研发成功,2014年有6款新产品研发成功,最近几年保持每年研发推出2-3种新气体的节奏。

从产品突破到实现量产一般需要1-2年的时间。

公司认证通过的产品在客户端获得了良好的评价,很多产品已经扮演了主供的角色。

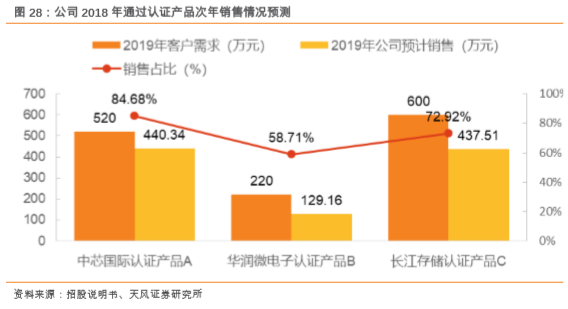

2018年公司多款通过认证的产品,预计2019年这些产品将在客户取得较高的市占率。