双十一期间,顺丰快递员在送货,图片来自视觉中国

繁花似锦背后,核心业务增速有限,其他业务仍然亏损。

/

文

| 单新宁 (ID:shanxinning)

来源

| 虎嗅网(ID:huxiu_com)

一、漂亮的财报难掩核心业务增长缓慢的事实

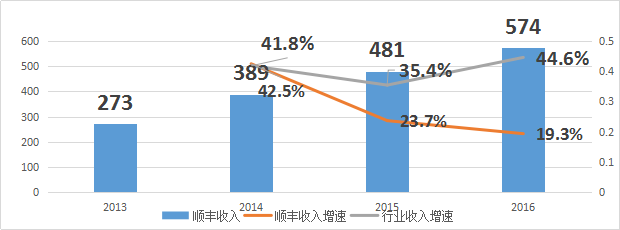

3月顺丰发布了首份年报。去年顺丰控股营收574亿,同比增长21.51%,净利41.8亿,相比2015年的11亿元,同比增长279.55%,扣除12.3亿元非经常性损益的净利润只增加了10.2亿元,利润增幅变为62.85%。

2016年顺丰年报披露经营情况

但顺丰主营业务速运物流的收入增速仅21.75%,毛利水平甚至略有下滑。那这高利润增长幅度是怎么来的?

顺丰主营业务速运物流的增速与毛利

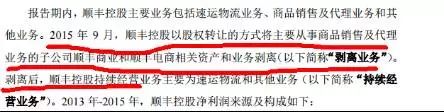

年报中可发现,2015年顺丰商业和电商亏损达到8.66亿元。2016年通过剥离这部分业务,直接节省了7.57亿的销售费用(暂不考虑其他成本节省),从而贡献了70%的利润增长。

换言之核心速运业务(持续经营业务)通过正常运营的利润仅增加2.7亿元。如果比较15年,主营业务利润增速仅有13.8% (2.7/19.6),大幅低于62.85%。也低于其核心的时效产品收入增长(15%)。

顺丰在2016年剥离了顺丰商业和顺丰电商

剥离商业节省了近7.57亿的销售费用,贡献70%的利润增长

顺丰主营速运业务增长平稳,其他业务如国际快递业务(小包)、冷运、重货等,虽然高速增长,但营收贡献很小,可忽略不计。

速运业务增长平缓,其他业务高速增长但没有提升利润

可见繁花似锦背后,核心业务增速有限,其他业务仍然亏损。财务调整和业务剥离都是一次性的,未来的增长要回归其基本面。支撑高估值需要高速增长,而顺丰首份年报似乎找不到答案。

二、 短期有可能保不住快递老大地位

顺丰收入是几家通达系之和。快递老大当仁不让。

但长期来快递业有两个收入口径,一个是快递公司营业收入,一个是快递全网收入。全网收入又称收件收入,即单一快递网络下的整体收入。对于顺丰来说二者没差别,对于加盟模式的通达,还包括了所有旗下加盟网点的收入。顺丰单票收入高达24元,而圆通申通只有3-4元,这是因为顺丰的票均收入包含全部寄件运费,而圆通申通只包括面单费+中转费+派送费(中通只把面单费+中转费确认为收入),不含收件网点的截留部分。(希望更多人以后比较不同公司收入时,注意口径差异)。鉴于两种不同模式的收入口径差异,简单得出顺丰是圆通的体量的几倍,创收能力是圆通的几倍,这并不妥当。

一个淘宝店寄个包裹支付10元,可能有6块钱给了加盟网点,圆通只拿到4元。其中1元作为品牌的使用费(面单费),1.5元作为中转车和分拣中心的收费,另外1.5是委托目的地网点的派件费(有些地方这笔费用不给)。

各家上市公告披露数据对比(来源于网络新闻)

此前行业内主要用全网收入做比较,包括所有有关公开报道。2012年国家为整个行业制定了整体发展规划,提出2020年前打造2个年收入超千亿的快递航母。这里指的都是全网收入。

上市公司营业收入是重要的财务指标,全网收入绝非无用。财务上比较营业收入,行业地位要看全网收入。全网收入越大,市场体量越大,服务消费者越多,影响力越大,整合调动资源越大(加盟网点被总部管理),行业地位越高。圆通虽然营业收入只有顺丰的1/4, 但是业界没人真把圆通当做一个顺丰1/4体量的小公司。

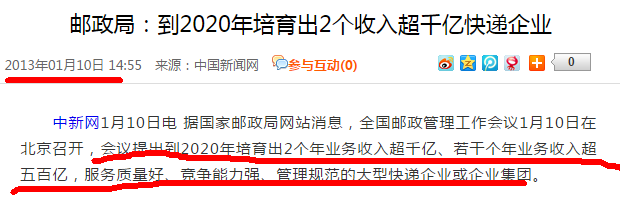

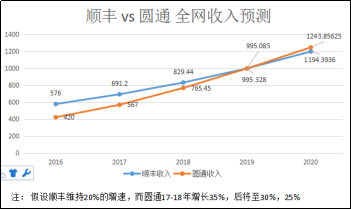

顺丰全网收入份额一度达20%。但随着增速落后逐年下滑,很可能要失去老大地位。圆通申通单票运费是顺丰的1/2,只要件量是顺丰的2倍。就有可能超过顺丰。2016年2月圆通老板娘张小娟在杭州两会上透露圆通2015年总件量约35亿件(实际30亿票),全网营收350亿元(实际可能为300亿元)。根据圆通发布的业绩预告,2016年件量和收入都大于40%的增长。全网收入可能超420亿元。假若保持这种趋势下去,圆通甚至中通、申通等都可能在接下来三五年内在全网收入上超越顺丰, 甚至比顺丰提早突破千亿大关。顺丰可能掉至三四名甚至更后。

圆通的业务增速情况(参考券商报告)

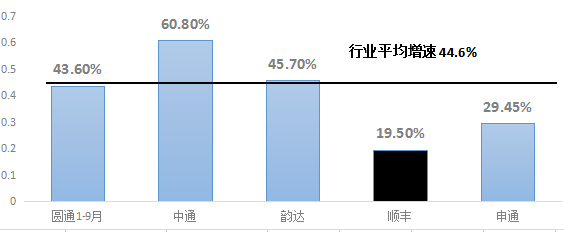

三、顺丰增速落后行业,电商件趋边缘化

顺丰在2016年的国内快递业务(时效产品,不包括其重货、冷运、仓配业务,这些也未计入邮政局快递统计)收入增速只有15%左右。整体收入增速19.5%也远远落后于行业同期的44.6%。回看近年数据,其增速早与行业脱节,且差距拉大。在2016年低于行业25个点,低于申通圆通一半,不足中通1/3。

顺丰与行业整体收入增速对比

顺丰与竞争对手收入增速对比

许多报告在分析顺丰时,都有两个论据:过往快递行业长期保持高速增长;未来电商物流的快速增长预期。确实,快递行业连续6年保持50%以上增速,这绝大部分来自于电商物流的增长。电商件占比已超过80%,增速贡献更加在80-90%。且在2016年网购增速只有24%的情况下,快递件量受益于四五线城市+农村电商,增速依然高达50%。根据预见快递在三五年内仍然保持30%-40%的高速增长。但这两个判断对顺丰都有点勉强。顺丰在总体份额不断下滑,在电商市场早就边缘化、小众化。

顺丰件量与收入份额变化

注: 因为顺丰在最新年报中没有给出详细的国内快递业务(时效产品)的件量数量。只给了一个总体25.8亿票和31%的增速,前后口径应不同,所以2016年份额反增加。但不影响结论。若按2015年占比为8.22%,若16年件量增速31% ,份额实际已降至1.31/1.5*8.22%=7.1%左右。

顺丰去年电话会议中谈到双11电商件只占自身件量10%,平常更低。据此推测顺丰电商产品在电商件的份额仅1.2%(8.23%*10%/70%)。即使考虑各种其他因素,如许多电商客户使用顺丰标快,通达系刷单,顺丰在电商件的份额应不会高于4%。且未来还会更少。若快递业继续30%-40%左右增长。顺丰(仅指国内快递,不含国际和特运产品)仍未找到新的增长点,则2020年件量份额将跌破5%,收入份额也可能跌破10%,电商份额则更加微乎其微。届时尽管在商务件(B2B件)仍有绝对优势。但是商务件大盘子只剩10%,已不是快递业的主流。 四、市场份额决定了网络效应与规模效应,将损害顺丰长期发展 顺丰在最新业绩会上明确表示不关注市场份额。毕竟盈利才是衡量投资价值的关键,像苹果一样,份额不高,却占据行业90%的利润。这对于制造业也许有用,但在具有网络效益和规模效益的快递市场,市场份额至关重要。顺丰的表态多少有自我安慰的意味。

1) 件量大有助于网络建设和优化,能提升效能降低成本。

假若某四五线城市每天到件100票中有5票是顺丰的,20票是圆通的。那么最先在这建成网点和配套中转,并最早运营的一定是圆通而非顺丰。另一方面圆通一个网点一天派20票,顺丰只派5票。分摊下来票均成本通达是顺丰的1/4。中转场和车辆也得以有更高的装载率和使用率。价格优势又反馈到整个网络中,继续抢食份额,实现正向循环。

2) 件量大可以实现薄利多销完成积累。蚊子肉吃多了也能养出巨龙!

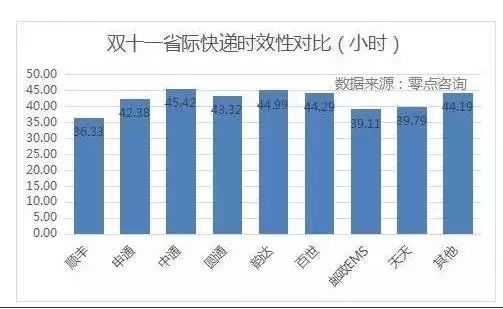

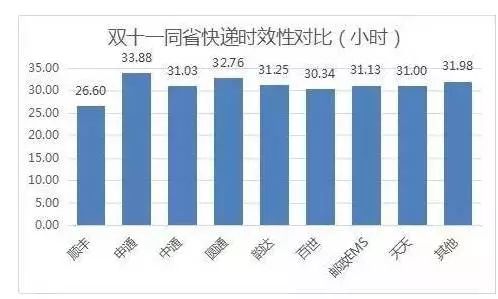

份额越大,粮草越足。让出市场,就是壮大对手。通达系从不规范的加盟作坊起步,得以成长为几百亿市值的巨头,正是电商市场给了巨大的盈利积累和不断成长的时间。2012年圆通仅9亿件量,是16年的30%。当时无资本青睐、管理混乱、时效缓慢,丢件频发、地方豪强造反,系统化自动化无从谈起,精英人才缺乏。而仅五年,无论是服务水平、资本关系、总部控制力,管理水平、系统技术、航空团队都有了快速发展,山鸡变凤凰。 通达系服务质量也大幅提升。数据显示2016年已经有75%以上时效在三天内,满意度不断上调,暴力分拣偷件等日益减少,通达与顺丰的差异缩短到了6小时内。即使在双十一期间,根据菜鸟根据1亿个包裹时效统计发现,2013年平均用时9天,2014年6天,2015年4天,2016年只有3.5天。

3) 电商件靠近新业态,孕育更多跨界机会,而商务件已渐瓶颈。

电商件更贴近商流和资金流、贴近更年轻的产业、更活跃的需求,更加多样客户群,更大的创新空间,更加信息化网络化的场景。更容易萌发新技术和新模式。比如说智能仓储、大数据、机器人,AI。靠得越近机会越大。 相反商务件业务更碎片化,数据含金量低(不含商流信息),场景和客户更传统。增长瓶颈越来越明显。国际数据表明商务件最终增速与经济增速趋于一致,而随着各种电子办公、政务电子化、电子发票、电子签章等应用,增速将越来越缓。 顺丰继续专注商务件,固然能够形成垄断,但是逐步加拉帕戈斯化。外面对手们通过竞争搏杀和各种跨界合作而不断演进,一旦他们长成了大鳄,谁又能忍住诱惑,放过票均单价高出1倍的商务件市场呢?

五、电商件的核心在于低成本