人民币升值和海外资金持续流入,是过去几个月A股指数修复,并震荡走强的核心原因。

上证指数冲上3300点是典型的周期主线推动的;准确的说,是金融股+资源股驱动的强周期行情。关于人民币汇率以及海外资金流入的逻辑,我们以全球货币政策为原点展开。

➤

JacksonHole会议难改全球货币政策预期

2017年8月24~26日,一年一度的全球央行年会(俗称JacksonHole会议)如期召开。美联储主席耶伦、欧央行行长德拉吉、日本央行行长黑田东彦等悉数出席。

美联储主席耶伦发表讲话,没有提及货币政策,演讲围绕金融稳定主题展开,不主张大幅放松金融监管。

耶伦称,应当温和地调整金融监管。核心改革需要支持金融系统的弹性。美联储

应当致力于评估金融监管。耶伦此次讲话主题为“金融稳定性”,内容未涉及货币政策。

德拉吉讲话称全球经济复苏正在增强,但对全球贸易深表忧虑,他表示全球贸易和合作正在受到威胁,对生产率和经济增长构成威胁。转向保护主义会给生产率持续增长和全球潜在的经济增长构成严重风险。

但德拉吉和美联储主席耶伦不同,他直言通胀尚未接近目标,仍需要大量的货币宽松政策。

但他有信心随着产出缺口的弥补,通胀将会继续向目标靠近。德拉吉称量化宽松政策经验“非常成功”,欧元区经济复苏已经稳固。

耶伦讲话之后,美元短线急挫,跌幅超40点,最低跌至92.46,而欧元、日元、现货黄金大幅拉升:欧元/美元最高升至1.1867。

主要货币汇率和资本流动的趋势表面上看是利率差异和货币政策导向驱动的,实际背后反应的是各经济体间基本面预期的差异。

本次JacksonHole会议再次明确了央行对欧美之间基本面差异的判断,并未改变美元走弱,欧元走强的趋势。新兴经济体的基本面预期好于发达经济体,而发达经济体中对欧元区的预期要好于美国,这才是近期美元指数走弱,欧元走强,人民币兑美元走强的核心原因。

本次JacksonHole会议也没有改变这个趋势。

➤

新兴市场股市有流动性溢价

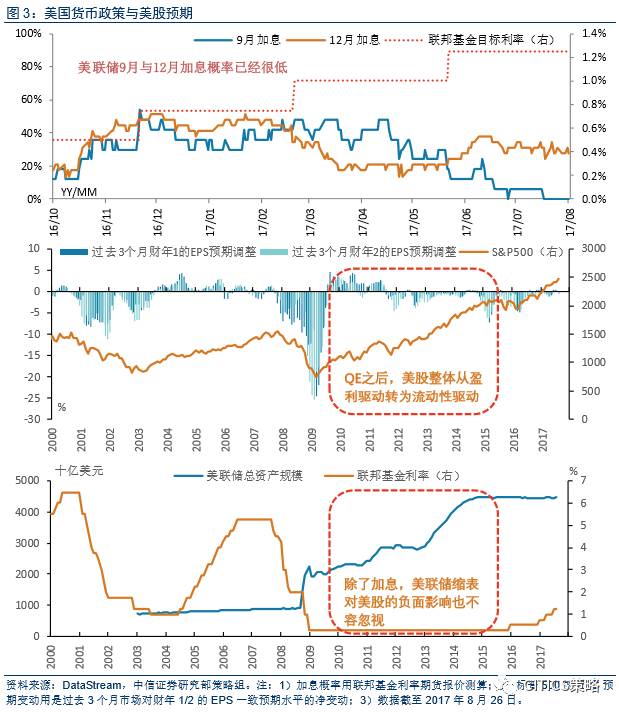

如下面三张图所示所示。首先,根据联邦基金利率期货报价计算,市场内涵的美联储加息概率在9月和12月都不高,最新数据是0%和40%。根据之前的美联储舆情判断,我们认为今年美联储再加息概率不大,但很有可能重启缩表进程。另外,预计欧央行将在9月之后会议中释放未来缩减QE的信号,并在2018年初逐步减少QE购买规模,加息进程可能最早在2019年启动。

因此,中期来看,美元难以重回强势。

其次,相比加息,缩表对美股的冲击可能更大。

如下图所示,2010年美国QE以来,S&P500的走势更多从之前传统的EPS驱动切换到流动性驱动,美联储的资产规模与S&P500的相关性更大。美联储加息虽然会压制美股估值,但也能够吸引全球资金回流美国,或者更多地选择美元资产,

对美股而言并非是完全压制的

。但是缩表不一样,虽然前期缩表力度不会很大,但拐点性的操作和民间流动性紧缩,不可避免地会影响美股,且影响更负面。

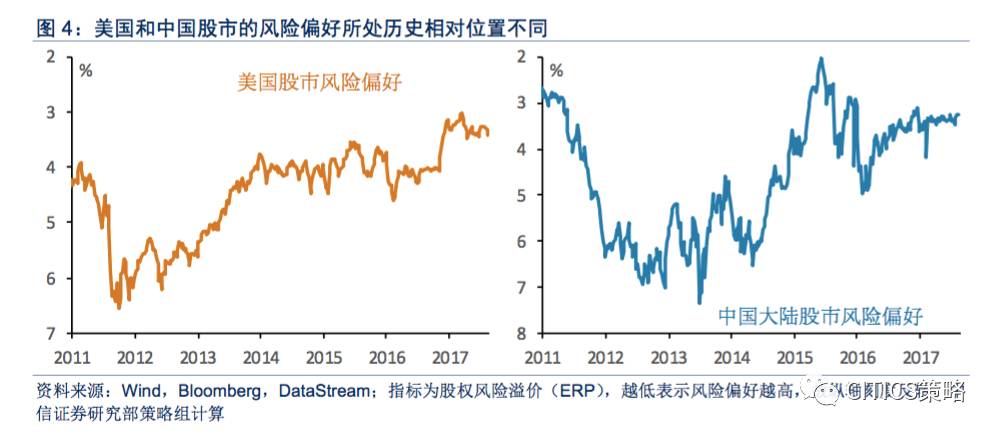

美元贬值、基本面预期差、估值差异的影响下,新兴市场股市有“流动性溢价”。

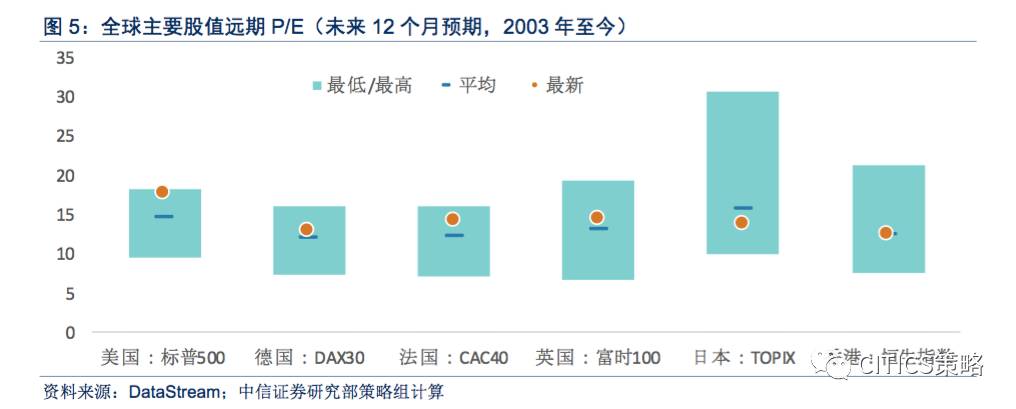

如下图所示,目前的ERP和远期PE等数据显示新兴市场股市的估值依然更有吸引力。例如,美国股市的ERP都处于2015年以来最低值附近,而A股市场的ERP则处于2015年以来的均值附近。另外,从主要海外股市给未来12个月盈利的P/E估值来看,发达市场大都处于高位。目前S&P500的12M远期P/E依然高达17.7X,处于2003年以来最高值附近。

➤

人民币走强,A股继续享受“新兴市场溢价”

基本面预期差异持续,加上政策上有效的跨境资本流动管理,使得2017年以来人民币兑美元稳中有升,A股亦持续受益于“新兴市场溢价”带来的外资流入。

我们在7月31日的报告《今年最后一次再聊周期》和8月16日周报《莫为波动遮望眼》都陆续强调过这一观点。

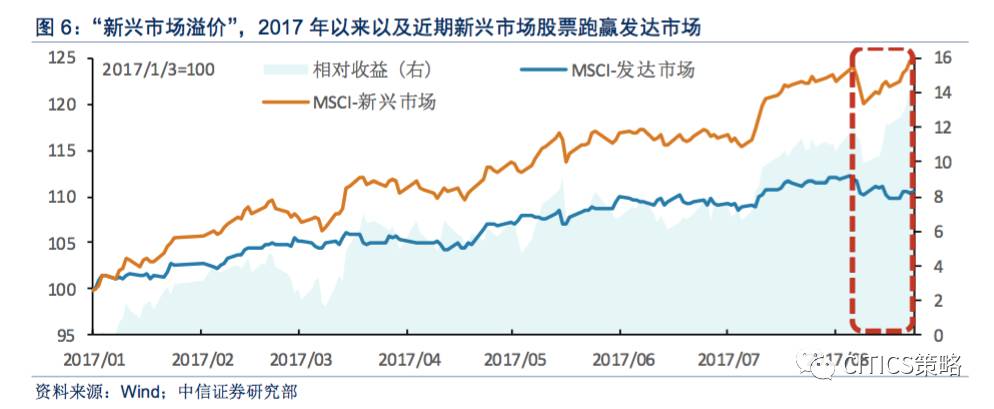

如前所述,基于基本面预期和相对估值(风险偏好)的差异,2017年全球资金更偏好新兴市场,新兴市场是有流动性溢价的。截至8月25日,MSCI发达/新兴市场指数分别累计上涨10.6%/25.0%,相对收益已创下年内新高,达到14.4%;EPFR数据也显示全球资金2017年更乐于增配新兴市场股票资产。

另外,基本面依然是A股重要的加分项。随着人民币稳中趋升,A股依然能继续受益于外资流入,预计人民币汇率也将继续稳中有升。针对海外机构投资者的EPFR数据显示,海外基金2017年以来整体对A股的增配还是非常明显的。

我们在中期策略《利率为纲,价值为本》(2017/5/24)就强调,稳定的利率中枢,特别是稳定的中长期无风险利率水平是A股估值整体保持稳定的关键。

而后续利率走势的研判中,政策变量依然是关键,具体包括金融监管政策和货币政策。

如下图所示,在经历了4、5月份的金融监管强化后,无风险利率水平明显上行,10年期国债到期收益率一度达到3.6%以上,而且市场流动性的紧张与金融机构去杠杆也使得利率的期限利差显著

缩窄。其后,随着金融监管节奏放缓,央行货币政策操作对冲,国债的长端利率虽然依然位于高位,但短端利率下行,期限利差明显修复。另外,长端利率受经济预期好转影响,难以回落。

8月以来的舆情显示,监管部门对当前监管政策的效果还是比较满意的。

例如,根据新浪财经报道,证监会在8月15日的工作总结表示,维护市场稳定运行是资本市场改革发展的前提。证监会牢牢坚持稳中求进工作总基调,把防控金融风险放到更加重要的位置,实现了资本市场平稳运行。对二级市场的评价包括:1)主要股指稳中有涨;2)市场波幅明显收窄;3)市场估值结构趋于合理;4)市场运行内在稳定性增强。银行方面,银监会8月18日也针对近期重点工作召开了通气会。整体来看,对上半年以“三三四”为代表的综合治理初步结果感到满意,以多项指标来看均取得了一定的效果。央行在8月11日外发的《2017年第二季度中国货币政策执行报告》中也对金融监管效果给予了正面的评价:“去杠杆取得进展,全社会杠杆率高位有所趋稳,金融体系控制内部杠杆也取得阶段性成效”。

我们认为,一方面,银监会和证监会的监管稳步推进,但节奏短期不会明显加强。另一方面,央行也逐渐明确了严监管和宽货币的政策组合。然而,更重要的是,在“十九大”之前,监管当局也会力图避免因为监管风险而产生新的风险。

这与我们中期策略《利率为纲,价值为本》预判的监管节奏一致,目前已逐步成为市场一致预期。

首先,金融监管节奏平缓,但趋严的方向并不会改变,加上近期基本面预期不错,长端利率缺乏下行的基础,未来将整体保持稳定;其次,政策引导下,短端利率下行确实能改善市场的流动性预期;再次,未来货币政策操作会降低货币市场利率波动,这也有利于稳定市场对利率水平的预期。

我们判断未来几个月长端利率水平稳定,而短端利率水平将稳步下行。

我们前期报告中,对于周期板块的推荐逻辑和标的选择主线已经多次论述了,这里不再赘述。本报告

之所以再次把PPI放到大势研判中比较重要的位置,不仅因为PPI能够比较敏感的反映宏观供需矛盾;也因为PPI本身与A股非金融板块营收和盈利的增长有很高的相关性;而且,周期板块也是最近A股结构的热点。

➤

大宗商品价格内外分化,有利于改善周期利润率

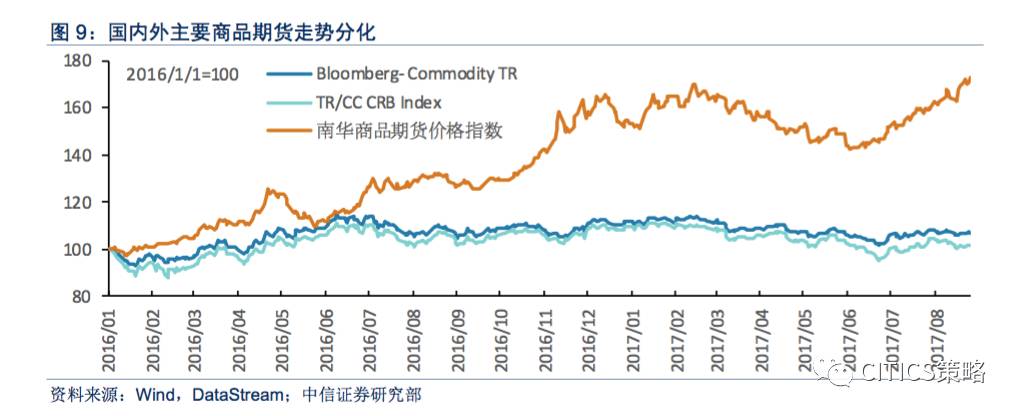

如下图所示,

2016年以来,海外的主要大宗商品价格指数与国内的代表性指数走势是分化的。

南华商品期货总指数2016年以来累计上涨73.1%,但海外的CRB商品期货指数和Bloomberg商品价格指数只上涨了2%~7%。主要原因在于海外指数中权重比较高的,以石油价格为代表的商品整体走势平缓。

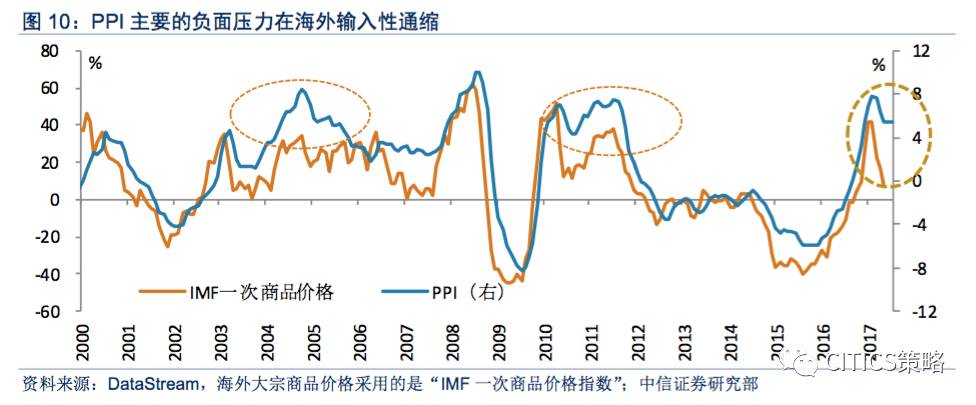

一方面,如果从南华商品期货价格指数来看,大部分国内定价的周期品价格走势依然处于右侧,甚至是2016年6月以来大趋势的右侧。另一方面,以油气为代表的海外大宗商品价格整体偏弱,会带来一定输入性通缩的压力,如下图所示,以现货价格计量的IMF一次商品价格指数从2000年以来稳定领先国内PPI同比,而这个指数的同比从2017年以来是明显回落的,但国内PPI同比在回落后近期有所企稳。

大宗商品价格走势在品类和内外的分化,是有利于上游周期和部分中游周期利润率改善的,

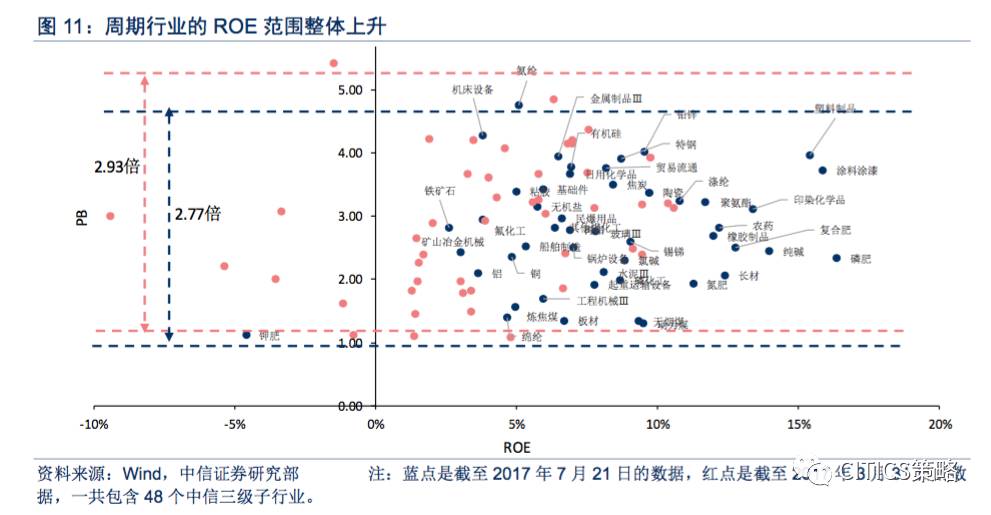

如下图所示,A股中48个周期上游和中游的中信三级行业样本中,最近期ROE整体水平大都有明显提升。

➤

基建回暖渐近,供需矛盾难改善

我们在上周周报中论述过,今年周期股行情供给侧的逻辑与2016年的去产能和限产保价有很大不同,更多看点是在结构和区域上的去产量。

2017年以来,中央牵头推进了多次专项督查,对不少周期行业的供给侧预期都造成了比较明显的影响。中央环保督察的力度不断加大,已经全面展开的四批中央环保督察实现对全国各省(区、市)督察全覆盖,而且有规格高、问责严、落实严的特点。

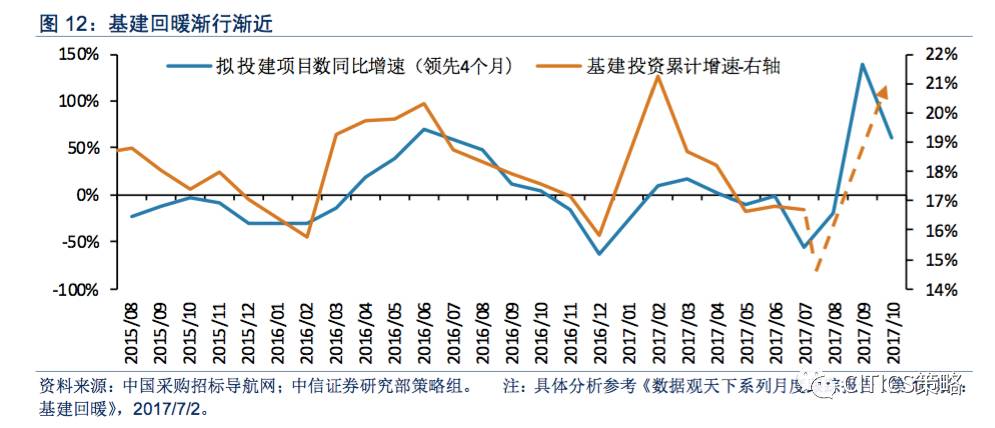

我们认为,一方面,无论是基于环保督察还是大气污染防治[1],随着采暖季到来和10月节点渐行渐近,区域控产政策执行会越来越严格。另一方面,我们多次提示的根据先导指标预判的

9月

基建回暖也渐行渐近。

因此,预计在9~10月份,低库存和基建回暖会使得区域控产导致的供需矛盾暴露出来,从而推升价格,再次提升周期板块景气。

➤

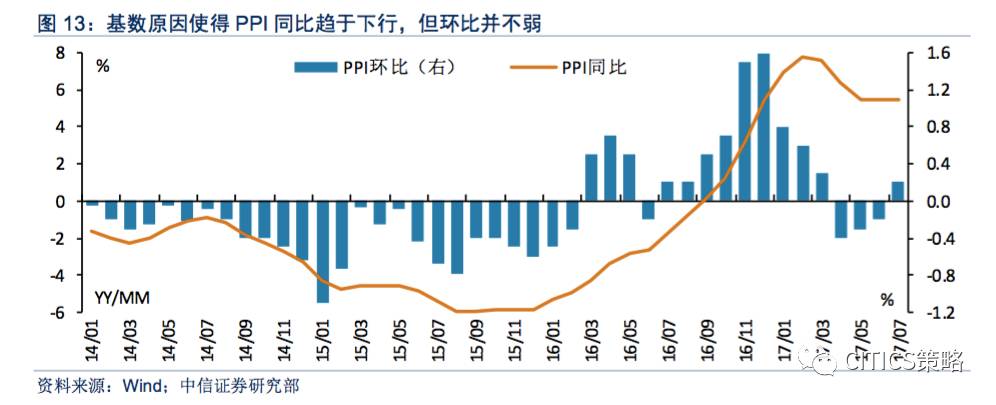

PPI环比不弱,非金融盈利增速趋稳

综上所述,一方面,大宗商品价格走势的内外分化持续有利于改善大部分上游行业和部分中游行业的利润率;另一方面,当区域限产遇上基建回暖后,短期供需矛盾难以改善,整个PPI有望持续保持环比为正。预计本轮PPI同比回落后最终会稳定在2~3%这一比较温和的水平,本轮非金融板块盈利同比回落幅度可控,在未来几个季度能够保持温和正增长。这对A股指数的盈利中枢影响是偏正面的。